Страховий ринок — це особливе соціально-економічне середовище, частина фінансового ринку, де об'єктом купівлі-продажу є страховий захист (страхова послуга) і формуються попит та пропозиція на неї, а також інфраструктура й конкуренція.

Організаційну структуру страхового ринку подано на рис. 13.2.

Загальновизнаною в західній практиці страхового менеджменту є модель "4Р" (4 МЇКС), що складається з чотирьох рівнів управління:

— страхувальники — збільшення їхньої чисельності вважається метою зусиль маркетингу страховика;

— страхові послуги — перелік видів договорів страхування, за якими страховик має ліцензію;

— ціна страхового обслуговування — тарифна ставка щодо конкретного виду страхування, що є величиною, яка визначається страховим ризиком, витратами страховика й іншими чинниками;

— ринок — фізична й юридична можливість придбання страхової послуги конкретним страхувальником в умовах розвиненої інфраструктури, страхового сервісу, інформаційного обслуговування, гнучкої ділової стратегії.

Об'єктивна необхідність виникнення і розвитку страхового ринку зумовлена суспільними потребами у страхових послугах і наявністю страховиків, здатних їх забезпечити.

Головна функція страхового ринку полягає в акумуляції та розподіл і страхового фонду з метою страхового захисту суспільства (громадян) і суб'єктів господарювання.

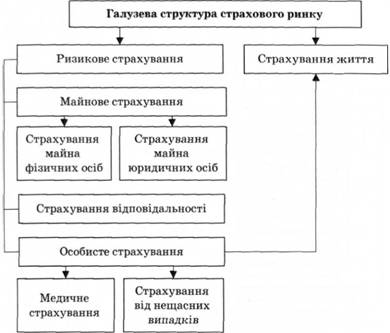

Галузеву структуру страхового ринку зображено на рис. 13.3.

Рис. 13.2. Організаційна структура страхового ринку

Страхові компанії становлять основу інституційної та територіальної структури страхового ринку.

На особливу увагу заслуговує розгляд питань щодо створення, функціонування, реорганізації та ліквідації страхової компанії в Україні.

Рис. 13.3. Структура страхового ринку

Головними підходами, за допомогою яких можна з'ясувати процес створення страхової компанії, є розгляд таких взаємопов'язаних етапів:

— реєстрація страховика як юридичної особи;

— надання цій юридичній особі статусу страховика.

Вивчаючи проблему функціонування страхової компанії, слід визначити, якими видами діяльності може займатися страховик, у чому полягає їх сутність. Варто також з'ясувати сутність стратегії страхової компанії, значення бізнес-плану для ефективної реалізації стратегії страховика.

Страхові компанії під час формування організаційних структур використовують такі принципи, як:

— лінійне підпорядкування — керівники мають право давати розпорядження співробітникам з усіх питань, що виникають;

— функціональне підпорядкування — право давати розпорядження, пов'язане з виконанням конкретних функцій, незалежно від того, хто їх виконує;

— лінійно-штабне підпорядкування — виконання консультаційних функцій у процесі стратегічного планування, підготовки рішень з інших найважливіших питань роботи компанії.

З метою реалізації економічних і соціальних інтересів держави та дієвості механізму соціального гарантування виникає потреба державного регулювання страхової діяльності.

Усі правові відносини, пов'язані зі здійсненням страхування, поділяються на дві групи:

1) правовідносини, які виникають у зв'язку з організацією страхової справи, що регулюють діяльність страховиків" їх взаємозв'язок із бюджетом, банками й органами державного управління;

2) правовідносини, що регулюють процес формування та використання страхового фонду при особистому, майновому страхуванні та страхуванні відповідальності.

Правове забезпечення страхування здійснюється шляхом прийняття законів та нормативних актів, що регулюють страхову діяльність як у цілому, так і за окремими її напрямами й питаннями взаємовідносин страховиків з клієнтами, суспільними та державними інститутами України.

Система правового регулювання страхової діяльності включає норми, визначені:

— Конституцією України;

— міжнародними угодами зі страхування, що були підписані та ратифіковані Україною;

— Цивільним кодексом України;

— законами та постановами Верховної Ради України, зокрема Законом "Про страхування";

— указами та розпорядженнями Президента України;

— декретами, постановами та розпорядженнями Кабінету Міністрів України;

— нормативними актами (інструкціями, методиками, положеннями, наказами), прийнятими міністерствами, відомствами та центральними органами виконавчої влади і зареєстровані в Міністерстві юстиції України;

— нормативними актами органу, що згідно із законодавством України здійснює нагляд за страховою діяльністю;

— нормативними актами органів місцевої виконавчої влади, якщо окремі питання регулювання страхової діяльності були делеговані цим органам за рішеннями Президента України або Кабінету Міністрів України.

Поетапне входження України до міжнародного страхового ринку передбачає вступ до міжнародних організацій, діяльність яких пов'язана зі страхуванням; удосконалення порядку оподаткування страхової діяльності; визначення вимог до порядку створення та діяльності страхових організацій; розвиток інфраструктури страхового ринку; розроблення системи поступової адаптації національного законодавства до вимог європейських директив із питань страхування.

13.5. Доходи та витрати страховика

Тема 14. ФІНАНСОВИЙ РИНОК

14.1. Сутність і функції фінансового ринку

14.2. Суб'єкти фінансового ринку, їх класифікація та функції

14.3. Інститути інфраструктури та професійні учасники як суб'єкти фінансового ринку

14.4. Класифікація та характеристика основних інструментів фінансового ринку

14.5. Структура фінансового ринку

14.6. Кредитний ринок і ринок цінних паперів як основні складові фінансового ринку

Тема 15. ФІНАНСОВИЙ МЕНЕДЖМЕНТ