При вивченні величини і структури запасів і витрат основну увагу слід приділити виявленню тенденції зміни таких елементів: виробничі запаси, незавершене виробництво, готова продукція й товари.

У процесі аналізу стану запасів і витрат необхідно: по-перше, встановити забезпеченість підприємства нормальними перехідними запасами сировини і матеріалів, незавершеного виробництва, готової продукції й товарів; по-друге, виявити зміни і непотрібні запаси.

Для характеристики стану запасів і витрат необхідно порівняти фактичні залишки за аналізований період з нормативом, розрахованим на підприємстві.

Для дослідження динаміки запасів і витрат у взаємозв'язку зі зміною обсягів виробництва, цін і масштабів споживання окремих видів товарно-матеріальних цінностей доцільно визначити відносний рівень запасу в днях, який обчислюється за формулою:

де З - запаси в днях;

ЗК - залишок на дату балансу за відповідною статтею матеріальних оборотних коштів;

Д - число днів у звітному періоді (рік - 360, квартал - 90);

Ов - оборот з витрат окремого виду коштів за звітний період.

Розрахований запас у днях з відповідного виду матеріальних оборотних коштів порівнюється з нормативом і даними за попередній період. Потім виявляються відхилення та їхні причини.

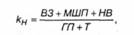

Для оцінки структури запасів товарно-матеріальних цінностей розраховується коефіцієнт накопичення:

декн - коефіцієнт накопичення; ВЗ - виробничі запаси;

МШП- малоцінні і швидкозношувані предмети; НВ - незавершене виробництво; /77 - готова продукція; Т- товари.

Коефіцієнт накопичення характеризує мобільність запасів і витрат, і при оптимальному варіанті він повинен бути менше 1. Дане співвідношення справедливе у тому разі, коли продукція підприємства конкурентоспроможна і користується попитом.

Якщо розрахункові дані підтверджують значне перевищення оптимального значення коефіцієнта накопичення, то це може свідчити про несприятливу структуру запасів підприємства або про надлишкові і непотрібні виробничі запаси, що призводить до невиправданого зростання залишків незавершеного виробництва.

У цьому випадку необхідно вивчити причини збільшення залишків товарно-матеріальних цінностей. Щодо виробничих запасів, це може бути зниження випуску окремих видів продукції і відхилення фактичного видатку матеріалів від нормативу, змінені і невикористовувані матеріальні цінності, нерівномірне надходження матеріальних ресурсів тощо. Щодо незавершеного виробництва - анулювання виробничих замовлень (договорів), подорожчання собівартості продукції, недоліки у плануванні та організації виробництва, недопоставки купованих напівфабрикатів і комплектуючих виробів тощо. Щодо готової продукції - падіння попиту на окремі види виробів, низька якість продукції, неритмічний її випуск і затримки відвантаження тощо.

На підставі проведеного аналізу визначається вартість надлишкових і непотрібних матеріальних цінностей та накреслюються шляхи їхнього використання.

Аналіз стану розрахунків з дебіторами

Наявність дебіторської заборгованості характеризує стан розрахункової дисципліни і серйозно впливає на стійкість фінансового стану підприємства.

До нестабільності фінансового стану підприємства, зростання дебіторської заборгованості призводить недотримання договірної та фінансової дисципліни. У цьому зв'язку до завдань аналізу включаються виявлення розмірів і динаміки невиправданої заборгованості та причини її виникнення або зростання.

Для проведення аналізу використовуються дані форм 1 і 5. Аналіз дебіторської заборгованості проводиться на основі загальної оцінки динаміки її обсягу в цілому і в розрізі статей.

В умовах ринку підприємства зацікавлені у роботі з покупцями та замовниками, які здатні своєчасно оплачувати рахунки. Однак у сучасній економічній ситуації різко знизилась купівельна спроможність клієнтів. Враховуючи дану обставину, доцільно вести в бухгалтерії відповідний журнал-ордер або відомість обліку розрахунків з покупцями та замовниками. Таким чином можна оцінити якісні параметри дебіторської заборгованості. Необхідно рознести заборгованості за такими градаціями: строк оплати не настав; прострочення від 1 до 30 днів; від 30 до 90 днів; від 91 до 180 днів; від 181 до 360 днів; від 360 днів і більше.

До невиправданої заборгованості належить заборгованість більше одного місяця. Зі збільшенням терміну прострочення зростає вірогідність несплати за рахунками, що створює реальну загрозу неплатоспроможності самого підприємства-кредитора.

Борги підприємству поділяються на реальні до стягнення і сумнівні. За боргами, не реальними до стягнення, формується резерв сумнівних боргів. Безнадійні борги погашаються шляхом їх списання на збитки підприємства як дебіторська заборгованість, за якою скінчився строк позовної давності.

Розрахунок дебіторської заборгованості в днях можна проводити за такою формулою:

цвД3(т - дебіторська заборгованість на початок або кінець періоду (дні);

Д3 - дебіторська заборгованість на початок або кінець звітного періоду (тис. грн);

N - обсяг реалізації продукції на початок або кінець звітного періоду (тис. грн).

Для оцінки оборотності дебіторської заборгованості використовуються такі показники:

7. Оборотність дебіторської заборгованості:

де кДЗ-коефіцієнт оборотності дебіторської заборгованості (обороти);

N - виручка від реалізації продукції, тис. грн;

Дхр- середня величина дебіторської заборгованості, тис. грн. 2. Період погашення дебіторської заборгованості:

де Ттз - тривалість погашення дебіторської заборгованості, дні; Т- звітний період, дні. Чим триваліший період погашення, тим вищий ризик непогашення заборгованості. Цей показник слід розглядати для юридичних та фізичних осіб, видів продукції та умов розрахунків.

3. Частка дебіторської заборгованості у загальному обсязі оборотних коштів:

де ПДЗ - питома вага дебіторської заборгованості у загальному обсязі оборотних коштів, %;

Оц,, - середня величина оборотного капіталу, тис. грн.

Чим вищий цей показник, тим менш мобільна структура майна підприємства.

4. Частка сумнівної заборгованості у складі дебіторської заборгованості:

де Лсз- питома вага сумнівної дебіторської заборгованості, %; Д- сумнівна дебіторська заборгованість, тис. грн.

Цей показник характеризує "якість" дебіторської заборгованості. Зростання даного показника свідчить про зниження ліквідності підприємства.

Для управління дебіторською заборгованістю необхідно:

- здійснювати контроль за станом розрахунків з покупцями;

- необхідно мати широке коло споживачів з метою зменшення ризику несплати одним або кількома великими покупцями;

- слідкувати за співвідношенням дебіторської і кредиторської заборгованостей, оскільки значне перевищення дебіторської заборгованості створює загрозу фінансовій стійкості підприємства і потребу додаткового залучення дорогих джерел фінансування;

- використовувати спосіб надання знижок при довгостроковій оплаті.

Для активізації оплати за поставлену продукцію підприємство може використовувати надання знижок з договірної ціни при довгостроковій оплаті і різноманітні форми довгострокового погашення дебіторської заборгованості: продаж боргів банкові (факторинг); одержання позички в банку на оплату зобов'язань, які перевищують залишок коштів на його розрахунковому рахунку (овердрафт), облік векселів (дисконт).

Аналіз руху грошових коштів

У деяких країнах зараз надається перевага звіту про рух коштів як інструменту аналізу фінансового стану фірми. Це дозволяє більш об'єктивно оцінити ліквідність фірми і спрогнозувати рух коштів.

Звіт про рух грошових коштів - це звіт про зміни фінансового стану підприємства, складений на основі вивчення потоків грошових коштів. Напрямки ЇХ руху слід згрупувати за такими видами: господарська (операційна), інвестиційна та фінансова сфери діяльності.

Поточна господарська діяльність підприємства пов'язана з одержанням виручки від реалізації продукції, авансовими платежами покупців і замовників. Відплив грошових коштів викликається такими операціями: сплатою за рахунками постачальників; виплатою заробітної плати; виплатою процентів за позиками; оплатою продукції та послуг; витратами на сплату податків тощо.

Інвестиційна діяльність включає в основному операції, які належать до змін необоротних активів: придбання (реалізація) основних засобів та іншого майна; надходження дивідендів, процентів тощо.

Фінансова діяльність пов'язана зі змінами у довгострокових зобов'язаннях підприємства і власному капіталі: одержання довгострокових і короткострокових кредитів і позик; бюджетні асигнування; продаж і купівля власних акцій; виплата дивідендів і процентів, інші зобов'язання.

Для аналізу руху грошових коштів залучаються форми №1, 4, 5 і дані Головної книги. Існують два методи аналізу: прямий і непрямий.

При використанні прямого методу аналізу руху грошових коштів розглядається рух коштів на рахунках бухгалтерського обліку. Це дає можливість зробити висновок про відносну достатність коштів для сплати за рахунками поточних зобов'язань і можливості ведення інвестиційної діяльності. Для розкриття взаємозв'язку фінансового результату (прибутку) і зміни величини грошових коштів підприємства використовується непрямий метод. Суть його полягає у перетворенні величини чистого прибутку на величину грошових коштів.

5.2.4.1. Загальна оцінка пасивів підприємства

5.2.4.2. Аналіз руху джерел власних коштів

5.2.4.3. Аналіз руху джерел позикових коштів

5.2.5. Аналіз фінансової стійкості підприємства

5.2.5.1. Аналіз абсолютних показників фінансової стійкості

5.2.5.2. Оцінка ліквідності активів підприємства

5.3. Аналіз фінансових результатів діяльності підприємства

5.3.1. Факторний аналіз прибутку від реалізації продукції

5.3.2. Аналіз розподілу і використання прибутку