Кругообіг капіталу на підприємстві супроводжується рухом грошових коштів, внаслідок чого збільшується або зменшується залишок грошових коштів на розрахунковому рахунку підприємства. При ефективному управлінні фінансами у підприємства не виникають часті та непередбачувані потреби в поповненні грошових коштів за рахунок банківських чи інших позик. Залишок коштів на рахунку поповнюється надходженнями від реалізації продукції і зменшується в разі оплати сировини, матеріалів, виплати заробітної плати, сплати податків тощо. При збалансованому в часі грошовому потоку при звичайній діяльності підприємства, яка не супроводжується розширенням обсягів виробництва, залишок коштів на рахунку разом зі страховим запасом у вигляді ліквідних цінних паперів, як правило, достатній для здійснення поточних виплат.

Утримання залишку грошових коштів на рахунку пов'язано з витратами, оскільки грошові кошти, як і інші активи підприємства, фінансуються за рахунок джерел, за користування якими потрібно сплачувати певну плату. Незважаючи нате, що деякі зобов'язання підприємства є коштами, які тимчасово перебувають у розпорядженні підприємства на безоплатній основі (кредиторська заборгованість по заробітній платі, перед засновниками тощо), середня вартість ресурсів (докладно про це йдеться в § 9.5), розрахована на основі вартості власних та позикових коштів, може бути значною.

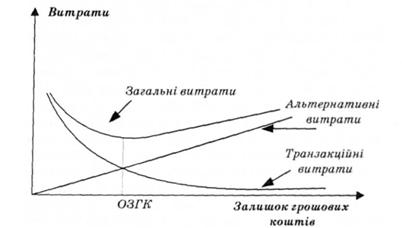

Формування страхового запасу у вигляді ліквідних цінних паперів зменшує витрати, пов'язані з утриманням необхідного для забезпечення ліквідності та платоспроможності підприємства рівня високоліквідних активів. Однак крім позитивного моменту при утриманні страхового запасу у вигляді ліквідних цінних паперів — отримання доходу від володіння ними, купівля - продаж цінних паперів супроводжується транзакційними витратами, які зменшують загальний рівень прибутку від вкладення коштів у цінні папери. Упущена вигода від утримання страхового запасу в грошових коштах (втрати, пов'язані з тим, що грошові кошти знерухомлені та не приносять прибутку) визначає, так звані альтернативні витрати на утримання залишку грошових коштів. Останні порівнюють з витратами на зберігання товарно-матеріальних запасів.

Збільшення середнього залишку грошових коштів на рахунку підприємства призводить до зростання альтернативних витрат і одночасно зменшує ризик втрати ліквідності. Зменшення залишку грошових коштів супроводжується зменшенням витрат на їх утримання і зростанням ризику втрати ліквідності та платоспроможності.

Управління залишком грошових коштів полягає у визначенні деякого оптимального для підприємства рівня середнього залишку грошових коштів, який дає змогу з одного боку, підтримувати платоспроможність підприємства на належному рівні, а з другого — отримувати прибуток від інвестування тимчасово вільних грошових коштів.

У цілому управління грошовими коштами на підприємстві включає:

• розрахунок фінансового циклу, або періоду обороту грошових коштів;

• аналіз руху грошових коштів та його прогнозування;

• визначення оптимального залишку грошових коштів і оптимізацію розрахунків;

• складання бюджетів поточних надходжень і витрат тощо.

Фінансовий цикл, або період, протягом якого грошові кошти вилучені з обороту, визначають на основі даних про тривалість виробничого циклу та середній строк реалізації продукції. Аналіз руху грошових коштів проводять на основі Звіту про рух грошових коштів (див. § 5.4 і 5.5).

При прогнозуванні грошових потоків розглядають можливі варіанти руху грошових коштів, оцінюють відповідні їм імовірності та виявляють позитивні або негативні тенденції, що дає можливість більш кваліфіковано підходити до складання бюджетів поточних надходжень та витрат і приймати ефективні управлінські рішення щодо управління оборотним капіталом підприємства в цілому.

Для визначення оптимального залишку грошових коштів і оптим і зації розрахунків використовують моделі Баумоля та Міллера — Орра, оскільки завдання управління залишком грошових коштів можна трактувати як завдання управління запасами грошових коштів, тобто управління запасами. Альтернативні витрати можна розглядати як витрати на утримання запасів, а транзакційні, пов'язані з перетворенням частини страхового запасу ліквідних цінних паперів у грошові кошти, — як витрати на поповнення запасів (на організацію замовлення).

Застосування моделі Баумоля для визначення оптимального залишку грошових коштів передбачає виконання досить жорстких обмежень щодо руху грошових коштів на підприємстві, а саме: • рух коштів точно прогнозований;

• кошти витрачаються з постійною швидкістю;

• надходження коштів відбувається періодично і виключно за рахунок реалізації цінних паперів.

Модель Баумоля дає можливість аналітично виразити залежність між залишком грошових коштів та витратами на його утримання (рис. 10.4). Оптимальний залишок грошових коштів, при якому витрати на його утримання будуть мінімальними, розраховують за формулою

де Р — річні потреби в грошових коштах; Вт — транзакційні витрати, пов'язані з перетворенням частини страхового запасу ліквідних пінних паперів у грошові кошти; Ва — альтернативні витрати в процентах до обсягу грошових коштів.

Рис. 10.4. Визначення оптимального залишку грошових коштів

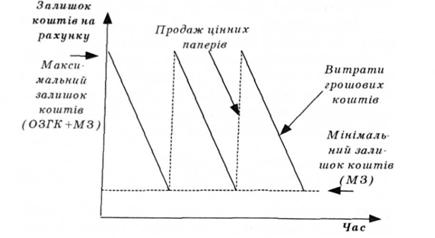

Середній залишок грошових коштів на рахунку становить половину оптимального залишку, якщо підприємство допускає мінімальний залишок на рахунку, який дорівнює нулю, і (ОЗГК + МЗ): 2, якщо підприємство підтримує мінімальний залишок (МЗ) на рахунку на деякому рівні. Коливання залишку грошових

Рис. 10.5. Рух грошових коштів згідно із моделлю Баумоля

коштів на рахунку за моделлю Баумоля (рис. 10.5) визначається інтервалом {МЗ, ОЗГК + МЗ]. При зменшенні залишку до мінімального рівня МЗ здійснюється продаж ліквідних цінних паперів в обсязі ОЗГК і поповнення запасу грошових коштів. Кошти витрачаються до моменту, коли залишок знову досягне мінімального значення і відбудеться їх чергове поповнення.

Модель Міллера — Орра є більш прийнятною з практичного погляду, оскільки враховує непередбачені коливання залишку грошових коштів на рахунку, що є характерним для підприємств, які не можуть точно спрогнозувати щоденний рівень надходжень та витрат.

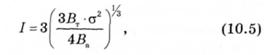

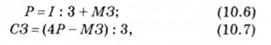

Модель визначає інтервал між верхньою та нижньою межами коливання залишку /, при якому мінімізуються сумарні витрати на утримання грошових коштів на рахунку:

де В — транзакційні витрати; о — стандартне відхилення одноденного чистого потоку грошових коштів; Ва — альтернативні витрати в процентах до обсягу грошових коштів у розрахунку на день.

Середня величина залишку СЗ та точка повернення Р, що визначає рівень, відносно якого залишок на рахунку може збільшуватись і зменшуватись у певних межах, визначаються з таких виразів:

деМЗ — мінімальний залишок коштів на рахунку.

Коливання залишку грошових коштів, що відповідає моделі Міллера — Орра, показано на рис. 10.6. Щодня в результаті здійснення господарських операцій залишок коштів на рахунку змінюється. При збільшенні залишку до рівня, який визначається верхньою межею коливання залишку (МХЗ = МЗ +І), здійснюється купівля цінних паперів на суму (2 / 3) • I і зменшення залишку до рівня, що визначається точкою повернення Р5. При зменшенні залишку коштів на рахунку до мінімального рівня здійснюється продаж цінних паперів на суму (1 / 3) * I і поновлення обсягу грошових коштів до рівня Р.

Рис. 10.6. Рух грошових коштів згідно з моделлю Міллера — Орра

Отже, коливання залишку коштів на рахунку відбувається довільно, поки не досягає максимального чи мінімального рівня. По досягненні верхньої або нижньої межі коливання (які визначаються інтервалом I) залишок коштів на рахунку повертається до рівня Р шляхом купівлі чи продажу цінних паперів.

Особливістю завдань, які вирішує менеджер у процесі управління грошовими коштами підприємства, є їх оперативний характер і необхідність знаходити компромісні рішення (як, наприклад, щодо формування залишку грошових коштів, який би був, з одного боку, достатнім для забезпечення платоспроможності, а з другого — не потребував значних витрат на його утримання). Ці завдання ускладнюються в умовах нестабільного ринку, коли підприємству важко спрогнозувати надходження коштів, оперативно вирішити питання щодо короткострокового кредитування або інвестування коштів у ліквідні цінні папери. У таких випадках особливого значення набуває складання бюджетів поточних надходжень та витрат (див. розд. 12, практикум), які на основі майбутніх чітко визначених у часі надходжень і витрат грошових коштів дають змогу визначити рівень забезпеченості підприємства грошовими коштами та своєчасно виявити потреби в додатковому фінансуванні. Такі бюджети виступають не тільки необхідним елементом у системі управління оборотним капіталом, а й відіграють важливу роль у процесі оперативного фінансового планування.

У цілому, якість управління грошовими коштами підприємства суттєво залежить не лише від кваліфікації фінансового менеджера, його уміння планувати потребу в грошових коштах та оперативно приймати фінансові рішення, а й від макроекономічної ситуації в державі та рівня розвитку ринків цінних паперів, кредитних ресурсів і банківських послуг.

Розділ 11. УПРАВЛІННЯ КАПІТАЛОВКЛАДЕННЯМИ

11.1. Капітальні вкладення підприємства

11.2. Основні параметри та показники інвестиційного проекту

11.3. Методи оцінки інвестиційних проектів

11.4. Порівняльний аналіз проектів

11.5. Вплив окремих чинників на процес прийняття рішень щодо інвестування коштів

Практикум

Розділ 12. ФІНАНСОВЕ ПЛАНУВАННЯ

12.1. Фінансове планування на підприємстві: зміст і завдання