Облік депозитних і кредитних операцій у міжбанківській сфері не можна розглядати тільки як облік зобов'язань. Банки, що виходять на міжбанківські ринки, можуть виступати в ролі позичальника (депозити і кредити обліковуються на пасивних рахунках як джерело залучених чи позичених коштів), так і в ролі власника коштів або кредитора (депозити і кредити обліковуються на активних рахунках як заборгованість за розміщеними коштами).

3.2.1. Облік міжбанківських вкладів (депозитів)

На дату укладення договору щодо розміщення або залучення коштів на міжбанківському ринку банки відображують за позабалансовими рахунками як вимоги, так і зобов'язання відповідно до укладеного договору банківського вкладу (депозиту). У цьому випадку здійснюються такі бухгалтерські проведення:

► На суму договору про розміщення вкладу (депозиту)

Дт 9350 Активи до отримання та депозити до розміщення за спотовими контрактами

Кт Контр-рахунок

► На суму договору про залучення вкладу (депозиту)

Дт Контр-рахунок

Кт 9360 Активи до відправлення та депозити до залучення за спотовими контрактами.

Облік активів та зобов'язань за позабалансовими рахунками здійснюється до часу розміщення або залучення коштів за вкладом (депозитом). Якщо розміщення або залучення вкладу (депозиту) здійснюється на дату укладення договору, то вимоги та зобов'язання за позабалансовими рахунками не відображуються.

У разі припинення дії договору банківського вкладу (депозиту) або його виконання здійснюють такі бухгалтерські проведення:

► На суму договору про розміщення вкладу (депозиту)

Дт 9360 Активи до відправлення та депозити до залучення за спотовими контрактами

Кт Контррахунок

► На суму договору про залучення вкладу (депозиту)

Дт Контррахунок

Кт 9350 Активи до отримання та депозити до розміщення за спотовими контрактами.

Порядок обліку договорів банківського вкладу (депозиту) визначається банком самостійно із забезпеченням їх реєстрації та зберігання.

Депозити і кошти інших банків обліковують у 1-му класі Плану рахунків за видами (табл. 3.2).

Таблиця 3.2. Структура відображення строкових коштів у міжбанківській сфері в Плані рахунків бухгалтерського обліку в банках

План рахунків банку - власника депозиту | План рахунків банку, де розміщено депозит |

151 Строкові вклади (депозити), що розміщені в інших банках 1510 А Депозити овернайт, що розміщені в інших банках 1512 А Короткострокові вклади (депозити), що розміщені в інших банках 1513 А Довгострокові вклади (депозити), що розміщені в інших банках 1514 А Довгострокові вклади (депозити), що розміщені на умовах субординованого боргу 1516 КА Неамортизований дисконт за строковими вкладами (депозитами), що розміщені в інших банках 1517 А Прострочена заборгованість за строковими вкладами (депозитами), що розміщені в інших банках | 161 Строкові вклади (депозити) інших банків 1610 П Депозити овернайт інших банків 1612 П Короткострокові вклади (депозити) інших банків 1613 П Довгострокові вклади (депозити) інших банків 1615 П Неамортизована премія за ст роковими вкладами (депозитами) інших банків 1616 КП Неамортизовані й дисконт за строковими вкладами (депозитами) інших банків 1617 П Прострочена заборгованість за строковими вкладами (депозитами) інших банків |

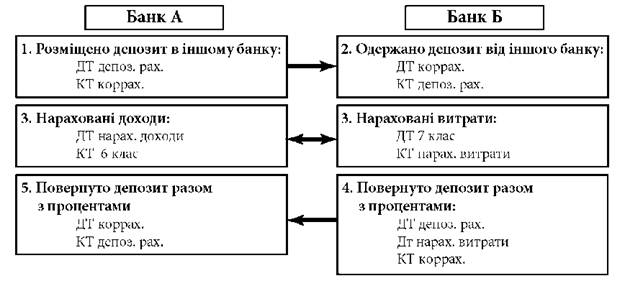

Схема обліку міжбанківських депозитів представлена на рис. 3.1.

Рис. 3.1. Облік міжбанківських депозитів

Банк, який розміщує вклад (депозит) у міжбанківській сфері, відображає в бухгалтерському обліку операції:

► Розміщення вкладу (депозиту)

Дт Рахунки для обліку розміщених вкладів (депозитів)

Кт Рахунки для обліку грошових коштів на коррахунках

► Визнання збитку в разі розміщення коштів на вклад (депозит) за ставкою, яка нижча, ніж ринкова

а) Дт Рахунки для обліку розміщених вкладів (депозитів)

Кт Рахунки для обліку грошових коштів на коррахунках

б) Дт Рахунок для обліку витрат від наданих кредитів, розміщених вкладів (депозитів) за ставкою, яка нижча, ніж ринкова, - на різницю між номінальною вартістю розміщеного вкладу (депозиту) та його справедливою вартістю

Кт Рахунки для обліку неамортизованого дисконту за розміщеними вкладами (депозитами) - на різницю між номінальною вартістю розміщеного вкладу (депозиту) та його справедливою вартістю

► Не рідше ніж раз на місяць банк здійснює амортизацію суми неамортизованого дисконту

Дт Рахунки для обліку неамортизованого дисконту за строковими коштами

Кт Рахунки для обліку процентних доходів за розміщеними вкладами (депозитами)

► Визнання прибутку в разі розміщення коштів на вклад (депозит) за ставкою, яка вища, ніж ринкова

а) Дт Рахунки для обліку розміщених вкладів (депозитів)

Кт Рахунки для обліку грошових коштів на коррахунках

б) Дт Рахунки для обліку неамортизованої премії за розміщеними вкладами (депозитами) - на різницю між справедливою вартістю розміщеного вкладу (депозиту) та його номінальною вартістю

Кт Рахунок для обліку доходу від наданих кредитів, розміщених вкладів (депозитів) за ставкою, яка вища, ніж ринкова, - на різницю між справедливою вартістю розміщеного вкладу (депозиту) та його номінальною вартістю

► Не рідше ніж раз на місяць банк амортизує суму неамортизованої премії за розміщеними вкладами (депозитами)

Дт Рахунки для обліку процентних доходів за розміщеними вкладами (депозитами)

Кт Рахунки для обліку неамортизованої премії за розміщеними вкладами (депозитами)

► У разі погашення розміщеного вкладу (депозиту)

Дт Рахунки для обліку грошових коштів на коррахунках

Кт Рахунки для обліку розміщених вкладів (депозитів).

Нарахування процентів за розміщеними вкладами (депозитами) у порядку, визначеному обліковою політикою банку, але не рідше ніж раз на місяць (за принципом відповідності), відображується в бухгалтерському обліку такими проведеннями:

Дт Рахунки для обліку нарахованих доходів за розміщеними вкладами (депозитами)

Кт Рахунки для обліку процентних доходів за розміщеними вкладами (депозитами)

Якщо банк не отримає у визначений договором строк суму розміщеного в міжбанківській сфері вкладу (депозиту), то наступного робочого дня суму розміщеного вкладу переводять на рахунок простроченої заборгованості.

► Сума розміщеного вкладу (депозиту) визнана простроченою

Дт Рахунок для обліку простроченої заборгованості за розміщеними вкладами (депозитами)

Кт Рахунки для обліку розміщених вкладів (депозитів)

► Погашення простроченої заборгованості за розміщеними в міжбанківській сфері вкладами (депозитами)

Дт Рахунки для обліку грошових коштів на коррахунках

Кт Рахунок для обліку простроченої заборгованості за розміщеними вкладами (депозитами).

Банк списує за рахунок спеціальних резервів заборгованість за вкладами на вимогу та розміщеними вкладами (депозитами) у разі визнання такої заборгованості безнадійною.

Банк, який залучає вклад (депозит), відображає в бухгалтерському обліку операції за загальними правилами, розглянутими для суб'єктів господарювання. Але згідно з Інструкцією з обліку кредитних, вкладних (депозитних) операцій та формування і використання резервів під кредитні ризики (від 27.12.2007 року) банк визнає прострочену заборгованість за залученими вкладами (депозитами) на міжбанківському ринку, якщо він не сплачений у визначений договором строк:

► Сума несплаченого у визначений договором строк залученого в міжбанківській сфері вкладу (депозиту)

Дт Рахунки для обліку залучених вкладів (депозитів)

Кт Рахунок для обліку простроченої заборгованості за залученими вкладами (депозитами)

► Погашення простроченої заборгованості за залученими вкладами (депозитами)

Дт Рахунок для обліку простроченої заборгованості за залученими вкладами (депозитами)

Кт Рахунки для обліку грошових коштів на коррахунках.

3.2.2. Облік міжбанківських кредитів

3.3. Облік операцій із цінними паперами власного боргу, емітованими банком

Тема 4. ІНСТРУМЕНТИ БЕЗГОТІВКОВИХ РОЗРАХУНКІВ ТА ОБЛІК ОПЕРАЦІЙ ЗА ЦИМИ РОЗРАХУНКАМИ

4.1. Загальні принципи обліку коштів на вимогу суб'єктів господарювання та фізичних осіб

4.2. Облік безготівкових розрахунків

4.3. Облік розрахунків із використанням платіжних карток

Тема 5. ОБЛІК КРЕДИТНИХ АКТИВІВ ТА ПОЗАБАЛАНСОВИХ ЗОБОВ'ЯЗАНЬ КРЕДИТНОГО ХАРАКТЕРУ

5.1. Загальні принципи обліку і відображення у фінансовій звітності кредитних операцій банку

5.2. Бухгалтерський облік забезпечення кредитних операцій