У загальному випадку кредитування (від лат. creditum - позичка) - це надання в борг на певний строк грошових коштів (за умови їх повернення) або товарів та послуг (з поверненням або відстрочкою оплати) зі сплатою відсотків.

Відповідно до цього розрізняють:

♦ кредитування, як різновид розрахунків, тобто розрахунків з відстрочкою платежів за поставлені товари - комерційний кредит;

♦ кредитування діяльності суб'єктів господарювання у формі прямої видачі грошових позичок - фінансовий кредит.

Комерційний кредит було розглянуто в главі 9. Далі нас цікавитиме фінансовий кредит.

Фінансовий кредит - це позиковий капітал банку в грошовій формі, що передається у тимчасове користування на умовах забезпеченості, повернення, терміновості, платності та цільового характеру використання.

Сторони кредитних відносин називають кредитодавцем та позичальником.

Кредитодавець - це суб'єкт кредитних відносин (банк або інша кредитно-фінансова установа), що надає кредити іншому суб'єкту господарської діяльності в тимчасове користування.

Позичальник - суб'єкт кредитних відносин, що одержав у тимчасове користування кошти на умовах повернення, платності та терміновості.

Кредитна операція - це угода про надання кредиту, яка супроводжується записами по банківських рахунках, з відповідним відображенням у балансах кредитодавця та позичальника.

Кредитний ризик - це можливість несплати позичальником основного боргу і відсотків, що підлягають сплаті за користування кредитом у терміни, обумовлені договором.

Кредитоспроможність - це спроможність позичальника в повному обсязі та у визначений кредитною угодою термін розрахуватися по своїх боргових зобов'язаннях.

Платоспроможність - це спроможність позичальника своєчасно здійснювати розрахунки за всіма видами зобов'язань своєї господарської діяльності.

Порядок кредитування, оформлення та погашення кредитів регулюється кредитним договором. Для одержання кредиту позичальник подає в банк (кредитодавцю) заявку та інші необхідні документи. У заявці зазначають мету одержання кредиту, суму і термін, на який береться кредит. Кількість та види інших документів встановлюються конкретним банком-кредитодавцем. Серед них обов'язково мають бути установчі документи, картка зі зразками підписів та печатки, а також баланс. Отримавши документи, банк-кредитодавець оцінює кредитоспроможність і платоспроможність позичальника. Кожний банк використовує свою власну методику оцінки кредитоспроможності позичальника, що, як правило, становить його комерційну таємницю. Потім з позичальником укладається кредитна угода (договір). Кредитний договір містить вид кредиту, суму і термін, на який видається кредит, розрахунки відсотків і комісійних винагород банку за його витрати, пов'язані з видачею кредиту, вид забезпечення кредиту, форму передачі кредиту позичальнику.

Надання кредитів є найважливішою, хоч і не єдиною, функцією банку й основним джерелом його прибутку.

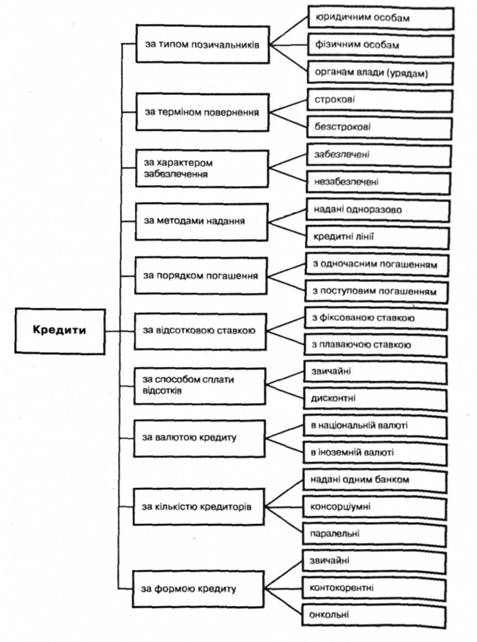

Усе різноманіття банківських позичок, як правило, класифікують за критеріями, наведеними на малюнку 39.

Залежно від типу позичальника кредити поділяють на такі, що видаються:

♦ торгово-промисловим підприємствам;

♦ сільськогосподарським підприємствам;

♦ органам влади (у тому числі уряду);

♦ комерційним банкам;

♦ небанківським фінансовим установам;

♦ фізичним особам (споживчий кредит);

♦ під заставу нерухомості (іпотечний кредит);

♦ під цінні папери;

♦ іноземним урядовим органам;

♦ іноземним банкам.

Мал. 39. Класифікація кредитів

З усіх типів банківських позичок найбільша кількість припадає на кредити торгово-промисловим підприємствам. Серед них виділяють короткострокові, призначені для авансування в оборотні кошти, та довгострокові, що слугують одним з найважливіших джерел капіталовкладень. Потреба в сільськогосподарських позичках виникає, з одного боку, у зв'язку із сезонністю аграрного виробництва, з іншого боку, у зв'язку з необхідністю здійснення капітальних витрат на придбання сільгосптехніки.

Позички органам влади надаються у зв'язку з тимчасовою потребою їх у коштах у період між податковими надходженнями. Такі позички, нарівні з позиками за допомогою випуску цінних паперів (облігацій), є істотним джерелом поповнення грошових коштів органів влади.

Позички комерційним банкам виступають як інструмент перерозподілу кредитних ресурсів між банками.

До небанківських фінансових установ належать фінансові компанії, інвестиційні банки, позичково-ощадні асоціації, кредитні спілки тощо. Позички банків є для них одним з найважливіших джерел грошових фондів, які вони потім спрямовують на різного ролу кредити, отримуючи при цьому з різниці у відсотках відповідний прибуток.

Позички фізичним особам видаються у формі споживчого кредиту та персональних позичок. Споживчий кредит виступає у вигляді кредиту на придбання товарів тривалого користування. До персональних позичок можна віднести кредитні картки, які дають змогу одержувати товари і послуги в кредит у межах заздалегідь обумовленої суми.

Іпотечні кредити надаються для будівництва, реконструкції або придбання житлових чи виробничих будинків та приміщень.

Позички під цінні папери використовуються для придбання різного роду цінних паперів. Основними користувачами таких кредитів є торговці цінними паперами (інвестиційні дилери та брокери).

Залежно від строку повернення банківські кредити поділяють на строкові та безстрокові.

До строкових позичок відносять кредити, надані банком на строк, визначений за згодою між ним і клієнтом. Строкові позички, відповідно до українського законодавства, бувають трьох типів:

♦ короткострокові - до одного року;

♦ середньострокові - від одного до трьох років;

♦ довгострокові - понад три роки.

В інших країнах встановлюються інші терміни для різних типів термінових позичок.

До безстрокових позичок відносять кредити, що видаються на невизначений строк. Ці кредити називають також позичками до запитання. Позичальник зобов'язаний погасити таку позичку на першу вимогу банку. Якщо ж банк не вимагає погашення, то кредит погашається на розсуд позичальника.

За характером забезпечення позички можуть бути забезпеченими і незабезпеченими. Основна маса кредитів видається під забезпечення.

Забезпечення кредиту - це цінності, що слугують для кредитодавця гарантією повного і своєчасного повернення боржником отриманої позички і сплати належних йому відсотків. Забезпечення кредиту надається позичальником при оформленні кредитного договору і знаходиться у розпорядженні кредитодавця повністю або частково до погашення кредиту.

Основними видами забезпечення кредиту є:

♦ застава майна позичальника;

♦ порука та гарантія;

♦ страхування відповідальності позичальника за непогашення кредиту;

♦ забезпечення цінними паперами, а також товарно-транспортними документами.

Позички під заставу майна - найпоширеніша форма ломбардного кредиту; під яким розуміють кредит під заставу майна або цінних паперів, що можна легко реалізувати.

Застава надає право банку (заставодержателю) утримувати у себе майно, що належить позичальнику (заставодавцю), доти, доки не буде виконане забезпечене заставою зобов'язання (погашена позичка). У разі невиконання цього зобов'язання у термін, зазначений у договорі застави, банк одержує право реалізувати закладене майно та одержати компенсацію з його вартості.

Предметом застави може бути майно у вигляді запасів товарно-матеріальних цінностей (товарів), рухомого і нерухомого майна, дорогоцінних металів і каменів, врожаю, худоби тощо, а також майнові права.

Застава нерухомого майна, що залишається у володінні заставодавця або третьої особи, дістала назву іпотека (від грец. hypotheke - застава).

Поручителем або гарантом позичальника може бути будь-який суб'єкт господарювання (банк, підприємство тощо).

Порука - це договір з односторонніми зобов'язаннями, згідно з яким поручитель бере зобов'язання перед кредитодавцем сплатити за необхідності заборгованість позичальника. Договір поруки є додатком до кредитної угоди.

Гарантія - це зобов'язання гаранта виплатити зазначену суму при настанні гарантійного випадку. Гарантія на відміну від поруки не є документом, що доповнює кредитну угоду. Вона оформлюється гарантійним листом.

Позички без забезпечення називаються також довірчими, або бланковими, і надаються тільки під зобов'язання позичальника повернути позичку. Такі кредити видаються, як правило, постійним клієнтам, що користуються надійною репутацією, довірою банку і мають добру кредитоспроможність.

Залежно від методу надання розрізняють позички, надані одноразово на підставі заявки клієнта, і так звані кредитні лінії.

Кредитна лінія - це згода банку-кредитодавця надати кредит у майбутньому в розмірах, що не перевищують заздалегідь обумовлені розміри, у певний період часу без проведення додаткових спеціальних переговорів. При відкритті кредитної лінії клієнт може користуватися кредитом у межах певного ліміту у разі необхідності за допомогою виписки на банк чеків (або інших документів), не погоджуючи з банком щораз умови надання позички.

З відкриттям кредитної лінії тісно пов'язаний гарантійний кредит або кредит "стенд-бай" (англ. stand-by credit). Сутність кредиту "стенд-бай" полягає в наданні банком зобов'язання в разі потреби видати клієнту позичку певного розміру протягом обумовленого терміну.

За порядком погашення позички поділяються на такі, що:

♦ погашаються поступово;

♦ погашаються одноразовим платежем після закінчення строку позички;

♦ погашаються відповідно до особливих умов, визначених кредитним договором.

Залежно від характеру відсоткової ставки позички бувають:

♦ з фіксованою відсотковою ставкою;

♦ з плаваючою відсотковою ставкою.

За способом сплати відсотків позички поділяють на звичайні та дисконтні позички.

Банківський (позичковий) відсоток - це плата, що вносить позичальник кредитодавцеві за користування позиковими коштами. При звичайних позичках відсоток визначається на основі відсоткової ставки і суми кредиту, причому умовно, виходячи з розрахунку користування кредитом протягом року.

На відміну від звичайних позичок, надання дисконтних позичок передбачає утримання позичкового відсотку, так званий дисконт (від англ. discount - знижка, зменшення), безпосередньо при видачі кредиту.

Залежно від валюти кредиту позички можуть бути надані в:

♦ національній валюті;

♦ іноземній валюті;

♦ кількох валютах.

За кількістю кредиторів позички поділяються на:

♦ надані одним банком;

♦ консорціуми! (синдиковані);

♦ паралельні.

Консорціум - це форма спільної діяльності кількох компаній та банків, які об'єднуються здебільшого на певний строк для проведення значної економічної акції, що потребує великих фінансових та економічних ресурсів. Він, як правило, розпадається після досягнення мети, заради якої був створений.

Паралельні позички припускають участь у їх наданні не менш як двох банків.

Залежно від форми кредиту розрізняють:

♦ звичайний кредит;

♦ контокорентний кредит;

♦ онкольний кредит.

При звичайному кредиті банк перераховує на поточний (розрахунковий) рахунок позичальника суму кредиту. Після закінчення терміну кредит погашається, тобто підприємство перераховує зі свого поточного рахунка банку відповідну суму грошей.

Контокорентний кредит, або овердрафт (англ. overdraft) - це кредит, отриманий шляхом виписки чека або платіжного доручення на суму, що перевищує залишок коштів на рахунку клієнта. Кредит по овердрафту обумовлюється при відкритті рахунка і не може перевищувати фіксованої суми.

Онкольний кредит (від англ. on call - на вимогу) - одна з форм кредиту, наданого банком, при якому позичальник одержує право користуватися відкритим йому в банку на невизначений термін кредитом під заставу товарно-матеріальних цінностей або цінних паперів. Від звичайної позички онкольний кредит відрізняється тим, що сума боргу і сума забезпечення мають поточний характер, а також тим, що за вимогою банку кредит може бути припинений у будь-який момент за рахунок коштів, що надійшли на рахунок позичальника, або шляхом реалізації застави.

До кредитних операцій відносять також факторинг і форфейтинг.

Факторинг (від англ. factor - посередник) є специфічним різновидом короткострокового кредитування, при якому банк або спеціальна факторингова компанія купує у підприємства право на стягнення заборгованості з боржників даного підприємства. Суть факторингової операції полягає у тому, що банк перераховує підприємству кошти в розмірі 80-90% від суми рахунків за продукцію підприємства в момент їх пред'явлення, а не в момент оплати їх покупцем. Після одержання платежу по цих рахунках від покупців банк перераховує підприємству 10-20%, що залишилися, за вирахуванням відсотка та банківської комісії.

Під форфейтингом (англ. forfeit - штраф, розплата) розуміють практику купівлі-продажу непогашених боргів. По своїй суті форфейтинг схожий із факторингом, але застосовується при поставках на значні суми з тривалою розстрочкою платежу і здійснюється шляхом купівлі векселя або іншого боргового документа.

11.5. Розрахунки

11.5.1. Розрахунки платіжними дорученнями

11.5.2. Розрахунки інкасовими дорученнями

11.5.3. Розрахунки акредитивами

11.5.4. Розрахунки чеками

11.5.5. Розрахунки векселями

11.5.6. Розрахунки платіжними картками

11.5.7. Розрахунки готівкою

11.6. Валютні операції