Основним принципом оцінювання ефективності є порівняння обсягів доходів та витрат, що їх забезпечили. Обґрунтовуючи економічну ефективність інвестиційних проектів, застосовують комплекс показників, що відображають різні аспекти вже зазначеного принципу і дають змогу оцінити доцільність інвестицій системніше.

Для переходу до викладення порядку розрахунку показників наведемо їх умовні позначення:

Р - обсяг грошових надходжень від економічної діяльності об'єкта інвестицій після введення його в експлуатацію;

В. - обсяг інвестицій, що потрібні для введення об'єкта в експлуатацію (витрати інвестиційні);

Ве - обсяг поточних витрат діючого об'єкта, необхідних для виробництва товарів чи послуг, що виробляє створений об'єкт (витрати експлуатаційні);

А - величина нарахованої за рік амортизації основних фондів, створених за рахунок інвестицій;

Т - кількість років життя проекту (експлуатація об'єкта та отримання доходів від інвестицій);

і - індекс (порядковий номер) кожного року експлуатації об'єкта.

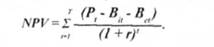

1. Чиста приведена вартість проекту (ІЯРУ) розраховується як сума щорічних обсягів доходів без витрат, приведених до умов поточного року:

Для прийняття проекту гУРг* має перевищувати нуль.

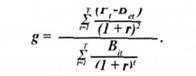

2. Термін окупності проекту (Т) визначає кількість років, за які загальний приведений прибуток дорівнюватиме обсягу інвестицій. Він дорівнює і (Т = І), при якому

Термін окупності має бути меншим від загального терміну життя проекту: Тк< Т.

Тут Т - кількість років, потрібних для того, щоб обсяг прибутку від інвестицій зрівнявся з обсягом В1 (термін окупності);

г - річна ставка дисконту, яка має використовуватися для приведення грошових надходжень майбутніх періодів до умов поточного року;

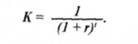

К - коефіцієнт приведення:

3. Коефіцієнт співвідношення доходів та витрат (Я) розраховується як дріб, де в чисельнику має бути сума приведених вартостей доходів віл-інвестицій за всі роки, а у знаменнику - сума приведених витрат:

Цей показник мас перевищувати одиницю.

4, Коефіцієнт прибутковості проекту розраховується як співвідношення чистої приведеної вартості доходів за період життя проекту та обсягу капіталовкладень:

Приймаються проекти, для яких коефіцієнт прибутковості як мінімум перевищує одиницю.

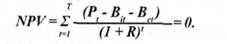

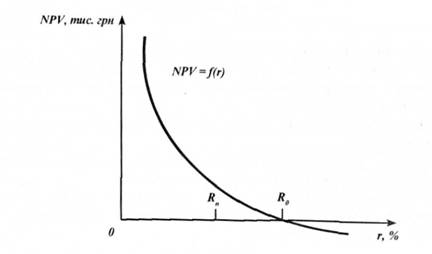

5. Внутрішня норма прибутковості проекту (Я) визначається як рівень ставки дисконтування (г), при якому чиста приведена вартість проекту (за 1 період його життя) дорівнює нулю, тобто

Внутрішня норма прибутковості є межею, нижче за яку проект дає негативну загальну прибутковість. Розраховане для проекту значення Я має порівнюватися з її нормативним рівнем Я для проектів такого типу. Якщо Я>Яп- проект може бути прийнятий, якщо Я < Яп - проект відхиляється.

Значення Я розраховується методом добору та перевірки послідовних значень т (г > Я) з використанням комп'ютерних програм або графічно методом побудови функції залежності мїжіїРУ та г (рис. 7.8).

Рис. 7.8. Залежність між NPV та r

Для кожного проекту залежно від критеріїв, якими керуються зацікавлене в ньому підприємство та його експерти, рівень Я може бути різним залежно від макроекономічної ситуації у країні, рівня ризиків у країні, галузі, проекту, середньої рентабельності діяльності підприємства-інвестора, вартості його капіталу, співвідношення позиченого та власного капіталу та з інших причин.

6. Фондовіддача проекту (/) розраховується як відношення середньорічного прибутку за весь період життя проекту до середньорічної залишкової вартості інвестицій за той самий період з урахуванням їх щорічного зношення:

Цей показник визначає рівень середньої віддачі (отримання прибутку) від кожної грошової одиниці використаних інвестицій.

8.1. Фінансовий менеджмент як система управління

8.2. Функції фінансового менеджменту

8.3. Фінансовий менеджмент-управлінський комплекс

Фінансовий менеджмент як орган управління

8.4. Основи формування фінансового капіталу в організаційно-господарських структурах

8.5. Сутність, мета і методи фінансового аналізу підприємства

8.6. Аналіз динаміки і структури фінансових результатів діяльності підприємства

8.7. Факторний аналіз прибутку від операційної діяльності підприємства

8.8. Показники фінансової стабільності й інтенсивності використання капіталу підприємства