Фінанси

Якісний фінансовий аналіз дозволяє визначити ключові припущення про динаміку розвитку підприємства в майбутньому. Фінансовий прогнозний аналіз необхідно проводити за такими напрямками:

- аналіз величини власного та залученого капіталу;

- аналіз платоспроможності та ліквідності активів підприємства;

- оцінка основних фінансових коефіцієнтів;

- оцінка загальної ефективності фінансової роботи підприємства. Наведемо приблизну схему аналізу та оцінки фінансового стану підприємства [6,38].

1. Аналіз складу структури та динаміки балансу.

2. Оцінка майнового стану.

3. Аналіз ліквідності.

4. Аналіз платоспроможності.

5. Аналіз ділової активності та рівня ефективності господарської діяльності.

При проведенні аналізу фінансово-господарської діяльності підприємства застосовують такі методи аналізу:

- Вертикальний (структурний) аналіз.

- Горизонтальний аналіз або аналіз тенденцій.

- Метод коефіцієнтів.

В економічній літературі наведено досить значну кількість методик аналізу фінансового та господарського стану підприємства. Скористаємось стандартною методикою аналізу, застосовуючи елементи різних методик.

Приклад з практики

Діяльність кожного господарюючого суб'єкта в сучасних економічних умовах є предметом уваги великого кола учасників ринкових відносин, які зацікавлені в результатах його функціонування.

Основним інструментом дослідження внутрішнього потенціалу підприємства є фінансовий аналіз. Сенсом його проведення є виконання функцій логічного засобу оцінки та порівняння відомостей для створення нової інформації, більш цінної, ніж первинна.

. Для проведення фінансового аналізу використовуються різноманітні джерела інформації, серед яких основними є стандартні форми квартальної та річної фінансової звітності, а саме:

- баланс підприємства (форма № 1);

- звіт про фінансові результати (форма № 2);

- звіт про рух грошових коштів (форма № 3);

- звіт про власний капітал (форма № 4).

Проте перш ніж користуватись інформацією бухгалтерських звітів, треба переконатися в її достовірності, впевнитися у правильності заповнення і точності зроблених арифметичних підрахунків при виведенні окремих показників.

Аналіз доцільно розпочати з побудови агрегованого балансу, який дозволить представити в найбільш загальному вигляді структурно-майновий стан підприємства. Підхід до побудови агрегованого балансу може бути здійснений по-різному: вид групування даних визначається особливостями аналізу.

Застосуємо наступний варіант агрегування балансу, який буде містити такі види груп:

Група А - необоротні активи або постійні активи підприємства (всередині групи - за видами активів);

Група Б - оборотні активи або поточні активи підприємства (всередині групи - за ступенем ліквідності);

Таблиця 5.7. Статті собівартості на деякі види плавленого сиру в розрахунку на 1 т

Статті калькуляції | Сир ковбасний "Молочний" 20 % | Сир ковбасний 30 % | Сир "Янтар" в стаканчиках 60 % | Сир "Київський" у фользі 50 % | Сир "Особливий" у фользі 30 % | |||||

тис. гри | % | тис. грн | % | тис. грн | % | тис. грн | % | тис. гри | % | |

1. Сировина | 3494.56 | 62.1 | 3895,23 | 59,5 | 4894.00 | 50,0 | 4041.90 | 62.1 | 3164.84 | 62.7 |

2. Допоміжні матеріали | 368,41 | 6,5 | 368.41 | 5.6 | 2005.73 | 20.5 | 298.16 | 4.6 | 298.16 | 5.9 |

3. Тара | 145.68 | 2.6 | 145,68 | 2,2 | 155.22 | 1.6 | 97,97 | 1.5 | 97,97 | 1.9 |

4. Інші матеріали | 124,00 | 2.2 | 124,00 | 1.9 | 124.00 | 1.3 | 124,00 | 1,9 | 124.00 | 2,5 |

5. Палило та енергія | 210.21 | 3,7 | 210.21 | 3,2 | 210,27 | 2.1 | 210,21 | 3.2 | 210,21 | 4,2 |

6. Зарплата | 99.47 | 1,8 | 99.47 | 1.5 | 71,70 | 0.7 | 58.93 | 0.9 | 70.27 | 1.4 |

7. Нарахування на заробітну плату | 37,30 | 0,7 | 37.30 | 0,6 | 26,89 | 0.3 | 22,10 | 0.3 | 26,35 | 0.5 |

8. Амортизація | 7,00 | 0,1 | 7.00 | 0,1 | 7,00 | 0,0 | 7,00 | 0,1 | 7.00 | 0.1 |

9. Загальновиробничі витрати | 408,02 | 7,2 | 808.77 | 12.3 | 1018,22 | 10.4 | 799,50 | 12,3 | 390.62 | 7.7 |

10. Всього прямі витрати | 4894,65 | 87,0 | 5696,07 | 87,0 | 8513,03 | 87,0 | 5659.77 | 87.0 | 4389,42 | 87,0 |

11. Накладні | 734.20 | 13,1 | 854,41 | 13,1 | 1276.95 | 13.1 | 848,97 | 13.1 | 658.41 | 13.1 |

12. Собівартість | 5628,85 | 100 | 6550,48 | 100 | 9789.98 | 100 | 6508,74 | 100 | 5047.83 | 100 |

Група В - збитки та витрати, віднесені на майбутні періоди;

Група Г- власний та прирівняний до нього капітал (всередині групи - за характером належності);

Група Д - залучений капітал (всередині групи - за видами використання та за строками).

Зміст та порядок формування агрегованого балансу більш детально розглянуто в економічній літературі [29,31]. Наведемо розшифровку лише окремих статей агрегованого балансу. Так, до швидко ліквідних активів належать дебіторська заборгованість та короткострокові фінансові вкладення, тобто активи, які мають досить значний ризик при їх ліквідації. Важколіквідні активи - це активи, ліквідація яких супроводжується значним ризиком: виробничі запаси, товари, готова продукція тощо.

Отож, агрегований баланс ВА Т"Молочник" наведено нижче (табл. 5.8).

Таблиця 5.8. Агрегований баланс ВАТ "Молочник", тис. грн.

з/п | Групування статей активу | на кінець 1-го року | на кінець 2-го року | на кінець 3-го року | Зростай ня, % | ||||||

1 | 2 | 3 | 5 | 6 | |||||||

А | Необоротні активи | 1664,1 | 1951.9 | 2040.8 | 122.6 | ||||||

1. | Основні засоби та інші позаоборотні активи | 1664,1 | 1951,9 | 2031.9 | 122.1 | ||||||

2. | Довгострокові фінансові вклади | - | - | 8.9 | - | ||||||

Б | Оборотні активи | 1917,3 | 1832.2 | 3077.1 | 1.600 | ||||||

3. | Швидколіквідні активи | 107,1 | 48,4 | 117.3 | 109.5 | ||||||

4. | Середньоліквідні активи | 740,1 | 496.0 | 1060.5 | 143.3 | ||||||

5. | Важколіквідні активи | 1070,1 | 1287.8 | 1899.3 | 180.0 | ||||||

В | Збитки та витрати, віднесені на майбутні періоди | - | - | - | - | ||||||

6. | Витрати майбутніх періодів | - | - | - | - | ||||||

7. | Збитки | - | - | - | - | ||||||

АКТИВ: | 3581,4 | 3784,1 | 5117,9 | 142,9 | |||||||

Г | Власний та прирівняний до нього капітал | 3458,8 | 3433,6 | 3471,9 | 100,4 | ||||||

8. | Власний капітал | 3458,8 | 3433,5 | 3471,9 | 100,4 | ||||||

9. | Додатковий капітал | - | 0,1 | - | - | ||||||

Д | Залучений капітал | 122,6 | 350,5 | 1646,0 | В13 раз | ||||||

10. | Довгострокові зобов'язання | - | - | - | - | ||||||

Короткострокові зобов 'язання | 122,6 | 350,5 | 1646,0 | в 13 раз | |||||||

11 | Заборгованість за короткостроковими кредитами банків | - | 211,3 | 1265,1 | в б раз | ||||||

11.2 | Заборгованість постачальникам | 47,0 | 57,1 | 300,5 | в 6,4 рази | ||||||

11.3 | Заборгованість за бюджетними та позабюджетними платежами | 41.3 | 26,9 | 16,3 | 39,5 | ||||||

11.4 | Заборгованість з оплати праці | 14,3 | 18,9 | 22,4 | в 1,6 рази | ||||||

11.5 | Інша заборгованість | 20,0 | 36,3 | 41,7 | в 2 рази | ||||||

ПАСИВ: | 3581,4 | 3784,1 | 5117,9 | 142,9 | |||||||

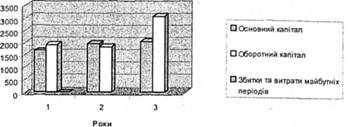

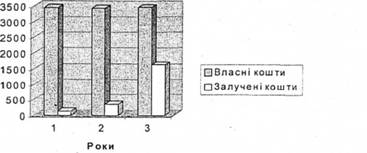

На графіках (мал. 5.1; 5.2) наведена структура активів та пасивів агрегованого балансу та їх зміна за роками.

Мал. 5.1. Структура активів агрегованого балансу підприємства за досліджуваний період

При загальному, досить значному збільшенні обсягів господарювання (валюта балансу зросла на 142,9 % за досліджуваний період), структура майна також зазнала суттєвих змін. Економічні ресурси фірми зросли в основному за рахунок збільшення розміру оборотного капіталу, який, у свою чергу, зріс в 1,6рази.

Мал. 5.2. Структура пасивів агрегованого балансу підприємства за досліджуваний період

В структурі оборотного капіталу найбільшу питому вагу займають важколіквідні активи, однак однозначно оцінювати цей факт як негативний не зовсім правильно, адже зростання обсягів господарської діяльності неминуче призводить до збільшення залишку товару (продукції) на складі. Щодо пасиву балансу підприємства, тут спостерігається зменшення питомої ваги власних коштів та значне збільшення розміру (в 13 разів) і питомої ваги залучених коштів. Ця стаття пасиву зросла за рахунок збільшення короткострокових зобов'язань; довгострокові зобов'язання у фірми відсутні. У 6 разів зросла заборгованість за короткостроковими кредитами банків та заборгованість постачальникам. На початку досліджуваного періоду підприємство не потребувало залучення фінансових ресурсів, зі зростанням обсягів господарювання виникла необхідність у залученні додаткових коштів. Зростання розміру та питомої ваги залучених коштів, у нашому випадку, не слід розцінювати як негативний фактор, тому що співвідношення власних та залучених коштів на кінець досліджуваного періоду на користь власних коштів, тобто джерела формування економічних ресурсів фірми в основному власні, окрім того, довгострокові зобов'язання відсутні

Наступним важливим етапом фінансового аналізу підприємства є оцінка його майнового стану. Показники майнового стану дають змогу характеризувати виробничий потенціал підприємства. Розрахуємо такі основні показники (коефіцієнти): коефіцієнт зносу, коефіцієнт оновлення основних засобів, коефіцієнт вибуття основних засобів тощо (табл. 5.9).

Таблиця 5.9. Оцінка майнового стану підприємства

№ з/п | Показники | Од. виміру | На . кінець 1-го року | На кінець 2-го року | На кінець 3-го року | Відхилення | |

% | п. | ||||||

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

1. | Величина основних засобів | тис. . грн. | 1608,4 | 1936,6 | 2016,5 | 125,4 | - |

2. | Частка основних засобів в активі | % | 44.5 | 51,2 | 39,4 | - | -5,1 |

3. | Знос основних засобів | тис. грн. | 1540,1 | 1370,1 | 1443,5 | 93,7 | - |

4. | Коефіцієнт зносу основних засобів | % | 48,9 | 41,4 | 41,7 | - | -7,2 |

5. | Коефіцієнт оновлення основних засобів | % | 0 | 4,8 | 4,6 | - | 4,6 |

б. | Коефіцієнт вибуття основних засобів | % | 0 | 0 | 0,2 | - | 0,2 |

Частка основних засобів у загальній сумі активів займала за роками 44,5, 51,2 та 39,4 % відповідно. Значне зростання питомої ваги основних засобів на кінець 2-го року пояснюється введенням нових виробничих потужностей при незначному зростанні обсягів господарювання. На кінець 3-го року, незважаючи на введення в дію нових основних засобів, їх частка знизилась за рахунок нарощування обсягів господарювання. Коефіцієнт зносу основних засобів за роками зменшується, оскільки за останні два роки підприємство придбало нові основні засоби, про що свідчить коефіцієнт оновлення основних засобів. Отже бачимо, що при значному зростанні обсягів господарювання величина основних засобів збільшилась на 125,4 %, коефіцієнт оновлення основних засобів на кінець 3-го року є досить значним - 4,6%.

Аналіз ліквідності є одним з етапів фінансового аналізу підприємства, який дозволяє визначити його спроможність сплачувати свої поточні зобов'язання. Аналіз ліквідності підприємства здійснюється шляхом розрахунку коефіцієнта покриття, коефіцієнта швидкої ліквідності та чистого оборотного капіталу. Результати розрахунків зведемо в табл. 5.10.

Таблиця 5.10. Аналіз ліквідності підприємства

Показник. | Нормат. значення | На кінець 1-го року | На кінець 2-го року | На кінець 3-го року | Абс. відх. |

1 | 2 | 3 | 4 | 5 | 6 |

Коефіцієнт покриття | > 1 | 18,0 | 5,2 | 19 | -16,1 |

Коефіцієнт швидкої ліквідності | 0,6-0,8 | 8,1 | 1,6 | 0,7 | -7,4 |

Коефіцієнт абсолютної ліквідності | >0 збільшення | 1,0 | 0,1 | 0,1 | -0,9 |

Чистий оборотний капітал, тис. грн. | >0 збільшення | 1844,3 | 1481,7 | 1431,1 | -413,2 |

Хоча в динаміці розраховані показники ліквідності підприємства зменшуються, однак всі вони відповідають нормативним значенням. Підприємство в змозі оплачувати свої поточні зобов'язання. Зменшення коефіцієнтів ліквідності підприємства відбувалось за рахунок перевищення темпів зростання поточних зобов'язань підприємства темпів зростання оборотних активів, про що свідчить зменшення чистого оборотного капіталу підприємства (чистий оборотний капітал являє собою різницю між оборотними активами підприємства та його поточними зобов'язаннями). І в свою чергу викликає обмеження можливостей підприємства розширювати свою господарську діяльність.

Аналіз платоспроможності (фінансової стійкості) підприємства характеризує структуру джерел фінансування ресурсів підприємства, ступінь фінансової стійкості і незалежності підприємства від зовнішніх джерел фінансування.

Аналіз платоспроможності підприємства здійснюється шляхом розрахунку коефіцієнтів платоспроможності (автономії), фінансування, забезпеченості власними оборотними засобами та маневреності власного капіталу. Результати розрахунків зведені в таблицю 5.11.

Таблиця 5.11. Платоспроможність (фінансова стійкість) підприємства

Показник | Норм, значення | На кінець 1-го року | На кінець ' 2-го року | На кінець 3-го року | Відхилення, абс. |

1 | 2 | 3 | 4 | 5 | б |

Коефіцієнт платоспроможності і (фін. стійкості) | >0,5 | 1,0 | 0,9 | 0,7 | '0.3 |

Коефіцієнт фінансування | < 1 зменшення | 0,03 | 0,1 | 0,5 | + 0.47 |

Коефіцієнт забезпеченості власними оборотними засобами | >0,1 | 0,9 | 0,8 | 0,5 | -0.4 |

Коефіцієнт маневреності власного капіталу | >0 збільшення | -,5 | 0,4 | 0,4 | -0.1 |

Розрахунок коефіцієнтів платоспроможності підприємства дозволяє зробити такі висновки: за всіма показниками відбувається деяке погіршення фінансової стійкості підприємства. Зменшується коефіцієнт платоспроможності, однак він залишається вищим за норматив. Коефіцієнт фінансування збільшується, що свідчить про зростання залежності підприємства від залучених засобів (на кінець 1-го року ця залежність становила: 0,03 грн. залучених засобів на 1 грн. власних; на кінець 3-го року - вже 0,5 грн. залучених засобів на 1грн. власних); однак збільшення коефіцієнту фінансування відбувається в межах норми. Внаслідок збільшення розміру залучених засобів зменшується коефіцієнт забезпеченості власними оборотними засобами. Величина коефіцієнта маневреності власного капіталу показує, яка частка власного капіталу використовується для фінансування поточної діяльності, а яка капіталізована. Бачимо, що в оборотні засоби вкладена менша частина власного капіталу підприємства.

Аналіз ділової активності дозволяє проаналізувати ефективність основної діяльності підприємства, що характеризується швидкістю обертання фінансових ресурсів підприємства. Такий аналіз здійснюється шляхом розрахунку цілого ряду показників, які свідчать про швидкість обертання будь-яких ресурсів підприємства. Про ділову активність останнього свідчать показники, наведені в таблиці 5.12.

Таблиця 5.12. Ділова активність підприємства

Показник | 1-й рік | 2-й рік | 3-й рік | Норматив | Відхилення |

Коефіцієнт оборотності активів | 0.78 | 1.06 | 2,53 | Збільшення | 1.75 |

Коефіцієнт оборотності дебіторської заборгованості | 3,95 | 6,16 | 14,49 | Збільшення | 10,54 |

Коефіцієнт оборотності кредиторської заборгованості | 19,14 | 17,06 | 11,29 | Збільшення | -7,85 |

Строк погашення дебіторської та кредиторської заборгованості | 3,03/ 0,63 | 1,95/ 0,70 | 0,83/ 1,06 | Зменшення збільшення | -2,2/ 0,43 |

Коефіцієнт оборотності матеріальних запасів | 2,30 | 2,61 | 6,25. | Збільшення | 3,95 |

Коефіцієнт оборотності основних засобів (фондовіддача) | 1,77 ' | 2,21 | 5,70 | Збільшення | 3.93 |

Коефіцієнт оборотності власного капіталу | 0,83 | 1,14 | 3,27 | Збільшення | 2,44 |

Зростання коефіцієнту оборотності активів підприємства вказує на ефективне використання підприємством усіх наявних ресурсів, незалежно від джерел їхнього залучення. Значно зросла швидкість обертання дебіторської заборгованості підприємства, що свідчить про посилення платіжної дисципліни; окрім того, таке зростання призводить до зниження комерційного кредиту, який надається підприємством. Коефіцієнт оборотності кредиторської заборгованості, навпаки, зменшується, розширюється комерційний кредит, що надається підприємству. Підприємство має можливість користуватися більш довгий термін позиковими коштами. Відповідно строк погашення дебіторської заборгованості зменшився з 3 місяців до 0,8 місяців, а строк погашення кредиторської заборгованості збільшився з 0,6 до 1,06 місяців. Про підвищення рівня ефективності господарювання свідчить зростання майже в три рази коефіцієнтів оборотності матеріальних запасів та оборотних засобів. Коефіцієнт оборотності власного капіталу показує ефективність використання власного капіталу підприємства, яка зросла в досліджуваний період більше ніжу три рази.

Кінцевим етапом проведення фінансового аналізу підприємства є аналіз його рентабельності, який дозволяє визначити ефективність вкладення коштів у підприємство та раціональність їх використання. Показники рентабельності ВАТ "Молочник" та їх величина наведені в таблиці 5.13.

Таблиця 5. 13. Рентабельність підприємства, %

Показник | Норматив | 1-й рік | 2-й рік | 3-й рік | Відхилення, 3-й рік до 1-го року |

Рентабельність активів | >0 збільшення | 0,9 | 1,6 | 2,1 | 1,2 |

Рентабельність власного капіталу | >0 ' збільшення | 1.0 | 1.7 | 2,7 | 1,7 |

Рентабельність діяльності | >0 збільшення | 1.3 | 1.5 | 0,8 | -0,5 |

Рентабельність продукції | >0 збільшення | 1,3 | 2.3 | 3,9 | 1.8 |

За досліджуваний період підприємство отримувало прибуток. Однак невелике значення показників рентабельності підприємства (середня з галузі рентабельності продукції складає 6,8 %) свідчить про невисокий рівень ефективності вкладення коштів у підприємство та нераціональність їх використання. Що саме спричинило таку широку активність господарювання, показує аналіз ефективності всіх видів діяльності підприємства, який поданий у таблиці 5.14.

Аналіз показників рентабельності за видами господарської діяльності підприємства дозволяє зробити такі висновки: з роками відбувається зростання обсягів реалізації і відповідно-виробництва плавлених сирів. Цей вид діяльності "забезпечує" підприємству найвищий показник рентабельності: 1,4% у 1-му році, 3,0% у 2-му році та 7,4% у 3-му році. Рентабельність іншого виду діяльності - покупні товари за останні два роки - є низькою, а на початку досліджуваного періоду вона була від'ємною. Низька рентабельність покупних товарів пояснюється, перш за все, недостатніми маркетинговими дослідженнями на відповідних ринках, тобто на ринках твердого сиру та масла. Абсолютно нерентабельними є виробництво та реалізація макаронних виробів, яка була розпочата у 2-му році. Саме від'ємна рентабельність макаронних виробів визначає низьку рентабельність продукції підприємства в цілому.

Проведений фінансовий аналіз діяльності підприємства за останні три роки свідчить про нарощування зростання обсягів господарювання, що спричинило зростання в першу чергу оборотного капіталу. Його забезпечення відбулося за рахунок залучення підприємством короткострокових кредитів банку. Збільшувались, однак не дуже помітно, в основному за рахунок введення в дію нового обладнання для виробництва макаронних виробів, і основні засоби підприємства. Не модернізувалось також обладнання, яке призначене для виробництва плавлених сирів. Воно залишалося морально та фізично застарілим.

Отримання додаткових джерел фінансування господарської діяльності спричинило зменшення ліквідності підприємства, хоча всі показники ліквідності залишаються у межах нормативних значень. Показники ділової активності підприємства значно покращились: збільшились коефіцієнти оборотності активів підприємства, дебіторської заборгованості, матеріальних запасів, основних засобів, власного капіталу. Зростання цих коефіцієнтів свідчить про швидке повернення авансованих коштів у виробництво та реалізацію продукції Кінцевим етапом фінансового аналізу підприємства є аналіз рентабельності, який свідчить про низьку рентабельність продукції порівняно з галузевим показником рентабельності. Низький відсоток рентабельності продукції пояснюється дещо необдуманими діями керівництва підприємства щодо диверсифікації діяльності підприємства: впровадження нового виду діяльності- виробництва та реалізації макаронних виробів, яке вимагало значних капіталовкладень і виявилось абсолютно нерентабельним.

Узагальнена оцінка результатів фінансового аналізу підприємства є задовільною, оскільки підприємство є прибутковим та показники фінансового стану відповідають нормативним вимогам.

6. Аналіз персоналу підприємства

Приклад з практики

7. Аналіз рівня організаційної культури

Культура підприємства

Приклад з практики

Тема 6. Оцінка зовнішнього середовища підприємства

1. Структурування зовнішнього середовища підприємства

2. Оцінка мезосередовища підприємства

Приклад з практики. Назва та класифікація товару