32.1. Класифікація страхової діяльності у Франції.

32.2. Форми та організаційні структури французьких страхових компаній.

32.3. Оцінка результатів діяльності французьких страхових компаній.

32.1. Класифікація страхової діяльності у Франції

Нині страхування у розвинених країнах стало суттєвим важелем розвитку економіки та забезпечення її стабільності. Але сьогодні, зважаючи на виклики глобалізації та подальшу інтеграцію Європи, єдиний страховий ринок ЄС розвивається досить повільно. Причинами цього є культурні розбіжності, відмінності у податкових та пенсійних системах, системах соціального забезпечення, медичній та юридичній практиці.

На ринку ЄС сьогодні домінують сім країн - Франція, Німеччина, Велика Британія, Італія, Іспанія, Нідерланди і Бельгія. Французький страховий ринок має деякі відмінності, що відрізняють його від діючих англосаксонських страхових ринків. Він приваблює увагу високим рівнем страхової культури, організаційно-правовими формами страхових організацій, історично сформованою системою галузей, способами поширення страхових послуг та методами державного регулювання.

Загалом у Франції страховою діяльністю зайняті три види структур: страхові компанії, генеральні агенти та брокери. Генеральні агенти та брокери здійснюють на місцях формально самостійну діяльність, що дає можливість головним страховим компаніям економити на утриманні філій у регіонах. Страховим бізнесом також активно займаються банки та поштові відділення. Гостра конкурентна боротьба привела до того, що страхування стало одним із найвигідніших розміщень власних фінансових коштів громадян та організацій. У свою чергу, страхування забезпечує працевлаштування приблизно 1 % французького працездатного населення.

Довгий час французький страховий ринок складався з таких секторів:

o національні товариства, утворені після націоналізації 1947 р. та об'єднані після 1968 p. у чотири страхові групи: Союз страховиків Парижа (UAP), Генеральне страхування у Франції (AGF), Група національних страхових товариств (GAN), Загальне взаємне страхування у Франції (GMF);

o приватні акціонерні страхові товариства, що уникли націоналізації у 1947 p.;

o товариства взаємного страхування, що пропонують свої послуги напряму або через посередників.

Пізніше до цих трьох секторів додалась "Mutuelles Agricoles", яка об'єднувала страхові товариства у сільськогосподарському страхуванні, та "Caisse Nationale de Prйvoyance" (CNP) - державна структура y сфері страхування промислових ризиків.

У 80-ті роки XX ст. деякі національні товариства (GMF, UAP, AGF) було приватизовано. Почало стрімко розвиватися банківське страхування, спочатку у сфері страхування життя, а потім і в інших. Сьогодні дві третини страхових полісів зі страхування життя продаються банками. У Франції банки від свого імені надають повний спектр страхових послуг.

Наступним етапом стало виникнення (починаючи з невеликих товариств взаємного страхування у провінції) товариств взаємного страхування, наприклад, таких як "L'ancienne Mutuelle de Rouen" та "Groupe AXA", які активно розвиваються за рахунок купівлі страхових компаній як у Франції, так і за кордоном.

У Франції є декілька підходів до класифікації страхової діяльності. Перша класифікація - законодавча. Згідно зі ст. R321-1 "Code des Assurances" страхування у Франції поділяється на галузі, підгалузі та види. Є 26 галузей, 8 з яких поділені на підгалузі, всього 56 типів страхової діяльності. На сьогодні ця класифікація є недосконалою і містить застарілі види страхування.

Друга класифікація - юридична та бухгалтерська (рис. 32.1). За нею види страхування поділяються на страхування життя і, відповідно компанії, які надають послуги зі страхування життя, страхування здоров'я і, відповідно, компанії, що надають послуги зі страхування здоров'я, а також є комбіновані компанії, що надають послуги зі страхування життя та здоров'я, і страхування, відмінне від страхування життя, і, відповідно компанії, які надають такі послуги. Страхування, відмінне від страхування життя, часто називають Incendie - Accident - Risques Divers et Transport (IARDT), тобто "Пожежа - Нещасний випадок - Різні ризики і Транспорт", або страхування майна і відповідальності.

Рис. 32.1. Юридична та бухгалтерська класифікація страхової діяльності у Франції

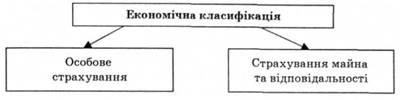

За економічною класифікацією страхування поділяють на особове страхування та страхування майна і відповідальності (рис. 32.2).

До особового страхування відносять: пенсійне страхування, страхування здоров'я, взаємне страхування. За такими видами страхування людина компенсує збитки від певних подій у її житті (непрацездатність, хвороба, нещасний випадок).

Рис. 32.2. Економічна класифікація страхування у Франції

Страхування майна і відповідальності включає Incendie - Accident - Risques Divers et Transport (IARDT) за винятком непрацездатності.

У французькому страхуванні є також актуарна класифікація. За нею види страхування поділяють на такі, де ризик розподіляється, і такі, де кошти накопичуються. У першому випадку страхові премії повинні бути достатніми для забезпечення страхових виплат протягом фінансового року з урахуванням можливого відхилення фактичної кількості страхових випадків від прогнозованої. У другому випадку страхові премії накопичуються та виплачуються у разі настання визначених подій (смерть, вихід на пенсію тощо). Отже, страхування життя, як правило, є накопичувальним, а страхування, відмінне від страхування життя, - розподільчим. Але чіткого поділу нема. Наприклад, страхування будівництва та цивільної відповідальності є "напівнакопичувальним", а страхування здоров'я, непрацездатності та інвалідності належить до розподільчого.

Спеціалісти зі збуту використовують комерційну класифікацію. Вони сегментують ринок таким чином:

o ринок приватних осіб, або домогосподарств;

o ринок підприємств, який має більш різноманітні та менш уніфіковані потреби.

Така класифікація дає змогу враховувати відмінність у потребах цих ринків та розробляти окремі стратегії роботи на них.

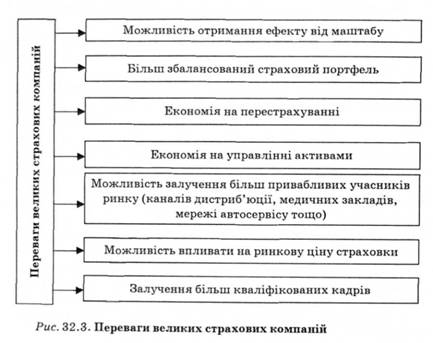

Сьогодні більшість європейських страхових ринків і французький ринок зокрема прямують до точки насиченості. Особливо це стосується страхування, відмінного від страхування життя. Жорстка конкуренція, зумовлена впровадженням Директив ЄС щодо створення та функціонування вільного ринку послуг, спричинила масштабні процеси злиття і поглинання, що відбувалися та відбуваються на французькому страховому ринку. "Зростання виручки від продажу або збільшення частки ринку?", "Зовнішнє або внутрішнє зростання?" - такі питання сьогодні на порядку денному французьких страховиків. Великі страхові компанії сьогодні мають низку суттєвих переваг (рис. 32.3).

Ринок ризикового страхування у Франції є в цілому глобально насиченим і починаючи з 1999 р. має нестійку рентабельність. На це вплинули численні нові зовнішні учасники ринку, повільна адаптація старих збутових мереж та процесів управління, не кажучи вже про досить посередні результати у страхуванні великих ризиків протягом попереднього десятиліття. Збільшення частки ринку за рахунок внутрішнього зростання завжди є причиною сумнівів страховиків. Залучення нових клієнтів коштує недешево, вони можуть бути низькорентабельні, їх треба заохочувати, знижуючи розмір внесків, що може бути небезпечним для фінансової стабільності компанії. Дилема "фінансова стабільність - зростання частки ринку" є на порядку денному страхових компаній, оскільки надмірна турбота про надійність портфеля ризиків гальмує розвиток компанії і погіршує її конкурентні позиції.

Подібні ризики набагато менші у сфері страхування життя. У Франції швидке зростання ринку страхування життя дає змогу компенсувати реактивність ринку ризикового страхування. Багато страховиків зрозуміли різницю між зростанням обсягу виручки від існуючих клієнтів та залученням нових клієнтів і відзначили важливість зниження обороту клієнтів. Стратегія, орієнтована на збільшення виручки, для більшості страхових компаній виявилася кращою, ніж стратегія, орієнтована на збільшення частки ринку. За збільшення частки ринку сперечаються лише великі страхові компанії.

Вихід французьких страхових компаній на зовнішні ринки був дуже активним у 1980-1990 рр. З метою обслуговування великих закордонних ризиків і активації єдиного європейського страхового ринку французькі страхові компанії активно купували закордонні страхові компанії. Але сьогодні багато французьких страховиків позбавляються своїх закордонних філій, які стали збитковими внаслідок незнання зовнішніх ринків. Взаємопроникнення європейських ринків ще досить незначне і страхова діяльність залишається національною за сутністю.

Ідея обслуговувати інтернаціональних клієнтів є цікавою, але складною, оскільки немає єдиних загальноєвропейських реєстрів, служб урегулювання страхових випадків тощо. Глобальні управлінські стратегії дають можливість розподіляти фінансові і страхові ризики, але залишаються дуже дорогими. Нові ринки Східної Європи, Китаю, Південно-Східної Азії є дуже привабливими, але частка французьких страхових компаній на них дотепер досить скромна.

Незважаючи на все це, французький страховий ринок є одним із найбільших у ЄС. Якщо проаналізувати співвідношення особового страхування та страхування майна і відповідальності, можна стверджувати, що особове страхування займає 3/4 французького страхового ринку. В останнє десятиріччя спостерігалося суттєве зростання ринку особового страхування, зокрема у сфері індивідуальних угод на дожиття. Спостерігається домінування пенсійного страхування над будь-якими іншими видами страхування життя (страхуванням від нещасного випадку та на випадок смерті). Провідним напрямом у страхуванні майна та відповідальності є страхування автомобільного транспорту, на нього припадає близько 40 % страхових премій. На ринку страхування майна та відповідальності переважає ринок домогосподарств, у сфері страхування життя - ринок фізичних осіб.

Організаційні структури страхових компаній

32.3. Оцінка результатів діяльності французьких страхових компаній

Висновки

Навчальний тренінг

Розділ 33. СТРАХУВАННЯ У МІЖНАРОДНІЙ ТОРГОВЕЛЬНІЙ ДІЯЛЬНОСТІ

33.1. Зміст та роль страхування у міжнародній торговельній діяльності

33.2. Страхування міжнародних товароперевезень

33.2.1. Особливості організації страхування міжнародних товароперевезень

33.2.2. Страхування морських товароперевезень