Сировинна база цього виробництва досить значна. В Україні є шість заводів листового і технічного скла. Найбільші з них - Лисичанський "Пролетар", Костянтинівський і Запорізький склоробні заводи. Скло виробляється на склозаводах Луганської та Донецької областей, на Львівському склоробному заводі і, частково, Київському заводі художнього скла.

До промисловості будівельних матеріалів належить виробництво вапна, гіпсу, крейди, м'якої покрівлі - рубероїду, толю, пергаміну.

Перспективи розвитку будівельного комплексу пов'язані з вирішенням таких проблем:

- активного впровадження різних форм власності;

- застосування сучасних будівельних технологій;

- підвищення технічного рівня на підприємствах усіх ланок комплексу;

- збільшення потужності будівельної ланки та підвищення її конкурентоспроможності для закріплення на вітчизняному ринку будівельних послуг;

- активного розширення сировинної бази комплексу за рахунок використання величезних обсягів відходів промислового виробництва;

- більш ефективного узгодження військового будівництва зі схемами розвитку і розміщення продуктивних сил та районної планіровки відповідних територій;

- зниження техногенного навантаження на природне середовище та забруднення його компонентів.

Промисловість будівельних матеріалів досить рівномірно розміщена на території України.

У перспективі розвиток галузей промисловості будівельних матеріалів пов'язаний із реконструкцією технічної бази, подальшим впровадженням механізації та автоматизації технологічних процесів, розширенням випуску нових будівельних матеріалів, ефективних збірних будівельних елементів, легких та економічних великомірних конструкцій і виробів поліпшеної якості. Важливим напрямом є комплексне використання сировини.

Отже, Україна має значний будівельний комплекс. Головне завдання - ефективне використання його потужностей.

Ринок керамічної плитки

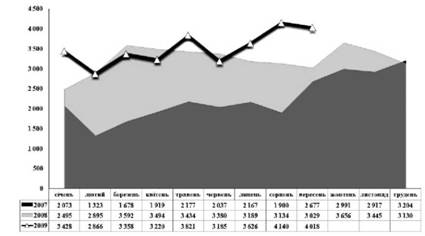

Основний тон попиту на ринку керамічної плитки в Україні задає житлове будівництво. Впродовж 2007 року об'єми будівництва в Україні росли і виробництво будматеріалів, у тому числі і керамічної плитки, залишалося вигідним бізнесом. Нарис. 2.4.1 зображена динаміка вітчизняного виробництва плитки у кількісному вираженні.

Рис. 2.4.1. Виробництво плит та плиток керамічних за 2007-2009 рр., тис. м2

У цілому, за оцінками експертів, український ринок в 2007 р. спожив 56-58 млн кв. м плитки. Офіційна інформація підтверджує підрахунки експертів. За даними Держкомстату, було реалізовано 58,22 млн кв. м керамічної плитки, що на 22,8 % більше, ніж в

2006 р. Таку істотну динаміку темпів продажів керамічної плитки можна пояснити збільшенням об'ємів кредитів підприємствам і населенню, які були направлені на будівництво і реконструкцію житлових і комерційних будівель. По оцінках TOB "Голден Тайл" у

2007 р. на покупку керамічної плитки українці витратили $540- 550 млн.

У 2008 році із-за фінансової кризи у скрутній ситуації опинилися майже всі виробники і компанії-продавці будматеріалів. Щоб уникнути перевиробництва заводам довелося скорочувати об'єми випуску продукції і знижувати ціни, щоб позбавитися від надлишків. Обсяги виробництва керамічної плитки протягом 2008 року не залишалися стабільними. На рис. 5.1 видно, що зростання виробництва було зафіксовано у період з січня по березень місяць і досягло позначки 3592 тис. м у березні, після чого намітилася чітка тенденція до зменшення обсягів виробництва, яка спостерігалася до вересня 2008 включно. Протягом жовтня відбулося короткочасне збільшення обсягів виробництва керамічної плитки, яке досягло у кількісному вираженні 3656 тис. м , що на 2,1 % більше в порівнянні з вереснем-2008 і на 22,2 % більше в порівнянні з жовтнем-2007, після чого знову спостерігалося падіння - із 3656 тис. м у жовтні до 3130 тис. м у грудні. У 2007 році в Україні було вироблено 28568,9 тис. м керамічної плитки всіх видів, а протягом 2008 р. - 40978,6 тис. Рівень приросту виробництва даного товару у % до відповідного періоду 2007 року складав 43,4 %>. За дев'ять місяців 2009 року виробництво керамічної плитки склало 31 662 тис. м2. У порівнянні з аналогічним періодом 2008 року (28 642 тис. м2) спостерігалося значне збільшення обсягів виробництва. Приріст виробництва керамічної плитки за 11 місяців 2008 року склав 50,8 % у порівнянні з аналогічним періодом 2007 року. За січень-листопад минулого року було вироблено в цілому близько 36 млн 721 тис. кв. м плитки. При цьому аналітики відзначили зниження виробництва в листопаді 2008 року в порівнянні з жовтнем на 10,5 %.

Слід відзначити тенденцію до стрімкого зростання виробництва керамічної плитки протягом червня-серпня 2009 року. У серпні м2-сяці показники досягли максимального рівня і склали 4140 тис. м . Приріст до відповідного періоду 2008 року склав 13,9 %, а у порівнянні з червнем поточного року обсяги зростання склали 30 %.

Найбільші українські виробники - "Харківський плитковий завод" і ТОВ "Атем" разом виробляють близько 60 % української плитки. Вітчизняні виробники в першому півріччі 2008 року у порівнянні з першим півріччям 2007 року продемонстрували значне зростання обсягів виробництва - від 44 % до майже 100 % ("Харківський плитковий завод") (табл. 2.4.1).

Таблиця 2.4.1

ОСНОВНІ ВІТЧИЗНЯНІ ВИРОБНИКИ ПЛИТКИ КЕРАМІЧНОЇ ДЛЯ ОБЛИЦЮВАННЯ СТІН (ПЕРШЕ ПІВРІЧЧЯ 2007-2008 РР.)

Назва | Місто/область | Частка в загальному об'ємі | Зростання обсягів виробництва | |

(у квадратних метрах) | ||||

2007-1 | 2008-1 | |||

Харківський плитковий завод, ЗАТ | м. Харків | 33,7 % | 37,3 % | 99,6 % |

АТЕМ, ТОВ | м. Київ | 27,0 % | 23,8 % | 59,0 % |

Закінчення табл. 2.4.1

Назва | Місто/область | Частка в загальному об'ємі (у квадратних метрах) | Зростання обсягів виробництва | |

2007-1 | 2008-I | |||

Зевс Кераміка, ЗАТ | Донецька обл. | 11,7 % | 10,9 % | 68,1 % |

Інтеркерама, ЗАТ | Дніпропетровська обл. | 0,0 % | 10,1 % | |

Піастрелла, ЗАТ | м. Київ | 5,4 % | 6,1 % | 103,8 % |

ПІАСТРЕЛЛА-К, ЗАТ | м. Київ | 10,3 % | 5,5 % | -3,3 % |

Карпатська кераміка, TOB | Івано-Франківська обл. | 5,0 % | 4,0 % | 44,3 % |

Підприємства з виробництва керамічної плитки розташовані в усіх куточках України. Як бачимо, (табл. 2.4.2) найкращі показники обсягів виробництва демонструє Харківський регіон, провідним виробником якого є "Харківський плитковий завод".

Таблиця 2.4.2

ВИРОБНИЦТВО ПЛИТ ТА ПЛИТОК КЕРАМІЧНИХ ЗА 2007-2008 РОКИ, ТИС. М2 (ПО РЕГІОНАМ)

Області | Грудень 2008 р. | Приріст (зменш.) у.о. до грудня 2007 р. | Приріст (зменш.) у %до листопада 2008 р. | 2007 р. | 2008 р. | Приріст (зменш.) у % до відповіли періоду 2007 р. |

Україна | 3130,1 | -2,3°о | -9.2% | 28568,9 | 40978,6 | 43,4% |

Вінницька | 0,0 | -100,0% | 0,0% | 1,4 | 0,0 | -100,0% |

Дніпропетровська | 352,4 | 109,8% | -21,0% | 1994,8 | 4411,7 | 121,2% |

Донецька | 331,7 | -19,5% | -24,9% | 3382,5 | 4536,5 | 34,1% |

Житомирська | 250,9 | 0,0% | -33,9% | 0,0 | 1875,2 | 0,0% |

Запорізька | 0,0 | 0,0% | 0,0% | 0,5 | 0,0 | -100,0% |

Івано-Франківська | 182,5 | 4,3% | 11,7% | 1562,1 | 1886,3 | 20,8% |

Луганська | 11,5 | 16,2% | -1,7% | 146,1 | 148,5 | 1,6% |

Львівська | 0,0 | -100,0% | 0,0% | 1242,8 | 213,9 | -82,8% |

Закінчення табл. 2.4.2

Області | Грудень 2008 р. | Приріст (зменш.) у.о. до грудня 2007 р. | Приріст (зменш.) у %до листопада 2008 р. | 2007 р. | 2008 р. | Приріст (зменш.) у % до відповіли періоду 2007 р. |

Полтавська | 0,0 | 0,0% | 0,0% | 0,0 | 0,0 | 0,0% |

Тернопільська | 0,4 | 100,0% | 33,3% | 2,9 | 3,8 | 31,0% |

Харківська | 1228,2 | -14,6% | 6,5% | 10133,9 | 15018,9 | 48,2% |

місто Київ | 772,5 | -14,9% | -9,0% | 10101,9 | 12883,8 | 27,5% |

Масштабна реконструкція Харківського плиткового заводу почалася в 2005 році і мала в своєму розпорядженні бюджет, що перевищував 100 мільйонів євро. Перший етап модернізації ознаменувався введенням в експлуатацію чотирьох виробничих ліній, сумарна потужність яких - 10 млн м кв. облицювальної плитки на рік. Сучасне потоково-конвеєрне устаткування вітчизняному підприємству поставила італійська компанія "Sacmi", світовий лідер в технології монопорозу (одноразового випалення плитки). Італійські фахівці супроводжують проект і постійно працюють на заводі як консультанти. Партнери з Італії беруть участь і в розробці дизайнерських колекцій для ХПЗ.

Серед переваг упровадженої технології - більш довершені геометричні форми плитки, а також істотна, до 30 %, економія природного газу. У асортимент підприємства введено вироби нових типорозмірів, наприклад, плитка 300x600 мм, яка більше ніде в СНД не виготовляється".

У результаті технічного переозброєння підприємство отримало виробничі потужності, розраховані на виготовлення 20 млн м кв. продукції щорічно. В найближчому майбутньому завод претендує на завоювання третини вітчизняного ринку. До 2010 року харків'яни мають намір повністю завершити реконструкцію і увійти до числа європейських лідерів з виробництва керамічної плитки.

На сучасному етапі ХПЗ сертифікував систему якості відповідно до вимог міжнародних стандартів ISO. Сертифікована і біла глина, що видобувається в Донецькій області - сировина для виробництва харківської кераміки.

На підприємстві добре розвинена дилерська мережа. Поширює продукцію ХПЗ компанія "Голден Тайл", що має 15 регіональних представництв в Україні. Співробітники компанії відзначають підвищення попиту на нові колекції харківської плитки марки "ХПЗ Преміум", яка випускається на новому устаткуванні. За їх словами, затребуваність продукції обумовлена поєднанням в ній високої якості, італійського дизайну і привабливої ціни.

Українські виробники наразі знаходяться у вигіднішому положенні, ніж зарубіжні, оскільки менше залежать від курсу долара.

3 іншого боку, виготовлення плитки - процес енергоємний, а стрибки цін на газ і електроенергію негативно позначаються на стабільності роботи вітчизняних підприємств. Але не дивлячись на кризу, вітчизняні виробники керамічної плитки поки утримують минулорічні позиції. І не в останню чергу завдяки зниженню конкурентоспроможності імпортної продукції.

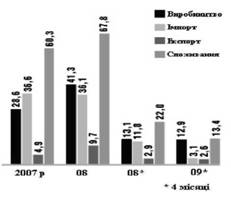

Наразі на багатьох ринках будівельних матеріалів спостерігається зниження обсягів як виробництва, так і продажів. Не став виключенням і ринок керамічної плитки. По оцінках експертів, за

4 місяці 2009 р., в порівнянні з аналогічним періодом 2008 р., об'єми продаж цієї продукції скоротилися на 30-40 %. Розрахунки, зроблені на підставі офіційних даних Держкомстату, також підтверджують цю тенденцію. Зокрема, згідно цим розрахункам, за вищезазначений період об'єми продажів керамічної плитки зменшилися на 39,1 %. Причина цього, за словами експертів, не нова - криза і пов'язані з нею скорочення об'ємів будівництва привели до різкого зменшення попиту на вищезазначену продукцію.

Але в даній непривабливій картині ринку є одна, але істотна деталь - зниження об'ємів продажів керамічної плитки відбувається в значній мірі й унаслідок скорочення збуту зарубіжної продукції. Так, за даними Держкомстату, за чотири місяці 2009 р., у порівнянні з аналогічним періодом 2008 р., ввезення імпортної плитки до України скоротилося майже в 4 рази в кількісному виразі, з 11,8 млн кв.м до 3,1 млн кв.м продукції. В той же час обсяги виробництва за вищезгаданий період знизилися всього на 1,5 %. Більш того об'єми продажів TOB "Карпатська кераміка" (м. Калуш, Івано-Франківська обл.; виробництво і реалізація керамічної плитки; з 2003 р.; більше 100 чол.) за 5 місяців 2009 р. залишилися на рівні 2008 р.

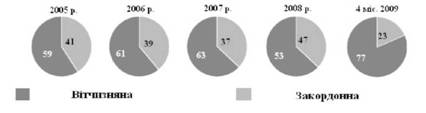

У результаті частка іноземної продукції в структурі ринку за чотири місяці 2009 р., у порівнянні з 2008 р., скоротилася на 30 відсотків з 53 % до 23 %. При цьому експерти не виключають, що дане співвідношення збережеться і за підсумками поточного року (рис. 2.4.2). "

Із даних відображених на рис. 5.3 вітчизняні підприємства почали відбирати частку ринку у імпортерів вже в 2007 р. Зокрема, місцеві виробники змушують зарубіжних конкурентів перебиратися з нижнього і середнього цінових сегментів у дорогий.

Рис. 2.4.2. Український ринок керамічної плитки, млн м2

Основні країни - постачальники керамічної плитки до України - Китай, Туреччина і Чехія. Зокрема, якщо в 2008 р. їх сукупна частка в структурі імпорту складала приблизно 25 %, то сьогодні - всього 2,9 %.

Основні причини скорочення ринкової частки імпортерів - зростання курсу долара і євро. За словами операторів, із-за девальвації української гривні ціни на товар, що імпортується з-за кордону, збільшилися на 30-150 %.

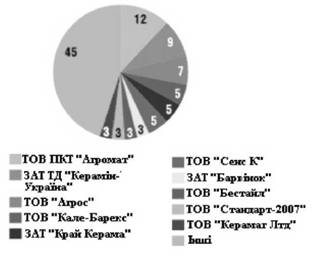

Рис. 2.4.3. Структура українського ринку керамічної плитки за виробниками (у кількісному виразі), %

У таких умовах імпортерам доводиться несолодко. Нерідко вони вимушені просити зарубіжних виробників про збільшення термінів повернення платежів, переукладати договори з кредиторами на більш лояльних умовах тощо. Крім того, імпортери частково почали залучатися до реалізації продукції українських виробників. При цьому не виключено, що ці заходи, швидше за все, направлені на збереження не стільки ринкових позицій, скільки фірм взагалі. Адже, за оцінками операторів, зараз 30-40 % дрібних і середніх продавців зарубіжної продукції, яким відмовили в товарному кредиті або відстроченні платежу, вже були вимушені піти з ринку. Відзначимо, що під час інтенсивного інвестування вітчизняними виробниками в збільшення виробничих потужностей постачальники імпортної продукції прогнозували, що українські виробники почнуть витісняти зарубіжних конкурентів тільки в 2010 р. Тепер же доводиться констатувати, що фінансово-економічна криза прискорила процес заміщення імпортної продукції вітчизняною. У минулі роки ринок керамічної плитки був якщо не самим, то одним із самих передових відносно інвестицій у виробництво. У 2007- 2008 рр. багато підприємств модернізували або розширили власні виробничі потужності. Крім того, були побудовані і нові підприємства. Зокрема, в жовтні 2008 р. польська компанія Сеrsanit (м. Кельце, Польща; виробництво і реалізація керамічної плитки, сантехнічного фаянсу, меблів для ванних кімнат тощо; в Україні - з 1998 р.) ввела в експлуатацію першу чергу заводу в м. Чижовка Новоград-Волинського району Житомирської області, розраховану на випуск 7 млн кв.м керамічної плитки і 1 млн сантехнічних виробів на рік. Україні до 2 млн кв.м виробів сантехніки і до 12 млн кв.м керамічної плитки на рік), швидше за все, стануть єдиними значними проектами в поточному році, адже, якщо вірити операторам, майже всі великі проекти заморожені (рис. 2.4.4).

Рис. 2.4.4. Структура виробництва керамічної плитки в Україні за виробниками, %

А от "будівництво заводу з виробництва керамічної плитки потужністю до 7 млн кв.м продукції на рік, яке розпочало ВАТ "Барановський фарфоровий завод" (піт Баранівка, Житомирська обл.; виробництво фарфорових виробів; з 1802 р.; близько 1 тис. чол.), в даний час припинено і відкладено до кращих часів.

Активна модернізація промислових потужностей дає певні результати. За прогнозами експертів, з часом українська продукція поволі почне витісняти зарубіжну на вітчизняному ринку. Поступово збільшуватиметься й частка експорту вітчизняної керамічної плитки (табл. 2.4.2).

Таблиця 2.4.2

ЕКСПОРТ КЕРАМІЧНОЇ ПЛИТКИ З УКРАЇНИ (КОД УКТ ЗЕД - 690700000 ТА 690800000), МЛН КВ.М.

Країна | 2007 р. | 2008 р. | 4 міс. 2008 р. | 4 міс. 2009 р. | ||||

Млн м2 | Млн | Млн м2 | Млн | Млн м2 | Млн | Млн м2 | Млн | |

Всього | 4,9 | 21,9 | 9,7 | 52,1 | 2,9 | 14,1 | 2,6 | 10,6 |

У тому числі | ||||||||

Росія | 2,8 | 12,4 | 5,7 | 30,9 | 1,9 | 8,9 | 1,6 | 6,3 |

Молдова | 1,2 | 5,0 | 1,7 | 7,4 | 0,4 | 1,8 | 0,4 | 1,2 |

Білорусь | 0,4 | 2,1 | 1,0 | 5,8 | 0,3 | 1,5 | 0,2 | 1,2 |

Як бачимо, обсяги експорту керамічної плитки у 2008 році збільшилися в 2,38 рази у порівнянні з 2007 роком і склали $52,1. Спрацювали промислові потужності, які були введені в Україні для випуску керамічної плитки середнього і дорогого цінових сегментів, здебільшого орієнтовані на експорт.

Фігуранти ринку не виключають, що 2009-го р., у порівнянні з 2008 р., об'єм українського ринку керамічної плитки скоротиться на третину. Прогнозується, що найменше постраждають вітчизняні виробники, які за рахунок заміщення імпортної керамічної плитки своєю продукцією намагатимуться зберегти обсяги виробництва і продажів на торішньому рівні. Що стосується імпорту, то, за прогнозами імпортерів, об'єми його в 2009 р. у гіршому разі можуть скоротитися на 30-50 %, в кращому - на 10 % (рис. 2.4.5).

У нинішніх кризових умовах робити прогнози дуже складно. Судячи по темпах продажів на початку поточного року, в 2009 р. об'єм імпорту керамічної плитки до України може зменшитися на 30-40 %. Але на ринку спостерігалося деяке пожвавлення. Продажі продукції, наприклад ТОВ "Калебарекс" (м. Київ; реалізація керамічної плитки; з 1995 р.; 20 чол.), яке імпортує керамічну плитку на територію України, в травні 2009 р., в порівнянні з квітнем, збільшилися на 15-20 %. Якщо ця тенденція збережеться, можна сподіватися, що об'єм імпорту в 2009 р. скоротиться тільки на 10 %"[15]. І хоча при зниженні продажів імпорту у 2009 р. в 3,8 рази в залишкових 10 % скорочень віриться насилу, але все може бути, адже, в першому півріччі 2008 р. обсяги виробництва і продажів плитки знизились у середньому на 50-60 %, а рік закінчився вже з приростом 12 % (табл. 2.4.3).

Рис. 2.4.5. Структура імпорту керамічної плитки у 2008 році, %

У 2009 році об'єми продажів продукції зарубіжного виробництва на ринку України різко скоротилися. За даними імпортерів, падіння об'ємів імпорту глазурованої плитки за I квартал 2009-го в порівнянні з аналогічним періодом минулого року склало порядка 75 %. Відбулося це із-за різкого зменшення попиту, а також унаслідок того, що у імпортерів залишилися великі запаси, які були зроблені в кінці 2008 року. (Проводячи фінальні закупівлі, імпортери прагнуть придбати у виробників якомога більше продукції, щоб отримати знижки наступного року.)

У першому півріччі 2009 року склад лідируючих країн-постачальників не змінився. Як і торік, до списку найбільших країн-постачальників увійшли Польща, Іспанія, Білорусь, Росія, Італія, Китай, Чехія і Туреччина.

Таблиця 2.4.3

ІМПОРТ КЕРАМІЧНОЇ ПЛИТКИ В УКРАЇНУ (КОД УКТ ЗЕД - 690700000 ТА 690800000), МЛН КВ.М.

Країна | 2007 р. | 2008 р. | 4 міс. 2008 р. | 4 міс. 2009 р. |

Всього | 36,6 | 36,1 | 11,8 | 3,7 |

У тому числі: | ||||

Польща | 9,9 | 9,6 | 3,1 | 1,0 |

Іспанія | 5,8 | 6,5 | 2,4 | 0,7 |

Білорусь | 6,1 | 4,5 | 1,6 | 0,4 |

Росія | 3,5 | 2,5 | 1,1 | 0,3 |

Італія | 1,6 | 2,0 | 0,5 | 0,2 |

Китай | 5,1 | 5,3 | 1,0 | 0,1 |

Чехія | 1,1 | 1,3 | 0,4 | 0,0 |

Турція | 1,6 | 2,3 | 1,0 | 0,0 |

"Приймаюча" сторона в Україні представлена декількома сотнями імпортерів, найбільшими з яких є ЗАТ "Торговий Дім Керамін-Україна" і ТОВ "Агромат" (контролюють до 12 % імпорту) (табл. 2.4.4).

Таблиця 2.4.4

НАЙБІЛЬШІ КОМПАНІЇ-ІМПОРТЕРИ ПЛИТКИ В УКРАЇНУ, ПЕРШЕ ПІВРІЧЧЯ 2009 Р.

Назва імпортера | Частка в загальному об'ємі | Частка поставок з різних країн | ||||||

Польща | Білорусь | Росія | Іспанія | США | Італія | Нова Зеландія | ||

ТОВ Агромат | 11,99 % | 51,32 % | - | - | 17,81 % | - | 17,87 % | - |

ЗАТ Торговий Дім Ке-рамін-Україна | 11,97 % | 93,7 % | ||||||

Барекс ЛТД | 6,69 % | - | - | - | - | 100,0 % | - | - |

ТОВ Агрос | 5,79 % | 1,1 % | - | - | 76,9 % | - | 1,7 % | - |

Закінчення табл. 2.4.4

Назва імпортера | Частка в загальному об'ємі | Частка поставок з різних країн | ||||||

Поль ща | Білорусь | Росія | Іспанія | США | Італія | Нова Зеландія | ||

TOB "Сенс К" | 5,34 % | 45,9 % | - | - | 45,7 % | 3,4 % | 2,2 % | - |

ЗАТ Край Керама | 4,50 % | - | - | 100,0 % | - | - | - | - |

ЗАТ Барвінок | 4,21 % | - | - | 100,0 % | - | - | - | - |

При цьому ТД "Керамін Україна" займається в основному плиткою з Білорусі ("Керамін"), тоді як "Агромат" має в своєму портфелі польську, іспанську та італійську плитку. Третє місце серед українських імпортерів займає TOB "Барекс", яке ввозить плитку виключно із США.

На українському ринку на сьогодні представлені сотні марок десятків виробників: марки і компанії з Болгарії (Vidima), Німеччини (Dusholux, Grone, Hansgrohe, Hoesh, Teuco, Villeroy & Bosch), Іспанії (Gala, Pharo, Roca), Італії (Cerбmica Dolomite, Duravit), Китаю (Praga, Porto), Польщі (Cersanit, KOLO), Туреччини (Ediguler, Pita, Monaco), Фінляндії (IDO, Oras), Швеції (Gustavsberg, IFO), Чехії (Hybner, Jika, Novitek). Менш поширені, але стабільно присутні Bellavista з Іспанії, Jacuzzi і Glass з Італії, Huppe, Sprinz і Showerama з Німеччини, American Standard зі США (Ideal Standard) і Fireford з Великобританії.

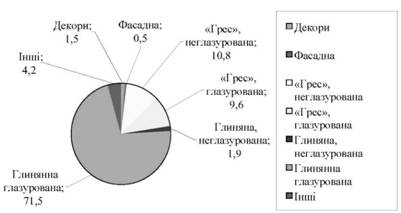

Структура імпорту плитки залишається дуже нерівномірною - основну частку займає "проста" глиняна глазурована плитка. її частка залишається незмінною впродовж останніх півтора років з урахуванням сезонності - близько 72 %. Глиняна неглазурована плитка складає - 1,9 %. 20,4 % імпорту припадають головним чином на плитку з кам'яної кераміки (глазурованої - 9,6 % і неглазурованої плитки - 10,8 %). 5,7 % приходяться на фризи, декори, мозаїку тощо (рис. 2.4.6).

Рис. 2.4.6. Структура імпорту плитки залежно від типу продукції (І півріччя 2008 року)

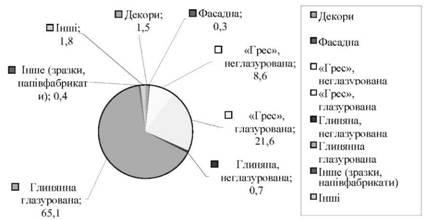

У 2009 році намітилася тенденція до зниження частки імпорту неглазурованої плитки з кам'яної кераміки і збільшення частки і об'ємів імпорту глазурованої плитки "Грес" (рис. 2.4.7).

Рис. 2.4.7. Структура імпорту плитки в залежності від типу продукції (І півріччя 2009 року)

Отже, протягом 2009 року кількісний і якісний склад основних українських виробників, імпортерів та експортерів керамічної плитки практично не змінився. У складі країн-постачальників в Україну керамічних будівельних виробів зміни також незначні. На українському ринку всі керамічні вироби дещо подорожчали через зростання собівартості виробництва та імпорту. Ціни на закордонні товари зростають, оскільки основну масу виробів ввозять з країн Європи, а курс євро суттєво зріс і продовжує зростати. Керамічна плитка з країн Азії також подорожчала як через ревальвацію китайської валюти, так і через залежність турецької валюти від курсу євро.

Кераміка українського виробництва також дорожчає через інфляцію гривні і зростання вартості палива та енергоносіїв. Як відомо, виробництво керамічних виробів саме по собі відрізняється високою енергоємністю. Більше того, за останній рік в Україні нові виробничі потужності з використанням енергозаощадних технологій в експлуатацію не вводились, а існуючі - енергоємні, як конструктивно, так і через значний фізичний знос устаткування. Відновлення виробничих потужностей вимагає значних інвестицій, яких українські компанії не мають, а за участю іноземного капіталу в Україні виробляється керамічна плитка тільки на одному підприємстві - Харківському плитковому заводі.

Фактори, що впливають на розвиток ринку керамічної плитки в Україні

2.4.2. Виробництво фарфорово-фаянсових виробів

2.4.3. Вироби з пластмас

Імпорт

Оператори українського ринку ПВХ труб

Стан ринку бітумно-полімерної черепиці

2.5. ПОТЕНЦІАЛ І ТЕНДЕНЦІЇ РОЗВИТКУ РИНКУ ТОВАРІВ ДЛЯ БЛАГОУСТРОЮ ЖИТЛА І ТОВАРІВ КУЛЬТУРНО-ПОБУТОВОГО ПРИЗНАЧЕННЯ

2.5.1. Електропобутові прилади

2.5.2. Культурно-побутові товари