Система поточного планування фінансової діяльності підприємства ґрунтується на розробленій фінансовій стратегії та фінансовій політиці за окремими аспектами фінансової діяльності. Цей вид фінансового планування характеризується розробкою конкретних видів фінансових планів. Вони дають можливість підприємству визначити на поточний період всі джерела фінансування його розвитку, сформувати структуру його доходів і витрат, забезпечити постійну платоспроможність, а також визначити структуру активів і капіталу фірми на кінець планованого періоду.

За результатами поточного фінансового планування розробляються три основні документи:

- план руху грошових коштів;

- план звіту про фінансові результати;

- план бухгалтерського балансу.

Головною метою розробки цих документів є оцінка фінансового плану підприємства на кінець планованого періоду. Згідно із законодавчими вимогами до звітності за її періодизацією складають поточний фінансовий план на рік з розбивкою по кварталах. Дані, включені у поточні фінансові плани, характеризують такі параметри:

- фінансову стратегію підприємства;

- результати фінансового аналізу за попередній період;

- плановані обсяги виробництва і реалізації продукції, а також інші економічні показники операційної діяльності підприємства;

- систему розроблених на підприємстві норм і нормативів витрат окремих видів ресурсів;

- чинну систему оподаткування;

- чинну систему норм амортизаційних відрахувань;

- середні ставки кредитного та депозитного процентів на фінансовому ринку тощо.

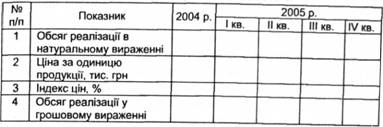

У процесі здійснення поточного фінансового планування для складання фінансових документів важливо правильно визначити обсяг реалізованої продукції. Це необхідно для організації виробничого процесу, ефективного розподілу коштів. Як правило, прогнози обсягів реалізації складають на три роки. Річний прогноз розбивається на квартали й місяці, при цьому чим коротший період прогнозу, тим точніша і конкретніша інформація, що міститься в ньому. Прогноз обсягу реалізації допомагає визначити вплив обсягу виробництва, ціни реалізованої продукції на фінансові потоки фірми. У табл. 6.2 наводиться прогноз обсягу реалізації конкретного виду продукції.

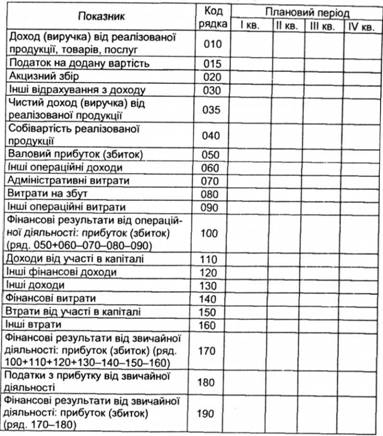

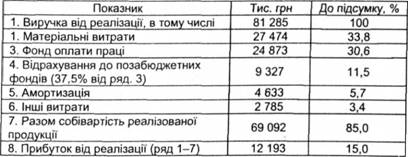

Використовуючи прогнозні дані щодо обсягу реалізації продукції, розраховують необхідну кількість матеріальних і трудових ресурсів, визначають складові витрат на виробництво. На підставі одержаних даних розробляють плановий звіт про фінансові результати, за допомогою якого визначається величина одержуваного прибутку у планованому періоді. Форму "План звіту про фінансові результати" наведено у табл. 6.3.

Таблиця 6.2. Прогноз обсягів реалізації на 2005 р.

Таблиця 6.3. План звіту про фінансові результати

Складаючи план звіту про фінансові результати, особливу увагу приділяють визначенню виручки від реалізації продукції. За основу, як правило, береться значення виручки від реалізації за попередній рік. Потім ця величина обчислюється у поточному році з урахуванням змін собівартості порівнюваної продукції, цін на реалізовану підприємством продукцію, цін на куповані матеріали та комплектуючі, оцінки основних засобів і капіталовкладень, оплати праці працівників підприємства.

Далі визначають планову середньорічну суму амортизаційних відрахувань на підставі даних про середньорічну балансову вартість основних фондів і норм амортизаційних відрахувань.

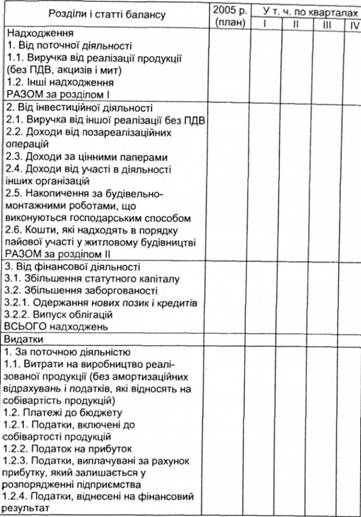

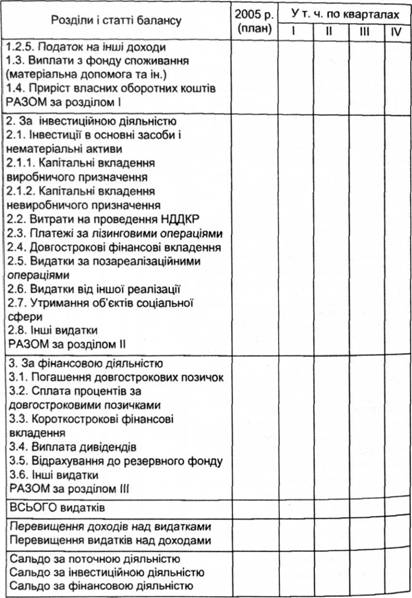

План руху коштів розробляють з урахуванням їх припливу (надходження і платежі), відпливу (витрати і видатки) і розрахунку чистого грошового потоку (надлишок або дефіцит). Фактично він відображає рух грошових потоків за поточною, інвестиційною та фінансовою діяльністю. У процесі фінансової діяльності підприємства розмежування напрямів діяльності при розробці плану руху коштів дозволяє підвищити результативність управління грошовими потоками.

План руху коштів складають на рік з розбивкою по кварталах і включають до нього надходження і видатки. У розділі надходжень відображають виручку від реалізації продукції, від реалізації основних засобів і нематеріальних активів, доходи від позареалізаційних операцій та інші доходи, які підприємство має одержати протягом року.

У видатковій частині відображаються витрати на виробництво реалізованої продукції, суми податкових платежів, погашення довгострокових позичок, сплата процентів за користування банківським кредитом. Орієнтовну форму плану руху коштів підприємства подано у табл. 6.4. Така форма плану дозволяє перевірити реальність джерел надходження коштів та обґрунтованість видатків, синхронність їхнього виникнення, своєчасно визначити можливу величину потреби у позикових коштах.

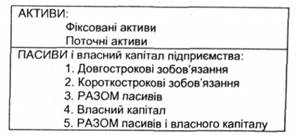

Мета розробки балансового плану - визначення необхідного приросту окремих видів активів із забезпеченням їхньої внутрішньої збалансованості, а також формування оптимальної структури капіталу, яка гарантувала б достатню фінансову стійкість

Таблиця 6. План руху коштів на 2005 р.

підприємства у майбутньому. План балансу підприємства можна будувати за такою схемою:

Для перевірки плану фінансового стану підприємства повинен використовуватися план балансу. У процесі його складання враховується придбання основних фондів, зміна вартості матеріальних запасів тощо.

Фінансовий план визначає найважливіші показники, пропорції й темпи розширеного відтворення, виступає головною формою реалізації цільових установок, стратегії інвестицій та передбачуваних накопичень.

У табл. 6.5 подано плановану структуру виручки від реалізації за елементами витрат.

Таблиця 6.5. Плановані видатки і виручка від реалізації

Поточні фінансові плани розробляються на основі перспективних шляхом їх конкретизації й деталізації. Проводиться ув'язування кожного виду вкладень з джерелами фінансування. Для цього звичайно використовуються кошториси утворення і витрачання фондів грошових коштів. Ці документи необхідні для контролю за ходом фінансування найважливіших заходів для вибору оптимальних джерел поповнення фондів і структури вкладення власних ресурсів.

6.3. Методи фінансового планування і прогнозування

6.4. Прогнозування на підставі використання невласних задач математичного програмування

6.4.1. Причини виникнення несумісних задач фінансового планування діяльності підприємства

6.4.2. Методи подолання несумісних обмежень у задачах перспективного та поточного фінансового планування

6.4.2.1. Класифікація невласних задач лінійного та випуклого програмування

6.4.2.2. Змістовна інтерпретація невласних задач лінійного програмування

6.4.2.3. Моделі коригування невласних задач

6.5. Основні фінансові елементи в системі бізнес-планування

Глава 7. КАТЕГОРІЇ РИЗИКУ І ЛЕВЕРИДЖУ