Однією з основних складових загальної системи управління фінансово-господарською діяльністю підприємства є підсистема управління його грошовими потоками. В основу реалізації цієї підсистеми закладено певні принципи управління:

- інформативна достовірність. Цей принцип пов'язаний з формуванням певної інформаційної бази, необхідної для здійснення фінансових операцій підприємства;

- збалансованість. Даний принцип використовується з метою оптимізації грошових потоків підприємства в процесі управління ними;

- забезпечення ефективності. У зв'язку з нерівномірністю утворення і руху грошових потоків у процесі фінансово-господарської діяльності виникає необхідність забезпечення ефективного використання коштів, що передбачає відслідковування руху грошових потоків у часі;

- забезпечення ліквідності. У процесі управління грошовими потоками необхідно забезпечувати достатній рівень їх ліквідності в часі. Для цього проводиться в динаміці процедура синхронізації додатного і від'ємного грошових потоків.

Визначимо найбільш важливі поняття, пов'язані з управлінням грошовими потоками.

Приплив коштів відбувається на підприємстві за рахунок виручки від реалізації продукції, збільшення статутного капіталу від додаткової емісії акцій, одержання кредитів і позик, зростання кредиторської заборгованості тощо.

Відтік коштів виникає через покриття поточних витрат (експлуатаційних витрат), інвестиційних витрат, платежів у бюджет і позабюджетні фонди, виплату дивідендів акціонерам підприємства тощо.

За результатами фінансово-господарської діяльності підприємства формується чистий грошовий потік як різниця між усіма надходженнями і відрахуваннями коштів. Він може бути як додатним, так і від'ємним і багато в чому визначається рівнем управління фінансовими ресурсами підприємства.

16.3. Методи управління грошовими потоками підприємства

Грошові потоки (потоки готівки або рух коштів) є одним з найважливіших розділів фінансової інформації, що може бути отримана з фінансової звітності. Грошові потоки формуються як від активів, так і від пасивів балансу підприємства (16.1). У цьому зв'язку з'являється можливість досліджувати формування грошових потоків за виділеними напрямками.

Для ефективного управління грошовими потоками необхідно знати:

- величину грошових потоків за певний час;

- основні їх елементи;

- види діяльності, що утворюють потік коштів.

16.3.1. Грошові потоки від активів і методи їх вимірювання

Грошові потоки від активів включають три компоненти: грошові потоки від поточної (операційної) діяльності; грошові потоки від інвестиційної діяльності; грошові потоки від фінансової діяльності.

Поточні (або операційні) грошові потоки - це надходження від щоденної роботи підприємства. Рух грошей тут відображає зміст операцій, пов'язаних з формуванням бухгалтерського і чистого прибутку. Додатний грошовий потік формує фінансову стійкість підприємства. Від'ємний грошовий потік за поточною діяльністю свідчить про недостачу грошових ресурсів навіть для простого відтворення.

Таким чином, операційні грошові потоки - це кошти, одержувані від звичайної виробничої діяльності підприємства.

Грошові потоки від інвестиційної діяльності включають операції, пов'язані з реальними і портфельними інвестиціями довгострокового характеру. Чисті капітальні витрати - це гроші, витрачені на основні засоби, мінус гроші, отримані від продажу основних засобів. Додатний грошовий потік свідчить про раціональний розподіл коштів підприємства. Від'ємний грошовий потік можливий у випадку, коли підприємство продає більше активів, ніж купує.

Грошові потоки від фінансової діяльності являють собою операції з короткострокового фінансування підприємства: реалізація і викуп акцій; облігаційні позики та їх погашення; валютні операції; погашення зобов'язань за векселями, заставними (при іпотечному кредитуванні) тощо.

Таким чином, грошові потоки від активів являють собою суму чистих грошових потоків з операційної, інвестиційної! фінансової діяльності.

Відповідно до міжнародних стандартів обліку і практичного досвіду з підготовки звітності про рух коштів використовуються два методи - прямий і непрямий.

Прямий метод розрахунку заснований на відображенні результатів операцій за рахунками коштів за певний період. При цьому операції групуються за трьома видами діяльності: поточною (операційною), інвестиційною і фінансовою. Прямий метод дозволяє оцінити платоспроможність підприємства, а також здійснювати оперативний контроль за надходженням і витратою коштів.

Недоліком цього методу є відсутність обліку взаємозв'язку отриманого фінансового результату (прибутку) і зміни абсолютного розміру коштів підприємства.

У табл. 16.2 подано аналітичні дані звіту про рух коштів підприємства. Ця таблиця складається на основі прямого розрахунку, що дозволяє оперативно управляти рухом грошових потоків. Використовуються дані аналітичного обліку, Головної книги та інші документи місячного, квартального або річного періодів.

За базовий рік залишок коштів склався з їх залишку на початок року, припливу коштів від інвестиційної і фінансової діяльності і відтоку від поточної діяльності (53 +99 + 549 -83 = 618).

За звітний рік зали шок коштів склався із залишку грошей на початок періоду, їх припливу за поточною та інвестиційною діяльністю і відтоку за фінансовою діяльністю (609 + 212 +130 - 689 = 262).

Непрямий метод спрямований на одержання коштів, що характеризують чистий грошовий потік підприємства у звітному періоді.

Цей метод переважає з аналітичної точки зору, тому що дозволяє визначити взаємозв'язок отриманого прибутку зі зміною величини грошових коштів.

Таблиця 16.2 Аналітичний звіт про рух коштів по підприємству ___(прямий метод), тис. грн

Розрахунок грошових потоків непрямим методом ведеться від показника чистого прибутку з необхідними його коригуваннями в статтях, що не відображають рух реальних грошей на відповідних рахунках.

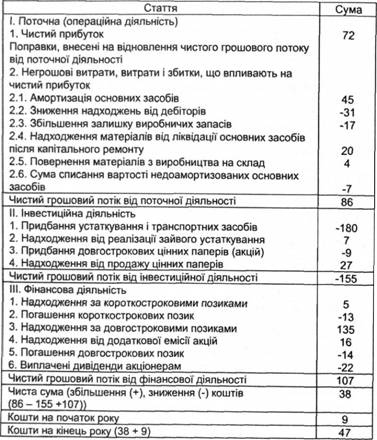

Для прийняття обґрунтованих управлінських рішень про використання коштів необхідно мати інформацію про надходження і витрату грошей за окремими видами діяльності: поточною (операційною), інвестиційною і фінансовою. У табл. 16.3 наводиться аналітична форма звіту про рух коштів на підприємстві при використанні непрямого методу.

Таблиця 16.3. Аналітичний звіт про рух коштів за рік по підприємству (непрямий метод), тис. грн

Аналіз даних, наведених у табл. 16.3, свідчить про те, що в результаті поточної діяльності отримано кошти в сумі 86 тис. грн. Проте цих коштів недостатньо для фінансування інвестиційної діяльності підприємства (155 тис. грн). Залучення відсутніх коштів у розмірі 69 тис. грн (155-86) було здійснено за допомогою позик і емісії звичайних акцій. За рахунок цих коштів виплачено дивіденди акціонерам і досягнуто приросту коштів по підприємству в цілому на суму 38 тис. грн.

Крім прямого і непрямого методів вимірювання грошових потоків існує так званий метод ліквідного грошового потоку. Він дозволяє оперативно розраховувати потік коштів на підприємстві і використовується в експрес-діагностиці його фінансового стану.

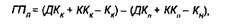

Ліквідний грошовий потік (ГПЛ) є показником надлишкового або дефіцитного сальдо коштів підприємства і визначається за формулою:

де ДКК і ДКП - довгострокові кредити банків на кінець і на початок періоду;

ККК і ККп - короткострокові кредити банків на кінець і на початок періоду.

КкКп- кошти на кінець і на початок періоду.

16.3.2. Грошові потоки кредиторам (акціонерам)

У своїй основі грошові потоки кредиторам і акціонерам являють собою чисті платежі кредиторам і власникам протягом року. Грошові потоки кредиторам включають виплачені відсотки за мінусом нових позик. Грошові потоки акціонерам - це виплачені дивіденди мінус отриманий новий капітал. Проте дослідження грошових потоків у такій послідовності не в повному обсязі характеризує стан потоків від пасивів. Тому як рекомендації може бути використана модель руху коштів, що базується на оцінці джерела їх формування і витрат. У табл. 16.4 подано дані про рух коштів за джерелами їх формування.

У цьому дослідженні сума джерел коштів приймається за 100%, а потім визначається величина кожної звітної позиції у відсотках у загальній сумі джерел. На підставі наведених у табл. 16.4 даних очевидно, що кошти, отримані від операційної діяльності, склали 31,7% [(850:2680) o 100] від загальної суми джерел коштів, інші 68,3% - це надходження із зовнішніх джерел фінансування.

Таким чином, із загального обсягу наявних коштів направлено на інвестиції 59,6% (57,8 + 1,8), на погашення зобов'язань - 12,3% (7,5 + 4,8), на виплату дивідендів - 13,1%, збільшення коштів склало 15%. При такому розподілі коштів у підприємства з'являються додаткові фінансові можливості для вирішення своїх проблем.

Таблиця 16.4. Рух коштів за джерелами їх формування і напрямками використання по підприємству за рік

Показник | Сума, тис. грн | Питома вага, % |

І. Джерела коштів | ||

Кошти від поточних операцій | 850 | 31,7 |

Короткострокові позики | 50 | 1.9 |

Довгострокові позики | 1300 | 48,5 |

Випуск звичайних акцій | 160 | 6,0 |

Надходження від реалізації устаткування | 70 | 2,6 |

Реалізація емісійних паперів | 250 | 9,3 |

Всього джерел (баланс) | 2680 | 100,0 |

II. Використання коштів | ||

Придбання устаткування і транспортних | 1550 | 57,8 |

засобів | 50 | 1.8 |

Придбання цінних паперів | 350 | 13,1 |

Виплачені дивіденди | 200 | 7,5 |

Погашення короткострокових позик | 128 | 4,8 |

Погашення довгострокових позик | ||

Всього використано коштів | 2278 | 85 |

Чисте збільшення коштів | 402 | 15 |

Всього використано коштів (баланс) | 2680 | 100,0 |

Найбільш привабливою є ситуація, коли основним джерелом коштів є поточна (операційна) діяльність підприємства. Тому першочерговою метою управління грошовими потоками підприємства є досягнення його ліквідності. Підтримка тривалої платоспроможності підприємства також сприяє збільшенню його ліквідності.

Фінансовий менеджер повинен управляти грошовими потоками таким чином, щоб максимізувати доходність підприємства і одночасно зберегти високу ліквідність його активів.

Глава 17. УПРАВЛІННЯ ІНВЕСТИЦІЯМИ

17.1. Економічна сутність і класифікація інвестицій

17.2. Інвестиційна політика підприємства

17.3. Ключові принципи оцінки інвестиційних проектів

17.4. Методи оцінки ефективності інвестиційних проектів

РОЗДІЛ 6. ФІНАНСОВИЙ МЕНЕДЖМЕНТ: ДОДАТКОВІ РОЗДІЛИ

Глава 18. УПРАВЛІННЯ ФІНАНСОВИМИ РИЗИКАМИ

18.1. Сутність і класифікація фінансових ризиків підприємства

18.2. Методи аналізу ризику