Облігації - це один з видів боргових цінних паперів, що підтверджують наявність кредиторсько-дебіторських взаємовідносин між емітентом і власником облігацій. У цих взаєминах емітент є позичальником грошей, а власник облігації - кредитором.

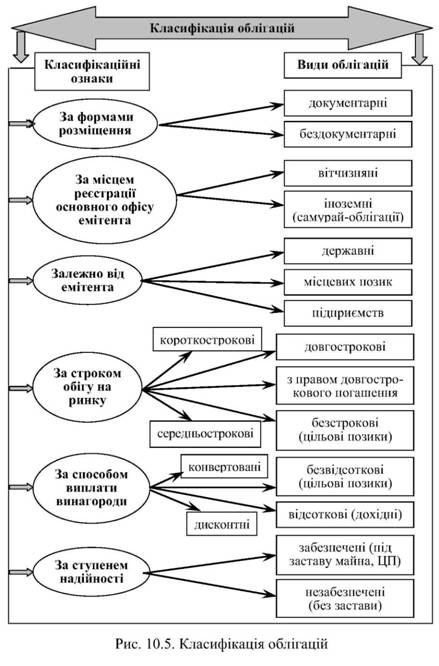

У світовій практиці існує ціла система поділу облігацій на види залежно від тих чи інших критеріїв. На рис. 10.5 представлені найбільш поширені ознаки класифікації облігацій, які існують у світовій практиці. Цей перелік не є вичерпним. Існують облігації з розширенням, серійні облігації, з фіксованою, змінною та індексованою ставкою тощо. Надамо характеристику деяким видам облігацій, що представлені на рисунку.

В основі поділу облігацій на вітчизняні та іноземні покладені ті ж самі критерії, які використовуються при поділі акцій на аналогічні види: місце юридичної реєстрації головного офісу емітента та територія, на якій знаходяться в обігу випущені ним облігації.

Певне значення для облігацій має строковість. Строкові облігації - це облігації, які випускаються на конкретно визначений строк, після закінчення якого емітент бере зобов'язання їх погасити. Найпоширенішим терміном обігу для короткострокових облігацій є 1 рік, середньострокових - від 1 до 5 років, довгострокових - понад 5 років; безстрокових (цільових позик) - термін конкретно не визначається, але дохід за такими облігаціями виплачується 1 раз на квартал або 1 раз на півроку і протягом "життя" цих облігацій річний розмір відсотків може змінюватися. Емітент при випуску безстрокових облігацій зобов'язання за їх погашення на себе не бере, тому такі облігації ще називають "вічними"; є облігації з правом дострокового погашення, при випуску яких емітент повідомляє, що резервує за собою право на довгострокове погашення боргу.

У різних країнах у поняття "строкові" вкладається різний зміст. Наприклад, у США короткостроковими є облігації, що випускаються строком до 2 років, середньострокові - від 2 до 10 років, довгострокові - понад 10 років. У Великобританії - відповідно до 5 років - короткострокові, від 5 до

15 - середньострокові та понад 15 років - довгострокові. Державні облігації України можуть бути короткострокові - до 1 року, середньострокові - від 1 до 5 років і довгострокові - понад 5 років. Чим вищий показник стабільності розвитку економіки даної країни, тим тривалішим є термін середньострокових і довгострокових облігацій.

За відсотковими облігаціями дохід сплачується у вигляді відсотка, який нараховують згідно з номінальною вартістю конкретної облігації. Наприклад, він рівний 10 %, а номінальна вартість облігації - 1500 грн. Це означає, що дохід від цієї облігації буде дорівнювати 150 грн. У зарубіжній економічній літературі такі облігації називають облігаціями з премією, тому що відсоток є винагородою, яка сплачується емітентом за користування позикою понад номінальну вартість і є свого роду премією власнику облігації за те, що він її придбав; дисконтні випускаються з терміном до 1 року і дохід за ними створюється як різниця між ціною, за якою облігація погашається емітентом, і ціною, за якою вона продається емітентом; за конвертованими грошовий дохід не виплачується, а замінюється безкоштовною видачею нових цінних паперів. У практиці розвинутих країн короткострокові конвертовані облігації особливо часто випускаються державою і місцевими органами влади. Погашення одних облігацій шляхом видачі нових є вигідним для емітента, так як є способом продовження термінів користування позиченими грішми; безпроцентні облігації є цільовими позиками, часто безвідсотковими облігаціями, що випускаються з метою накопичення коштів для будівництва об'єктів місцевого значення, важливих для населення. При погашенні таких облігацій відсотки в грошовій формі не сплачуються, а замість цього власнику облігацій продають відповідну кількість товарів за пільговими цінами.

За забезпеченими облігаціями емітент гарантує виконання своїх зобов'язань повернути основну суму боргу і виплатити доходи. Такі облігації є надійними, відсотки за ними встановлюються меншими, ніж за незабезпеченими облігаціями, які є прямими борговими зобов'язаннями, що не висувають майнових претензій до компаній. Забезпеченням таких облігацій є загальна платоспроможність компаній.

Залежно від цілей розрізняють облігації вільного обігу (на пред'явника) - можуть вільно переходити з власності одних інвесторів у власність інших на умовах угоди, з обмеженим обігом (іменні) - випускаються, коли емітент не завжди зацікавлений, щоб випущені ним облігації перебували у вільному обігу і без права обігу - інвестори, які придбали такі облігації, залишаються їх власниками до моменту погашення без права продавати, обмінювати чи дарувати їх.

Відсотки за облігаціями, купонні виплати розраховують за розробленою методикою. Відсотки за облігаціями відносяться на витрати компанії, виплачуються не тільки при можливій відсутності прибутку, а й у разі збитковості підприємства. Розмір купонних виплат визначається за формулою:

де КВ - розмір купонних виплат; Ном. - номінальна ціна облігації; Кв - купонний відсоток.

Купонні виплати здійснюються за купонами, доданими до облігації. Купони нумеруються, кожний з них призначений для виплати відсотка за певний час, при виплаті - їх відрізають. Купони пред'являються для оплати самому емітенту, гаранту (поручителю) випуску або уповноваженому фінансовому посереднику.

Для виплат відсотків за облігаціями і погашення їх вартості на підприємстві створюється відкладений фонд (фонд погашення), у який підприємством перераховуються згідно з договором грошові суми для того, щоб мати ще до моменту погашення певні фінансові ресурси і згодом виплачувати відсотки. Розмір погашення залежить від умов випуску облігацій.

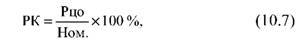

Облігація, як і акція, продається і купується на ринку і має ринковий курс, який розраховується за формулою:

де РК - ринковий курс облігації; Рцо - ринкова ціна облігації, грн.

Звідси, ринкова ціна облігації дорівнює:

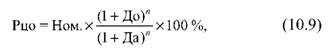

Курс і ціна облігації пов'язані з рівнем прибутковості будь-якого іншого альтернативного способу вкладення капіталу: банківського відсотка, державних боргових зобов'язань та ін. Із урахуванням даних чинників ринкова ціна облігації буде дорівнювати:

де До - прибутковість облігації - купонний відсоток за облігацією (у сотих частках відсотка); Да - прибутковість альтернативних вкладень капіталу (у сотих частках відсотка); п - кількість років, що залишилася до погашення облігації.

Спрощену ринкову ціну облігації можна подати у такий спосіб:

де С - сума річних купонних виплат за облігацією.

Таким чином, ціни облігацій залежать не тільки від рівня прибутковості альтернативних інвестиційних проектів, а й від прибутковості самої облігації, терміну, на який вона випущена, у тому числі терміну, що залишився до погашення облігації. У цьому разі чим більший цей термін, тим за інших рівних умов дорожчою є облігація. Якщо облігація випущена з дисконтом, то при наближенні дати погашення величина дисконту буде зменшуватися.

Курс відсоткової облігації в процесі обігу автоматично підвищується завдяки зростанню накопиченого купонного відсотка. При реалізації облігації неодержані продавцем купонні відсотки будуть розділені між ним і покупцем. їхня накопичена частина (відсотки за час, що минув після останньої виплати відсотків до дати купівлі-продажу облігації), увійшовши у вартість облігації, буде сплачена покупцем продавцеві. В екс-дивідендний термін курси іменних корпоративних облігацій автоматично зменшуються на величину відсотка, тому що цей відсоток вже покупцеві не дістанеться - може одержати тільки продавець. На курси облігацій, як і на курси акцій, впливає велика кількість чинників, і в першу чергу, це - стан попиту-пропозиції на облігації, наявність відкладеного чи викупного фонду, кредитний рейтинг емітента і т.д. . .

Більш детально розглянемо існуючу систему вітчизняних облігацій.

Згідно з Законом України "Про цінні папери та фондовий ринок" "облігація - це цінний папір, що посвідчує внесення його власником грошей, визначає відносини позики між власником облігації та емітентом, підтверджує зобов'язання емітента повернути власникові облігації її номінальну вартість у передбачений умовами розміщення облігацій строк і виплатити дохід за облігацією, якщо інше не передбачено умовами розміщення". Облігації розміщуються у документарній або бездокументарній формі.

Емітент у порядку, встановленому ДКЦПФР, може розміщувати:

а) відсоткові облігації - за якими передбачається виплата відсоткових доходів;

б) цільові - облігації, виконання зобов'язань за якими дозволяється товарами або послугами відповідно до вимог, встановлених умовами розміщення таких облігацій;

в) дисконтні - облігації, що розміщуються за ціною, нижчою ніж їх номінальна вартість. Різниця між ціною придбання та номінальною вартістю облігації виплачується власнику облігації під час її погашення і становить дохід (дисконт) за облігацією.

Облігації можуть розміщуватися з фіксованим строком погашення, єдиним для всього випуску. Дострокове погашення облігацій за вимогою їх власників дозволяється у разі, коли така можливість передбачена умовами розміщення облігацій, якими визначені порядок встановлення ціни дострокового погашення облігацій і строк, у який облігації можуть бути пред'явлені для довгострокового погашення. Погашення може здійснюватися грошима або майном відповідно до умов розміщення облігацій.

Облігація має номінальну вартість, визначену в національній валюті, а якщо це передбачено умовами розміщення облігацій - в іноземній валюті. Мінімальна номінальна вартість облігації не може бути меншою ніж одна копійка. Продаж облігацій здійснюється в національній валюті, а якщо це передбачено законодавством та умовами їх розміщення, - в іноземній валюті.

Емітент може розміщувати облігації іменні, у сертифікаті якої обов'язково зазначається ім'я власника і на пред'явника. До сертифіката відсоткової облігації на пред'явника додається купон (купонний лист). У купоні (купонному листі) зазначаються серія та номер сертифіката облігації, за якою виплачуються відсотки, найменування і місцезнаходження емітента, строки виплати відсотків. На кожному купоні (купонному листі) зазначається його порядковий номер. Реквізити сертифіката облігації встановлює ДКЦПФР.

Власники облігацій, на відміну від держателів акцій, не виступають власниками підприємства, облігації якого вони купили, але вони отримують стабільний дохід у вигляді певних відсотків (такі цінні папери є борговими зобов'язаннями). До того ж АТ, за умов прибуткової діяльності, спочатку забезпечує виплату відсотків за облігаціями, а потім нараховує дивіденди своїм акціонерам. В Україні частіше зустрічаються облігації з фіксованою відсотковою ставкою, змінна відсоткова ставка зустрічається переважно на міжнародному ринку цінних паперів. В таблиці 10.1 представлені схожі риси та відмінності між акціями та облігаціями.

Найбільш важливим для економіки країни видом облігацій є державна облігаційна позика, або іншими словами, - державні облігації. Основною метою випуску державних облігацій є фінансування потреб бюджету, збільшення надходження іноземної валюти і приведення в дію механізму стримувального впливу на інфляцію. Державні облігації повинні мати високий рівень визначеності, бути надійними, відрізнятися ліквідністю - тільки такі їх характеристики можуть приваблювати солідних інвесторів, переважно кредитно-фінансових інститутів, що мають у своєму розпорядженні великі грошові кошти і зацікавлені їх вкласти у цінні папери.

Таблиця 10.1

СХОЖІ РИСИ І ВІДМІННОСТІ В ЯКІСНІЙ ПРИРОДІ АКЦІЙ ТА ОБЛІГАЦІЙ

Схожі риси | Відмінності | |

Акції | Облігації | |

Є фінансовим капіталом першого порядку | випускають тільки АТ | випускають підприємства будь-яких організаційних форм, а також держава |

Укладаються договори між емітентом, з одного боку, і гарантом або андеррайтером випуску, з другого | пайовий цінний папір, без визначеного терміну дії, більш поширені | борговий терміновий цінний папір, менш поширені |

Масово емітовані, біржові, корпоративні | є частиною статутного капіталу | є частиною облігаційної позики |

Є основними ринковими фондовими цінностями | розміщувати за ціною, що менша від номіналу, не можна | можна розміщувати з дисконтом (зі знижкою від номіналу) |

Мають спільні реквізити | випускаються при створенні АТ або при збільшенні його статутного капіталу з метою залучення додаткових фінансових ресурсів | випускають для обслуговування процесу розширеного відтворення основних фондів, а також з фінансової точки зору, випуск облігацій - краща і дешевша операція |

Продаються і купуються на ринку, мають ринковий курс і балансову вартість | гарантована виплата дивідендів, властиві високі спекулятивні якості | має вищі інвестиційні якості з погляду її надійності - гарантується дохід і погашення |

Знаходяться в обігу на біржовому і позабір-жовому ринках | при первинному випуску акціонери мають справу з АТ | при первинному випуску облігаціонери мають справу з уже сформованою корпорацією |

Підпорядковані державній системі реєстрації, контролю і регулювання їх обігу | акціонер (співвласник корпорації) перебуває у часткових партнерських відносинах з іншими учасниками АТ | облігаціонер - кредитор компанії |

Закінчення табл. 10.1

Схожі риси | Відмінності | |

Акції | Облігації | |

Існує ексдивідендний строк, коли покупець не має права на отримання доходу за ними | у разі банкрутства компанії майнові претензії акціонерів задовольняються в другорядному порядку | майнові претензії облігаціонерів у разі банкрутства задовольняються в першочерговому порядку |

Курс і ціна пов'язані з рівнем прибутковості будь-якого способу вкладення капіталу | висока регулювальна роль у процесі суспільного відтворення | низька регулювальна роль у процесі суспільного відтворення |

динаміка продажу пов'язана з економічним станом тієї чи іншої галузі | динаміка продажу пов'язана з ціною випуску, термінами обігу, іміджем окремого емітента | |

динаміка курсів входить до більшості фондових індексів | незначна частина фондових індексів пов'язана з курсом облігацій | |

дохід виплачується на час існування корпорації | дохід виплачується тільки на час дії облігації | |

умови емісії менш доступні для акціонерів, але менше обмежень в обігу | умови випуску більш доступні для обліга-ціонерів, але більше обмежень в обігу | |

сумарна вартість випущених акцій утворює статутний капітал корпорації | сумарна вартість випущених корпоративних облігацій є позиковим капіталом компанії або його частиною | |

в операціях спостерігається велика кількість фінансових афер | фінансових афер набагато менше | |

дивіденди виплачуються тільки з чистого прибутку, після його оподаткування | відсотки відносяться на витрати компанії, виплачуються і при можливій відсутності прибутку і у разі збитковості підприємства, незалежно від оподаткування прибутку | |

1. Державні облігації - це облігації, випуск яких здійснено від імені держави чи від імені будь-якого її органу. Емісія державних облігацій регулюється законом України про Державний бюджет на відповідний рік, яким встановлюються граничні розміри державного зовнішнього та внутрішнього боргу. Емісія державних облігацій є частиною бюджетного процесу і не підлягає регулюванню ДКЦПФР. Державні облігації в Україні можуть бути: довгострокові - понад 5 років; середньострокові - від 1 до 5 років і короткострокові - до одного року.

Державні облігації поділяються на:

а) облігації внутрішніх державних позик України -

державні цінні папери, що розміщуються виключно на внутрішньому фондовому ринку і підтверджують зобов'язання держави щодо відшкодування пред'явникам цих облігацій їх номінальної вартості з виплатою доходу відповідно до умов розміщення облігацій. Залучення коштів шляхом випуску облігацій внутрішньої державної позики становить десятки мільярдів гривень, але внаслідок нецільового використання цих коштів державою виникає не лише дефіцит, а й потреба у додатковій емісії таких цінних паперів вже з метою погашення минулих і поточних боргів.

Основними функціями, які виконує внутрішня державна позика в економіці країни, є:

=> формування державного боргу;

=> забезпечення касового виконання державного бюджету шляхом покриття розривів між доходами та видатками, що виникають у результаті нерівномірності в часі податкових надходжень і видатків бюджету;

=> регулювання грошового обігу, розвитку економіки, проведення грошово-кредитної політики з метою досягнення зростання обсягу виробництва, підвищення зайнятості та попередження інфляції;

=> мобілізація коштів для фінансування цільових державних і місцевих програм, які мають важливе соціально-економічне значення;

б) цільові облігації внутрішніх державних позик України - облігації, емісія яких є джерелом фінансування дефіциту державного бюджету в обсягах, передбачених на цю мету законом про Державний бюджет України на відповідний рік, і в межах граничного розміру державного боргу. Основним реквізитом таких облігацій є зазначення в законі про Державний бюджет на відповідний рік напряму використання коштів від розміщення цих облігацій.

Кошти, залучені до Державного бюджету України від розміщення цільових облігацій внутрішніх державних позик, використовуються виключно для фінансування державних або регіональних програм і проектів на умовах їх повернення в обсягах, передбачених законом про Державний бюджет на відповідний рік. Фінансування здійснюється відповідно до кредитних договорів, що укладаються між державою в особі Міністерства фінансів України та отримувачем коштів. Умови кредитних договорів повинні відповідати умовам випуску цільових облігацій внутрішніх державних позик з обов'язковим установленням дати обслуговування та погашення кредиту за п'ять днів до дати обслуговування та погашення цих облігацій.

в) облігації зовнішніх державних позик - державні боргові цінні папери, що розміщуються на міжнародних фондових ринках і підтверджують зобов'язання держави відшкодувати пред'явникам цих облігацій їх номінальну вартість з виплатою доходу відповідно до умов випуску облігацій. Україна випускає облігації зовнішньої державної позики з 1995 року, які призначені переважно для реструктуризації боргів за енергоносії перед Росією. Такі облігації мають змогу обертатися на європейському фондовому ринку, хоча й практично не здатні розв'язувати існуючі зовнішні проблеми України.

Рішення про розміщення облігацій зовнішніх і внутрішніх державних позик України та умови їх випуску приймається згідно з Бюджетним кодексом України. Розміщення здійснюється у разі дотримання на кінець року граничних розмірів державного зовнішнього та внутрішнього боргу, передбачених Верховною Радою України в законі про Державний бюджет на відповідний рік. Операції з обслуговування державного боргу, пов'язані з розміщенням облігацій внутрішніх державних позик і цільових облігацій, їх погашення, виплата доходів за ними, а також депозитарну діяльність щодо цих цінних паперів виконує НБУ. Порядок проведення цих операцій встановлює НБУ за погодженням з Міністерством фінансів України. Розміщення, обслуговування та погашення облігацій зовнішніх державних позик здійснює Міністерство фінансів України, яке на основі відповідних договорів може залучати для цього банки, інвестиційні компанії тощо.

Державні облігації можуть бути іменними або на пред'явника, розміщуватися у документарній або бездокументарній формі. Продаж облігацій внутрішніх державних позик здійснюється в національній валюті, а облігацій зовнішніх державних позик України - у валюті запозичення. Виплата доходів і погашення державних облігацій України здійснюються грошима або державними облігаціями України інших видів за згодою сторін.

2. Облігації підприємств - це облігації, які випускаються юридичними особами, котрі переважно займаються підприємницькою діяльністю. У світовій практиці такі облігації називають інституційними. Термін "інститути" використовується для узагальненої назви компаній, корпорацій, господарських товариств тощо. Основними цілями випуску таких облігацій є отримання позики грошових коштів, необхідних для господарської діяльності; збільшення свого акціонерного капіталу шляхом обміну облігацій при погашенні на акції; зміцнення своїх виробничих зв'язків з інститутами-партнерами; придбання контрольного пакета акцій іншого емітента тощо.

Ринок облігацій підприємств в Україні є найменш розвиненим. Основними причинами такого становища стали законодавча невизначеність, непосильний податковий тиск, складне економічне становище в країні, інфляційні процеси. Але однією з головних подій останніх років на вітчизняному фондовому ринку стало відновлення використання такого поширеного на світових фінансових ринках інструменту, як облігації підприємств. Порівняно з попередніми роками все більше юридичних осіб залучає додаткові кошти шляхом випуску облігацій підприємств. Позитивною рисою ринку облігацій підприємств є значне підвищення інтересу з боку господарських товариств (передусім товариств з обмеженою відповідальністю, державних підприємств та АТ) до випуску власних облігацій. У Законі [20] визначено, що облігації підприємств:

- розміщуються юридичними особами тільки після повної сплати свого статутного капіталу;

- не допускається розміщувати для формування і поповнення статутного капіталу емітента, а також покриття збитків від господарської діяльності шляхом зарахування доходу від продажу облігацій як результату поточної господарської діяльності;

- підтверджують зобов'язання емітента за ними та не дають права на участь в управлінні емітентом;

- дають право юридичним особам розміщувати їх на суму, яка не перевищує трикратного розміру власного капіталу або розміру забезпечення, що надається їй з цією метою третіми особами;

- згідно з умовами розміщення облігацій, що розміщуються АТ, можуть передбачати можливість їх конвертації в акції АТ (конвертовані облігації);

- розміщуються відповідно до рішення про їх розміщення, яке приймається відповідним органом управління емітента згідно з нормами законів, що регулюють порядок створення, діяльності та припинення юридичних осіб відповідної організаційно-правової форми.

Реєстрацію випуску облігацій підприємств здійснює ДКЦПФР в установленому нею порядку.

3. Облігації місцевих позик - це облігації, що випускаються місцевими органами влади. Муніципальні (місцеві) облігації є напрямом залучення фінансових ресурсів на місцевому рівні. Емісія муніципальних облігацій забезпечує зниження вартості обслуговування внутрішнього боргу, залучення в економіку регіону коштів іноземних інвесторів та сприяє трансформації коштів населення в інвестиції. Кошти від розміщення облігацій місцевих позик спрямовують на конкретно визначені програми розвитку регіону, а також для фінансування різного роду місцевих проектів - будівництва мостів, очисних споруд, системи водопостачання тощо, що створить нові робочі місця, збільшить податкові надходження, зменшить соціальну напругу, сприятиме розвитку інфраструктури ринку цінних паперів. З наведеного зрозуміло, що необхідність місцевих облігацій як важливого інструменту фондового ринку місцевих позик очевидна. Але на сучасному етапі на розвиток ринку облігацій місцевих позик негативний вплив має недосконала інфраструктура фондового ринку

України. Складності, що стоять на шляху розвитку такого ринку, можуть бути вирішені державою тільки в тісній взаємодії з професійними учасниками фондового ринку. Створення саморегулівних організацій учасників ринку місцевих цінних паперів дозволить розв'язати проблеми, пов'язані з розвитком інфраструктури ринку, забезпеченням ліквідності й інформаційної відкритості ринку та вдосконалення законодавства з цих питань.

Згідно із Законом [20] до облігацій місцевих позик належать облігації внутрішніх і зовнішніх місцевих позик. Рішення про розміщення таких облігацій приймає Верховна Рада АРК або міська рада відповідно до вимог, установлених бюджетним законодавством. Реєстрацію випуску облігацій місцевих позик здійснює ДКЦПФР в установленому нею порядку. Особливості погашення та реалізації прав за облігаціями місцевих позик визначаються умовами їх розміщення.

Перші вітчизняні облігації внутрішніх місцевих позик з'явились у 1995 році. їх випуски були зареєстровані в Київській, Харківській, Донецькій, Дніпропетровській, Одеській, Львівській, деяких інших областях і в Автономній Республіці Крим. Відповідно до умов випуску багатьох місцевих позик при розміщенні менше як 20 % обсягу емісії позики вважаються такими, що не відбулися. Незважаючи на таку низьку межу, деякі позики не розмістили навіть 1 % облігацій. Львівській міськраді було відмовлено у реєстрації інформації про випуск облігацій у зв'язку з невідповідністю поданих документів чинному законодавству. У зв'язку з численними порушеннями чинного законодавства при проведенні деяких місцевих позик органами контролю приймались рішення про закриття позик.

Серед муніципальних позик, що мали місце в різних областях України, були як вдалі, так і невдалі спроби вирішити соціально-економічні проблеми відповідних регіонів за рахунок емісії муніципальних облігацій. Незважаючи на посилення державного регулювання та контролю за ринком місцевих позик, залучення коштів до місцевих бюджетів шляхом випуску облігацій місцевих позик не набуло значного поширення в Україні. Але протягом останніх років кількість зареєстрованих випусків облігацій місцевих позик збільшується.

Основними причинами незадовільного розвитку ринку муніципальних позик є низький рівень довіри з боку інвесторів до органів місцевої влади та відсутність кваліфікованих спеціалістів в органах місцевого самоврядування з питань випуску та обігу облігацій місцевих позик.

Таким чином, на ринку цінних паперів одночасно можуть знаходитися різні види облігацій, що дає можливість для інвесторів формувати портфель облігацій з метою зниження ризику інвестицій та отримання стабільного прибутку. Портфель облігацій, як і портфель акцій, формується на основі принципів дохідності, надійності, ліквідності, а також враховує параметри виплат доходів за різними облігаціями. Основними фінансово-кредитними інститутами, які формують портфель облігації, є інвестиційні та пенсійні фонди, комерційні банки, страхові та інвестиційні компанії. Портфельні облігації разом з портфельними акціями та іншими цінними паперами формують інвестиційний портфель.

В Україні формування портфеля облігацій здійснюють переважно різноманітні інститути, при цьому основну частину такого портфеля, як правило, займають державні облігації. Останні в умовах фінансової нестабільності залишаються чи не єдиним джерелом отримання стабільного доходу. Однак і державні цінні папери ще дуже далекі від аналогічних оптимальних фондових цінностей.

З викладеного видно, що облігації на ринку цінних паперів посідають важливе місце, відіграють роль своєрідного каталізатора економіки (коли йдеться про державні облігації) і беруть активну участь у розвитку національного фондового ринку.

Важливим фінансовим інструментом на міжнародному фінансовому ринку є єврооблігацїї. Міжнародна асоціація фондових ринків займається стандартизацією умов випуску та обігу єврооблігацій, а також розробляє правила торгівлі єврооблігаціями. Основна форма випуску єврооблігацій - у вигляді цінного папера на пред'явника. Вони обслуговуються в одній із світових депозитарно-клірингових систем і розміщуються одночасно на ринках кількох країн. Найбільша кількість угод із єврооблігаціями здійснюється у фондових центрах - Лондоні, Сингапурі, Гонконзі, Нью-Йорку та Токіо.

5. Формування портфеля цінних паперів

Тема 11. ФОНДОВА БІРЖА ТА БІРЖОВІ ОПЕРАЦІЇ

1. Сутність фондової біржі, її види та функції

2. Правила фондової біржі

3. Сутність біржового ринку

4. Біржові фондові індекси

5. Рейтинги фондового ринку

СЛОВНИК ТЕРМІНІВ З КУРСУ "ФІНАНСОВИЙ РИНОК"

СПИСОК ВИКОРИСТАНОЇ ТА РЕКОМЕНДОВАНОЇ ЛІТЕРАТУРИ