2.3.1. Ринок і ресурси деревопереробного виробництва (фанера, меблі, будівельні матеріали з деревної сировини)

В останні роки в більшості країн світу спостерігається динамічний розвиток лісопромислового комплексу.

Значну роль ліс відіграє в охороні навколишнього середовища й в оздоровленні повітряного басейну. Тому постійна увага приділяється відновленню лісів в зонах промислових розробок, а також розведенню в заповідних і водоохоронних зонах.

Однією з причин глибокої економічної, науково-технічної і соціальної кризи в лісопромисловому комплексі України можна вважати практичну відсутність науково обґрунтованої національної лісової політики і стратегії, що визначає напрямок розвитку лісопромислового виробництва в перехідний період у той час, як стратегія розвитку будь-якого виробництва є одним з обов'язкових компонентів його економічної безпеки.

Необхідно відзначити, що в таких розвинутих лісопромислових країнах світу, як США, Канада, Швеція і Фінляндія існують національні Програми Стратегії розвитку лісового сектора на 10-20 і навіть 50 років. Світовий досвід підтверджує, що, не маючи довгострокової стратегії, що враховує національні особливості, неможливо досягнути стійкого економічного росту.

Однак основним фактором перспективного збільшення обсягів лісозаготівель є ріст попиту на лісові товари: пиломатеріали, фанеру, целюлозу, папір та картон. Найбільш високими темпами в найближчій перспективі необхідно розвивати виробництва з глибокою хімічною і хіміко-механічною переробкою деревини, що дозволить використовувати значні обсяги низькоякісної деревини та дерев'яних відходів.

Лісопромисловий комплекс займає усе більш важливе місце в економіці таких розвинутих країн, як США, Німеччина, Китай, Японія, Франція, Канада, Швеція, Фінляндія, Італія, Австрія й ін. У світовому лісопромисловому виробництві відбувається постійний процес спеціалізації окремих країн на випуск тієї чи іншої продукції на високому якісному рівні, що дозволяє цим країнам монополізувати виробництво окремих видів лісоматеріалів, напівфабрикатів і готових виробів. Тому між країнами, навіть з високо розвинутим лісопромисловим виробництвом, неминуче відбувається постійний міждержавний обмін (експорт чи імпорт).

У 2009 році загальна площа лісів України досягла 10,8 млн га, з яких вкрито лісовою рослинністю 9,5 млн га.

Лісистість (відношення площі лісів до загальної площі) території України становить 15,7 %. За 50 років лісистість зросла майже в 1,5 рази, а запас деревини - в 2,5 рази і досяг 1,8 млрд кбм. Середній щорічний приріст у лісах Держкомлісгоспу дорівнює 4 кбм на 1 гектара і коливається від 5 кбм в Карпатах до 2,5 кбм у Степовій зоні.

Головні види деревини, що заготовляють на території України подано в табл. 2.3.1.

Таблиця 2.3.1

ГОЛОВНІ ВИДИ ДЕРЕВИНИ, ЩО ЗАГОТОВЛЯЮТЬ НА ТЕРИТОРІЇ УКРАЇНИ ТА ЇХ ПРИЗНАЧЕННЯ

№ з/п | Назва | Призначення |

1. Відділ Голонасінневі, клас Хвойні породи | ||

1.1 | Ялиця біла | Пиломатеріали загального призначення, меблеві та столярні заготовки, будівельні деталі, шпальний кряж, фанерний кряж, клепковий кряж, тарний кряж, судно будівельний кряж, стовпи ліній зв'язку та електропередач, опори та деталі гідротехнічних споруд, підтоварник, баланси, техсировина, дрова, резонансний кряж |

Закінчення табл. 2.3.1

№ з/п | Назва | Призначення |

1.2 | Ялина звичайна | -//-//- |

1.3 | Сосна звичайна | -//-//- (крім резонансного кряжу). |

2. Відділ Покрито насіннєві. Клас листяні породи. | ||

2.1. Лісотаксаційна група - твердолистяні породи. | ||

2.1.1 | Дуб звичайний | Пиломатеріали загального призначення, меблеві та столярні заготовки, підтоварник, баланси, техсировина, дрова |

2.1.2 | Ясен звичайний | -//-//- + лижний кряж та заготовки для весел. |

2.1.3 | Клен гостролистий | -//-//- |

2.1.4 | Бук європейський | -//-//- + рушничний кряж |

2.1.5 | Граб звичайний | Пиломатеріали заг. призначення, меблеві заготовки, будівельні деталі, фанерний кряж, підтоварник, баланси, дрова. |

2.1.6 | Акація біла | Пиломатеріали заг. призначення, меблеві заготовки, будівельні деталі, фанерний кряж, паркетні заготовки, баланси, техсировина, дрова. |

2.1.7 | Горіх волоський | Фанерний кряж, меблеві та паркетні заготовки |

2.1.8 | Черешня | -//-//- |

2.2. | Лісотаксаційна група - м'яколистяні породи | |

2.2.1 | Береза повисла | Пиломатеріали заг. призначення, меблеві заготовки, фанерний кряж, паркетні заготовки, лижний кряж, рушничний кряж, баланси, техсировина, дрова. |

2.2.2 | Тополя чорна | Пиломатеріали заг. призначення, фанерний кряж, клепковий кряж, сірниковий кряж, підтоварник, баланси, дрова. |

2.2.3 | Осика | -//-//- |

2.2.4 | Вільха чорна | -//-//- |

2.2.5 | Липа мілко листа | -//-//- + для заготовок на протези |

Деревостій з перевагою коштовних деревних порід займають 88,6 % покритою лісовою рослинністю площі. З них сосна - 33,6 % (переважає сосна звичайна - Pinus silvestris L), дуб - 24,4 % (переважає дуб звичайний -(Quercus robur L), бук звичайний (Fagus silvatika L.) - 7,4 %. Експлуатаційні ліси 2 -ї групи (комерційні) займають 40,7 % покритою лісовою рослинністю площі.

Деревообробна промисловість. На кінець 80-х років споживання деревини в Україні досягло 36-38 млн куб. м. Більш 60 % продукції імпортувалося, в основному з Росії; планові постачання її призупинилися на початку 90-х років. Потреби внутрішнього ринку в деревині і виробах з її всередині 90-х років знизилися до 15 млн куб. м.

Лісопромисловий комплекс (лісова, деревообробна і целюлозно-паперова промисловість) пережив глибоку кризу, обумовлена розформуванням Мінліспрому України, зміною власності, утратою постачань дешевої деревини і традиційного ринку збуту, стрімким зростанням цін на енергетичні ресурси й інфляцією, відсутністю належних інвестицій. Більшість підприємств значно скоротило обсяги продукції, що випускається, фактично ставши банкрутами. При цьому в Україні помітно знизилися обсяги виробництва основних видів продукції. Питома вага лісопромислового комплексу в загальному ВВП промисловості країни скоротився з 2,9 % у 1990 році до 1,7 % у 1998 і збільшився до 2,4 % у 2000 році. Фізично і морально застаріло устаткування.

Пік кризи довівся на 1996-1997 роки. Знизилися обсяги вивозу деревини, виробництва деревного шпону, ДВП і ДСП, паркету, столярних виробів і інших видів продукції. Скорочення інвестицій у галузь привело до погіршення основних техніко-економічних показників - рентабельність продукції в 1999 році знизилася до 6,6 %.

Особливу гостроту проблема охорони лісів і використання лісових ресурсів набула в Карпатському регіоні, насамперед у Закарпатській області. Це зумовлено наявністю в цьому регіоні великих запасів лісових сировинних ресурсів, що веде положення лісового сектора в структурі економіки регіону, значними соціальними й екологічними наслідками від деградації останнього. Починаючи з 1997 року відбувається нарощування виробництва в деревообробній промисловості по основних видах продукції. Темпи розвитку стали одними з найвищих серед галузей промисловості. Джерела фінансування - внутрішні й іноземні інвестиції, надходження від експорту продукції. За станом на 2001 рік у країні нараховувалося 3653 підприємств і юридичних осіб, що займаються переробкою деревини і виробництвом виробів з її, з наступним розподілом за формою власності: державна - 3,7 %; комунальна - 0,2 %; приватна - 9,1 %; колективна - 82,4 % (у тому числі акціонерних товариств - 24,8 %); міжнародних організацій і юридичних осіб інших держав - 4,6 %. З'являються спільні підприємства, на окремих підприємствах впроваджуються сучасні технології глибокої обробки і переробки деревини. Однак ці зміни стосуються незначної частини великих підприємств і значно збільшилося кількості невеликих компаній, підприємства колишнього Мінліспрома фактично розорені. Необхідні істотні інвестиції в розвиток галузі.

Експорт лісоматеріалів. Диспаритет цін на деревину і вироби з її на внутрішньому і зовнішньому ринках став основною причиною пильної уваги державних підприємств, приватних компаній і окремих осіб до експорту лісопродукції. За ступенем важливості деревина займає четверте місце серед природних ресурсів після нафти і газу. За роки становлення державності в Україні вона перетворилася з імпортера в експортера деревини і продукції з неї.

У 1996 - 2002 роках експорт лісоматеріалів з України зріс у 4,8 рази і досяг 265,8 млн USD, імпорт лісоматеріалів знизився на 38,5 % і склав 72,7 млн USD. Переломний момент наступив у 1997 році. "

Фінансові зміни в експорті лісоматеріалів відбулися, насамперед, за рахунок збільшення в 7,6 рази доходу від реалізації пиломатеріалів подовжньо розпиляних і шпал; у 3,7 рази виріс дохід від реалізації необроблених лісоматеріалів. У загальній структурі експорту вага перших зросла на 19 %, других - знизилась на 6 %.

Ріст експорту лісоматеріалів відбувся за рахунок збільшення обсягів їхніх постачань, а не росту цін. Якщо в 1996 році експорт даної продукції складав 414,8 млн кг, то протягом 1996-2002 років він виріс у 4,9 рази і досяг 2031,3 млн кг у 2002 році.

При цьому постачання подовжньо розпиляних лісоматеріалів і шпал збільшилися в 8,2 рази, лісоматеріалів необроблених - тільки в 4,1 рази. Це привело до значних змін у структурі експорту: питома вага лісоматеріалів подовжньо розпиляних зріс на 15 %, лісоматеріалів необроблених - знизився на 9 %.

За роки незалежності Україна перетворилася з великого імпортера продукції деревини в її експортера. Значна різниця в ціні, повернення ПДВ і відсутність експортних мит зробили експорт деревини дуже привабливим. Крім того, експортні платежі означають "живі гроші" на рахунках експортерів. Постачальники на внутрішньому ринку довгий час залежали від бартеру, а це означало втрати й борги. Зараз ситуація змінюється. Пожвавлення деревопереробної промисловості збільшує конкуренцію на внутрішньому сировинному ринку деревини, що супроводжується негативним відношенням офіційних осіб до експорту, що виражається у веденні заборон й експортних тарифів.

З 2007 року державні лісові господарства, що підпорядковані Державному комітету лісового господарства України, у відповідності до Указу Президента України від 07.02.2004 р. № 171/2004 "Про додаткові заходи щодо розвитку лісового господарства", Концепції реформування та розвитку лісового господарства, затвердженої розпорядженням Кабінету Міністрів України від 18.04.2006 р. № 208-р, наказу від 18.04.2006 р. № 418 Державного комітету лісового господарства України та наказу від 19.02.2007 р. № 42 Зареєстровано в Міністерстві юстиції України, передавали необроблену деревину для реалізації на публічних торгах шляхом проведення аукціонів на товарних біржах.

Останні публічні торги по реалізації необробленої деревини підприємств Деркомлісгоспу на товарних біржах відбулися у березні 2009 року.

За період проведення торгів з реалізації необробленої деревини на товарних біржах удосконалені технологія щодо підготовки та проведення торгів, документообіг та механізми гарантування надійності операцій за результатами торгів, налагоджені виробничі контакти з продавцями та потенційними покупцями лісоматеріалів. На публічних торгах закуповують сировину понад 70 % вітчизняних юридичних і фізичних осіб (приватних підприємців), що займаються деревообробним виробництвом в Україні.[3]

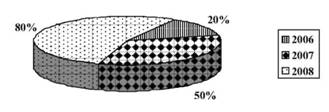

Вдосконалення технології публічних торгів та розширення кола їх учасників не могли не позначитись на результативності продажу лісоматеріалів. Так, якщо на торгах з продажу необробленої деревини з поставкою у 2006 році показник реалізації деревини по відношенню до виставленого на торги обсягу складав 10-20 %, то в 2007 році 40-50 %, а в 2008 році цей показник складав 60-80 %.

Рис. 2.3.1. Показники реалізації деревини за 2006-2008 рр.

Альтернативним, і безумовно перспективним ринковим механізмом купівлі-продажу лісоматеріалів, на наш погляд, є біржові торги. Адже ж ця продукція підпадає під категорію біржового товару, який може бути стандартизований та згрупований в однорідні партії. За результатами біржових торгів на товарній біржі укладаються та реєструються біржові угоди, виконання яких контролює і гарантує товарна біржа за допомогою інструментів біржової торгівлі.

Перевагами біржових торгів по відношенню до аукціонних є:

- регулярність проведення біржових сесій при наявності навіть одного покупця на конкретний товар;

- можливість зміни в ході торгів початкової ціни товару як в бік її збільшення, так і зменшення, що суттєво сприятиме підвищенню результативності торгів та формування ринкової ціни;

- біржове котирування цін на продукцію, яка виставляється на продаж, тобто "приведення" заявлених стартових цін до цін, реально діючих на біржовому ринку;

- відсутність на торгах як продавця товару, так і його потенційного покупця.

Отже, деревообробна промисловість переборола кризу, інтенсивними темпами нарощує обсяг виробництва продукції. Однак для остаточного відновлення продуктивності деревообробної промисловості і її росту, поглиблення переробки деревини за допомогою впровадження сучасних технологій необхідні значні капітальні вкладення, у тому числі іноземні інвестиції, створення спільних підприємств й інші форми співробітництва.

Найбільше вдало охарактеризувати стан справ на українському ринку м'яких меблів допоможе словосполучення "спокійний розвиток". Причому розвиток видний і неозброєним оком " хоча б по відкриттю нових салонів м'яких меблів.

Поступово зміцнює позиції вітчизняний товар (природно, за рахунок витиснення імпортного) - ростуть обсяги продажу недорогих українських меблів. Продовжує розвиток збутових мереж, асортимент стає різноманітним і цікавим, підвищується професійний рівень торговців. Навряд чи можна говорити про точні оцінки, але ріст обсягів продажу на ринку склав приблизно 10 %.

На українському ринку меблів, за оцінками фахівців, працюють нині майже три тисячі великих, середніх і дрібних виробників. Меблі для дому завжди виготовляти було вигідно.

Український ринок меблів сьогодні ділять такі великі виробники і продавці, як "Меркс", "Енран", "Ліга-Нова", "Прогрес", "Аматі", Narbutas &Ко, "Снайт", "Екмі", "Новий стиль", "Офіс Солюшнз" і "Артметалфурнітура". Фактично вони присутні у всіх регіонах. Хоча є в регіонах свої, дрібніші виробники і оператори. Загалом на ринку присутні, за оцінками українських експертів, майже три тисячі підприємств. Внаслідок цього навіть великі виробники займають не більше 10 %, а дрібні - майже 80 % ринку.

Темпи витиснення імпортної продукції вітчизняною не високі. Загальне скорочення офіційного імпорту м'яких меблів у 2007 році склало лише 5 % у порівнянні з 2006 роком. А крісел-ліжок в 2007 р. було завезено навіть більше, ніж у 2006 (табл. 2.3.2).

Таблиця 2.3.2

ІМПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 940140000 "МЕБЛІ ДЛЯ СИДІННЯ, ЩО ТРАНСФОРМУЄТЬСЯ В ЛІЖКО" ПО ОСНОВНИМ КРАЇНАМ-ІМПОРТЕРАМ, ТИС. USD

Країна | 2006 р. | 2007 р. | 2007 р. до 2006 p., % |

Білорусія | 280,41 | 485,74 | 73 |

Росія | 360,24 | 375,00 | 4 |

Естонія | 514,62 | 508,25 | -1 |

Литва | 63,03 | 52,26 | -17 |

Італія | 298,8 | 245,42 | -18 |

Польща | 56,93 | 79,64 | 40 |

Усього | 1641,34 | 1907,67 | 16 |

Особливо помітні зміни обсягів постачань з основних країн-імпортерів. З таких країн як Росія, Італія, Польща, Югославія вони зменшилися від 15 до 48 %, а в таких країнах як Білорусія, Естонія, Німеччина та Китай вони підвищилися від 9 до 396 % (табл. 2.3.3, 2.3.4). Таке коливання свідчить про те, що географічна структура імпорту м'яких меблів остаточно не сформувалася.

Таблиця 2.3.3

ІМПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 9401610000 "МЕБЛІ ДЛЯ СИДІННЯ М'ЯКІ" ПО ОСНОВНИМ КРАЇНАМ-ІМПОРТЕРАМ, ТИС. USD

Країна | 2006 р. | 2007 р. | 2007 р. до 2006 p., % |

Білорусія | 282,65 | 308,77 | 9 |

Росія | 290,27 | 151,26 | -48 |

Естонія | 931,76 | 1112,30 | 19 |

Італія | 2592,74 | 2198,94 | -15 |

Німеччина | 112,8 | 143,94 | 28 |

Польща | 138,01 | 101,66 | -16 |

Югославія | 462,66 | 313,03 | -32 |

Китай | 25,9 | 128,45 | 396 |

Усього | 5327,07 | 5090,07 | -4 |

Таблиця 2.3.4

ІМПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 9401710000 "МЕБЛІ ОББИТІ (М'ЯКІ)" ПО ОСНОВНИМ КРАЇНАМ-ІМПОРТЕРАМ, ТИС. USD

Країна | 2006 р. | 2007 р. | 2007 р. до 2006 p., % |

Росія | 563,91 | 105,48 | -82 |

Італія | 842,11 | 575,07 | -32 |

Німеччина | 140,76 | 41,76 | -65 |

Польща | 159,69 | 666,17 | 371 |

Португалія | 106,80 | ||

Франція | 157,83 | 47,35 | -70 |

Усього | 2240,53 | 1721,63 | -23 |

Офіційні дані по експорту меблів також не відповідають існуючому серед українських операторів уявленню про переможний хід їх продукції по країнах ближнього і далекого зарубіжжя. Особливе незадоволення виявили європейські споживачі українських м'яких меблів для сидіння, що призвело до зменшення експорту меблів із наступних країн - Австрія, Чехія, Нідерланди, Франція (табл. 2.3.6). Але у 2007 році фактично народився експорт крісел-ліжок (табл. 2.3.5). Обсяги, звичайно, малі (в основному товар поставляється до Росії), але у 2006 році експорт даної продукції був незначний.

Таблиця 2.3.5

ЕКСПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 940140000 "МЕБЛІ ДЛЯ СИДІННЯ, ЩО ТРАНСФОРМУЄТЬСЯ В ЛІЖКО" ПО ОСНОВНИМ КРАЇНАМ-ЕКСПОРТЕРАМ, ТИС. USD

Країна | 2006 р. | 2007 р. | 2007 р. до 2006 p., % |

Росія | 0,5 | 146,99 | 294 |

Усього | 1,86 | 178,18 | 96 |

Таблиця 2.3.6

ЕКСПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 9401610000 "МЕБЛІ ДЛЯ СИДІННЯ М'ЯКА" ПО ОСНОВНИМ КРАЇНАМ-ЕКСПОРТЕРАМ, ТИС. USD

Країна | 2006 р. | 2007 р | 2007 р. до 2006 p., % |

Молдавія | 126,61 | 106,87 | -16 |

Росія | 448,24 | 394,70 | -12 |

Австрія | 249,88 | 45,53 | -82 |

Нідерланди | 98,63 | 69,57 | -30 |

Німеччина | 489,65 | 412,50 | -16 |

Франція | 370,19 | 98,28 | -73 |

Чехія | 94,79 | 64,07 | -32 |

Усього | 2062,35 | 1574,98 | -24 |

У той же час помітне зменшення обсягів експорту м'яких меблів за кодом 9401610000 у Росію частково компенсувалося багаторазовим збільшенням постачань у деякі азіатські і європейські країни такі як Німеччина, Казахстан, Словаччина, литва, Латвія (табл. 2.3.7), це говорить про те, що українські експортери не зупиняються в пошуках нових партнерів.

Таблиця 2.3.7

ЕКСПОРТ МЕБЛІВ ПО КОДУ УКТ ЗЕД 9401710000 "МЕБЛІ ОББИТА (М'ЯКА)" ПО ОСНОВНИМ КРАЇНАМ-ЕКСПОРТЕРАМ, ТИС.ШБ

Країна | 2006 р. | 2007 р. | 2007 р. до 2006 p., % |

Казахстан | 107,28 | 381,60 | 256 |

Молдавія | 99,26 | 209,95 | 112 |

Росія | 4560,83 | 3299,10 | -28 |

Узбекистан | 47,64 | 126,65 | 166 |

Латвія | 31,11 | 148,04 | 376 |

Литва | 46,38 | 173,77 | 275 |

Німеччина | 11,58 | 145,39 | 1155 |

Словаччина | 35,12 | 138,65 | 295 |

Усього | 5049,18 | 5053,15 | -0,1 |

За даними Держкомстату, що враховує лише обсяги виробництва великих підприємств, у 2007 році в Україні було виготовлено м'яких меблів лише на 1,4 % більше (у фізичному вираженні), ніж у 2006 році стільці, табурети, шафи (табл. 2.3.8).

Таблиця 2.3.8

ВИРОБНИЦТВО МЕБЛІВ В УКРАЇНІ

Найменування | Од. вимірювання | 2006 р. | 2007 р. | 2007 р. до 200 р., % |

Меблі (без обліку що вбудовується) | тис. грн | 624 837 | 739 902 | 18 |

Столи | ПІТ. | 267 142 | 291155 | 9 |

Стільці | ПІТ. | 919 960 | 815 498 | -11 |

Табурети | ПІТ. | 65 640 | 46 881 | -29 |

Крісла | ПІТ. | 273 239 | 273 605 | 0,1 |

Шафи | ПІТ. | 129 985 | 109 882 | -15 |

Дивани, кушетки, софи | ПІТ. | 10 283 | 11 265 | 10 |

Дивана-ліжка | ПІТ. | 54 729 | 58 055 | 6 |

Ліжка дерев'яні | ПІТ. | 111 893 | 148 413 | 33 |

Ліжка дитячі | ПІТ. | 71 513 | 88 774 | 24 |

Причому якщо крісел зробили на 0,1 % більше, то різних видів диванів - на 10 %. Серед великих і відомих підприємств, чия праця забезпечує зростання виробництва, можна назвати "Прогрес", "КМК", "Зкми", "Проун", "Киянка", "Дніпромеблі", "Юпітер", "Ливс", "ЛВС", "Лагода" і ін.

Організувати кустарне виробництво м'яких меблів значно простіше, ніж корпусних. Тому і дрібних підприємств на ринку значно більше. Скільки вони виготовляють меблів та в якому асортименті не знає ніхто. Фахівці ж оцінюють їх внесок на рівні 20-60 % загального обсягу ринку.

Навряд чи варто заперечувати важливість широти асортименту, необхідного для успішної роботи меблевого салону. Звичайно, багато салонів прекрасно себе почувають, наприклад, і з мінімальною кількістю моделей. Але, як правило, це ті торговельні підприємства, які роблять упор на продаж меблів, виготовлених за індивідуальними проектами. Базові моделі, представлені в салоні (як і набори каталогів європейських фірм), служать відправною точкою для роботи дизайнера і замовника.

За підрахунками учасників ринку, відсоток його зростання складає не менше 12-15 %. Причому найдинамічніше розвивається ринок саме домашніх меблів.

За повідомленням прес-служби Міністерства промислової політики, темпи росту меблевого виробництва в Україні за період з січня по червень 2007 р. склали 125,4 % порівняно з відповідним періодом 2006 р. В загальному обсязі виробництва основна частка (майже 60 %) припадає на домашні меблі, майже 25 % - на офісні і ще 15 % - на спеціальні.

Щодо структури споживання, то ринок за останні три роки починає поступово змінюватися. Вже сьогодні споживання переходить від дешевого сегмента до середнього, що демонструє прагнення споживача купувати більш якісну продукцію, за яку, звісно, потрібно платити більше. Проте "більше" наразі не означає можливість суттєвих цінових коливань за умов збереження стабільності попиту. Реальний перехід на нові цінові групи товару відбудеться лише під час виходу основних операторів та виробників ринку на роботу з високоякісною продукцією.

Вітчизняний виробник переважно є середньою ланкою у зв'язці "ціна-якість". Однак спостерігається постійне зростання попиту на продукцію високої якості, відзначають експерти. І саме в попиті на ексклюзивні меблі свої позиції не здає імпорт.

Країни, з яких імпортують меблі в Україну, поділені на три групи, це ті, що більшу частину продукції постачають:

- за низькими цінами - в цю групу відносять Польщу. Продукція цієї країни вже давно конкурує з вітчизняними меблями у нижчому ціновому рівні;

- за середніми цінами - до цієї групи належать Чехія, Югославія, Словаччина, Данія, Румунія;

- за високими цінами - цю групу представляють Італія, Німеччина, Бельгія, Іспанія.

В зв'язку із поступовим входженням України до СОТ та загального євразійського ринку на загальноукраїнському ринку можуть з'явитися меблеві виробники з південноазіатського регіону. Мова передусім йде про виробничі потужності Китаю, Малайзії, можливо, В'єтнаму. Поява на вітчизняному ринку дешевої азійської продукції може загострити ситуацію в сегменті дешевої продукції та згодом потіснити кустарне виробництво. Проте поява нової імпортної продукції в цілому залежатиме від митної політики українського уряду, який загалом зацікавлений у захисті та підтримці вітчизняного виробника.

На думку більшості аналітиків, у найближчі кілька років лідерами продажу салонних меблів стануть спеціалізовані торгові центри, яких в Україні поки небагато. Велика концентрація меблевих брендів на порівняно невеликій території створює конкурентну синергію, а покупець зможе зекономити час під час вибору. Крім того, синергетичний ефект мультибрендових центрів здатний зберігати конкурентну перевагу тривалий час.

Сезон продажу м'яких меблів починається у вересні і триває до середини весни. Найбільший рівень продажу припадає з листопаду по січень. Перед Новим роком ріст попиту на меблі просто катастрофічний - більшість торговців не в силах "задовольнити" споживачів і надати товар у необхідному асортименті й обсязі. Виробники не справляються з лавиною замовлень і змушені переносити їх виконання на січень. Такою ситуацією користуються фінансово сильні торговельні компанії. З огляду на підвищення споживацького попиту перед Новим роком, вони збільшують складські запаси. На початку весни попит на меблі поступово знижується. Улітку торгівля майже завмирає: продаж зменшується приблизно до двох третин у порівнянні з зимою.

На сьогоднішній день асортимент м'яких меблів нараховує приблизно 30 "базових" конструкцій сидячих і лежачих "м'яких місць", а різноманітність досягається їхніми модифікаціями.

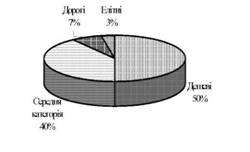

Стрімко зростає продаж м'яких меблів за низькими цінами Якщо в 2007 році дешева продукція забезпечувала торговцям приблизно 30 % продажу, то в 2008 році - уже 50 % (рис. 2.3.1).

Рис. 2.3.1. Структура асортименту меблів в Україні у 2008 році

Причому, дешеві меблі витісняють з ринку вироби середньої цінової групи. Найбільшим попитом користуються дивани від виробників із західних регіонів України. Хоча, за визнанням торговців, дизайн таких меблів залишає бажати кращого. Термін придатності такої продукції розрахований приблизно на п'ять років. Проте попит на неї чи ледве не ажіотажний. її козир - дешевина. Дешева цінова група представлена також приватними виробниками меблів, які на місяць, як правило, реалізують незначну кількість м'яких виробів.

М'які меблі середньої цінової категорії забезпечуються торговцям близько на 40 % продажу. У 2006 та 2007 роках їх частка була приблизно на 20 % більше. Реалізувати товар за середніми цінами, на відміну від дешевої і дорогої продукції, можна в будь-якому типі торговельного підприємства: на ринку, у фірмовому магазині, у спеціалізованих меблевих. Найбільшим попитом у цій ціновій групі користуються розкладні дивани (у тому числі кутові) і софи по 1400-2300 грн за виріб (ширина - 1,4-1,6 м, довжина - 1,9- 2,0 м). Але "корисна" ширина більшості кутових диванів не перевищує 1,2 м, а це, як виявилося, для українських споживачів обмаль. Тому в першу чергу вони розкуповують дивани стандартної ширини - 1,4-1,6 м. Росте попит на односпальні розкладні диванчики для дитячих кімнат.

Частка дорогих меблів протягом останніх двох років стабільна - 5 % загальних продажів (у фізичному вираженні). Складність роботи торговців дорогими меблями компенсують високими торговельними націнками (до 100 %). Дорогі меблі реалізуються в основному у фірмових салонах і великих меблевих центрах. Найбільшим попитом у цій ціновій категорії користуються дивани для віталень та крісла для спалень. Іноді фірми торгують ними за каталогами. Недавно у асортименті дорогого товару з'явилися канапе, що поступово витісняють крісла і стільці. А от на тахти, крісла-ліжка забезпечені покупці практично не звертають уваги.

Елітні меблі представлені не більш 2 % продажу (у фізичному вираженні). В основному це м'які меблі для облаштування віталень: розкішні крісла, канапе, дивани, що не розкладаються. У моді вироби "під давнину". Вишукану і дорогу продукцію можна замовити тільки у фірмових салонах. На складі, як правило, вона не стоїть. Фірми-постачальники і виробники працюють винятково під замовлення. Виконання замовлення інший раз триває біля трьох місяців, але багатий покупець терплячий, якщо йому гарантують надання ексклюзивного і вишуканого товару.

В моді зараз меблі з гладкою оббивкою м'яких, теплих тонів. Продавці роздрібної мережі стверджують, що з 10 проданих диванів - вісім гладких і лише два ворсових. Але не варто забувати і про меблі авангардних кольорів з різними малюнками, найчастіше - геометричними, тому що природні малюнки поступово виходять з моди. Найбільш популярними залишаються дивани з потрійною ("розкладачка") і подвійною ("дельфін") розкладкою. Практично перестали користуватися попитом спальні місця зі знімними спинками і подушками. Росте попит на кутові дивани з "потайною" висувною частиною. Немаловажну роль грає ящик для постільної білизни: його наявність підштовхує клієнта до покупки.

Сьогодні великим оператором вважається фірма, що продає не менш 80 одиниць м'яких меблів на місяць. На ринку представлені м'які меблі таких компаній, як "Алекс-мебель" (Україна), "Валтис" (Латвія), "Ґазда" (Україна), "Євро-меблі" (Україна), "КМК" (Україна), "Лагода" (Україна), "ЛВС" (Україна), "Леон" (Україна), "Ливс" (Україна), "Меркс" (Україна), "Мирт" (Україна), "Нагель-Фенстер" (Німеччина), "Партнер 2000" (Україна), "Прогрес" (Україна), "Проун" (Україна), "Зкми" (Україна), "Еталон" (Україна), "Яворина" (Україна) і ін.

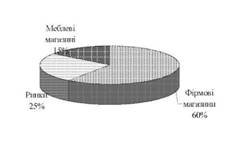

Рисунок 2.3.2. Структура реалізації меблів в Україні

Великі фірми-виробники продають приблизно 60 % меблів (у фізичному вираженні) у власних роздрібних мережах, 25 % - на ринках, 15 % - у меблевих магазинах (рис. 2.3.2)

Впродовж 2007 року спостерігалась тенденція зростання цін виробників промислової продукції. У виробництві меблів споживчі ціни за рік зросли на 9,7 %.; у 2008 р. (грудень до грудня 2007 р.) у виробництві меблів споживчі ціни за рік зросли на 2,6 %.

Загальна тенденція подорожчання меблів сформувалася ще з кінця 2006 року. Основним фактором стало різке подорожчання вітчизняної деревини, пропонованої лісгоспами, а також ДСП та ДВП - основних конструкційних матеріалів для виробництва меблів.

Для стабільної роботи вітчизняних виробників меблів актуальними залишаються питання оптимізації ставок ввізного мита на меблі та іншу продукцію з деревини, залучення інвестицій у розвиток меблевої промисловості для переоснащення меблевого виробництва, створення виробництв конкурентоспроможних видів продукції.

Підприємства більше уваги приділяють здійсненню технологічних перетворень, встановленню взаємовигідних зв'язків, оновленню асортименту продукції, матеріально-технічної бази, зміцненню своїх позицій на внутрішньому і зовнішньому ринках.

Аналіз розвитку ринку меблевої промисловості свідчить, що основними факторами зростання виробництва в цій галузі є збільшення випуску конкурентоспроможної продукції, а також збільшення попиту на неї. Підприємства поступово адаптуються до нинішньої економічної ситуації, більше уваги приділяють здійсненню технологічних перетворень, встановленню взаємовигідних зв'язків, оновленню асортименту продукції, матеріально-технічної бази, зміцненню своїх позицій на внутрішньому і зовнішньому ринках.

В умовах входження України до СОТ питання захисту вітчизняного ринку набувають особливого важливого значення. Меблевий ринок зі вступом в СОТ стане ще відкритішим, конкуренція стане ще жорсткішою.

Для вирішення цих питань та подальшого розвитку меблевої промисловості підприємствам необхідно підвищувати технічний рівень виробництв, впроваджувати новітні технології, підвищувати якість та конкурентоспроможність продукції до рівня провідних європейських виробників.

За перші два місяці 2009 року попит на стільці, шафи, ліжка, м'які куточки, кухні тощо знизився на 30 %. Криза змусила вгамувати меблеві апетити власників гривні, адже для них ціна на таку продукцію зросла на 10 %. Натомість у виграші залишилися власники доларових заощаджень, які можуть облаштувати квартиру новими меблями хоч і не задурно, але з величезними скидками. Виробникам меблів фінансова ж криза відкрила дорогу для нарощування об'ємів продажів за кордон.

Для того, щоб люди нарешті почали купувати меблі, підприємці просять владу виконати три умови:

- для захисту вітчизняного виробника уряд повинен встановити 13 % імпортне мито на ламіновані плити та на меблі;

- забезпечити прогнозовану, стабільну ситуацію на валютному ринку. Населення сьогодні воліє вкладати гроші в долари та при нагоді заробляти на коливанні курсових різниць. З появою стійкого курсу, населення перестане зберігати кошти та почне купувати різні побутові речі, у тому числі й меблі;

- знизити вартість залізничного тарифу на поставку сировини та на її експорт. Поставка сировини (на однакову відстань) з України та, наприклад, з країн Прибалтики до середньої Азії обійдеться вітчизняному виробнику дорожче. При чому переплачувати доводиться не за транспортування сировини іншими країнами, а за рахунок саме української території. Доходить до того, що доставка з окремих українських областей становить 2/3 вартості тарифу і лише 1/3 - вартість сировини.

Навіть не зважаючи на високі транспортні тарифи, криза відкриває двері для вітчизняного меблевого експорту за кордон. Галузь стала більше експортноздатною. Завдяки нинішньому високому курсу всі почали активно шукати партнерів за кордоном та підписувати експортні контракти. Якщо виконати всі ці умови, то виробники меблів прогнозують протягом 2009 року на 15-20 %, а може й на 30 %, збільшення експорту. Стосовно ціни на меблі, то у доларах вона й так дуже впала. У гривнях подібного зниження не очікується.

Ще влітку 2008 року меблевики були сповнені оптимізму: у більшості компаній були впевнені, що за рік продаж меблів зросте на 15-20 %: з $1,6 млрд в 2007-му до $1,8-1,9 млрд за підсумками 2008-го.

Однак уже в листопаді плани було переглянуто. У листопаді до жовтня продаж меблів знизився на 5-35 % залежно від сегмента. Виробництво знизилося здебільшого в середньому сегменті. Це, приміром, м'які меблі в ціновому діапазоні від 3,5 до 20 тис. грн.

2010 року ринок може зменшитися ще більше. У 2006- 2007 роках зростання продажу меблевикам забезпечували переважно забудовники - гарнітури, кухні, офісні меблі тощо купували власники нових квартир, офісів, барів і ресторанів. Однак, за попередніми даними, восени 2008 року в Україні заморожене будівництво 50-70 % об'єктів житлової та комерційної нерухомості. Спад у будівництві позначиться на меблевій галузі вже навесні 2009-го.

Натомість на руку вітчизняним виробникам меблів (які контролюють близько 60 % внутрішнього ринку в грошовому виразі) зіграла девальвація гривні. За 3 місяці імпортні меблі подорожчали майже в півтора разу. Водночас частка імпортних комплектуючих, наприклад, у корпусних меблях, виготовлених в Україні, може сягати 70 % (плити, фурнітура). Така продукція подорожчала практично так само, як і імпортна.

В умовах падіння попиту деякі виробники зважилися на зниження роздрібних цін на 5-25 %. Такий крок є найрозумнішим, хоча й не надто популярним у період наростання кризової ситуації. Швидше за все, зниження цін носить тимчасовий характер, оскільки відмова від купівлі меблів зараз формує значний відкладений попит.

2.3.2. Целюлозно-паперове виробництво (целюлоза і виробництво картону)

Трейдери

2.3.3. Виробництво поліграфічної продукції

2.4. РИНОК І РЕСУРСИ БУДІВЕЛЬНИХ ТОВАРІВ, ФАРФОРОВО-ФАЯНСОВИХ ВИРОБІВ І ВИРОБІВ З ПЛАСТМАС

2.4.1. Ринок і ресурси промисловості будівельних матеріалів, будівельних конструкцій і деталей

Виробництво віконного скла

Ринок керамічної плитки

Фактори, що впливають на розвиток ринку керамічної плитки в Україні

2.4.2. Виробництво фарфорово-фаянсових виробів