Результативність та економічна доцільність функціонування підприємства оцінюється не тільки абсолютними, але й відносними показниками, до числа яких входить система показників рентабельності.

У широкому смислі поняття "рентабельність" означає прибутковість, доходність. Підприємство вважається рентабельним, якщо результати від реалізації продукції покривають витрати виробництва (обігу) і, крім того, утворюють суму прибутку, достатню для нормального його функціонування.

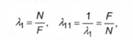

Оцінюючи динаміку основних показників, необхідно зіставити темпи їх зміни. Оптимальним вважається таке співвідношення:

де Т6, V, І3 - відповідно темпи зміни балансового прибутку, обсягу реалізації, суми активів (капіталу).

Розглянуте співвідношення у світовій практиці має назву "золоте правило економіки підприємства". Однак у практичній діяльності підприємства досить часто відступають від цього правила. До причин виникнення відхилень належать: прикладання капіталу у сфері освоєння нових технологій виробництва, модернізації та реконструкції діючих підприємств.

5.4.1. Аналіз ефективності використання виробничих ресурсів

Раціональність і повноту використання функціонуючих основних виробничих фондів характеризує економічний ефект,

одержаний за певний період у вигляді відповідного обсягу та якості продукції. Показником, який відображає випуск продукції з меншою кількістю фондів, є загальна фондовіддача виробничих фондів, або їх оборотність. Його обчислення можна виконувати або за вартістю реалізованої продукції, або за її собівартістю.

Оберненим для цього показника є показник загальної фондомісткості продукції.

де ХЛ - фондовіддача виробничих фондів; Л(1 - загальна фондомісткість продукції. Показник фондовіддачі тісно пов'язаний з продуктивністю та фондоозброєністю праці. Взаємозв'язок цих показників можна виразити такими формулами:

де Л3 - продуктивність праці; Л31 - фондоозброєність праці; Р - чисельність працюючих. Тоді

Таким чином, основна умова зростання фондовіддачі - випереджаюче зростання продуктивності праці стосовно зростання її фондоозброєності.

Обчислюючи показник фондовіддачі у вартості фондів, враховують не тільки власні, але й орендовані фонди. Не враховуються фонди, які перебувають на консервації, резервні і здані в аренду іншим підприємствам.

Вихідні дані для розрахунку фондовіддачі зводяться до порівняльного вигляду: обсяг продукції коригується на зміну цін на продукцію і вплив на неї структурних зрушень, якщо вони мали місце, а вартість основних фондів - на їх переоцінку і зміну вартості основних фондів соціального, екологічного призначення тощо.

Прискорення оборотності оборотних коштів зменшує потребу в них, дозволяє підприємствам вивільняти частину оборотних коштів на потреби господарства або для додаткового випуску продукції.

У виробничій діяльності під час аналізу стану підприємства велика увага приділяється оцінці інтенсивності використання оборотних коштів (поточних активів), оскільки від швидкості перетворення їх на грошову готівку залежить ліквідність підприємства і його шанси на успіх. Швидкість оборотності оборотних коштів характеризується такими показникам.

Тривалість одного обороту всіх оборотних коштів /.Е розраховується за формулою:

де Е- середня вартість всіх оборотних коштів;

Т-тривалість аналізованого періоду (дні);

Л/р - виручка від реалізації продукції. Кількість оборотів, або прямий коефіцієнт оборотності к", обчислюється за формулою:

Коефіцієнт закріплення оборотних коштів розраховується за формулою:

Показники оборотності можуть обчислюватися за всіма оборотними коштами в цілому і окремо за матеріальними оборотними коштами та дебіторською заборгованістю. Число днів в аналізованому періоді (Т) прийнято вважати: у кварталі - 90; у півріччі -180; у році-360.

Прискорення оборотності оборотних коштів означає економію всіх видів ресурсів і вивільнення коштів з обороту. Ця обставина дозволяє підприємству обходитися меншою сумою оборотних коштів для забезпечення випуску й реалізації продукції.

За результатами оборотності розраховують суму економі! (перевитрати) оборотних коштів. Для визначення суми економії оборотних коштів у результаті прискорення їх оборотності встановлюють потребу в оборотних коштах у звітному періоді. При цьому враховується фактична виручка від усієї реалізації за аналізований період і швидкість обороту за попередній період.

Економія (перевитрата) оборотних коштів обчислюється як різниця між даною умовною сумою оборотних коштів і сумою коштів, які фактично беруть участь в обороті.

Для обчислення економії (перевитрати) нормованих оборотних коштів порівняно з планом використовується формула:

де ден- економія (перевитрата) оборотних коштів;

Еф - фактичні середні залишки нормованих оборотних коштів; л/ф - фактична реалізація; л/п - планова реалізація;

Ер - планова величина нормованих оборотних коштів. Оскільки узагальнюючі показники ефективності роботи підприємства - це величина прибутку і рівень загальної рентабельності, необхідно враховувати фактори, які впливають на величину і швидкість оборотності оборотних коштів: масштаби діяльності підприємства; характер діяльності (галузева належність); тривалість виробничого циклу; кількість і різноманітність споживаних видів ресурсів; географія постачальників і споживачів продукції; система розрахунків за продукцію; платоспроможність клієнтів; якість банківського обслуговування; темпи зростання виробництва і реалізації продукції; інфляція тощо.

5.4.2. Аналіз стійкості економічного зростання підприємства

Погіршення фінансового стану підприємства супроводжується "проїданням" власного капіталу. Підприємство поступово залазить у борги, і через це падає його фінансова стійкість, тобто фінансова незалежність.

У разі виникнення договірних відносин між підприємствами у них з'являється інтерес до фінансової стійкості одне одного як до критерію надійності партнера. Стійкість економічного зростання дозволяє припустити, що підприємству не загрожує банкрутство. Тому перед керівництвом підприємства стоїть важке завдання - забезпечити стійкі темпи економічного розвитку.

Збільшення обсягів виробництва залежить від зростання майна підприємства, тобто його активів. Приплив додаткових ресурсів можливий за рахунок внутрішніх і зовнішніх джерел фінансування. До внутрішніх джерел перш за все належить реінвестований прибуток і нарахована амортизація. Додатковий приплив фінансових ресурсів може бути забезпечено за рахунок залучення банківських кредитів, позик, коштів кредиторів. Однак зростання позикових коштів слід розумно обмежити.

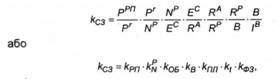

Можливості підприємства щодо розширення основної діяльності за рахунок реінвестування власних коштів визначаються за допомогою коефіцієнта стійкості зростання (кет), який обчислюється за формулою:

де Р - чистий прибуток;

V-дивіденди, виплачувані акціонерам;

Р°п - прибуток, спрямований на розвиток виробництва (реінвестований прибуток);

Р - власний капітал. Розширену факторну модель для розрахунку коефіцієнта стійкості економічного зростання можна подати таким чином:

де крп - частка прибутку, реінвестована у виробництво; к^- рентабельність реалізованої продукції; кж - оборотність власних оборотних коштів; кв - забезпеченість власними оборотними коштами; кт - коефіцієнт поточної ліквідності (покриття); к,- частка короткострокових зобов'язань у капіталі підприємства;

к03 - коефіцієнт фінансової залежності. Використання багатофакторної моделі коефіцієнта стійкості економічного зростання дозволяє спрогнозувати темпи розвитку підприємства й оцінити вплив кожного показника-фактора на загальну стійкість економічного зростання.

6.1. Види планів і послідовність їх розробки

6.2. Процес фінансового планування

6.2.1. Перспективне фінансове планування

6.2.2. Поточне фінансове планування

6.2.3. Оперативне фінансове планування

6.3. Методи фінансового планування і прогнозування

6.4. Прогнозування на підставі використання невласних задач математичного програмування

6.4.1. Причини виникнення несумісних задач фінансового планування діяльності підприємства

6.4.2. Методи подолання несумісних обмежень у задачах перспективного та поточного фінансового планування