Платоспроможність, ліквідність та кредитоспроможність є одними з найважливіших характеристик господарюючого суб'єкта, які завжди прагнуть оцінити партнери по бізнесу, а також наявні та потенційні кредитори підприємства. Знання цих характеристик дає можливість визначити, якою мірою і протягом якого часу підприємство зможе виконувати свої грошові зобов'язання перед іншими суб'єктами ринку.

Ліквідність та платоспроможність розраховуються за даними балансу і відображують відповідні характеристики у певний момент часу. Кредитоспроможність є комплексним поняттям і означає спроможність підприємства погашати заборгованість не тільки в даний момент, а й у майбутньому. Високий рівень кредитоспроможності свідчить про те, що підприємство вчасно і в повному обсязі розраховувалось за усіма раніше отриманими позиками, має стійке фінансовий стан, високий рівень платоспроможності, ліквідності та прибутковості, а також позитивний прогноз щодо погашення заборгованості у майбутньому.

Залежно від часового інтервалу, протягом якого перевіряється спроможність підприємства виконувати свої зобов'язання перед кредиторами, для оцінки використовують ту чи іншу характеристику: на найбільш короткостроковому періоді — платоспроможність, більш тривалому — ліквідність. Розглянемо показники, які дають змогу оцінити платоспроможність та ліквідність.

Платоспроможність означає наявність у підприємства грошових коштів та їх еквівалентів, достатніх для розрахунків за кредиторською заборгованістю, що потребу є негайного погашення. Це визначення можна вважати визначенням платоспроможності у вузькому розумінні. Платоспроможність у широкому розумінні означає здатність підприємства виконувати свої зобов'язання перед кредиторами. Підприємство є неплатоспроможним у широкому розумінні, коли воно не може виконати свої зобов'язання перед кредиторами і потребує застосування санаційних заходів або визнання банкрутом.

Рівень платоспроможності визначається співвідношенням між обсягом грошових коштів, що можуть бути використані для розрахунків, та обсягом платежів, які необхідно здійснити. Підприємство може вважатися платоспроможним, маючи незначний залишок на розрахунковому рахунку, якщо воно не має простроченої заборгованості або заборгованості, що потребує негайного погашення.

У підприємств, які функціонують в умовах розвиненої ринкової економіки, вчасно отримують платежі від своїх контрагентів і мають кваліфікованих фінансових менеджерів, не виникає проблем з управлінням грошовими коштами, оскільки більша частина поточних витрат на заробітну плату, податки, оренду, комунальні послуги досить рівномірно розподілена в часі, і в таких умовах неважко розрахувати середньомісячну потребу в грошових коштах. В умовах перехідної економіки підприємствам нерідко важко підтримувати платоспроможність на належному рівні через нестабільну економічну ситуацію та низьку платоспроможність покупців і партнерів по бізнесу.

Основними ознаками платоспроможності підприємства є наявність на розрахунковому рахунку достатнього обсягу коштів та відсутність простроченої кредиторської заборгованості. Для забезпечення платоспроможності підприємства тримають на розрахунковому рахунку деякий страховий залишок, а якщо в країні функціонує розвинений фондовий ринок — страховий запас у вигляді високоліквідних цінних паперів.

Ліквідність — це спроможність підприємства погашати свої поточні зобов'язання вчасно і в повному обсязі. Для підтримки ліквідності на належному рівні підприємство повинно мати достатній обсяг грошових коштів та інших ліквідних активів, які в разі потреби можна перетворити в готівку і використати для погашення зобов'язань. При високому рівні ліквідності обсяг ліквідних активів значно перевищує обсяг поточних зобов'язань.

Потреби в ліквідності підприємства повністю визначаються обсягом і структурою його поточних зобов'язань. Якщо, наприклад, підприємство має кредиторську заборгованість у сумі 500 000 грн, яку потрібно погасити протягом місяця, у нього має бути відповідний обсяг ліквідних активів (не менш як 500 000 грн), які можуть бути реалізовані протягом місяця і використані для погашення заборгованості.

Оскільки поточні зобов'язання мають різний строк погашення, а оборотні активи — різний ступінь ліквідності1, для оцінки ліквідності використовують різні за змістом та призначенням коефіцієнти.

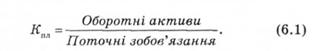

Так, коефіцієнт поточної ліквідності К характеризує спроможність підприємства погашати свої поточні зобов'язання за рахунок усіх оборотних активів: грошових коштів, дебіторської заборгованості, товарно-матеріальних запасів:

Критичне значення цього коефіцієнта дорівнює 1. Значення менше 1 свідчить про незадовільний рівень ліквідності та неспроможність підприємства вчасно погашати свої зобов'язання перед кредиторами.

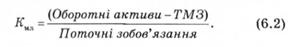

Коефіцієнт миттєвої ліквідності К часто вважають більш інформативним з погляду оцінки ліквідності, ніж попередній К , оскільки він не враховує товарно-матеріальні запаси — найменш ліквідні з оборотних активів. У разі потреби запаси реалізуються, як правило, задосить низькою ціною, їх ліквідаційна вартість часто становить тільки половину балансової вартості:

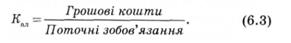

За допомогою коефіцієнта абсолютної ліквідності, або коефіцієнта платоспроможності Кал, визначають, яку частку поточних зобов'язань можна погасити негайно за рахунок грошових коштів, що є на розрахунковому рахунку підприємства:

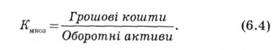

Коефіцієнт маневреності власних оборотних засобів Кмвоз показує, яка частка оборотних засобів перебуває в грошовій формі:

Величина коефіцієнта залежить від потреби підприємства у вільних грошових коштах та від величини страхового залишку, який намагаються підтримувати для забезпечення платоспроможності підприємства. Цей коефіцієнт, як і попередній, при достатній статистичній базі по конкретному підприємству та по інших підприємствах галузі дає змогу робити певні висновки щодо платоспроможності суб'єкта господарювання.

Чистий оборотний, або робочий, капітал ЧК (Net Working Capital) тісно пов'язаний з попередніми показниками ліквідності і відображує більш стійку частину оборотних активів, що фінансується за рахунок довгострокового боргу та власного капіталу:

ЧК = Оборотні активи - Поточні зобов'язання, (6.5)

Від'ємне значення ЧК, як і значення Кал < 1, свідчать про неспроможність підприємства вчасно розраховуватись за своїми поточними зобов'язаннями та про недостатню фінансову стійкість, оскільки в цьому випадку певна частина необоротних активів фінансується за рахунок поточних зобов'язань. У підприємств, що є фінансово стійкими, величина ЧК, як правило, не менша від системної складової оборотного капіталу.

Власний оборотний капітал ВОК визначає обсяг власних оборотних засобів, тобто засобів, що фінансуються за рахунок власних коштів підприємства. (Термін "власні оборотні засоби" досить умовний, оскільки підприємство має право власності на всі оборотні та необоротні активи, якими володіє.)

ВОК - Власний капітал - Необоротні активи.(6.6)

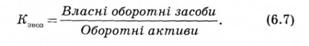

Цей показник близький за змістом до коефіцієнта забезпечення поточної діяльності власними оборотними засобами #авоа, який визначається співвідношенням:

Такий коефіцієнт, як і показник ВОК, на відміну від чистого оборотного капіталу майже не використовують у міжнародній практиці, оскільки власний капітал, як правило, дорожчий від позикового і фінансування за рахунок власних коштів не є безумовною перевагою для підприємств. В умовах перехідної економіки, коли існує значний розрив між величиною банківського процента та середнім рівнем рентабельності підприємств, а вартість власного капіталу близька до нуля, фінансування оборотних активів за рахунок власного капіталу є досить привабливим.

При розрахунку та аналізі коефіцієнтів ліквідності бажано звертати увагу на склад окремих груп оборотних засобів та структуру поточних зобов'язань. Якщо е доступ до відповідних джерел інформації, необхідно здійснити оцінку якості дебіторської заборгованості та товарно-матеріальних запасів, а також виявити іммобілізовані активи: прострочену дебіторську заборгованість, неліквідні запаси та ін. з тим, щоб при розрахунку коефіцієнтів ліквідності використати скориговані величини цих статей балансу. При обчисленні розміру поточних зобов'язань необхідно враховувати строки погашення окремих видів заборгованості та включати до складу поточних зобов'язань частину довгострокового боргу, яка підлягає погашенню в даному періоді.

Дебіторська та кредиторська заборгованості є досить специфічними статтями балансу. Як правило, у підприємств, які стабільно функціонують, кредиторська заборгованість за обсягами відповідає дебіторській. Різке зростання кредиторської заборгованості негативно впливає на ліквідність та платоспроможність підприємства. Збільшення коефіцієнтів ліквідності за рахунок різкого збільшення дебіторської заборгованості також не можна вважати позитивним чинником. Проте невисокі значення коефіцієнтів ліквідності не можуть однозначно свідчити про низьку ліквідність, оскільки такі значення можуть бути наслідком ефективного управління товарно-матеріальними запасами, високої інтенсивності руху грошових коштів та значних обсягів товарообороту.

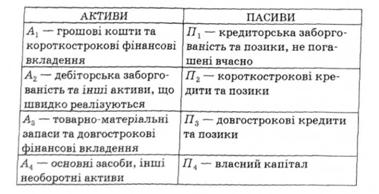

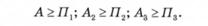

При оцінці ліквідності та фінансової стійкості суб'єкта господарювання нерідко проводять також аналіз ліквідності балансу. Для оцінки ліквідності балансу активи та пасиви поділяють на чотири групи: активи — за ступенем ліквідності (групи Ах — А4), пасиви — за строком погашення (групи Я1 — П ).

Ліквідність балансу визначається ступенем покриття зобов'язань господарюючого суб'єкта активами, строк перетворення яких у грошові кошти відповідає строку погашення зобов'язань. Баланс називають абсолютно ліквідним у разі, якщо перші три групи пасивів не перевищують за обсягом відповідні групи активів:

Оскільки балансове рівняння не повинно порушуватись, для четвертої групи активів-пасивів має виконуватись нерівність

що рівнозначно наявності у підприємства власних оборотних засобів.

Нерівності, що визначають ліквідність балансу, можуть більшою чи меншою мірою порушуватись, але в будь-якому разі вони дають можливість оцінити як поточні, так і очікувані в майбутньому рівні платоспроможності та ліквідності.

Коефіцієнти структури капіталу

Коефіцієнти розміщення

Коефіцієнти покриття

6.4. Оцінка ефективності

6.5. Аналіз рентабельності

Коефіцієнти рентабельності виробничого процесу

6.6. Узагальнюючі оцінки фінансово-господарської діяльності підприємства

6.7. Особливості проведення фінансового аналізу

Практикум