Рентабельність продаж характеризують валова, операційна та чиста рентабельність реалізованої продукції.

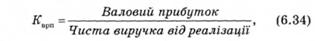

Коефіцієнт Кври відображає валову маржу, або валову рентабельність, реалізованої продукції. Його визначають за формулою

де чиста виручка від реалізації (див. § 5.3) є виручкою за вирахуванням податку на додану вартість, акцизного збору та інших вирахувань із доходу, а валовий прибуток дорівнює різниці чистої виручки від реалізації та собівартості реалізованої продукції.

Коефіцієнт Корп, що визначає операційну маржу або операційну рентабельність реалізованої продукції, відрізняється від попереднього тим, що при його розрахунку використовують не валовий, а операційний прибуток — величину, яку отримують у результаті віднімання від валового прибутку витрат на збут, адміністративних та інших операційних витрат;

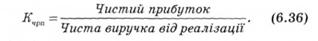

Чисту рентабельність реалізованої продукції Кчрп, або чисту маржу, визначають діленням чистого прибутку, отриманого підприємством протягом звітного періоду, на чисту виручку від реалізації продукції:

Відмінності між чистою та операційною рентабельністю зумовлюються наявністю позаолераційних доходів та витрат, зокрема доходів від іншої реалізації та фінансових витрат. Якщо чиста рентабельність є значно меншою від операційної, то це може означати, що підприємство значною мірою здійснює свою діяльність за рахунок позикових коштів і має значні процентні виплати за банківськими кредитами та іншими позиками. Якщо чиста рентабельність перевищує операційну, це свідчить про вигідну реалізацію необоротних активів або фінансових інвестицій.

При розрахунку коефіцієнтів рентабельності продаж використовують як чисту, так і загальну суму виручки від реалізації продукції. Це впливає на кінцеве значення коефіцієнтів і потребує великої уваги при інтерпретації результатів обчислень.

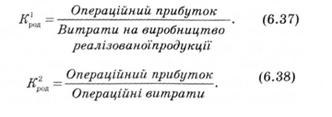

Коефіцієнти рентабельності продаж показують, наскільки великим є прибуток відносно виручки від реалізації продукції. Коефіцієнти рентабельності операційної діяльності К1род і К2род показують, наскільки великим є операційний прибуток відносно витрат на виробництво та реалізацію продукції:

Чим більші значення цих коефіцієнтів, тим ефективнішою є виробничо-господарська діяльність підприємства. Значна відмінність між значеннями коефіцієнтів є негативною і свідчить про те, що підприємство несе надмірні адміністративні витрати та витрати, пов'язані з реалізацією продукції.

При плануванні нового виробництва коефіцієнти К1род і К2род можуть бути попередньо оцінені фінансовими менеджерами підприємства на основі даних про рівні рентабельності інших підприємств галузі, орієнтовних цін реалізації продукції та операційних витрат. При цьому може бути зроблений висновок про недоцільність впровадження нового виробництва, якщо існуючі на ринку ціни та заплановані витрати на виготовлення продукції не дадуть змоги підприємству забезпечити достатній рівень рентабельності.

Для визначення чинників, які впливають на рентабельність підприємства, використовують так звані факторні моделі, за допомогою яких оцінюють вплив окремих показників на рівень рентабельності капіталу чи виробничого процесу.

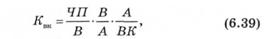

Однією з відомих факторних моделей є модель фірми "Du Pont", яка визначає залежність між рентабельністю власного капіталу, рентабельністю продаж, структурою капіталу і ресурсовіддачею. Модель отримано із залежності (6.29) послідовним діленням та множенням виразу на величину виручки від реалізації та середню величину активів підприємства:

де ЧП — чистий прибуток; В — чиста виручка від реалізації продукції; А — середня величина активів підприємства; ВК — середня величина власного капіталу.

Використовуючи залежності (6.36), (6.26) та (6.12), праву частину факторної моделі (6.39) можна подати у вигляді добутку чистої рентабельності реалізованої продукції, коефіцієнта ресурсовіддачі та величини, оберненої коефіцієнту концентрації власного капіталу:

Така факторна модель дає змогу визначити, як окремі показники впливають на рентабельність капіталу і які чинники викликають її зростання чи спад. Так, зростання рентабельності власного капіталу може зумовлюватись збільшенням рентабельності продаж, кращим використанням майна підприємства та збільшенням частки позикового капіталу в ресурсах підприємства. Зниження рентабельності капіталу може бути наслідком неефективного використання необоротних і оборотних активів підприємства, падінням рентабельності виробничої діяльності, а також збільшенням частки власних коштів у загальному обсязі фінансових ресурсів господарюючого суб'єкта.

Розглянемо механізм побудови ще однієї факторної моделі, за допомогою якої визначають показники, які впливають на загальні темпи економічного зростання підприємства.

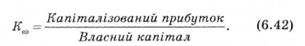

Економічне зростання будь-якого господарюючого суб'єкта забезпечується збільшенням власних ресурсів за рахунок внутрішніх джерел, зокрема прибутку, що залишається у розпорядженні підприємства після виплати дивідендів (капіталізованого прибутку). Коефіцієнт економічного зростання Кез, що показує, якими темпами збільшується власний капітал за рахунок прибутку, визначають співвідношенням

Оскільки різниця в чисельнику визначає капіталізований прибуток, формула (6.41) може бути подана так:

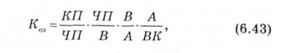

Після послідовного ділення та множення правої частини формули (6.42) на величини чистого прибутку,

виручки та активів отримаємо факторну модель для коефіцієнта економічного зростання:

де КП — капіталізований прибуток; ЧП — чистий прибуток; В — виручка від реалізації; А—активи підприємства; ВК — власний капітал.

Перший співмножник факторної моделі (6.43) характеризує дивідендну політику підприємства, другий — рентабельність продаж, третій — ресурсовіддачу, четвертий — структуру капіталу. Тобто другий і третій співмножники відображають виробничу діяльність підприємства, перший та четвертий — фінансову. Стійке економічне зростання підприємства може бути забезпечено лише сукупністю чинників, а саме ефективною виробничою діяльністю, продуманою дивідендною політикою і оптимальним співвідношенням власних та залучених коштів у фінансових ресурсах підприємства.

6.7. Особливості проведення фінансового аналізу

Практикум

Розділ 7. ОЦІНКА ІНВЕСТИЦІЙ

7.1. Ринкові процентні ставки

7.2. Фінансові ризики та їх оцінка

7.3. Механізм оцінки інвестицій

7.4. Оцінка фінансових активів

7.5. Оцінка облігацій

7.6. Оцінка акцій