Ліквідність підприємства — це його здатність швидко продати активи й одержати гроші для оплати своїх зобов'язань. Вона характеризується співвідношенням величини його високоліквідних активів (грошові кошти, ринкові цінні папери, дебіторська заборгованість) і короткострокової заборгованості.

Результат розраховується як коефіцієнт ліквідності за інформацією з відповідної фінансової звітності.

Для визначення спроможності підприємства погасити свої зобов'язання необхідно:

• проаналізувати процес надходження коштів від господарської діяльності і формування залишку коштів після погашення зобов'язань перед бюджетом та позабюджетними фондами, а також виплати дивідендів;

• проаналізувати структуру кредиторської заборгованості підприємства; визначити, є вона "стійкою" чи простроченою, тобто такою, термін погашення якої минув.

Про незадовільний стан ліквідності підприємства свідчитиме той факт, що потреба підприємства в коштах перевищує їх реальні надходження.

Фактичне значення коефіцієнта абсолютної ліквідності вважається нормальним у межах 0,2—0,35.

9.3. Платоспроможність підприємства

Аналіз платоспроможності здійснюється шляхом порівняння наявності і надходження коштів із платежами першої необхідності. Найбільш чітко платоспроможність виявляється при аналізі її за відносно короткий строк (тиждень, півмісяця). Платоспроможність виражається коефіцієнтом платоспроможності, тобто співвідношенням наявних грошових коштів із сумою термінових платежів на визначену дату або на очікуваний період.

Якщо коефіцієнт платоспроможності дорівнює або перевищує одиницю, це означає, що господарюючий суб'єкт платоспроможний. Якщо він менше одиниці, то в процесі аналізу слід встановити причини нестачі платіжних коштів (зниження зростання обсягу виручки, доходів, прибутків, невірне використання оборотних коштів, наприклад великі запаси сировини, товарів, готової продукції).

9.4. Фінансова стійкість підприємства

Фінансово стійким вважається таке підприємство, яке за рахунок власних коштів спроможне забезпечити запаси й витрати, не допустити невиправданої кредиторської заборгованості, своєчасно розрахуватись за своїми зобов'язаннями.

Оцінювання фінансової стійкості підприємства має на меті об'єктивний аналіз величини та структури активів і пасивів підприємства і визначення на цій основі міри його фінансової стабільності й незалежності, а також відповідності фінансово-господарської діяльності підприємства цілям його статутної діяльності.

Можна визначити такі типи фінансової стійкості підприємства:

1) абсолютна фінансова стійкість (трапляється дуже рідко) — коли власні кошти забезпечують запаси й витрати;

2) нормальний стійкий фінансовий стан — коли запаси й витрати забезпечуються сумою власних оборотних коштів та довгостроковими позиковими джерелами;

3) нестійкий фінансовий стан — коли запаси й витрати забезпечуються за рахунок власних оборотних коштів, довгострокових позикових джерел та короткострокових кредитів і позик, тобто за рахунок усіх основних джерел формування запасів і витрат;

4) кризовий фінансовий стан — коли запаси й витрати не забезпечуються джерелами їх формування, і підприємство наближається до межі банкрутства.

Головним у фінансовій діяльності є правильна організація і використання оборотних коштів. Тому в процесі аналізу фінансового стану питанням раціонального використання оборотних коштів приділяється переважна увага.

Оцінювання фінансової стійкості підприємства доцільно здійснювати поетапно, на підставі комплексу таких показників.

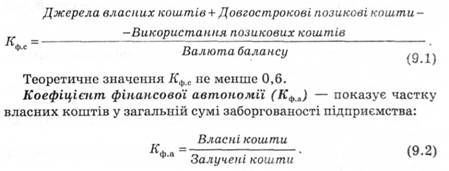

Коефіцієнт фінансової стійкості (Кфс) —- показує частку власних джерел та залучених на тривалий строк коштів у загальних витратах підприємства, які можна використати у своїй поточній діяльності без втрат для кредиторів:

Теоретичне значення Кфл не менше 0,2.

Коефіцієнт фінансової залежності (Кф.з.) — показує частку залучених коштів із розрахунку на 1 гривню власних коштів позичальника:

де ЗК — залучені кошти (довгострокові та поточні зобов'язання);

ВК — власний капітал.

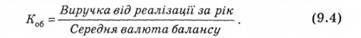

Оптимальне теоретичне значення показника не більше ніж 1,0. Коефіцієнт оборотності балансу (Коб):

Середня валюта балансу визначається як середнє арифметичне цього показника на початок і кінець року.

Коефіцієнт маневреності власних коштів (Км) — характеризує ступінь мобільності використання власних коштів;

де ВК — власний капітал підприємства;

АН — необоротні активи.

Оптимальне теоретичне значення показника Км не менше ніж 0,5. Показники надійності підприємства

Коефіцієнт забезпечення кредиту (Кз) характеризує наявність, обсяг та якість забезпечення повернення кредиту. Кз — 2 у випадках, коли забезпеченням кредиту є:

• гарантії уряду України;

• гарантії банків, зареєстрованих як юридичні особи у країнах, віднесених до категорії А;

• грошові вклади і депозити позичальника, розміщені у банку, що надає позичку.

Кз = 0,5 у випадках, коли забезпеченням кредиту є гарантії (поручительство) чи страхування ризику.

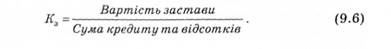

У разі, якщо забезпеченням кредиту є застава майна, коефіцієнт забезпечення визначається так:

Вартість застави визначається на підставі договору застави, сумма, кредиту і процентів — виходячи з кредитного договору. Вартість майна та майнових прав позичальника, оформлених під застав; визначається за реальною (ринковою) вартістю з урахуванням фактичної складності реалізації майна у разі невиконання позичальником своїх зобов'язань.

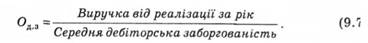

Оборотність дебіторської заборгованості (Од.з). Цей показник розраховується за даними річного звіту і його значення використовуються також на квартальні дати.

Середня дебіторська заборгованість визначається як середи арифметичне суми цієї заборгованості на початок і кінець року Показник Од.з оцінюється шляхом порівняння з попереднім періодом і може набувати таких значень:

Од.з = 2 у разі зменшення його розрахункового значення проти попереднього періоду;

Од.з = 1 у разі, якщо його розрахункове значення знаходиться ні рівні попереднього періоду;

Од.з = 0 у разі збільшення його розрахункового значення проти попереднього періоду.

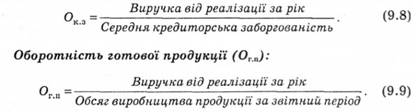

Оборотність кредиторської заборгованості (0к.з.). Цей показник розраховується і оцінюється аналогічно Од.з.:

Оцінювання показника здійснюється шляхом порівняння з по переднім періодом.

Ог.п. може набувати таких значень:

О г.п. = 2 у разі зменшення його значення проти попереднього періоду;

О г.п. = 1 у разі, якщо його значення знаходиться на рівні попереднього періоду;

Ог.п = 0 у разі збільшення його значення проти попереднього періоду.

Примітка. Для підприємств з сезонним циклом виробництва оцінка Ог п здійснюється за даними річного звіту і це значення враховується при оцінюванні фінансового стану позичальника на квартальні дати.

Визначення класу позичальника. Залежно від стану платоспроможності, фінансової стійкості, солідності та можливості виконувати свої зобов'язання перед банком підприємство-пози-чальник повинне бути віднесене до одного з п'яти класів, які характеризують його надійність:

Клас А — підприємство з дуже стійким фінансовим станом;

Клас Б — підприємство зі стійким фінансовим станом;

Клас В — підприємство має ознаки фінансового напруження;

Клас Г — підприємство підвищеного ризику;

Клас Д — підприємство з незадовільним фінансовим станом.

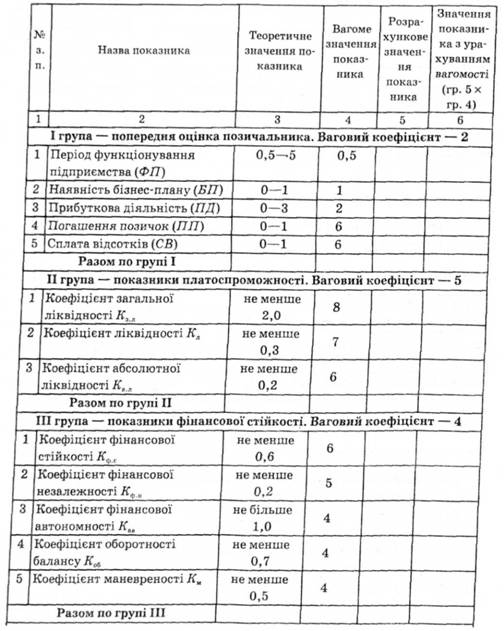

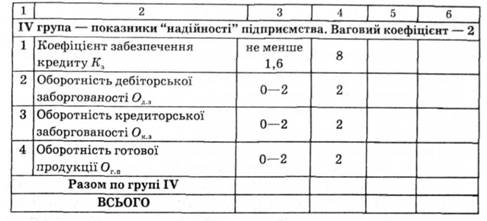

Для визначення класу позичальника визначається інтегрований показник його фінансового стану, який розраховується на підставі наведених вище коефіцієнтів, їх вагових значень та вагових коефіцієнтів аналітичних груп (табл. 9.2).

Порядок визначення інтегрованого показника

1. Попередньо здійснюється оцінювання розрахованих фактичних значень Кз.л., Кл, Ка.л., Кф.с., Кф.н., Ка.в., Кз.. Оцінювання здійснюється згідно з таблицею 9.3. Залежно від того, в яких параметрах знаходиться фактичне значення коефіцієнта, останній набуває одне зі значень (2,1 чи 0).

2. Всі розраховані фактичні значення коефіцієнтів заносяться до табл. 9.4 (гр. 5). В колонку 6 вноситься оцінка кожного Кз.л., Кл, Ка.л., Кф.с., Кф.н., Ка.в., Кз, визначена на основі табл. 9.3. Оскільки додаткова оцінка першої та четвертої групи показників (за винятком Кз) не передбачена, то в гр. 6 табл. 9.4 показуються їхні розраховані фактичні значення (гр. 5 * гр. 6).

3. Одержану оцінку помножити на вагове значення коефіцієнта (гр. 6 • гр. 4).

Таблиця 9.2. Рейтингова шкала для визначення класу позичальника

| Значення інтегрованого показника | Клас |

| Понад 200 | А |

| Від 160 до 200 | Б |

| Від 135 до 160 | В |

| Від 110 до 135 | Г |

| Менше 110 | Д |

Таблиця 9.3. Рейтингова шкала для оцінювання фінансового стану позичальника

| Коефіцієнт | Оцінка | ||

| 2 | 1 | 0 | |

| Коефіцієнт загальної ліквідності Кз.л. | 2 і більше | від 1 до 2 | менше 1 |

| Коефіцієнт ліквідності Кл | 0,3 і більше | менше 0,3 | |

| Коефіцієнт абсолютної ліквідності Ка.л | 0,2 і більше | менше 0,2 | |

| Коефіцієнт фінансової стійкості Кф.с | 0,6 і більше | менше 0,6 | |

| Коефіцієнт фінансової незалежності Кф.н | 0,2 і більше | менше 0,2 | |

| Коефіцієнт фінансової автономності Ка.в | менше 1,0 | 1,0 і більше | |

| Коефіцієнт оборотності балансу Коб | 0,7 і більше | менше 0,7 | |

| Коефіцієнт маневреності Км | 0,5 і більше | менше 0,5 | |

| Коефіцієнт забезпеченості Кз | 2 і більше | від 1,4 до 2 | менше 1,4 |

4. Суму значень показників за кожною групою помножити на вагомий коефіцієнт відповідної групи.

5. Знайти суму значень усіх груп (5).

6. Виходячи із суми значень усіх показників визначається клас позичальника на основі рейтингової шкали (табл. 9.2). Залежно від того, в яких параметрах знаходиться значення 3, позичальника відносять до певного класу (А, Б, В, Г, Д).

При здійсненні оцінювання фінансового стану позичальника — фізичної особи мають враховуватися:

Таблиця 9.4. Розрахунок інтегрованого показника фінансового стану позичальника

• загальний матеріальний стан клієнта (доходи і витрати, майно, право власності на яке засвідчується згідно з чинним законодавством України; відповідні підтверджувальні документи);

• соціальна стабільність клієнта, тобто наявність постійної роботи, сімейний стан; вік клієнта; інтенсивність користування банківськими кредитами (гарантіями тощо) у минулому та своєчасність погашення їх і відсотків (комісій тощо) за ними, а також користування іншими банківськими послугами тощо;

• ділова репутація;

• інша інформація.

Класифікація позичальників за результатами оцінювання їх фінансового стану здійснюється з урахуванням рівня забезпечення за кредитними операціями (див. табл. 9.4).

9.5. Комплексне оцінювання фінансового стану підприємства

Тема 10. ФІНАНСОВЕ ПЛАНУВАННЯ НА ПІДПРИЄМСТВАХ

10.1. Зміст, завдання та методи фінансового планування

10.2. Зміст і структура фінансового плану підприємства

10.3. Зміст оперативного фінансового плану надходження коштів і здійснення платежів

Тема 11. ФІНАНСОВА САНАЦІЯ ПІДПРИЄМСТВ

11.1. Фінансова санація підприємств

11.2. Фінансова криза на підприємстві

11.3. Санаційний аудит