Грошова маса - це сукупність купівельних, платіжних та накопичувальних засобів, яка обслуговує економічні зв'язки, належить фізичним та юридичним особам, а також державі. Це важливий кількісний показник руху грошей.

З розвитком форм товарного обміну та платіжно-розрахункових відносин склад та структура грошової маси зазнали значних змін. На початку XX ст. при золотому обігу структура грошової маси була в розвинутих країнах такою: золоті монети становили 40 %, банкноти та інші кредитні гроші - 50 % і залишки на рахунках кредитних установ - 10 %; напередодні Першої світової війни - відповідно 15, 22 і 67 %.

Вилучення золотих грошей спочатку з внутрішнього обігу, а надалі із зовнішнього внесло якісні зміни в структуру грошової маси. Повноцінні гроші (золоті) повністю зникли з обігу, домінуюче положення зайняли нерозмінні кредитні гроші, які стали функціонувати в готівковій та безготівковій формах.

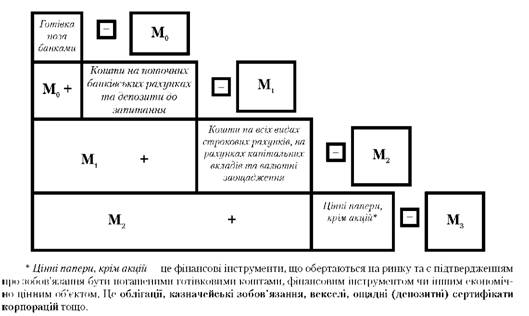

Для аналізу зміни руху грошей на певну дату і за певний період у фінансовій статистиці спочатку в економічно розвинутих країнах, а потім і в нашій країні стали використовувати грошові агрегати М0, М1, М2, М3 (див. рис. 2.3).

Грошовий агрегат - це показник грошової маси, що характеризує певний набір її елементів залежно від їхньої ліквідності.

Рис. 2.3. Структура грошової маси за агрегатним методам

Агрегат М0 включає готівкові кошти в обігу: банкноти, металеві монети, казначейські білети (в деяких країнах). Це найліквідніша частина грошової маси. Її частка в розвинутих країнах становить 4-7 %. В Україні ж частка готівкових грошей в 2011 р. сягає 26,81 % (у 1996 р. вона становила 43,1 %, 1998 р. - 45,5 %, 2000 р. - 39,68 %, 2002 р. - 40,75 %, 2004 р. - 33,66 %, 2006 р. - 28,7 %, 2007 р. - 28,05 %, 2008 р. - 30,01 %, 2009 р. - 32,22 %, 2010 р. - 30,61 %), тому цей агрегат дуже важливий для статистичного аналізу і заходів регулювання грошової маси.

Висока частка готівки (М0) в загальній масі грошей (М3) свідчить про недостатній розвиток безготівкових розрахунків, незадовільну структуру грошової маси, наявність значних обсягів обороту тіньової економіки, втрату довіри населення до банківських структур, але все ж з 1996-2010 рр. є певна позитивна динаміка щодо її зміни (від 43,1-30,61 %) (табл. 2.1).

Агрегат М4 складається з агрегату М0 і засобів на поточних та ощадних рахунках банків до запитання. Кошти на рахунках можуть використовуватися для платежів у безготівковій формі, через трансформацію в готівкові кошти і без переведення на інші рахунки.

Для розрахунків власники рахунків виписують платіжні доручення (переважна форма розрахунків в українській економіці) або чеки та акредитиви. Їхньою особливістю є те, що депозити не приносять значних відсотків, але дають змогу їхнім власникам скористатися ними в будь-який час.

Агрегат М2 містить агрегат М1, термінові та заощаджувальні депозити в комерційних банках.

Заощаджувальні депозити в комерційних банках знімаються в будь-який час і перетворюються на готівку (але це правило не діє в період фінансових, економічних

криз, коли центральний банк може заблокувати всі строкові рахунки). Термінові депозити доступні вкладникові лише по закінченню певного строку, у них менша ліквідність, ніж у заощаджувальних депозитах.

Агрегат М3 містить агрегат М2, заощаджувальні вклади в спеціалізованих кредитних закладах, а також цінні папери, які обертаються на грошовому ринку, в тому числі комерційні векселі, які виписуються підприємствами. Ця частина коштів, яка вкладена в цінні папери, створюється не банківською системою, але перебуває під її контролем, оскільки перетворення векселя на засіб платежу потребує, як правило, акцепту банку, тобто гарантії його сплати банком у випадку неплатоспроможності емітента (див. рис. 2.3).

До агрегату М3 входять також трастові операції банків (довірчі операції банків): управління майном приватних осіб, які позбавлені права здійснювати цю функцію; вкладення грошей в акції і нерухомість, сплата грошей, податків; платіжні операції юридичних осіб; гарантування позик; зберігання ЦП, продаж акцій на фондовому ринку.

Між агрегатами необхідна рівновага, інакше порушується грошовий обіг. Практика показує, що рівновага буде, якщо М2 - М1 (вона закріплюється в разі, якщо М2 + М3 - М4).

У цьому випадку грошовий капітал переходить з готівкового обігу на безготівковий. При порушенні цього співвідношення між агрегатами в грошовому обігу починаються ускладнення: недостатність грошових знаків, зростання цін тощо.

Щоб визначити грошову масу держави, використовують різну кількість агрегатів (наприклад, у США - 4, у Франції - 2). В Росії та Україні для розрахунку сукупної грошової маси використовують агрегати М0, М4, М2 і М3.

Близько третини грошової маси в Україні припадає на готівкові гроші (див. табл. 2.1).

Збільшення кількості готівкових грошей, які обслуговують населення (а в сучасних умовах до них часто звертаються юридичні особи) спричинює нестачу грошей у державі.

Перехід грошей з безготівкового обігу на готівковий - результат жорсткої фінансової політики, який призводить до розширення ухилень від сплати податків. Крім того, скорочення безготівкового обороту свідчить про зниження здатності держави впливати на реальні господарські процеси.

На грошову масу впливають два фактори:

- кількість грошей;

- швидкість обертання грошей.

Швидкість обігу грошей

2.4. Закон грошового обігу

Тема 3. ГРОШОВИЙ РИНОК

3.1. Суть і структура грошового ринку та механізм його функціонування

3.2. Попит і пропозиція грошей. Грошово-кредитний мультиплікатор

Попит на гроші

Пропозиція грошей та механізм її формування

3.3. Характеристика облікового ринку та його особливості

3.4. Характеристика та операції міжбанківського ринку