Учасників фондового ринку можна поділити на дві групи: прямі (безпосередні) учасники, які здійснюють професійну діяльність на фондовому ринку, і побічних, які забезпечують діяльність фінансових інститутів, що здійснюють професійну діяльність.

Безпосередніми учасниками фондового ринку є:

а) емітенти - юридичні особи, АРК або міські ради, а також держава в особі уповноважених нею органів державної влади, яка від свого імені розміщує емісійні цінні папери та бере на себе зобов'язання щодо них перед їх власниками;

б) інвестори в цінні папери - фізичні та юридичні особи, резиденти і нерезиденти, які набули права власності на цінні папери з метою отримання доходу від вкладених коштів або набуття відповідних прав, що надаються власнику цінних паперів відповідно до законодавства. На фондовому ринку окремо виділяють інституційних інвесторів, якими є ІСІ, інвестиційні фонди, взаємні фонди інвестиційних компаній, недержавні пенсійні фонди, страхові компанії та інші фінансові установи, які надають фінансові послуги;

в) саморегулівні організації професійних учасників ринку -

неприбуткові об'єднання учасників фондового ринку, що проводять професійну діяльність на ньому з торгівлі цінними паперами, управління активами інституційних інвесторів, депозитарну діяльність (діяльність реєстраторів і зберіга-чів), утворені відповідно до критеріїв і вимог, установлених

ДКЦПФР;

г) професійні учасники - юридичні особи, які на підставі ліцензії, виданої ДКЦПФР, провадять на фондовому ринку професійну діяльність, види якої визначені законами України.

Групу побічних учасників фондового ринку можна представити як:

=> споживачі (підприємства, органи влади);

=> постачальники (домогосподарства, підприємства, зокрема неприбуткові, інституціональні інвестори - банки, трасти, інвестиційні фонди, пенсійні фонди і страхові компанії);

=> суб'єкти, що обслуговують ринок (аудиторські, консалтингові, рекламні фірми; учасники, що здійснюють обслуговування емісійної, брокерської, дилерської, представницької, депозитарної, клірингової, реєстраторської і регулювальної діяльності);

=> органи, що регулюють діяльність учасників ринку (державні та органи самоврядування, недержавні - фондова біржа, різноманітні професійні організації суб'єктів ринку). Такий поділ є умовним, тому що одні і ті ж учасники на фондовому ринку, наприклад банки, можуть одночасно здійснювати діяльність, яку відносять до професійної (зберігання цінних паперів) і до побічної (надання консалтингових послуг); емітента за діями щодо випуску та розміщення емісійних цінних паперів відносять до прямого учасника ринку, а за викупом власних цінних паперів або внесенням їх до статутного капіталу юридичних осіб - до побічного учасника.

Всіх учасників фондового ринку відносять до його суб'єктів - це фізичні особи або організації, які продають, купують цінні папери або обслуговують їх обіг, тобто це ті, хто вступає між собою в певні економічні взаємовідносини з приводу обміну цінними паперами.

В економічній літературі переважно виділяють чотири основних суб'єкта (учасника) фондового ринку:

емітенти - це ті, хто здійснює емісію, установлену законодавством послідовність дій щодо випуску та розміщення емісійних цінних паперів. Це переважно держава, комерційні підприємства чи організації;

інвестори - громадяни та юридичні особи країни, а також іноземні громадяни, фірми, держави, які приймають рішення про вкладення особистих, позичених або залучених коштів в об'єкти інвестування. На фондовому ринку діють індивідуальні інвестори - це інвестори, які є фізичними особами і становлять переважну групу учасників, та інституційні інвестори, що є кредитно-фінансовими інститутами, які свої власні активи, а також активи своїх клієнтів вкладають в цінні папери. На фондовому ринку найбільш активними інституційними інвесторами є комерційні банки, пенсійні фонди, інвестиційні і страхові компанії, що постійно продають і купують цінні папери і тим самим сприяють забезпеченню ліквідності ринку; менш активними є промислові і торговельні підприємства;

фондові посередники - це фінансові організації, що надають посередницькі послуги у процесі здійснення операцій із цінними паперами (брокерські, дилерські контори, саморегулівні організації тощо);

організації, що обслуговують ринок цінних паперів - організації, які виконують всі інші функції на ринку цінних паперів, крім функції купівлі-продажу цих цінних паперів: фондові біржі, розрахункові центри, реєстратори та ін.

Кінцеві результати діяльності (основні цілі) суб'єктів (учасників) фондового ринку представлені в табл. 9.3.

Суб'єкти ринку, що вкладають свої капітали в цінні папери, намагаються досягти власних загальних цілей, які можна об'єднати в групи: дохідності, ліквідності і безпеки (зниження ризику).

Професійна діяльність на фондовому ринку - це діяльність юридичних осіб з надання фінансових та інших послуг у сфері розміщення та обігу цінних паперів, обліку прав за цінними паперами, управління активами інституційних інвесторів, що відповідає вимогам, установленим законодавством.

Таблиця 9.3

ОСНОВНІ ЦІЛІ СУБ'ЄКТІВ (УЧАСНИКІВ) ФОНДОВОГО РИНКУ

Суб'єкти ринку | Основні цілі суб'єктів ринку |

Емітенти | отримання доходу від емісії цінних паперів |

Інвестори в цінні папери | отримання доходу від вкладених коштів або набуття відповідних прав, що надаються власнику цінних паперів |

Саморегулівні організації | здійснення професійної діяльності, розвиток інфраструктури фінансового ринку, підтримка високих професійних стандартів |

Споживачі | отримання додаткового джерела фінансування |

Постачальники: - домогосподарства - портфельні інвестори - стратегічні інвестори - інституційні інвестори | збереження і нагромадження заощаджень; збільшення капіталу; збільшення вартості портфеля цінних паперів (банки, інвестиційні фонди, страхові компанії); контроль над підприємством з метою отримання прибутку від його діяльності отримання прибутку або збереження реальної вартості фінансових активів |

Торгівці | отримання прибутку від діяльності з цінними паперами |

Організації, що обслуговують ринок | одержання прибутку від надання платних послуг споживачам, постачальникам і торгівцям |

Органи, що регулюють діяльність учасників | цілі некомерційного характеру, пов'язані зі встановленням "правил гри" та наглядом за їх виконанням |

Професійна діяльність на фондовому ринку здійснюється виключно на підставі ліцензії, що видається ДКЦПФР. Поєднання професійної діяльності з іншими видами діяльності, за винятком банківської, не допускається, крім випадків, передбачених законом. Професійна діяльність учасників фондового ринку, крім депозитаріїв і фондових бірж, здійснюється за умови членства щонайменше в одній саморегулівній організації.

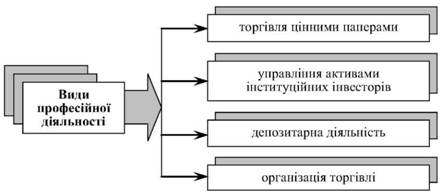

Основні види професійної діяльності на фондовому ринку представлені на рис. 9.2.

Рис. 9.2. Види професійної діяльності фондового ринку

1) діяльність з торгівлі цінними паперами - провадиться торгівцями цінними паперами (далі - торгівці) - господарськими товариствами, для яких операції з цінними паперами є виключним видом діяльності, а також банками. У статутному капіталі торгівця частка іншого торгівця не може перевищувати 10 відсотків. Торгівцю забороняється перепродавати (обмінювати) цінні папери власного випуску. Професійна діяльність з торгівлі цінними паперами включає:

а) брокерську діяльність - укладення торгівцем цивільно-правових договорів (зокрема договорів комісії, доручення) щодо цінних паперів від свого імені (від імені іншої особи), за дорученням і за рахунок іншої особи. Торгівцю дозволяється провадити брокерську діяльність, якщо він має сплачений грошима статутний капітал у розмірі не менше як 300 тисяч гривень. Згідно з договором клієнта з торгівцем останній може виступати гарантом або поручителем виконання зобов'язань перед третіми особами за договорами, що укладаються від імені клієнта такого торгівця, отримуючи за це винагороду;

б) дилерську діяльність - укладення торгівцем цивільно-правових договорів щодо цінних паперів від свого імені та за свій рахунок з метою перепродажу, крім випадків, передбачених законом. Торгівцю дозволяється провадити дилерську діяльність, якщо він має сплачений грошима статутний капітал у розмірі не менше як 120 тисяч гривень;

в) андеррайтинг - розміщення (підписка, продаж) цінних паперів торгівцем за дорученням, від імені та за рахунок емітента. Торгівцю дозволяється провадити андеррайтинг, якщо він має сплачений грошима статутний капітал у розмірі не менш як 600 тисяч гривень. У разі публічного розміщення цінних паперів андеррайтинг може брати на себе зобов'язання за домовленістю з емітентом щодо гарантування продажу всіх цінних паперів емітента, що підлягають розміщенню, або їх частини. Якщо випуск цінних паперів публічно розміщується не в повному обсязі, андеррайтер може здійснити повний або частковий викуп нереалізованих цінних паперів за визначеною в договорі фіксованою ціною на засадах комерційного представництва відповідно до взятих на себе зобов'язань. З метою організації публічного розміщення цінних паперів андеррайтери можуть укладати між собою договір про спільну діяльність;

г) діяльність з управління цінними паперами - діяльність, яка провадиться торгівцем від свого імені за винагороду протягом визначеного строку на підставі договору про управління переданими йому цінними паперами та грошовими коштами, призначеними для інвестування в цінні папери, а також отриманими в процесі цього управління цінними паперами та грошовими коштами, які належать на праві власності установнику управління, в його інтересах або в інтересах визначених ним третіх осіб. Торгівцю дозволяється провадити діяльність з управління цінними паперами, якщо він має сплачений грошима статутний капітал у розмірі не менш як 300 тисяч гривень. Договори про управління цінними паперами торгівець має право укладати з фізичними та юридичними особами, при цьому сума договору з одним клієнтом - фізичною особою має становити не менше суми, еквівалентної 100 мінімальним заробітним платам. Договір про управління цінними паперами не може укладатися торгівцем з компанією з управління активами. Договір доручення, договір комісії або договір про управління цінними паперами укладається з торгівцем в письмовій формі на найвигідніших для клієнта умовах. Торгівець зобов'язаний подавати на вибрану ним фондову біржу інформацію про всі вчинені ним правочини з цінними паперами в строки і порядку, що визначені правилами фондової біржі.

Не вважається професійною діяльністю з торгівлі цінними паперами:

=> розміщення і викуп емітентом власних цінних паперів;

=> проведення юридичними особами та фізичними особами - підприємцями розрахунків з використанням векселів та/або заставних;

=> внесення цінних паперів до статутного капіталу юридичних осіб;

=> провадження юридичними особами на підставі договорів комісії або договорів доручення купівлі-продажу (обміну) цінних паперів через торгівця, який має ліцензію на провадження брокерської діяльності.

Без участі торгівця можуть здійснюватися операції, пов'язані з виконанням рішення суду, дарування та спадкування цінних паперів, придбання акцій відповідно до законодавства про приватизацію;

2) діяльність з управління активами інституційних інвесторів - професійна діяльність учасника фондового ринку - компанії з управління активами, що провадиться нею за винагороду від свого імені або на підставі відповідного договору про управління активами інституційних інвесторів. Така діяльність регулюється спеціальним законодавством;

3) депозитарна діяльність - надання послуг щодо зберігання цінних паперів незалежно від форми їх випуску, відкриття та ведення рахунків у цінних паперах, обслуговування операцій на цих рахунках та угод з цінними паперами. Депозитарна діяльність провадиться учасниками фондового ринку відповідно до законодавства про депозитарну систему України;

4) діяльність з організації торгівлі на фондовому ринку - це діяльність професійного учасника фондового ринку (організатора торгівлі) щодо:

створення організаційних, технологічних, інформаційних, правових та інших умов для збирання та поширення інформації стосовно попиту і пропозицій;

- проведення регулярних торгів фінансовими інструментами за встановленими правилами;

- централізованого укладення і виконання договорів щодо фінансових інструментів, у тому числі здійснення клірингу та розрахунків за ними;

- розв'язання спорів між членами організатора торгівлі. До організаторів торгівлі на фондовому ринку відносять

фондові біржі. Для здійснення своєї діяльності фондові біржі повинні підтримувати власний капітал в розмірі, не меншому ніж 3 мільйони гривень, а для фондових бірж, що здійснюють кліринг і розрахунки, - не меншому ніж 6 мільйонів гривень.

Конкретними функціями учасників, які випливають із їх професійної діяльності на фондовому ринку, є:

=> емісійна, тобто організація випуску і розміщення цінних паперів;

=> брокерська - здійснення угод з цінними паперами в ролі комісіонера чи довіреної особи;

=> дилерська - здійснення угод з цінними паперами від власної особи і за свої кошти;

=> представницька - представництво інтересів однієї зі сторін в угоді щодо цінних паперів;

=> консалтингова - надання юридичних, економічних, технічних, навчальних та інших видів консультацій щодо цінних паперів;

=> аудиторська - перевірка правильності ведення бухгалтерського обліку і реального фінансового стану емітента;

=> депозитарна - надання послуг щодо збереження, передачі, обліку цінних паперів;

=> клірингова - здійснення операцій зі збирання, перевірки й підготовки документів щодо виконання угод стосовно цінних паперів;

=> реєстраторська - ведення реєстрів власників цінних паперів;

=> регулювальна - правове регулювання діяльності учасників.

Дані функції, в процесі їх виконання, переплітаються, доповнюють одна одну, що забезпечує ефективний результат діяльності професійних учасників ринку.

Тема 10. ЦІННІ ПАПЕРИ ЯК ГОЛОВНИЙ ІНСТРУМЕНТ ФІНАНСОВОГО РИНКУ

1. Сутність цінних паперів і їх місце на фінансовому ринку

2. Характеристика акцій та механізм їх функціонування

3. Облігації, їх види та роль в економіці

4. Роль інвестиційних сертифікатів і приватизаційних паперів у функціонуванні фінансового ринку

5. Формування портфеля цінних паперів

Тема 11. ФОНДОВА БІРЖА ТА БІРЖОВІ ОПЕРАЦІЇ

1. Сутність фондової біржі, її види та функції

2. Правила фондової біржі