Фінансово-економічний стан - одна з найважливіших характеристик діяльності підприємства. Він залежить від результатів виробничої, комерційної та фінансово-господарської діяльності підприємства.

Прибуток - це збільшення власності, збиток - її зменшення. Власність і гроші - не одне й те саме, вони лише вимірюються грошовими одиницями. Одержаний у звітному періоді прибуток практично ніколи не дорівнює сумі залишків на грошових рахунках. Прибуток - це збільшення власності, а не грошових залишків. Можна одержати значний прибуток (позитивний фінансовий результат), але вчасно не отримати оплати від покупців, і, як наслідок, не мати змоги розрахуватися навіть за тими зобов'язаннями, що виникли в результаті здійснення витрат, пов'язаних з очікуваними і вже відображеними доходами. Сума заробітної плати належить до витрат тоді, коли вважається заробленою. Отже, ця сума обов'язково вплине на формування фінансового результату, а отже, не може бути не врахованою при складанні балансу і звіту про фінансові результати. Однак ще не виплачена працівникам сума не може зменшити залишків грошових коштів.

Наведені вище аргументи свідчать про неможливість оцінювання успішності діяльності підприємства лише на основі аналізу його фінансових результатів. Окрім цього, має здійснюватися в цілому аналіз фінансово-економічного стану підприємства, на основі якого можна з'ясувати реальну картину не лише рівня прибутковості підприємства, а і його спроможності своєчасно повертати позики, розраховуватися з постачальниками тощо.

Аналіз фінансово-економічного стану підприємства здійснюється на основі таких документів фінансової (бухгалтерської) звітності підприємства.

Баланс - документ, який відображає фінансовий стан підприємства на певну дату. В ньому наводяться активи і пасиви підприємства. Активи - це те, чим володіє підприємство, і те, що йому винні; пасиви - це суми заборгованостей цього підприємства. Величина активів завжди повинна дорівнювати величині пасивів.

Звіт про фінансові результати - звіт про доходи, поточні витрати і фінансові результати, отримані підприємством за певний період.

Звіт про рух грошових коштів - документ, який відображає надходження і витрачання грошових коштів у результаті діяльності підприємства у звітному періоді.

Звіт про власний капітал - звіт, який характеризує зміни у складі власного капіталу підприємства протягом звітного періоду.

Примітки до річної фінансової звітності:

Баланс складається з активу і пасиву.

В активі балансу підприємства виділені такі розділи:

І. - необоротні активи; II. - оборотні активи; Ш. - витрати майбутніх періодів.

До пасиву балансу підприємства включені такі розділи:

- власний капітал;

- забезпечення наступних витрат і платежів;

- довгострокові зобов'язання;

- поточні зобов'язання;

- доходи майбутніх періодів.

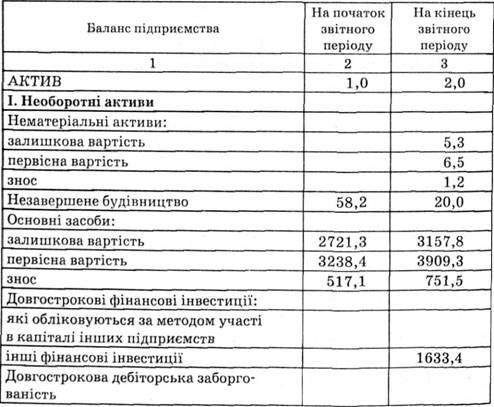

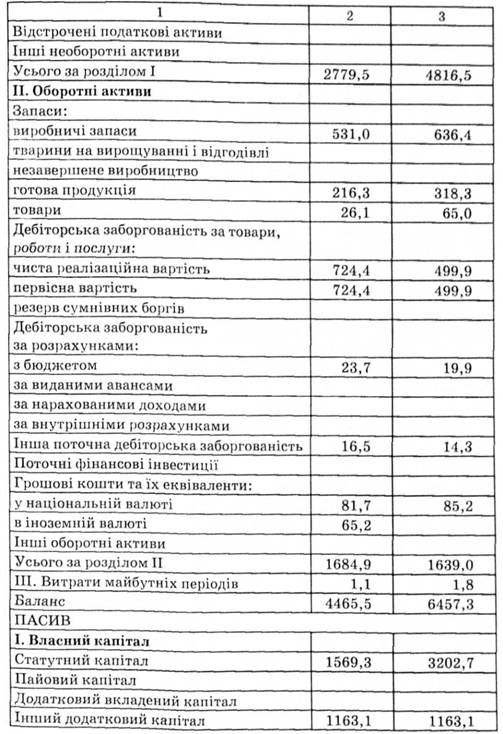

Розглянемо, як приклад, баланс умовного підприємства (табл. 10.7).

Таблиця 10.7. Баланс підприємства на 1 січня 2007 р., тис. грн

Фінансово-економічний стан підприємства необхідно систематично оцінювати з використанням різних методів, прийомів і методик аналізу.

Основними напрямками аналізу фінансово-економічного стану підприємства є:

- економічна оцінка балансу підприємства;

- характеристика майна підприємства та джерел його формування;

- аналіз ліквідності та платоспроможності підприємства;

- аналіз фінансової стійкості та стабільності підприємства;

- аналіз ділової активності підприємства;

- аналіз фінансових результатів і прибутковості діяльності.

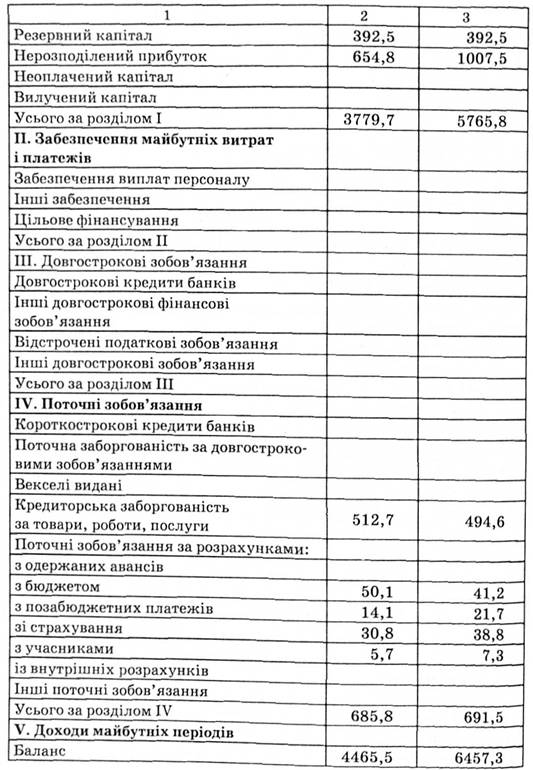

Фінансовий стан підприємства оцінюють за показниками, поданими в табл. 10.8.

Таблиця 10.8. Класифікація основних показників оцінки фінансового стану підприємства, за станом на кінець року

Показник | Порядок розрахунку | ||||||

1 | 2 | ||||||

Оцінка майнового етапу підприємства | |||||||

1. Сума господарських коштів, якими розпоряджається підприємство | Валюта балансу (підсумок балансу) 6457,3 тис. грн | ||||||

2. Структура активів підприємства | Співвідношення між групою активів та їх загальною вартістю: - частка нематеріальних активів: 5,3: 6457,3 100 = 0,1; - частка основних засобів: 3157,8 : 6457,3 o 100 = 48,9; - частка оборотних активів: 1639,0 : 6457,3 o 100 - 25,3 % | ||||||

3. Коефіцієнт зносу основних засобів | Сума зносу : Первісна вартість основних засобів за балансом 751,5 : 3909,3 o 100 = 19,2 % | ||||||

За станом на 1 січня 2002 р. загальна сума активів, які контролює підприємство, становить 6457,3 тис. грн, з них переважну більшість - 48,9 % - становлять основні засоби, ступінь спрацювання яких 19,2 %. Майже 1/4 частина (25,3 %) ресурсів припадає на оборотні активи | |||||||

Оцінка ліквідності та платоспроможності | |||||||

Ліквідність підприємства - здатність підприємства швидко реалізувати активи та одержати гроші для оплати своїх зобов'язань. Ліквідність характеризується співвідношенням високоліквідних активів підприємства і короткострокової заборгованості. Платоспроможність - здатність підприємства своєчасно і повністю виконати свої платіжні зобов'язання. | |||||||

1. Обсяг власного капіталу | Підсумок розділу 1 пасиву балансу 5765,8 тис. грн | ||||||

2. Маневреність грошових коштів | Грошові кошти : Власний капітал 85,2 : 5765,8 = 0,15 | ||||||

3. Коефіцієнт поточної ліквідності (коефіцієнт покриття загальний) | Оборотні активи : Поточні зобов'язання 1629,0: 691,5 = 2,36 >1 | ||||||

4. Коефіцієнт швидкої ліквідності (коефіцієнт покриття проміжний) | (Грошові кошти та їх еквіваленти + + Дебіторська заборгованість) : Поточні зобов'язання (85,3 + (499,9 + 19,9 + 14,3)): 691,5 = 0,9 | ||||||

5. Коефіцієнт платоспроможності (коефіцієнт абсолютної ліквідності) | Грошові кошти : Поточні зобов'язання 85,3 : 691,5 = 0,12 < 0,2 | ||||||

6. Частка запасів в оборотних активах | Запаси: Оборотні активи 636,4:1639 100 = 38,7% | ||||||

7. Коефіцієнт критичної оцінки | (Гроші + Ринкові цінні папери + Дебіторська заборгованість): Поточні зобов'язання (85,3 + (499,9 + 19,9 + 14,3)): 691,5 = 0,9 | ||||||

Обсяг власного капіталу підприємства станом на 1 січня 2002 р. становить 6765,8 тис. грн. Значення коефіцієнта поточної ліквідності (2,36) значно перевищує одиницю, що вважається нормальним. Проте коефіцієнт абсолютної ліквідності (0,12) нижчий за рекомендовану величину (0,2) і вказує на те, що лише 12 % від суми поточних зобов'язань підприємство спроможне погасити негайно | |||||||

Оцінка фінансової стійкості та стабільності підприємства | |||||||

1. Коефіцієнт автономії (незалежності) | Власний капітал : Валюта балансу 5765,8: 6457,3 = 0,89 > 0,5 | ||||||

2. Коефіцієнт фінансової стійкості | Власний капітал: (Поточні зобов'язання + Доходи майбутніх періодів) 5765,8 : (691,5 + 0) = 8,3 > 1 | ||||||

3. Коефіцієнт фінансової незалежності | Власний капітал : (Забезпечення майбутніх витрат і платежів + Довгострокові зобов'язання + Поточні зобов'язання + + Доходи майбутніх періодів) 5765,8 : (0 + 0 + 691,6 + 0) = 8,3 | ||||||

4. Коефіцієнт співвідношення позикових та власних коштів | (Цільове фінансування + Довгострокові зобов'язання + Поточні зобов'язання + + Доходи майбутніх періодів): Власний капітал (0 + 0 + 691,5 + 0): 5765,8 - 0,12 | ||||||

5. Коефіцієнт маневреності власних коштів | (Власний капітал - Необоротні активи): Власний капітал (6765,8 - 4816,5); 5765,8 = 0,16 | ||||||

6. Коефіцієнт фінансової залежності | Активи: Власний капітал 6457,3:5765,8 = 1,12 | ||||||

Значення коефіцієнта автономії (0,89) вказує на те, що 89 % активів підприємства сформовані за рахунок власних коштів, що свідчить про суттєву фінансову стійкість підприємства і незалежність від кредиторів. Коефіцієнт фінансової стійкості (8,3) вказує на те, що власний капітал перевищує у 8,3 раза поточні зобов'язання підприємства. Коефіцієнт фінансової незалежності характеризує частку власного капіталу в загальній сумі заборгованості підприємства. В цьому випадку його значення збігається з величиною коефіцієнта фінансової стійкості, так як підприємство не має довгострокових зобов'язань. Про низький рівень запозичень свідчить і значення коефіцієнта співвідношення позикових та власних коштів. Усього 12 % становлять позикові кошти від величини власного капіталу підприємства | |||||||

Оцінка ділової активності підприємства | |||||||

1. Коефіцієнт обертання активів | Чистий дохід від реалізації: Активи 12 734,1 : 6457,3 = 1,97 | ||||||

2. Коефіцієнт обертання мобільних коштів (оборотних коштів) | Чистий дохід від реалізації : Підсумок II та III розділів активу балансу 12 734,1: (1639,0 + 1,8) - 7,76 | ||||||

3. Середній час обертання оборотних коштів | Кількість днів у періоді: Коефіцієнт обертання оборотних коштів 360: 7,76 = 46,4 днів | ||||||

4. Коефіцієнт обертання готової продукції | Чистий дохід від реалізації : Готова продукція 12 734,1 : 318,3 = 40,0 | ||||||

5. Коефіцієнт обертання власного капіталу | Виручка від реалізації: Власний капітал 12 734,1:5765,8 = 2,2 | ||||||

6. Віддача необоротних активів | Виручка від реалізації: Необоротні активи 12 734,1: 4816,5 = 2,65 | ||||||

Значення коефіцієнтів обертання свідчить про кількість оборотів, яку здійснили за рік певні активи чи капітал підприємства. Наприклад, оборотні кошти підприємства обернулися зарік 7,76 разів. Тривалість одного обороту становила відповідно 46,4 днів. Примітка. У знаменниках коефіцієнтів обертання необхідно використовувати середньорічні значення вартості активів або капіталу підприємства | |||||||

Оцінка прибутковості | |||||||

1. Рентабельність операційної діяльності | Прибуток від операційної діяльності: : Поточні витрати, пов'язані з операційною діяльністю 828,5 : 13 515,6 o 100 = 6,1 % | ||||||

2. Рентабельність активів підприємства | Прибуток підприємства до оподаткування : Підсумок балансу 791,9 : 6457,3 o 100 = 12,3 % Прибуток підприємства після оподаткування : Підсумок балансу 553,6:6457,3-100 = 8,6% | ||||||

3. Рентабельність власного капіталу | Прибуток підприємства до оподаткування : Власний капітал 791,9 : 5765,8 o 100 = 13,7 % Прибуток підприємства після оподаткування : Власний капітал 553,6: 5765,8- 100 = 9,6% | ||||||

Для комплексної оцінки фінансового стану підприємства необхідно розглянути тенденції динаміки показників, які з різних боків характеризують фінансово-економічний стан підприємства.

Стійка платоспроможність, ефективне використання капіталу, своєчасні розрахунки, наявність стабільних фінансових ресурсів - ознаки високого фінансового стану підприємства.

Нормативна база

11.1. Поняття і сутність ефективності

11.2. Проблема визначення ефективності. Методичні підходи до оцінки ефективності діяльності підприємства

Система показників оцінки ефективності діяльності підприємства на основі традиційного підходу.

Додана економічна вартість.

Ринкова додана вартість

Грошова додана вартість

11.3. Напрямки підвищення ефективності діяльності підприємства

Напрямки підвищення ефективності використання основних засобів.