Ефективність кредитної діяльності комерційного банку безпосередньо залежить від того, наскільки якісно здійснена структуризація процесу банківського кредитування, наскільки чітко визначені завдання основних етапів цього процесу та функції працівників, що відповідають за проведення кредитних операцій. Найважливішими етапами кредитного процесу виступають:

а) отримання та розгляд кредитної заявки;

б) безпосередня співбесіда з потенційним позичальником;

в) оцінка кредитоспроможності;

г) підготовка до складання кредитного договору;

д) кредитна угода;

ж) моніторинг і контроль якості виданих кредитів. Кредитні відносини між банком і клієнтом розпочинаються з отримання та розгляду кредитної заявки, в якій передусім містяться відомості щодо позики, якої потребує клієнт: мета, розмір, вид і термін позики, вид забезпечення тощо. Необхідною складовою заявки є пакет супровідних документів, ретельний аналіз яких здійснюється на наступних етапах процесу кредитування. До пакета входять, як правило, такі документи:

1) копія свідоцтва про державну реєстрацію підприємства;

2) копії установчих документів;

з) фінансова звітність, що включає баланс підприємства, звіт про фінансові результати та звіт про рух грошових коштів за останні 3 роки. Баланс показує структуру активів, зобов'язань і власного капіталу в динаміці. Звіт про фінансові результати повідомляє про доходи та витрати в структурному та поелементно-му розрізі, а також містить показники прибутковості цінних паперів власного боргу підприємства. Звіт про рух грошових коштів показує обсяги надходжень та видатків грошових ресурсів щодо окремих видів господарської діяльності;

4) матеріали аудиторських перевірок за попередні 3 роки;

5) бізнес-план. Цей документ повинен містити відомості про

цілі проекту, методи ведення операцій та має включати, зокрема:

— детальний опис товарів або послуг, які планується впровадити за допомогою кредиту;

— галузевий та ринковий прогнози (опис ринків, інших компаній, що пропонують аналогічні товари та послуги, державне регулювання у відповідній галузі, переваги й слабкі сторони конкурентів);

— план маркетингу (потреби споживачів, реклама, засоби просування товарів і послуг на ринок тощо);

— план виробництва (потреба у виробничих потужностях та робочій силі, наявність обладнання, структура виробничого процесу, обсяги продукції);

— план менеджменту (структура організації, керівні органи, штат консультантів тощо);

— фінансовий план (прогноз інвестиційного та операційного бюджетів, прогноз руху грошових потоків, перспективний баланс на наступні періоди);

6) відомості про раніше отримані кредити та наявність (відсутність) заборгованості за ними;

7) документ про відсутність заборгованості перед бюджетом та державними цільовими фондами;

8) документація на предмет застави, гарантії або поручительства;

9) належним чином оформлені договори на постачання та реалізацію відповідних товарів (послуг).

Кредитна заявка разом із пакетом супровідних документів надходить до працівника відповідного кредитного підрозділу, який здійснює її ретельний розгляд. Після цього кредитний працівник проводить попереднє інтерв'ю з потенційним позичальником. Ця бесіда має велике значення для вирішення питання щодо позики: вона дозволяє не тільки з'ясувати окремі деталі кредитної заявки, але й скласти своєрідний психологічний портрет позичальника, оцінити професійну підготовленість керівництва фірми, ступінь реалістичності оцінок ним стану та перспектив розвитку підприємства.

У ході співбесіди кредитний працівник концентрує свою увагу на базових, ключових для банку питаннях, які можуть бути розподілені за такими групами.

1. Загальні відомості про позичальника:

— форма власності та організаційна побудова підприємства;

- термін активної діяльності підприємства;

— основна продукція;

— хто є власником;

— рівень досвіду та кваліфікації менеджерів;

— рівень дохідності господарської діяльності;

— хто є основним постачальником та споживачем продукції підприємства.

2. Питання щодо кредиту:

— яку суму фірма планує отримати у позику; на що і як буде витрачена ця сума;

— чи вірно складено прогноз фінансових потреб;

— чи враховано термін служби активів, що фінансуються за рахунок позики.

3. Питання, пов'язані з погашенням кредиту:

— які вхідні грошові потоки отримує фірма в ході операційного циклу;

— які джерела надходження готівки фірма планує використати для погашення кредиту;

— чи є особи, готові надати гарантію або поручительство, та який їх фінансовий стан.

4. Питання щодо забезпечення кредиту:

— яке забезпечення може бути передано у заставу;

— хто є власником забезпечення;

— де воно зберігається;

— чи знаходиться забезпечення під повним контролем позичальника;

— як була зроблена оцінка майна, що пропонується як забезпечення;

— які витрати на зберігання забезпечення.

5. Питання щодо зв'язків клієнта з іншими банками:

— з якими банками співпрацює клієнт;

— чи отримував він кредити від інших банків;

— чи є непогашені позики та який їх характер.

Після співбесіди кредитний працівник повинен прийняти дуже важливе рішення: продовжувати роботу з кредитною заявкою цього клієнта або вже на цьому етапі відмовити у видачі кредиту. Якщо пропозиції клієнта не відповідають в якихось аспектах принципам політики та стратегії банку в галузі кредитних операцій, то кредитна заявка має бути відхилена. При цьому необхідно пояснити заявнику, з яких причин кредит не може бути наданий. Якщо ж за результатами співбесіди кредитний працівник приймає рішення щодо продовження роботи з клієнтом, він заповнює відповідний кредитний формуляр та передає його разом із кредитною заявкою та пакетом супровідних документів до підрозділу кредитного аналізу для оцінки кредитоспроможності позичальника.

Кредитоспроможність — це наявність у позичальника/ контрагента банку передумов для отримання кредиту та Його здатність повернути кредит і відсотки за ним у повному обсязі та в обумовлені договором строки. У світовій практиці використовується багато методик оцінки кредитоспроможності, в основу яких покладено аналіз фінансового стану позичальника та його надійності з точки зору своєчасного погашення боргу банку. Так, у практиці американських банків застосовується правило "5С" як абревіатура від перших літер базових критеріїв кредитування:

— Character (характер);

— Capacity (спроможності);

— Capital (капітал);

— Collateral (забезпечення);

— Conditions (умови).

"Характер" позичальника — це перш за все його ділова репутація, ступінь відповідальності, спроможність погашати борги. Тут же визначається ставлення позичальника до своїх зобов'язань у минулому, чи мав він затримки у погашенні позик, який його статус у світі бізнесу. Найбільш повно характер позичальника розкривається в ході попереднього інтерв'ю.

"Спроможності" позичальника визначаються за допомогою глибокого аналізу його фінансового стану, доходів і витрат та перспектив їх динаміки у майбутньому. При цьому особлива увага приділяється тому, що позичальник практично має тільки три джерела для погашення кредиту:

— поточні грошові надходження (cash inflow)',

— продаж активів;

— нові позики на грошовому ринку.

Важливе значення має для банку такий критерій, як "капітал" фірми: ретельно аналізується його розмір, структура, співвідношення з іншими статтями активів та пасивів.

"Забезпечення" кредиту — дослідження конкретних форм і видів забезпечення, визначення його достатності, якості, а також встановлення ринкової вартості та ступеня ліквідності кредитної застави.

"Умови" — це загальні економічні умови, що визначають ринкову ситуацію та справляють вплив на становище як банку, так і позичальника; стан економічної кон'юнктури, наявність конкуренції, податкова політика, механізм ціноутворення тощо.

Комерційні банки європейських країн використовують різні системи оцінки кредитоспроможності позичальників, найвідомішими серед яких є системи PARTS, CAMPARI, назви яких також виступають як абревіатури від перших літер слів, що визначають ключові умови кредитування.

Наприклад, "PARTS":

— Purpose (цілі кредитування);

— Amount (розмір кредиту);

— Repayment (механізм погашення кредиту);

— Terms (строк, на який надається кредит);

— Security (забезпечення кредиту). Українські комерційні банки розробляють власні внутрішні

положення та методики аналізу кредитоспроможності позичальників, в основу яких, як правило, покладено методичні рекомендації Національного банку України щодо оцінки комерційними банками кредитоспроможності та фінансової стабільності позичальника.

У цілому механізм оцінки кредитоспроможності потенційних позичальників — юридичних осіб в сучасних умовах складається з двох основних етапів:

1) аналіз фінансового стану;

2) аналіз якісних показників діяльності підприємства.

Перший етап — розрахунок і оцінка показників фінансової діяльності потенційного позичальника на основі аналізу його фінансової звітності в розрізі таких компонентів, як прибутковість; платоспроможність; ділова активність (ефективність); фінансова стійкість.

Для здійснення оцінки фінансового стану позичальника — юридичної особи банк має враховувати такі основні економічні показники його діяльності:

— платоспроможність (коефіцієнти миттєвої, поточної та загальної ліквідності);

- фінансова стійкість (коефіцієнти маневреності власних коштів, співвідношення залучених і власних коштів);

— обсяг реалізації;

— обороти за рахунками (співвідношення надходжень на рахунки позичальника і суми кредиту, наявність рахунків в інших банках; наявність картотеки неплатежів — у динаміці);

— склад та динаміка дебіторсько-кредиторської заборгованості (за останній звітний та поточний роки);

— собівартість продукції (у динаміці);

— прибутки та збитки (у динаміці);

— рентабельність (у динаміці);

— кредитна історія (погашення кредитної заборгованості в минулому, наявність діючих кредитів).

Платоспроможність позичальника визначається за такими показниками:

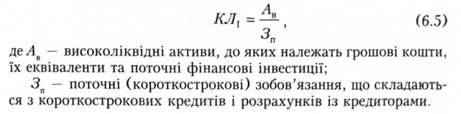

— коефіцієнт миттєвої ліквідності (КЛ.), що характеризує те, як швидко короткострокові зобов'язання можуть бути погашені високоліквідними активами:

Оптимальне теоретичне значення показника КЛ1 — не менше ніж 0,2;

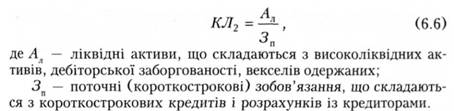

— коефіцієнт поточної ліквідності {КЛ2), що характеризує можливість погашення короткострокових зобов'язань встановлені строки:

Оптимальне теоретичне значення показника КЛ2 — не менше ніж 0,5;

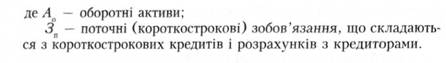

— коефіцієнт загальної ліквідності (КП), що характеризує те, наскільки обсяг короткострокових зобов'язань і розрахунків можна погасити за рахунок усіх ліквідних активів:

Оптимальне теоретичне значення показника КП — не менше ніж 2,0.

Фінансова стійкість позичальника визначається за такими показниками:

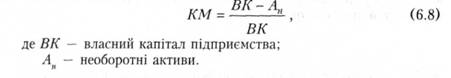

- коефіцієнт маневреності власних коштів (КМ), що характеризує ступінь мобільності використання власних коштів:

Оптимальне теоретичне значення показника КМ — не менше ніж 0,5;

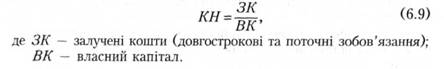

— коефіцієнт незалежності (КН), що характеризує ступінь фінансового ризику:

Оптимальне теоретичне значення показника КН — не більше ніж 1,0.

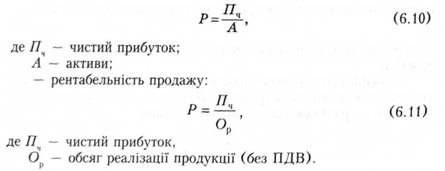

Рентабельність позичальника визначається за такими показниками:

— рентабельність активів:

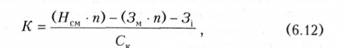

Аналіз грошових потоків позичальника має здійснюватися з урахуванням такого показника:

— співвідношення чистих надходжень на всі рахунки позичальника (у тому числі відкриті в інших банках) до суми основного боргу за кредитною операцією та відсотками за нею з урахуванням строку дії кредитної угоди (для короткострокових кредитів):

де Нсм — середньомісячні надходження на рахунки позичальника протягом трьох останніх місяців (за винятком кредитних коштів);

Ск — сума кредиту та відсотки за ним;

n — кількість місяців дії кредитної угоди;

Зм — щомісячні умовно-постійні зобов'язання позичальника (адміністративно-господарські витрати тощо);

3. — податкові платежі та сума інших зобов'язань перед кредиторами, що мають бути сплачені з рахунку позичальника, крім сум зобов'язань, строк погашення яких перевищує строк дії кредитної угоди (за даними останнього балансу).

Для суб'єктів господарської діяльності, діяльність яких пов'язана з сезонним характером виробництва, середньомісячна сума надходжень визначається за 12 місяців.

Оптимальне теоретичне значення показника К — не менше ніж 1,5.

Також можуть бути враховані суб'єктивні чинники, що характеризуються такими показниками:

— ринкова позиція позичальника та його залежність від циклічних і структурних змін в економіці та галузі промисловості;

— наявність державних замовлень і державна підтримка позичальника;

— ефективність управління позичальника;

— професіоналізм керівництва та його ділова репутація;

— інша інформація.

Оцінка фінансового стану позичальника-банку здійснюється не рідше ніж один раз на місяць на підставі:

— інформації позичальника-банку про дотримання економічних нормативів і нормативу обов'язкового резервування коштів;

— аналізу якості активів і пасивів;

— аналізу прибутків і збитків;

— інформації про виконання банком зобов'язань у минулому;

— інформації про надані та одержані міжбанківські кредити;

— щорічного аудиторського висновку.

В оцінюванні фінансового стану позичальника — фізичної особи мають ураховуватися:

— загальний матеріальний стан клієнта (доходи і витрати, майно, право власності на яке засвідчується згідно з чинним законодавством України; відповідні підтверджувальні документи);

— соціальна стабільність клієнта, тобто наявність постійної роботи, сімейний стан;

— вік клієнта;

— інтенсивність користування банківськими кредитами (гарантіями тощо) у минулому та своєчасність погашення їх і відсотків (комісій тощо) за ними, а також користування іншими банківськими послугами тощо;

— ділова репутація;

— інша інформація.

Необхідним та важливим доповненням процедури визначення фінансового стану потенційного позичальника виступає другий етап оцінки кредитоспроможності — аналіз якісних показників діяльності підприємства, основними елементами якого є:

1) аналіз історії позичальника;

2) ринкова позиція позичальника та ступінь його залежності від циклічних і структурних змін в економіці та відповідній галузі;

3) ефективність менеджменту позичальника;

4) наявність забезпечення (застава, гарантія, поручительство). Аналіз історії позичальника дозволяє дійти висновку щодо наступної тенденції розвитку на підставі вивчення характеру попередніх взаємовідносин клієнта з банком та історії погашення кредитної заборгованості позичальника у минулому. Дуже важливим моментом є період існування підприємства: практика показує, що найбільш критичними є перші 3 — 5 років активної діяльності.

Оцінка ринкової позиції позичальника включає ознайомлення з такими елементами:

• місцезнаходження підприємства — дозволяє з'ясувати його ефективність з точки зору відповідності виду діяльності та характеру господарських операцій (віддаленість від постачальників, наявність кваліфікованих трудових ресурсів, доступність для покупців тощо);

• вид діяльності підприємства — надає можливість врахувати фактори, унікальні для даного сегмента ринку. При цьому беруться до уваги капіталомісткість галузі, ефективний розмір підприємства в галузі тощо;

• метод операцій — визначається належність підприємства до однієї з трьох основних груп:

— виробництво;

— оптова торгівля;

— роздрібна торгівля;

• юридична форма підприємства — показує, якою частиною майна підприємство буде відповідати перед кредиторами у разі його ліквідації та якою буде процедура ліквідації;

• наявність державних замовлень та державної підтримки позичальника;

• макроекономічна ситуація в економіці та стан розвитку галузі позичальника — враховується пріоритетність галузі для банку, стадія зрілості галузі, чутливість галузі до змін макроекономічних умов, рівень банкрутства у галузі, середній життєвий цикл підприємств у галузі.

Для визначення ефективності менеджменту позичальника враховується:

• наявність у менеджерів негативного досвіду керівництва іншими підприємствами;

• рівень компетентності менеджерів у ключових сферах управління: виробництві, фінансах, збуті;

• частота зміни керівництва, її причини та наслідки;

• наявність ретельно підготовленого перспективного бізнес-плану;

• наявність позитивних аудиторських висновків.

Дуже важливу роль в оцінці якісного боку діяльності позичальника окрім вищенаведених грають такі компоненти, як наявність (відсутність) прийнятних видів забезпечення, наявність (відсутність) картотеки, тривалість періоду прибуткової (збиткової) діяльності.

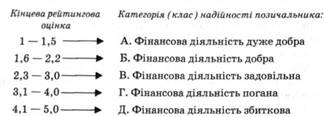

Рейтингова оцінка якісних показників діяльності потенційного позичальника визначається шляхом підсумовування відповідних балів, що встановлюються за кожним з компонентів, та діленням на кількість компонентів. Кінцева загальна рейтингова оцінка потенційного позичальника визначається як середнє значення від рейтингової оцінки 2-го етапу і сукупної попередньої рейтингової оцінки 1-го етапу (див. Додаток Ж). Виходячи зі значення кінцевої рейтингової оцінки, позичальнику присвоюється відповідна категорія надійності, наприклад:

Класифікація позичальників за результатами оцінки їх фінансового стану здійснюється з урахуванням рівня забезпечення за кредитними операціями.

Клас "А" — фінансова діяльність добра, що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями, зокрема погашення основної суми боргу та відсотків за ним відповідно до умов кредитної угоди; економічні показники в ме-

жах установлених значень (відповідно до методики оцінювання фінансового стану позичальника, затвердженої внутрішніми документами банку); вище керівництво позичальника має відмінну ділову репутацію; кредитна історія позичальника — бездоганна; крім того, позичальники-банки (резиденти) і банки-нерезиденти, зареєстровані в країнах-членах СНД, дотримуються економічних нормативів. Одночасно можна зробити висновок, що фінансова діяльність і надалі здійснюватиметься на високому рівні. До цього класу можуть належати інші позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижчий, ніж показник А, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch ІВСА, Standard & Poor's, Moody's тощо).

Клас "Б" — фінансова діяльність позичальника цієї категорії близька за характеристиками до класу "А", але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою. Позичальники/контрагенти банку, які належать до цього класу, потребують більшої уваги через потенційні недоліки, що ставлять під загрозу достатність надходжень коштів для обслуговування боргу та стабільність одержання позитивного фінансового результату їх діяльності; крім того, позичальники-банки (резиденти) і банки-нерезиденти, що зареєстровані в країнах — членах СНД, дотримуються економічних нормативів. Аналіз коефіцієнтів фінансового стану позичальника може свідчити про негативні тенденції в діяльності позичальника. Недоліки в діяльності позичальників, які належать до класу "Б", мають бути лише потенційними. За наявності реальних недоліків клас позичальника потрібно знизити. До цього класу можуть належати інші позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижчий ніж "інвестиційний клас", підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch ІВСА, Standard & Poor's, Moody's тощо).

Клас "В" — фінансова діяльність задовільна і потребує більш детального контролю, крім того, позичальники-банки (резиденти) і банки країн-членів СНД дотримуються економічних нормативів. Надходження коштів і платоспроможність позичальника свідчать про ймовірність несвоєчасного погашення кредитної заборгованості в повній сумі та в строки, передбачені договором, якщо недоліки не будуть усунені. Одночасно спостерігається можливість виправлення ситуації і покращення фінансового стану позичальника. Забезпечення кредитної операції має бути ліквідним і не викликати сумнівів щодо оцінки його вартості, правильності оформлення угод про забезпечення тощо. До цього класу можуть належати позичальники-банки (нерезиденти), що мають кредитний рейтинг не нижчий ніж показник В, підтверджений у бюлетені однієї з провідних світових рейтингових компаній (Fitch ІВСА, Standard & Poor's, Moody's тощо).

Клас "Г" — фінансова діяльність незадовільна (економічні показники не відповідають установленим значенням) і спостерігається її нестабільність протягом року; є високий ризик значних збитків; ймовірність повного погашення кредитної заборгованості та відсотків/комісій за нею є низькою; проблеми можуть стосуватися стану забезпечення за кредитом, потрібної документації щодо забезпечення, яка свідчить про наявність (схоронність) і його ліквідність тощо. Якщо під час здійснення наступної класифікації не представлено безсумнівних підтверджень поліпшення протягом одного місяця фінансового стану позичальника банку або рівня забезпечення за кредитною операцією, то його потрібно класифікувати на клас нижче (клас "Д"). До цього класу належить позичальник /контрагент банку, проти якого порушено справу про банкрутство.

Клас "Д" — фінансова діяльність незадовільна і є збитковою; показники не відповідають установленим значенням, кредитна операція не забезпечена ліквідною заставою (або безумовною гарантією), ймовірності виконання зобов'язань позичальником/ контрагентом банку практично немає. До цього класу належить позичальник/контрагент банку, що визнаний банкрутом в установленому чинним законодавством порядку.

За результатами оцінювання фінансового стану позичальник зараховується до відповідного класу.

Якщо банк здійснює довгострокове кредитування під інвестиційний проект, розрахунок ефективності якого (у тому числі доходу, що планується отримати від його реалізації) забезпечує погашення кредиту і відсотків/комісій за ним відповідно до умов кредитної угоди, а також за умови, що бізнес-план реалізації інвестиційного проекту виконується, то клас позичальника може бути підвищено на один рівень.

Для оцінювання фінансового стану позичальника — фізичної особи банки встановлюють показники та їх оптимальні значення залежно від виду кредиту (на придбання або будівництво житла, придбання транспортних засобів, товарів тривалого використання, на інші потреби), його обсягу й строку, виду забезпечення (застави) за кредитом.

Оцінка фінансового стану позичальника має враховувати кількісні та якісні показники (фактори), що можуть у тій чи іншій мірі вплинути на виконання позичальником зобов'язань за кредитом, із визначенням рівня їх ймовірного впливу на дотримання умов кредитної угоди шляхом установлення оптимальних значень та відповідних балів для кожного з показників (факторів), оцінювання здійснюється з урахуванням виду і строку кредиту, що надається.

Визначаючи кредитоспроможність позичальника — фізичної особи під час розгляду питання про надання кредиту та оцінювання його фінансового стану під час обслуговування боргу за кредитом, слід враховувати як кількісні показники (економічна кредитоспроможність), так і якісні характеристики (особиста кредитоспроможність) позичальника, що підтверджуються відповідними документами і розрахунками.

До якісних характеристик позичальника, зокрема, належать:

— загальний матеріальний стан клієнта (наявність майна та копій відповідних підтверджувальних документів на право власності, засвідчених в установленому порядку);

— соціальна стабільність клієнта (тобто наявність постійної роботи, ділова репутація, сімейний стан тощо);

— вік клієнта;

— кредитна історія (інтенсивність користування банківськими кредитами/гарантіями в минулому та своєчасність їх погашення й сплати відсотків/комісій за ними).

До основних кількісних показників оцінки фінансового стану позичальника — фізичної особи зокрема належать:

— сукупний чистий дохід (щомісячні очікувані сукупні доходи, зменшені на сукупні витрати та зобов'язання) та прогноз на майбутнє;

— накопичення на рахунках в банку (інформація надається за бажанням позичальника);

— коефіцієнти, що характеризують поточну платоспроможність позичальника і його фінансові можливості виконати зобов'язання за кредитною угодою (зокрема, співвідношення сукупних доходів і витрат/зобов'язань позичальника, сукупного чистого доходу за місяць і щомісячного внеску за кредитом та відсотками/ комісіями за ним);

— забезпечення кредиту (застава рухомого й нерухомого майна, наявність його страхування, передавання права власності на об'єкт кредитування (житло, автотранспорт тощо)) та його ліквідність.

Під час визначення кредитоспроможності й оцінювання фінансового стану позичальників — фізичних осіб, які отримують кредит як підприємці, мають ураховуватися також відповідні показники, що встановлюються для юридичних осіб, у тому числі такі якісні та кількісні показники:

— менеджмент (рівень менеджменту, ділова репутація та зв'язки в діловому оточенні, готовність та спроможність клієнта нести особисту відповідальність за виконання кредитних зобов'язань тощо);

— фактори ринку (вид галузі, оцінка привабливості товарів/ послуг, що виготовляються/надаються клієнтом; ринок таких товарів/послуг, рівень конкуренції у сфері діяльності клієнта, тривалість діяльності на конкретному ринку тощо);

— прогноз руху грошових потоків (співвідношення власного капіталу та обсягу кредиту, співвідношення грошових оборотів за місяць та суми кредиту тощо).

Класифікація позичальників — фізичних осіб за результатами визначення їх кредитоспроможності (фінансового стану) здійснюється з урахуванням рівня забезпечення за кредитними операціями.

Клас "А" — сукупний чистий дохід позичальника значно перевищує внески на погашення кредиту і відсотки/комісії за ним, високою є ймовірність збереження такого співвідношення протягом дії кредитної угоди; обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк, більший одного року, достатні або позичальник має високу особисту кредитоспроможність (що підтверджується документально) і заслуговує на безперечну довіру; немає жодних свідчень про можливість затримки з поверненням кредиту і відсотків/комісій за ним відповідно до умов кредитної угоди.

Клас "Б" — основні характеристики аналогічні або близькі до показників класу "А", однак імовірність їх підтримування на такому самому рівні є низькою або наявна тенденція (або інформація) щодо можливості їх зниження. Обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк більший одного року, достатні для погашення в повному обсязі кредиту і відсотків/комісій за ним.

Клас "В" — сукупні обсяги доходів і витрат позичальника вказують на досягнення граничної межі в забезпеченні погашення боргу, зміну місця роботи (з погіршенням умов), зростання обсягу зобов'язань позичальника, що свідчить про підвищення ймовірності несвоєчасного та/або в неповній сумі погашення кредиту і відсотків/комісій за ним. Обсяг, якість і ліквідність забезпечення за кредитами, що видаються на строк, більший одного року, достатні для погашення в повному обсязі кредиту і відсотків/комісій за ним.

Клас "Г" — фінансовий стан позичальника нестабільний. Наявна тенденція і періодично виникають проблеми із своєчасною сплатою боргу за кредитами та відсотками/комісіями за ним через нестабільність доходів позичальника або зростання витрат та/або зобов'язань. Сукупний чистий дохід позичальника в окремі періоди не забезпечує сплату боргу за кредитом та відсотків/ комісій за ним. Є проблеми щодо забезпечення за кредитом (низький рівень його ліквідності або його обсяг недостатній тощо).

Клас "Д" — фінансовий стан позичальника незадовільний. Доходи не забезпечують сплату боргу за кредитом та відсотків/ комісій за ним. Кредит не забезпечений ліквідною заставою. Практично немає змоги сплатити борг за кредитом та відсотки/комісії за ним, у тому числі за рахунок забезпечення кредиту.

Якщо немає достовірної фінансової звітності, що підтверджує оцінку фінансового стану позичальника — юридичної особи, або відповідних документів та інформації щодо оцінки фінансового стану фізичної особи, а також належним чином оформлених документів, на підставі яких здійснювалася кредитна операція, то такі позичальники мають класифікуватися не вище класу "Г".

Спираючись на дані кінцевої загальної рейтингової оцінки та присвоєну категорію, відповідальний кредитний працівник повинен визначити, чи відповідає рівень кредитоспроможності позичальника вимогам кредитної політики банку. У разі позитивного висновку здійснюється перехід до наступного етапу банківського кредитування — підготовки до складання кредитного договору. На цьому етапі здійснюється структурування позики, у процесі якого банк остаточно визначає основні характеристики кредиту:

— вид кредиту;

— суму;

— термін;

— спосіб погашення;

— забезпечення;

— ціну кредиту.

Структурування справляє великий вплив на ефективність кредитної угоди. Якщо, наприклад, банк встановив занадто короткий термін погашення кредиту, то позичальник може залишитись без необхідних для нормального функціонування ресурсів. Неправильне визначення суми кредиту також може негативно вплинути на успішність кредитування. Так, якщо сума буде заниженою, то позичальнику незабаром стануть потрібні додаткові кошти, що поставить під загрозу повернення первісної позики. У зворотній ситуації клієнт буде розпоряджатись зайвими ресурсами і зможе їх витрачати на непередбачені кредитним договором цілі.

Дуже важливе значення має визначення вартості кредиту, в основу якого покладено встановлення відповідної процентної ставки. Тут повинні враховуватись вартість залучених банком ресурсів, категорія надійності позичальника, ступінь кредитного ризику, витрати з оформлення позики та контролю за її погашенням, маржа прибутку від кредитної операції.

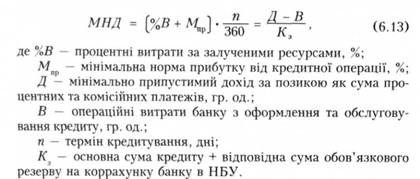

Для визначення оптимальної для банку процентної ставки за кредитом розраховується мінімальна норма дохідності

Виходячи з цього, оптимальна процентна ставка за кредитом розраховується так:

де Д — мінімально припустимий дохід; К — основна сума кредиту; n — термін кредитування у днях.

Приклад. Процентні витрати за залученими ресурсами — 15 % річних.

Норма прибутку від кредитної діяльності банку — 2 % річних. Операційні витрати банку з обслуговування кредиту (зарплата, вартість матеріалів та обладнання тощо) — 30 тис. грн. Норма обов'язкового резерву — 10 %. Сума кредиту — 4000 тис. грн. Строк кредиту — 3 місяці (90 днів).

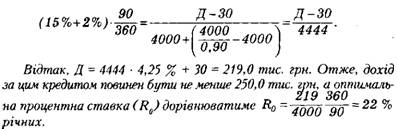

Для визначення оптимальної процентної ставки розрахуємо мінімально припустимий дохід (Д) за формулою (6.13):

Після завершення етапу остаточного структурування позики відповідний кредитний підрозділ приступає до підготовки та складання кредитного договору. Проект кредитного договору в пакеті з усією кредитною документацією подається в Кредитний комітет банку для прийняття рішення щодо надання кредиту. У разі позитивного рішення уповноважені керівники банку та підприємства-позичальника підписують кредитний договір. Підписаний договір є офіційною підставою для безпосереднього перерахування банком грошових ресурсів на користь позичальника.

Одразу після надання грошових коштів у кредит банк приступає до найважливішого та визначального етапу кредитування - кредитного моніторингу та контролю якості кредитного портфеля.

Головним завданням кредитного моніторингу є відстежування зміни кредитоспроможності позичальника та визначення конкретних дій, які необхідно вжити у разі виникнення проблем. В основу процесу кредитного моніторингу покладено процедуру аналізу поточного фінансового стану позичальника (згідно з першим етапом механізму оцінки кредитоспроможності) та оцінки якісних показників його діяльності (див. Додаток 3). Поряд із цим ретельно вивчається та аналізується інформація про здійснення позичальником поточних платежів з погашення процентів та основної суми кредиту.

Оцінювання стану обслуговування боргу банки зобов'язані здійснювати щомісяця:

а) за станом погашення позичальником/контрагентом — юридичною особою кредитної заборгованості за основним боргом (у тому числі за операціями peпo) та відсотків/комісій за ним на підставі кредитної історії позичальників та їх взаємовідносин з банком обслуговування боргу є:

"добрим"

— якщо заборгованість за кредитом і відсотки/комісії за ним сплачуються в установлені строки або з максимальною затримкою до 7 календарних днів;

— або кредит пролонговано без пониження класу позичальника, відсотки / комісії за ним сплачуються в установлені строки або з максимальною затримкою до 7 календарних днів;

— або кредит пролонговано з пониженням класу позичальника до 90 днів, відсотки/комісії за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

"слабким"

— якщо заборгованість за кредитом прострочена на термін від 8 до 90 днів, відсотки/комісії за ним сплачуються з максимальною затримкою від 8 до ЗО днів;

— або кредит пролонговано з пониженням класу позичальника на строк від 91 до 180 днів, але відсотки/комісії сплачуються в строк або з максимальною затримкою до 30 днів;

"незадовільним"

— якщо заборгованість за кредитом прострочена понад 90 днів;

— або кредит пролонговано з пониженням класу позичальника понад більше, ніж на 180 днів;

6) за станом погашення позичальником — фізичною особою кредитної заборгованості та відсотків/комісії за ним обслуговування боргу є:

"добрим"

— якщо заборгованість за кредитом і відсотками/комісією за ним сплачуються в установлені строки або з максимальною затримкою до 7 календарних днів (або з максимальною затримкою до ЗО днів у разі документально підтверджених фактів відрядження, хвороби тощо);

— або кредит пролонговано на строк до 90 днів та відсотки/ комісії за ним сплачуються в установлені строки або з максимальною затримкою до 7 календарних днів (або з максимальною затримкою до 30 днів у разі документально підтверджених фактів відрядження, хвороби тощо);

"слабким"

— якщо заборгованість за кредитом прострочена (була прострочена) на строк від 8 до 90 днів та відсотки/комісії за ним сплачуються (були сплачені) із затримкою від 8 до 30 днів (або з максимальною затримкою від 31 дня до 120 днів у разі документально підтверджених фактів відрядження, хвороби тощо);

— або кредит пролонговано на строк від 91 дня до 180 днів, але відсотки/комісії сплачуються в строк або з максимальною затримкою до 7 календарних днів (або з максимальною затримкою до 30 днів у разі документально підтверджених фактів відрядження, хвороби тощо);

"незадовільним"

— якщо заборгованість за кредитом прострочена на строк понад 90 днів (або з максимальною затримкою до 120 днів у разі документально підтверджених фактів відрядження, хвороби тощо);

— або кредит пролонговано на строк понад 180 днів.

Якщо одна з вимог кожного підпункту, що характеризує групу кредитної операції за станом обслуговування боргу позичальниками/контрагентами (юридичними і фізичними особами), не виконується, то така операція зараховується до групи на один рівень нижчої.

Комер

7.1. Поняття й основи класифікації банківських операцій з цінними паперами

7.2. Інвестиційні операції банків

7.3. Операції банків з векселями

7.4. Правила відображення в обліку операцій з цінними паперами

Розділ 8. ОПЕРАЦІЇ БАНКІВ ІЗ ОБСЛУГОВУВАННЯ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ КЛІЄНТІВ

8.1. Порядок відкриття та ведення клієнтських рахунків в іноземній валюті

8.2. Порядок здійснення міжнародних розрахунків за експортно-імпортними операціями

8.3. Основні форми міжнародних розрахунків

Розділ 9. ОПЕРАЦІЇ БАНКІВ НА ВАЛЮТНОМУ РИНКУ