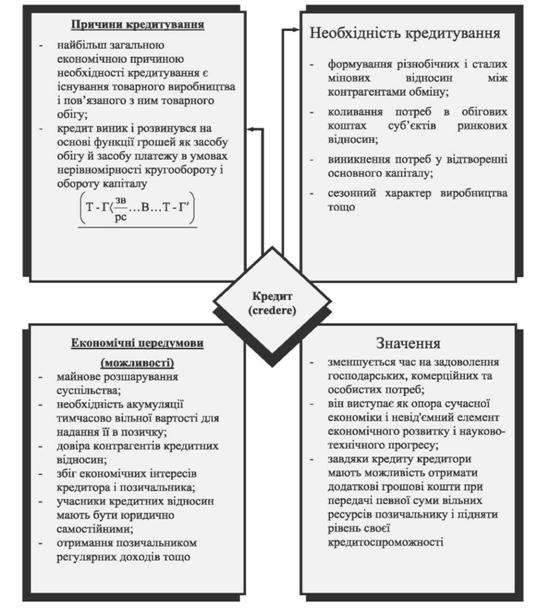

Формою руху позичкового капіталу є кредит (рис. 9.4).

Кредит - це побудований на довірі специфічний тип економічних відносин, які виникають між кредитором і позичальником з приводу мобілізації тимчасово вільних коштів та використання їх на умовах повернення, платності, строкового використання. В даному визначенні віддзеркалюється сутність; принципи кредитування і характер кредитних відносин (рис. 9.5).

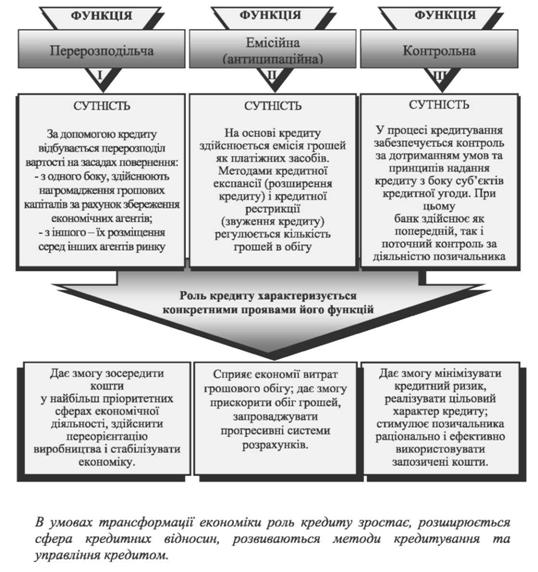

Сутність кредиту розкривають його функції (рис. 9.6):

1) перерозподільча (за допомогою кредиту вільні грошові капітали та доходи підприємств, домогосподарств, держави акумулюються і перетворюються на позичковий капітал);

2) емісійна;

3) прискорення процесу концентрації та централізації виробництва і капіталу (здійснюється на основі використання акцій і облігацій корпоративної форми власності, злиттів компаній тощо);

4) сприяння економії витрат обігу (через використання безготівкових розрахунків та зміни готівки кредитними грошима);

5) обслуговування кредитом інноваційного процесу розвитку малих і середніх виробничих структур, підготовки та перепідготовки відповідних кадрів;

6) регулювання макроекономічних процесів;

7) контрольна.

Основні принципи кредитування: цільовий характер; матеріальна забезпеченість, строкове використання, платність і своєчасне повернення.

Рівень розвитку кредитних відносин значною мірою визначається різноманітністю видів і форм кредиту (рис. 9.7).

За суб'єктами кредитних відносин класифікують чотири основних види кредитів: міжгосподарський, банківський, державний і міжнародний кредит.

Міжгосподарський кредит - кредитні відносини, які виникають між окремими підприємствами, організаціями, господарськими товариствами в процесі їх розрахункових взаємовідносин, а також між підприємствами, організаціями і господарськими товариствами з однієї сторони і органами галузевого управління з іншої, в процесі їх фінансових взаємовідносин. Цей вид кредиту включає:

а) комерційний кредит, який надається одним підприємством іншому у вигляді продажу товарів або послуг з відстроченням платежу. Вважають, що комерційний кредит утворює основу кредитної системи. Він суттєво зменшує резерви готівкових грошей, що завжди мають утримувати у своєму розпорядженні суб'єкти ринку для здійснення комерційних розрахунків.

Основним призначенням комерційного кредиту є прискорення руху товарів із сфери виробництва до сфери споживання. Комерційний кредит широко застосовується також у взаємовідносинах підприємств-сумісників. У ринковій економіці комерційний кредит обслуговується вексельними білетами, обіг яких опосередковується банками і регулюється чинним законодавством.

Вексель - це зобов'язання боржника сплатити кредитору позичену ним суму грошей у визначений строк.

Погашення комерційного кредиту здійснюється різними способами:

o сплати боржником за векселем;

o передання векселя іншим юридичним особам;

o переоформлення комерційного кредиту на банківський;

б) дебіторсько-кредиторська заборгованість, яка виникає між суб'єктами господарювання (причиною виникнення цієї заборгованості є розрив у часі між процесом реалізації товару і надходженням грошових коштів);

в) тимчасова фінансова допомога, яка надається своїм підприємствам органами галузевого управління на умовах повернення.

Банківський кредит - це кредит, що надається банками, спеціалізованими кредитно-фінансовими установами економічним суб'єктам підприємницької діяльності, державі і домашнім господарствам у тимчасове користування на умовах повернення, строковості та сплати відсотків (рис. 9.8).

Об'єктом банківського кредиту є грошовий капітал банків як капітал, що відокремився від промислового. Основними джерелами формування банківського капіталу є власні кошти банків; кошти юридичних осіб розміщені на депозитних рахунках; міжбанківський кредит; кошти отримані від випуску цінних паперів; залишки на розрахункових і поточних рахунках.

Суб'єктами банківського кредиту є кредитор-банк і позичальник-підприємство, домашні господарства, держава.

Метою банківського кредиту є задоволення тимчасової потреби у грошових коштах.

Банківський кредит класифікується за такими ознаками:

1) за строками погашення: короткостроковий, середньостроковий, довгостроковий, онкольний;

2) за способами погашення: позики, які погашаються єдиним внеском позичальника; позики, які погашаються із розстрочкою впродовж усього строку дії кредитного договору; достроково; з регресією платежів; після закінчення зумовленого періоду;

3) за методом кредитування: разові кредити; контокорентні кредити; кредитна лінія; овердрафт; поновлювальні кредити та ін.

4) за характером і способом сплати відсоткових ставок: з фіксованою ставкою, з плаваючою ставкою, дисконтні;

5) за умовами надання: забезпечені заставою; гарантовані; ломбардні; незабезпечені (бланкові) та ін.

Можливі й інші види класифікації кредиту (див. Положення Національного банку України "Про кредитування"), особливості яких розкривають сучасну практику банківського кредитування.

Державний кредит - це грошові відносини, що виникають між державою та юридичними і фізичними особами у зв'язку з мобілізацією тимчасово вільних коштів, зазначених осіб у розпорядження державної влади і використання їх для фінансування державних витрат (рис. 9.9).

Мета державного кредиту - погашення дефіциту державного бюджету.

Суб'єктами державного кредиту є: кредитори - юридичні та фізичні особи, інші держави; позичальник - держава.

Класифікація державних кредитів:

1. За правовим оформленням:

- державні кредити, які надаються на основі угод (кредити урядів, міжнародних і фінансових організацій);

- кредити, забезпечені випуском цінних паперів (облігаціями, казначейськими зобов'язаннями).

2. За характером використання цінних паперів:

- ринкові позики;

- неринкові позики;

- спеціальні позики.

3. Залежно від строку погашення:

- короткострокові кредити (до 1 року);

- середньострокові кредити (до 5 років);

- довгострокові кредити (понад 5 років).

4. За методом розміщення:

- добровільні державні кредити;

- примусові державні кредити.

5. Залежності від розміщення позик:

- внутрішні - мобілізуються на внутрішньому ринку;

- зовнішні позики - надходять від інших країн.

6. За правом емісії: державні позики; місцеві позики.

Міжнародний кредит - це рух позичкового капіталу у сфері міжнародних економічних відносин. Це кредитні відносини між державами фінансово-кредитними установами і фірмами різних країн.

Мета міжнародного кредиту - фінансування міжнародної торгівлі, інвестиційних проектів, регулювання платіжних балансів тощо.

Суб'єкти міжнародного кредиту - державні структури, банки, міжнародні та регіональні фінансові організації, юридичні та фізичні особи. Серед міжнародних кредитних організацій центральне місце посідають МВФ - Міжнародний валютний фонд, МБРР - Міжнародний банк реконструкції та розвитку, ЄБРР - Європейський банк реконструкції та розвитку.

Об'єктами міжнародного кредиту є грошовий і товарний капітал.

Види міжнародного кредиту:

- державний;

- банківський;

- комерційний.

Основна вимога до міжнародного кредиту - ефективне його використання. У разі невиконання цієї вимоги загострюється проблема зростання зовнішнього боргу й навіть виникнення дефолту.

Дефолт - це непогашення в строк зовнішніх зобов'язань, а також запровадження умов обміну державних цінних паперів, які є менш сприятливими для іноземних інвесторів, ніж попередні.

Надзвичайно важливим видом кредиту в умовах ринкових відносин, вирішення урядом проблем соціального характеру є споживчий кредит (рис. 9.10).

Споживчий кредит - це кредит, який надається населенню підприємствами торгівлі, банками та іншими фінансово-кредитними установами на придбання споживчих товарів тривалого користування та послуг.

В умовах ринкової економіки основними видами матеріального кредиту є вексельний і лізинговий кредит.

Провідні форми вексельного кредиту:

1) отримання банківських векселів і наступні розрахунки за їх допомогою;

2) отримання грошей під заставу векселів;

3) дисконт векселів у банках та ін.

Головна перевага вексельного кредиту є його нижча вартість і спрощений механізм отримання.

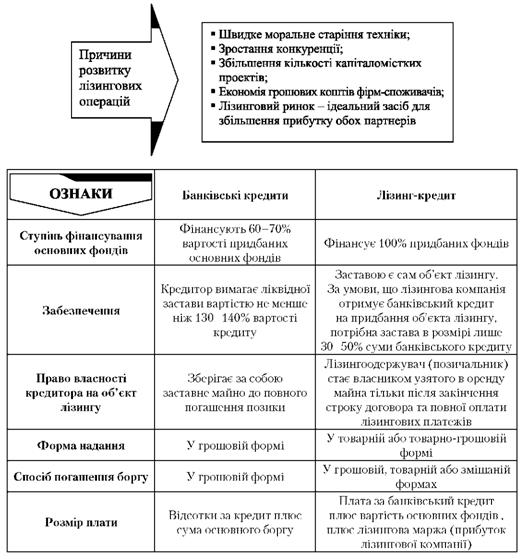

Лізинговий кредит - кредитні відносини між юридичними особами, які виникають у разі оренди майна та супроводжується укладанням лізингових угод (рис. 9.11).

Лізинг - це спосіб фінансування, заснований на довгостроковій оренді майна при збереженні права власності за орендодавцем.

Суб'єкти лізингу: лізингодавець, лізингоодержувач, виробник (продавець) - для класичного лізингу. В умовах високорозвинутої економічної системи до вищезазначених суб'єктів лізингових операцій слід віднести лізингові компанії і страхові організації.

Об'єкти лізингу: рухоме і нерухоме майно.

Мета лізингу - сприяння розвитку науково-технічного прогресу і матеріально-технічної бази підприємств.

Форми лізингу: оперативний, фінансовий і зворотний.

У сучасній перехідній економіці України зростає значення й інших відновлюваль-них форм і видів кредитів: фінансових, стабілізаційних, роловерних, розрахункових, проміжних, податкових, кредиту-овернайт та ін. Розширюються і сфери застосування кредитних відносин, формується і удосконалюється інфраструктура кредитного ринку, вдосконалюються методи кредитування й управління кредитними процесами.

Механізм, який забезпечує реалізацію кредитних відносин (перетворення грошового капіталу на позичковий), є банківські і небанківські (пара-банківські, поза-банківські) фінансово-кредитні інститути. У своїй сукупності кредитні відносини та інститути, що забезпечують функціонування та реалізацію кредитних відносин, утворюють кредитну систему. Сутність та її структура буде розглянута при завершенні вивчення проблем другого модуля.

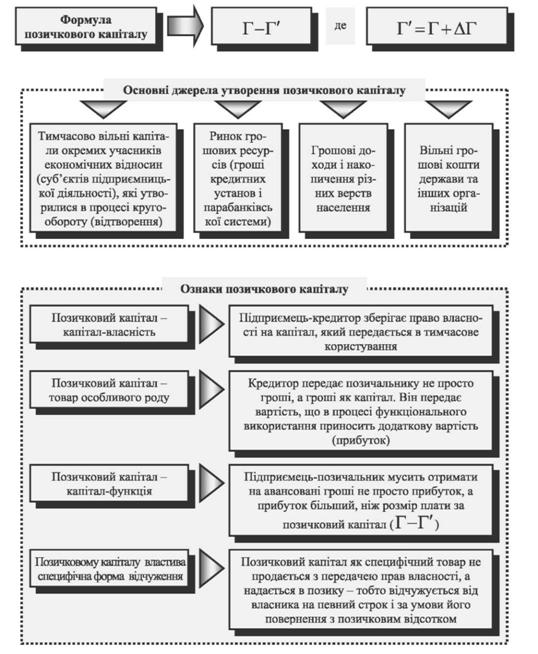

Позичковий капітал та його ознаки

Позичковий капітал - це грошовий капітал, який надається підприємцем-власником підприємцю-позичальнику в тимчасове користування

Рис. 9.1. Позичковий капітал та його ознаки

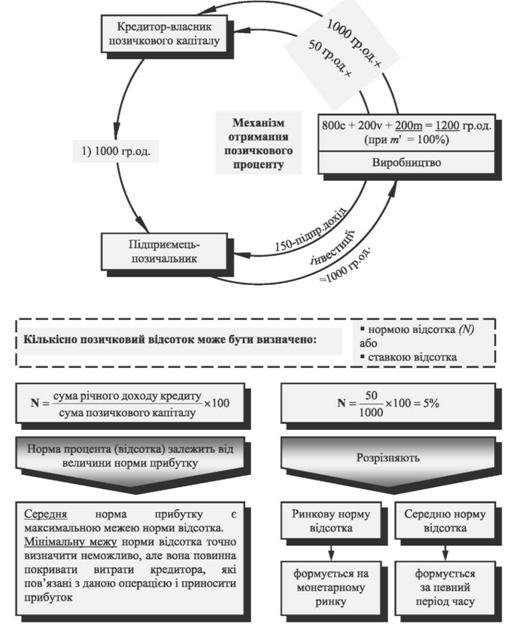

Рух позичкового капіталу

Позичковий відсоток (відсоток за кредит) - це плата, яку отримує кредитор від позичальника за надані в позику гроші чи матеріальні цінності

Рис. 9.2. Рух позичкового капіталу

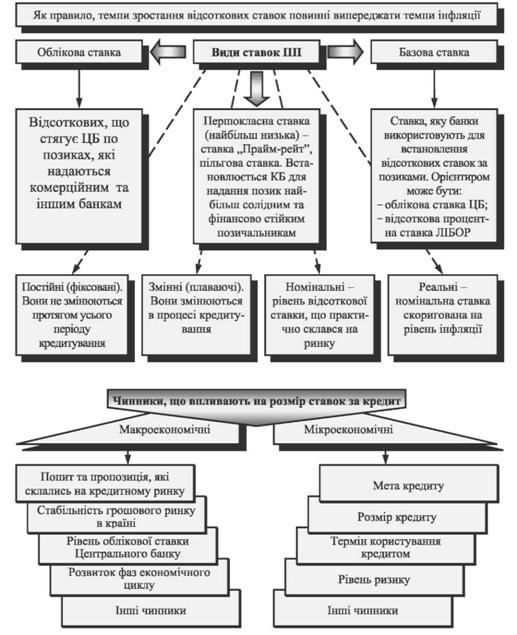

Ставка позичкового відсотка

Відсоткові ставки (ставки позичкового відсотка) встановлюються, як правило, органами державної влади з метою захисту позичкового відсотка від знецінення в умовах інфляції

Рис. 9.3. Ставка позичкового відсотка

Кредит - форма руху позичкового капіталу

Кредит - це специфічні економічні відносини, що виникають між кредитором і позичальником з приводу мобілізації тимчасово вільних коштів та використання їх на умовах повернення і оплати

Рис. 9.4. Кредит - форма руху позичкового капіталу

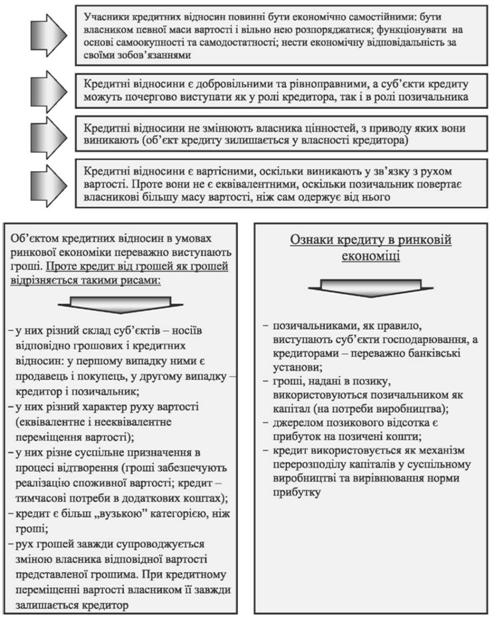

Характерні ознаки кредитних відносин

Кредит як форма суспільних відносин має багато спільного з іншими економічними категоріями - грошима, фінансами, торгівлею, капіталом та ін. Водночас кредит -це цілком самостійна економічна категорія

Рис. 9.5. Характерні ознаки кредитних відносин

Функції кредиту

Функція - це специфічний прояв суті кредиту, що відображає лише окремі її ознаки, які відрізняють кредит від інших економічних категорій

Рис. 9.6. Функції кредиту

Форми та види кредиту

Згідно з положенням НБУ "Про кредитування", суб'єкти господарювання можуть користуватись банківським, комерційним, лізинговим, консорціумним, поточним, бланковим, споживчими кредитами

Рис. 9.7. Форми та види кредиту

Банківський кредит

Рис. 9.8. Банківський кредит

Державний кредит

Державний кредит (ДК) - це відносини між державою та іншими економічними суб'єктами з приводу мобілізації додаткових грошових коштів на умовах добровільності, платності, строковості

Рис. 9.9. Державний кредит

Лізингове кредитування

Лізинг - це кредит, який надається в товарній формі лізінгодавцем лізінгоодержувачу. Суб'єктами кредитних відносин тут виступають: у ролі кредитора - лізінгодавець, позичальник-лізінгоодержувач

Рис. 9.10. Лізингове кредитування

Практикум

Основні терміни і поняття

Торговий капітал

Торговий прибуток

Додатковий капітал

Норма прибутку

Позичковий капітал

Позичковий відсоток

Ставка позичкового відсотка

Норма відсотка

Вексель

Кредит

Суб'єкт кредитування

Об'єкт кредитування

Функції кредиту

Форми кредиту

Види кредиту

Кредитні відносини

Міжгосподарський кредит

Банківський кредит

Державний кредит

Міжнародний кредит

Споживчий кредит

Лізинговий кредит

Іпотечний кредит

Оперативний лізинг

Фінансовий лізинг

Запитання для самоконтролю

1. Торговий капітал та торговий прибуток.

2. Форми та види кредиту.

3. Сутність комерційного кредиту і його характеристика.

4. Кредитна система.

5. Принципи кредитування.

6. Джерела формування кредиту.

7. Кредитні установи.

8. Банки другого рівня.

9. Небанківські (парабанківські) фінансово-кредитні установи.

10. Кредитний ринок.

11. Кредитно-фінансова політика.

12. Мета та інструменти кредитно-фінансової політики.

13. Моделі фінансово-кредитної політики.

14. Що таке товарна форма кредитування?

15. Які види кредитування має грошова форма кредитування?

16. Розкрийте сутність основних видів кредиту?

Теми рефератів

1. Кредит та його роль у розвитку національної економіки.

2. Сутність кредитних відносин. Кредитна система та її функції.

3. Становлення і розвиток фінансово-кредитних відносин в Україні.

4. Лізинг як форма фінансування підприємницької діяльності.

Рух позичкового капіталу

Ставка позичкового відсотка

Кредит - форма руху позичкового капіталу

Характерні ознаки кредитних відносин

Функції кредиту

Форми та види кредиту

Банківський кредит

Державний кредит

Лізингове кредитування