Експортно-імпортна ситуація в трикотажній промисловості трохи відрізняється від швейної.

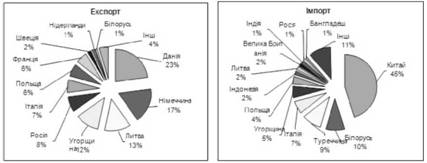

Діаграма 2.2.2. Експорт та імпорт трикотажних виробів в грошовому вираженні за 2007 p. (USD)

Найбільша кількість швейних виробів (в грошовому вираженні) в 2007 р. поставлялася до Данії (23 %), оскільки саме з цією країною укладено найбільше договорів, що регламентують роботу за давальницькою схемою. Близько 17 % виробів поставлялось до Німеччини, 13 % - Литви, 12 % - Угорщини, 8 % - Росії, 7 % - Італії, по 6 % до Польщі і Франції (діаграма 1.1).

Найбільше було експортовано тенісок, майок та іншої натільної білизни; светрів і пуловерів; костюмів і спідниць жіночих; сорочок і жіночих блузок.

Всього за 2007 р. було експортовано товарів швейної промисловості на суму близько 133,3 млн USD.

Як і текстильних виробів, на ринку представлено дуже багато імпортних трикотажних виробів. При цьому практично половина всього імпорту швейної продукції припадає на Китай. Найбільше було імпортовано: колготок, панчіх, шкарпеток, гольфів; светрів і пуловерів; тенісок і майок.

Виробництво трикотажу в Україні представлено такими видами одягу, як нижній трикотаж (футболки, теніски, близько 24 млн шт.), верхній трикотаж (светри, кофти, пуловери, близько 10 млн шт.). Також виробництво було направлено на випуск панчішно-шкарпеткових виробів, спортивного одягу та одягу для дітей.

2.2.3. Шкіряна і хутряна галузі виробництва

За різними оцінками, ринок взуття в Україні становить 100- 170 млн пар, його приріст - 10-12 % на рік. Тоді як в Західній Європі припадає 6-8 пар взуття на душу населення, у нас цей показник становить всього 2,7 пари.

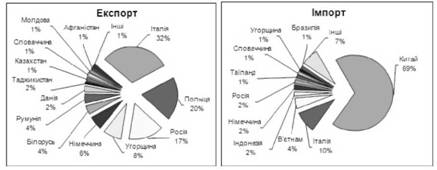

Експорт взуттєвої промисловості сьогодні зумовлений в основному схемами роботи з давальницькими матеріалами або на замовлення. Так, найбільші обсяги продукції галузі були експортовані до Італії - близько 32 %, Польщі - 20 %, Росії - 16 %, Угорщини - 8 %, Німеччини - 6 %, Білорусі і Румунії - по 4 %.

В 2007 р. найбільше експортували частин взуття, шкіряного взуття, взуття із гуми і пластмаси. Загальна сума експорту за 2007 р. склала 143,5 млн USD.

Значну частку на українському ринку взуття займає імпорт, який у більшості випадків базується на поставках із Китаю, що склали в 2007 р. близько 69 % загального імпорту взуттєвої продукції. Уже багато років Китай залишається найбільшим у світі експортером текстильних виробів, одягу, взуття, годинників, велосипедів, швейних машин тощо, тому практично в кожній країні в імпорті легкої промисловості він займає лідируючі позиції.

Рис. 2.2.3. Експорт та імпорт взуттєвої промисловості в грошовому вираженні за 2007 p. (USD)

Сьогодні в Україні існує кілька фабрик, що працюють на давальницькій сировині. Це підприємства в Ужгороді, Житомирі, Києві. Свою продукцію вони переважно відправляють на експорт - до Румунії, Словаччини, Польщі. По суті, це виробництва збірки. Інші регіони, в яких зосереджено взуттєве виробництво, - Харків, Дніпропетровськ, Бровари. Багато більш дрібних виробництв розміщено на територіях колишніх великих підприємств на основі оренди. За підсумками 2007 р. найбільше було вироблено взуття з натуральної шкіри (близько 17 млн пар), із текстильних матеріалів і штучної шкіри (понад 11 млн пар), набагато менше взуття з гуми і полімерних матеріалів (близько 2 млн пар).

Обсяг внутрішнього ринку взуття в Україні становить $3,5 млрд або 140 млн пар. Частка імпорту в цьому обсягу становить 80 % Обсяг продукції вітчизняних виробників у роздрібних цінах становить біля $630 млн. Роздрібна націнка в торговельних підприємствах на взуття до 600 %

У 2007 році українці придбали приблизно 140 млн пар взуття - майже на $3,5 млрд. При цьому багато хто навіть не здогадується, що, купуючи взуття за ціною італійського, придбають черевики з Китаю. На частку українських виробників, за їхніми ж підрахунками, припадає щонайбільше 18 % ринку. Частка китайського взуття в загальному обсязі продажу сягає 75 %, на польське і турецьке припадає близько 5 %, продукцію західноєвропейських підприємств - приблизно 1,5 %, на Росію та Білорусь - 0,5 %.

Пошита в Піднебесній пара черевиків з наклейкою Italy Design - звичайне явище на полицях будь-якого взуттєвого магазину Європи. Щоправда, якщо в країни ЄЄ китайське взуття потрапляє легально, то в Україну 60-80 % китайського імпорту надходить за сірими схемами або контрабандою. Китайці легко йдуть на поступки покупцям великих партій, зазначаючи в документах вартість пари в $1-5 за реальної закупівельної ціни $10-20. Тонкощі ціноутворення, помножені на старанність китайських взуттьовиків, привели до того, що на сьогодні Китай експортує 2 млрд пар на рік - достатньо, щоб взути кожного третього мешканця земної кулі.

У 2007 році українські фабрики пошили лише близько 25,2 млн пар взуття на $630 млн у роздрібних цінах. За аналогією з американським центром автомобілебудування Детройтом взуттєвого бізнесу в Україні називають розташовані під Києвом Бровари, де шиють щонайменше п'яту частину вітчизняного взуття. Навіть у великих торговельних мережах "Інтертоп", "Монарх" і "Метро" частина асортименту вироблена в Броварах. Багато взуттєвих фірм зосереджені в Харкові, Дніпропетровську та Донецьку. За різними оцінками, в Україні пошиттям взуття займається від 1500 до 3000 фірм і ПП. Більшість приватників - кустарі, що працюють на речовий ринок за місцем проживання. Великих виробників, які можуть випускати від 300 до 1000 пар якісного взуття на день, - близько півсотні.

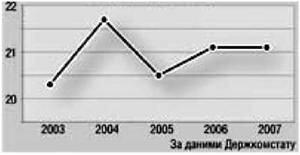

Рис. 2.2.4. Обсяги виробництва взуття в Україні 2003-2007 роки

За даними Держкомстату, щороку в Україні випускається більш ніж 21 млн пар взуття. За оцінками операторів, реальне виробництво перевищує 25 млн: понад 4 млн пар українські взуттьовики шиють і продають в обхід оподаткування.

Практично все українське взуття, яке пошили на експорт, потрапляє у близьке зарубіжжя: Росію, Білорусь і Молдову.

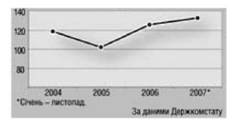

Рис. 2.2.5. Обсяги експорту взуття в Україну 2004-2007 роки

Частка імпортного взуття на внутрішньому ринку - 80 %, або близько $2,5-2,8 млрд. В оптових цінах ринок приблизно в 10 разів менший: магазини продають взуття втричі-вп'ятеро дорожче від закупівельних цін, крім того, більша частина імпорту надходить в Україну за заниженою митною вартістю.

Рис. 2.2.6. Обсяги імпорту взуття в Україну 2004-2007 роки

Структура ринку за країнами-виробниками представлена на рис. 2.2.7.

Рис. 2.2.7. Структура ринку за країнами-виробниками, %

У 1990-х майже 80 % внутрішнього ринку займала українська продукція. Але 10 років тому в продажу з'явилося дешеве китайське взуття, яке виглядало значно дорожче за свою ціну. Мешканці Китаю - єдині, хто зумів поставити експорт на потік у світовому масштабі. В Україні китайська продукція у 1996-1998 роках цілковито витіснила українське взуття з більшості цінових сегментів. Крім китайців взуття імпортували з Румунії, Польщі та Туреччини. Однак у 90-х взуття з Європи возили переважно дрібними партіями, а продавалося воно здебільшого на ринках - товар був не таким дешевим, щоб постачати його великим оптом у магазини.

За останні десять років більшість виробників відомих ТМ закрилися або перенесли пошиття до Китаю. Якось до нас на фабрику приїжджали італійські виробники швейного обладнання. Я захотів подивитися, як воно працює в Італії, але мені відповіли, що там уже немає взуттєвих фабрик, збереглися тільки невеликі сімейні підприємства. Словом, якщо хочете подивитися обладнання, - приїжджайте до нас у Китай. Мілан, як і раніше, є центром взуттєвої моди, але те, що продається в магазинах, як правило, китайського виробництва".

У Китаї якісне взуття на фабриці рідко коштує дорожче ніж $10-20. Оптова ціна такого взуття в Україні - $20-30, у роздробі - до $140. Більшість магазинів установлюють на взуття відомих торгових марок китайського виробництва націнку від 350 %, рентабельність цього напряму, навіть з урахуванням дорогої оренди, сягає 200 %. Для порівняння: взуття українських ТМ аналогічної якості в опті коштує $18-35, націнка на нього не перевищує 60 %, рентабельність роздробу - до 20 %.

Замовляючи на фабриці в Китаї партію товару, українські посередники намагаються максимально здешевити вибрані моделі. Мешканці Китаю охоче йдуть назустріч: ту саму модель босоніжок вони можуть пошити зі шкіри, синтетичних або сурогатних матеріалів. Зовні взуття нічим не відрізнятиметься, але обійдеться замовникові вдвічі-втричі дешевше.

Десять років тому китайці вигравали здебільшого за рахунок дешевої сировини. Відтоді практично всі великі фабрики обзавелися обладнанням, яке дозволяє у кілька разів знизити собівартість виробництва. Приміром, практично всю шкіру китайські взуттьовики розшаровують на кілька частин, наприклад, зі шкіри великої рогатої худоби отримують 10 шарів. З верхнього шматка шиють дороге взуття, другий і третій після нанесення покриття, що імітує поверхню натуральної шкіри вищих сортів, використовують для виробництва дешевшого взуття, з четвертого, п'ятого тощо, наприклад, виготовляють ущільнювальні автомобільні прокладки. Використовують навіть обрізки: додаючи клейкі речовини, з них штампують сурогатну шкіру. Навіть фахівцю іноді важко відрізнити натуральну шкіру від штучної.

Головна перевага китайських фабрик - масштаби виробництва. Один кустар-взуттьовик за день може пошити три пари. 30 китайців за цей час виготовляють 300. Виробництво великих партій з використанням великої кількості працівників обходиться китайському роботодавцю в десятки разів дешевше, ніж, приміром, українському. В Китаї найскладніший технологічний процес розбитий на багато дрібних операцій.

Китайські взуттєві фабрики навчають і стажують фахівців в Італії, Іспанії, Португалії. До Піднебесної запрошують на роботу іноземних дизайнерів, технологів і конструкторів взуття - на багатьох підприємствах можна зустріти вихідців з Італії, Росії, України, Японії. Людей, здатних створити щось нове, у Китаї буквально носять на руках. За хорошу ідею вони згодні платити великі гроші. До речі, така стратегія китайських виробників у перспективі може виявитися програшною. Підвищення кадрових витрат позначається на собівартості китайського взуття: з кожним роком вона підвищується. Не бажаючи переплачувати, власники відомих взуттєвих брен-дів сьогодні воліють відкривати нові фабрики в Індії, а не в Китаї.

Десять років тому, коли Китай тільки починав свою експансію, українські взуттьовики не замислювалися ні над зниженням собівартості, ні над розширенням модельного ряду. На початку 1990-х працювати було легко. Дефіцит взуття дозволяв продавати продукцію будь-якої якості в необмеженій кількості. Можна було взагалі випускати одну модель.

З посиленням конкуренції в другій половині 90-х взуттьовики, які не змогли перелаштуватися, закрили виробництво. Тільки за останні п'ять років кількість виробників скоротилася на 50 %, а середня дохідність пошиття взуття знизилася зі 100 до 20 %.

На початку нинішнього десятиліття експерти прогнозували, що взуттєве виробництво в Україні взагалі зникне. Але цього не сталося, хоч як дивно, завдяки мешканцям Піднебесної. Китайцям ризиковано замовляти дрібні партії (до 10 тис. пар). Якщо партія невелика, виконання договору можна очікувати три місяці або й взагалі не дочекатися. Причому, щоб повернути передоплату, яка для невеликої партії становить 100 %, потрібно буде їхати до Китаю. Під великі партії китайці готові знизити передоплату до 15-30 % вартості замовлення. Хоча і в цьому випадку бажано відрядити на фабрику свою людину для контролю якості продукції. Якщо є два замовлення - велике і невелике, і китайські, й українські взуттьовики спочатку відшиватимуть велике. Але для Китаю "велика партія" - це сотні тисяч пар, а для України - щонайбільше тисяча. Замовити пошиття конкретної моделі в Китаї можуть дозволити собі тільки великі українські торговельні мережі. Дрібні магазини воліють працювати з вітчизняними виробниками. Наші взуттьовики не можуть швидко виконати велике замовлення. Але партії до 5 тис. пар краще замовляти в Україні - легше впливати на виробництво. Територіальна близькість - безперечна перевага.

Територіальна перевага не дуже допомагає українським взуттьовикам, які працюють легально. Більшість виробників віддають взуття продавцям під реалізацію. Своєю чергою, фабрики позичають шкірсировину та фурнітуру. Повернення грошей в українському взуттєвому бізнесі починається тільки після продажу пари в роздробі. У багатьох виробників взуття немає оборотних коштів, але є борги перед постачальниками. Якщо продавці вчасно не розрахувалися за товар, виробник стає банкрутом.

До 2005 року українські взуттьовики добре заробляли на поставках до Росії. Більшість продукції везли або за сірими схемами, або контрабандою. В 2005-му, коли розпочалася кампанія з боротьби з контрабандою, поставки припинилися. Коли українська митниця знову дала добро, місце вітчизняного взуття на ринку РФ уже посіли російські виробники і постачальники китайського взуття. "Російські митники затримували товар, навіть взявши гроші за пропуск контрабанди, - згадує український оптовик, який три роки тому працював у російському напрямі. - Вантажівка з взуттям могла "загубитися" в дорозі, й добре, якщо при цьому водія просто викидали з машини. Крім того, подорожчав перетин митниці. Возити взуття до Росії стало невигідно. Зараз туди експортується близько 20 % колишніх обсягів". Після сплати всіх податків і зборів українське взуття не здатне конкурувати на ринку РФ не тільки з китайським, а й з російським. Утім, український товар затребуваний у РФ. Українське взуття продовжує користуватися успіхом у Росії, особливо в її північних регіонах. Воно не haute couture, зате добротне, виготовлене з натуральних матеріалів і дешевше від взуття відомих світових марок з тими самими властивостями. У Росії зими завжди холодні, тому наше взуття купують добре".

Незважаючи на вал китайського взуття, багато дрібних взуттьовиків працюють з рентабельністю 50-100 % - близько 70 % українського виробництва взуття перебуває в тіні. Крім того, дрібні фірми успішно освоюють незайняті ніші - виробництво ортопедичного взуття, індивідуальне пошиття тощо. Великі фабрики намагаються розширити асортимент, прагнучи зіграти на особливостях національного менталітету. У країнах Західної Європи люди виражають свою матеріальну заможність, купуючи автомобілі й будинки. Більшість наших співвітчизників показують статки своїм зовнішнім виглядом. Практично всі українки непогано інформовані про тенденції моди. Тож взуттьовикам і продавцям є над чим працювати, частіше оновлюючи асортимент, ускладнюючи моделі тощо.

2.3. РИНОК І РЕСУРСИ ТОВАРІВ ЛІСОВИРОБНИЧОГО КОМПЛЕКСУ, ПОЛІГРАФІЧНОЇ ПРОДУКЦІЇ

2.3.1. Ринок і ресурси деревопереробного виробництва (фанера, меблі, будівельні матеріали з деревної сировини)

2.3.2. Целюлозно-паперове виробництво (целюлоза і виробництво картону)

Трейдери

2.3.3. Виробництво поліграфічної продукції

2.4. РИНОК І РЕСУРСИ БУДІВЕЛЬНИХ ТОВАРІВ, ФАРФОРОВО-ФАЯНСОВИХ ВИРОБІВ І ВИРОБІВ З ПЛАСТМАС

2.4.1. Ринок і ресурси промисловості будівельних матеріалів, будівельних конструкцій і деталей

Виробництво віконного скла

Ринок керамічної плитки