На монетарному ринку пропозиція завжди протистоїть попиту на гроші. Банківська система скеровує пропозицію грошей, тобто оперативно змінює масу грошей в обігу відповідно до зміни попиту на гроші. У розпорядженні центрального банку є економічні важелі, серед яких важливого значення набувають такі макроекономічні показники: грошова база, банківські резерви, грошово-кредитний мультиплікатор, що широко використовуються для визначення потенційних можливостей емісії та прогнозування динаміки грошової маси.

Грошова база — це консолідуючий показник резервних грошей банківської системи, на основі якого через грошовий мультиплікатор формується пропозиція грошей. Водночас пропозиція грошей (Мs) прямо пропорційна грошовій базі (Мh) і залежить від величини грошового мультиплікатора m:

Грошову базу, що має властивості мультиплікаційного впливу на Мs, називають також ланкою підвищеної ефективності, або "сильних грошей". За структурою грошова база складається із суми готівки в обігу, готівки в сейфах і резервів комерційних банків. При цьому загальний обсяг банківських резервів охоплює суму запасів у касах комерційних банків та їх коштів на рахунках у центральному банку.

Банківські резерви — це категорія, яка містить також гроші готівкою, що зберігаються в касах банків. Характерною особливістю банківських резервів є те, що ці гроші не перебувають в обігу і не входять до складу грошових агрегатів (M0, Ml). Проте між банківськими резервами та масою грошей в обігу існує тісний зв'язок, який переважно впливає на структуру грошової маси. Це означає, що гроші готівкою можуть переходити у форму депозитних грошей, збільшуючи банківські резерви, і навпаки. В обох випадках загальна маса грошей (М1) залишиться незмінною.

Зв'язок між монетарною базою (банківськими резервами) та масою грошей в обігу можна визначити за допомогою грошового мультиплікатора (множника).

Грошовий мультиплікатор, як уже зазначалося, — це величина множника (коефіцієнта), на яку збільшується кількість грошей в обігу внаслідок операцій на монетарному ринку. Коефіцієнт грошового мультиплікатора означає, у скільки разів зростає ефективність грошової бази. Його величина є оберненою величиною норми обов'язкових резервів, а також співвідношенням між обсягами готівки і депозитів. Це засвідчує, що зі збільшенням резервної норми або при вищому співвідношенні готівки відносно депозитів величина грошового мультиплікатора зменшуватиметься.

Основний сенс грошового мультиплікатора полягає в тому, що він у кратно разів примножує кількісні параметри грошової маси, тобто показує максимальну кількість нових грошей, яку може утворити кожна грошова одиниця (долар, гривня тощо), від операцій на відкритому ринку.

4.4. Рівновага на грошовому ринку та процент

Принципово важливою функцією грошового ринку є забезпечення рівноваги між попитом і пропозицією грошей. Монетаристи опрацювали декілька теоретичних моделей встановлення грошової рівноваги на основі взаємодії грошової маси, реальних доходів і норми процента.

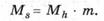

На рис. 4.1 на горизонтальній осі показано загальну кількість грошей М, на вертикальній — номінальну процентну ставку. Пряма Мs характеризує пропозицію грошей, яка вважається більш сталою (екзогенною) величиною; попит на гроші — змінна величина — лінія Мd. За умов високих процентних ставок суб'єкти ринку переміщують більшу частину своїх грошових залишків (що не приносять доходу) до високодохідних активів.

Рис. 4.1. Грошовий ринок

Перетин ліній Мd і Мs у точці Е визначає не лише момент встановлення рівноваги монетарного ринку, а й показник рівноважної норми процента r0, яка в цьому випадку є похідною величиною. З будь-якою нижчою процентною ставкою рівень попиту на гроші буде перевищувати їх кількісну пропозицію. І навпаки, з будь-якою вищою процентною ставкою пропозиція грошей перевищує рівень попиту. Лише в точці Е пропозиція і попит збігаються, тобто є рівноважними.

Тепер графічно покажемо наслідки зміни в пропозиції або в попиті на гроші, що відбуваються на монетарному ринку (рис. 4.2; 4.3).

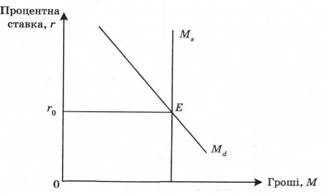

Рис. 4.2. Зміни в монетарній політиці

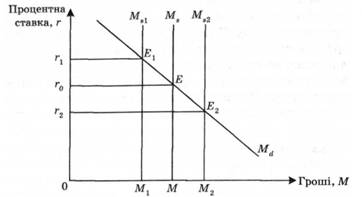

Рис. 4.3. Зміна попиту і пропозиції

Наприклад, у центрального банку виникли побоювання стосовно інфляції, і він вирішив зробити монетарну політику більш жорсткою, продаючи цінні папери і зменшуючи пропозицію грошей (див. рис. 4.2). Переміщення лінії Ms пропозиції грошей ліворуч означає, що за існуючої ставки r0 запас грошей не забезпечує потреби суб'єктів ринку в грошах. Менша пропозиція грошей спричинила надлишковий попит на гроші. Суб'єкти ринку починають продавати свої активи і збільшувати запас грошей. Процентні ставки зростають доти, доки не досягнеться нова рівновага, як показано у точці за нової вищої процентної ставки гг.

Послаблення монетарної політики або зменшення попиту на гроші призводить до протилежних результатів. Якщо центральний банк скуповує на відкритому ринку цінні папери і тим самим збільшує пропозицію грошей, як показано на рис. 4.2, тоді лінія М3 переміститься праворуч. Тепер у точці Е спостерігається надлишок пропозиції грошей. Нова рівновага буде досягнута в точці Е2 за нижчої процентної ставки r2. Таке зниження рівня процентної ставки спонукає суб'єктів ринку тримати активи в грошовій формі, оскільки альтернативна форма розміщення грошей у цінні папери менш приваблива.

Порушення рівноваги на грошовому ринку може спричинятися зміною попиту на гроші. У випадку збільшення реального обсягу виробництва або рівня цін попит на гроші збільшується. На рис. 4.3 лінія попиту переміщується праворуч вгору від Мd до Мd1, підвищуючи при цьому рівноважну процентну ставку до рівня г^. Протилежні випадки мають місце у разі зменшення попиту на гроші через зниження цін або скорочення реального обсягу виробництва.

Отже, на монетарному ринку рівень процентної ставки змінюється в такий спосіб, щоб відновити рівновагу між попитом і пропозицією. Збільшення маси грошей в обігу (грошових залишків) знижує рівноважну процентну ставку. Зростання цін або реальних доходів підвищує рівноважну процентну ставку.

Розділ 5. ГРОШОВІ СИСТЕМИ

5.1. Суть грошової системи, її призначення та місце в економічній системі країни. Елементи грошової системи

5.2. Основні типи грошових систем, їх еволюція. Системи металевого й кредитного обігу

5.3. Державне регулювання грошової сфери як головне призначення грошової системи

5.4. Грошово-кредитна політика центрального банку: суть, типи, стратегічні цілі. Інструменти грошово-кредитного регулювання

5.5. Фіскально-бюджетна політика в системі державного регулювання ринкової економіки. Сеньйораж і монетизація бюджетного дефіциту

5.6. Суть, причини та наслідки інфляції

5.7. Грошові реформи: поняття, цілі та види грошових реформ

Розділ 6. КРЕДИТ У РИНКОВІЙ ЕКОНОМІЦІ