5.1. Основні принципи і логіка фінансового аналізу господарської діяльності підприємства

Фінанси є індикатором конкурентоспроможності господарюючого суб'єкта на ринку. Тому стійкий фінансовий стан підприємства є запорукою його життєдіяльності в умовах ринкової економіки.

Економіка України розвивається за законами ринку, що передбачає прояв економічних відносин між виробниками і споживачами продукції. Кожний з них має власні економічні інтереси, що можуть не збігатися. Ринок являє собою своєрідний інструмент узгодження інтересів виробництва та споживання і вищу стадію розвитку товарно-грошових відносин. Функціонування ринку веде до становлення ринкової економіки. В основі її функціонування лежать такі принципи:

- рівність виробників і споживачів продукції перед зовнішніми факторами;

- рівність цін на основі збалансованості попиту і пропозиції;

- економічне регулювання самостійних дій суб'єктів ринкових відносин;

- використання законодавчої бази для економічного регулювання;

- наявність конкуренції як умови економічного процесу та економічного регулювання.

У ринкових умовах запорукою виживання і основою стабільного становища підприємства служить його фінансова стійкість. Вона відображає стан фінансових ресурсів підприємства, при якому є можливість вільно маневрувати коштами, ефективно їх використовувати, забезпечуючи безперебійний процес виробництва і реалізації продукції, враховувати витрати для його розширення і відновлення.

Фінансовий стан являє собою найважливішу характеристику економічної діяльності підприємства в зовнішньому середовищі. Він визначає конкурентоспроможність підприємства, його потенціал у діловому співробітництві, оцінює, якою мірою гарантовані економічні Інтереси самого підприємства і його партнерів по фінансових і інших відносинах.

Фінансовий аналіз являє собою методику оцінки поточного і перспективного фінансового стану підприємства на підставі вивчення залежності і динаміки показників фінансової інформації. Аналіз фінансового стану - це глибоке науково обґрунтоване дослідження фінансових ресурсів підприємства в єдиному виробничому процесі.

Основною метою фінансового аналізу є одержання певної кількості ключових параметрів, що дають об'єктивну і точну картину фінансового стану підприємства, його прибутку і збитків, змін у структурі активів і пасивів, у розрахунках з дебіторами і кредиторами. При цьому в оцінці поточного фінансового стану підприємства особливу роль відіграє його прогноз на найближчу і більш віддалену перспективу, тобто очікувані параметри фінансового стану.

Рух трудових і матеріальних ресурсів на підприємстві супроводжується утворенням і витратою коштів. Це свідчить про те, що фінансовий стан господарюючого суб'єкта відображає різні сторони його діяльності.

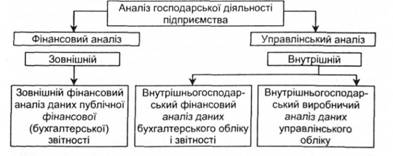

Поділ бухгалтерського обліку на фінансовий і управлінський обумовлює відповідний поділ аналізу господарської діяльності (рис. 5.1).

Рис. 5.1. Види аналізу господарської діяльності підприємства

Завдання зовнішнього фінансового аналізу визначаються інтересами користувачів аналітичним матеріалом. До основних завдань належать: оцінка фінансових результатів; оцінка фінансового стану; оцінка ділової активності; фінансове прогнозування.

Внутрішній фінансовий аналіз досліджує причини фінансового стану, що склався, ефективності використання основних і оборотних коштів, взаємозв'язок показників обсягу, вартості і прибутку. Як джерело інформації для цих цілей додатково використовують дані фінансового обліку (нормативну і планову інформацію).

До внутрішніх користувачів належать керівники підприємства всіх рівнів: бухгалтерії, фінансового, економічного, планового відділів та інших служб, численні співробітники.

У рамках зовнішнього фінансового аналізу використовують насамперед бухгалтерську звітність, яку можна в принципі одержати в органах статистики. Інформаційне забезпечення внутрішнього фінансового аналізу набагато ширше, тому що можливе залучення практично будь-якої необхідної інформації, у тому числі конфіденційної. Проте доступ до інформаційної бази, як правило, обмежується сферою інтересів, компетентністю і відповідальністю аналітика. Таким чином, методики зовнішнього фінансового аналізу будуються на припущенні про певну інформаційну обмеженість об'єкта дослідження. Як правило, подібні методики засновані на найбільш повному наборі загальнодоступної бухгалтерської і фінансової звітності підприємства.

Оскільки для внутрішнього фінансового аналізу можуть використовуватися різні внутрішні звіти і форми, що не є уніфікованими і обов'язковими до складання на всіх підприємствах, багато аналітичних процедур заздалегідь не визначені, то аналіз у цьому випадку носить більш творчий, деякою мірою імпровізований характер.

Основою інформаційного забезпечення зовнішнього фінансового аналізу слугує бухгалтерська звітність. У цьому випадку можлива розробка формалізованої послідовності аналітичних процедур. Шляхом згортання балансу або перекомпонування і агрегування статей публікованої звітності можна побудувати інформаційні варіанти, придатні для формалізації дослідницьких завдань.

У даному підручнику головним чином розкриваються проблеми і можливості зовнішньою публічного фінансового аналізу, інформаційною основою якого є річний звіт підприємства.

Успішність аналізу визначається різними факторами. З певною умовністю можна рекомендувати шість основних етапів, що доцільно мати на увазі при проведенні фінансового аналізу.

На першому етапі об'єкт дослідження рекомендується як система, для якої визначають цілі й умови функціонування. Поняття "система" означає: існування сукупності елементів (підрозділів); взаємозв'язок між ними. Наявність єдиного напрямку розвитку підрозділів, орієнтованого на загальні цілі підприємства.

Виробничо-фінансову діяльність підприємства можна розглядати як систему, що складається з трьох взаємозалежних елементів: ресурсів, виробничого процесу і готової продукції. Основні функції підприємства знаходять відображення в грошовому обігу:

де Г - авансований для фінансово-господарської діяльності підприємства капітал;

Г-закуплені товари - виробничі фактори (засоби праці, предмети праці і праця);

В - організація виробничого процесу для виготовлення продукції;

V - продукція (вироби, роботи, послуги), вартість якої вище собівартості на величину прибутку;

Г' - виручка від реалізації продукції, вартість якої вище собівартості реалізованої продукції на величину прибутку.

Грошовий обіг відображає реальні процеси підприємницької діяльності, його дані фіксуються в комплексній системі бухгалтерського обліку, завдяки якому формується інформаційна система підприємства, необхідна для проведення фінансового аналізу.

На другому етапі провадиться добір показників, що характеризують виробничо-фінансову діяльність підприємства. Враховуються якісні характеристики економіки підприємства: система синтетичних і аналітичних показників.

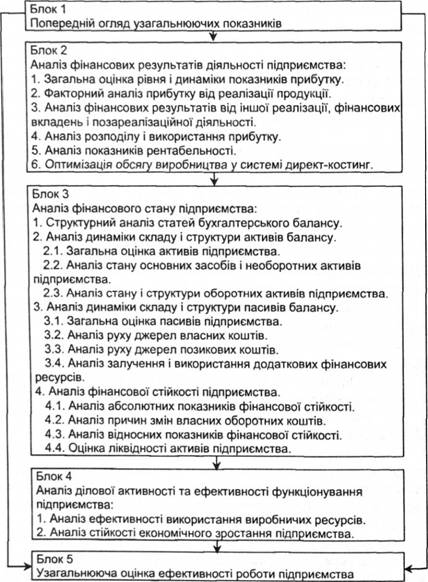

На третьому етапі проведення системного фінансового аналізу складається загальна схема системи, встановлюються її головні компоненти, функції, взаємозв'язки, розроблюється схема підсистем, що враховує підпорядкованість їхніх елементів (рис. 5.2).

Рис. 5.2. Схема комплексного фінансового аналізу підприємства

На основі інформаційної моделі виробничо-фінансової діяльності, тобто моделі формування фінансово-економічних чинників і показників, складається загальна блок-схема комплексного фінансового аналізу, класифікуються фактори і показники, формуються зв'язки між ними.

На четвертому етапі системного фінансового аналізу діяльності підприємства визначаються всі основні взаємозв'язки і фактори, що дають кількісні характеристики. При системному фінансовому аналізі особлива увага приділяється дослідженню взаємозв'язків і взаємообумовленості його окремих підсистем, показників і факторів. Знання факторів виробництва, формування і розподілу фінансових ресурсів, їхніх взаємозв'язків, уміння визначити їх вплив на окремі показники виробничо-фінансової діяльності дозволяють впливати на рівень показників за допомогою управління факторами.

На п'ятому етапі будується модель системи фінансового аналізу на підставі інформації, отриманої на попередніх етапах. У цю модель вводять конкретні дані про роботу якогось підприємства і одержують параметри моделі в числовому вираженні.

На шостому етапі фінансового аналізу проводиться робота з моделлю. Цей етап включає об'єктивну оцінку результатів виробничо-фінансової діяльності підприємства, дає можливість комплексно оцінити резерви для підвищення ділової активності та ефективності виробництва.

Головна цінність системного фінансового аналізу полягає в тому, що в процесі його здійснення будується чітка логічна схема, що відповідає методиці проведення аналізу, внутрішнім зв'язкам показників і факторів. Все це відкриває широкі можливості для використання електронної обчислювальної техніки і математичних методів.

Методика комплексного фінансового аналізу для цілей фінансового менеджменту повинна містити такі елементи:

- визначення цілей і завдань фінансового аналізу; - сукупність показників для досягнення поставлених цілей і

розв'язання завдань фінансового менеджменту;

- схему і послідовність проведення аналізу;

- періодичність і терміни проведення фінансового аналізу;

- способи одержання інформації та її опрацювання;

- способи і методи проведення фінансового аналізу;

- перелік організаційних етапів проведення фінансового аналізу і розподіл обов'язків між аналітиками;

- систему організаційної та обчислювальної техніки, необхідної для аналізу;

- порядок оформлення результатів фінансового аналізу та їхньої оцінки;

- оцінку трудомісткості аналітичних робіт, підрахунок економічного ефекту від здійсненого аналізу.

Взаємозв'язок основних підсистем і показників виробничо-фінансової діяльності багато в чому визначає розділи і послідовність комплексного фінансового аналізу. Базуючись на наведеній схемі, можна з тією або іншою мірою деталізації виділити напрямки аналізу і відібрати конкретні показники для кількісної оцінки. У цьому випадку забезпечується логічний взаємозв'язок цих показників і повнота аналізу.

5.2. Система показників фінансового стану підприємства та їх оцінки

5.2.1. Показники і моделі оцінки активів підприємства

5.2.2. Аналіз стану основних засобів і необоротних активів підприємства

5.2.3. Аналіз стану і структури оборотних активів підприємства

Аналіз стану запасів і витрат

Аналіз стану розрахунків з дебіторами

Аналіз руху грошових коштів

5.2.4. Аналіз динаміки складу і структури пасивів балансу

5.2.4.1. Загальна оцінка пасивів підприємства