Реальна теперішня вартість окремих фінансових інструментів формується під впливом двох основних показників:

=> суми майбутнього грошового потоку від конкретного виду фінансового активу;

=> втрати дисконтної ставки, що використовується при оцінці реальної вартості майбутнього грошового потоку (норми поточної прибутковості).

За облігаціями, ощадними сертифікатами сума майбутнього грошового потоку складається із сум надходження відсотків за цими активами і вартості самого активу на момент його погашення. При цьому можливі такі варіанти формування майбутнього грошового потоку:

1) без виплати відсотків (прибуток визначається як різниця між оголошеною викупною ціною і ціною придбання);

2) з періодичною виплатою відсотків і погашенням наприкінці передбаченого терміну (найбільш поширений нині спосіб імітування);

3) з виплатою всієї суми відсотків при погашенні наприкінці терміну повернення.

За акціями та інвестиційними сертифікатами сума майбутнього грошового потоку формується залежно від двох умов:

1) при використанні фінансового активу протягом неви-значеного тривалого періоду (грошові кошти майбутнього періоду формуються за рахунок сум нарахованих дивідендів);

2) при використанні фінансового активу протягом раніше встановленого терміну (в цьому разі майбутній грошовий потік складається із сум надходжень дивідендів, суми придбання цього інструмента і курсової різниці за ним - різниці між його ціною на момент погашення і початковою ціною придбання).

Розмір дисконтної ставки, що використовується при оцінці теперішньої вартості майбутнього грошового потоку, тобто норми поточної прибутковості, повинен бути обов'язково диференційований за окремими фінансовими інструментами. Диференціація здійснюється з урахуванням таких показників:

=> ставки позикового (банківського) відсотка;

=> прогнозованого темпу інфляції в майбутньому періоді;

=> премії за інвестиційний ризик за конкретними фінансовими інструментами.

Існують такі моделі оцінки реальної поточної вартості найбільш поширених фінансових активів:

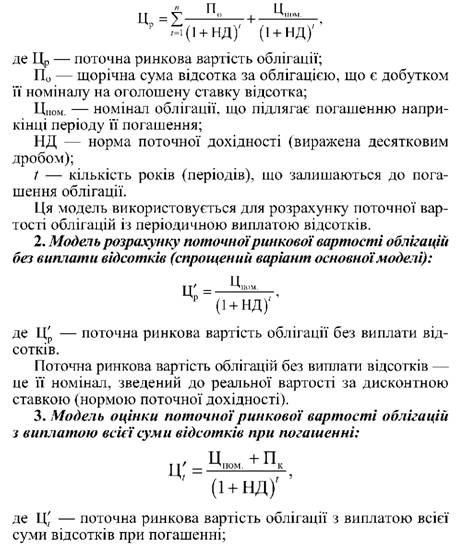

1. Модель оцінки поточної ринкової вартості облігацій (основна модель):

Пк - сума відсотка за облігацією, яка буде нарахована при її погашенні за відповідною ставкою.

Це також спрощений варіант основної моделі оцінки облігації. Поточна ринкова вартість облігації дорівнює сукупним виплатам номіналу і суми відсотка при погашенні, дисконтованим за нормою поточної дохідності для даного виду облігацій.

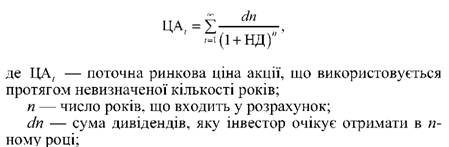

4. Модель оцінки поточної ринкової вартості акції при її використанні протягом необмежено тривалого періоду часу:

НД - норма поточної дохідності акції даного типу, що використовується як дисконтна ставка в розрахунках реальної вартості і виражається десятковим дробом.

Поточна ринкова вартість акції, яка використовується невизначене число років, - це сума дивідендів за окремі періоди, зведена до теперішньої вартості за дисконтною ставкою. Ця модель має суто теоретичне спрямування, оскільки на практиці жоден інвестор або фінансовий посередник не планує тримати своїх фінансових активів в акціях такий тривалий час (за цей термін у них з'явиться безліч можливостей реінвестувати капітал на вигідніших умовах).

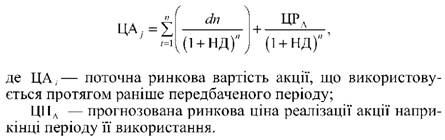

5. Модель оцінки поточної ринкової вартості акцій при їх використанні протягом раніше передбаченого терміну:

Економічний зміст цієї моделі аналогічний основній моделі оцінки облігацій із тією різницею, що замість суми відсотків використовуються показники диференційованої за роками суми дивідендів, а замість номіналу облігації - прогнозована ринкова ціна акції в момент її реалізації. Сам же механізм розрахунку ринкової вартості при цьому не змінюється.

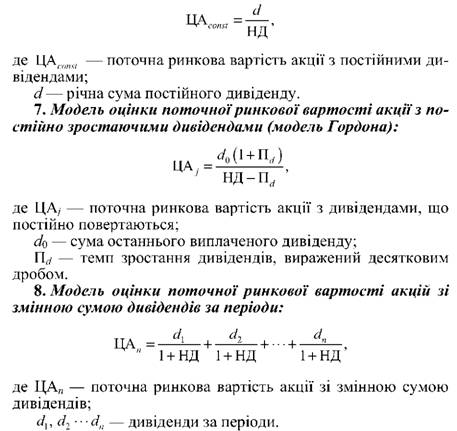

6. Модель оцінки поточної ринкової вартості акції з постійними дивідендами:

Дані моделі оцінки реальної поточної вартості окремих фінансових інструментів використовуються при їх виборі і внесенні до фондового портфеля, що формується.

Методи оцінки ризику на фінансовому ринку

Методи управління фінансовими ризиками

4. Розвиток теорій ризику

Тема 5. грошовий ринок

1. Сутність та особливості функціонування грошового ринку

2. Структура грошового ринку та його інструменти

Інструменти грошового ринку

3. Обліковий ринок і його особливості

4. Міжбанківський ринок та операції, що здійснюються на міжбанківському ринку