Першоджерелами інформації на фінансовому ринку є результати торгів фінансовими активами на біржових і позабіржових ринках, а також фінансова інформація про емітентів, що оприлюднюється згідно з відповідними законодавчими та нормативними актами. На основі цієї інформації інформаційні агентства формують різноманітні звіти та довідки, які відображають стан певних сегментів ринку і використовуються іввссторами та професіоналами ринку для прийняття рішень щодо інвестування коштів у ті чи інші фінансові активи. Аналізуючи поточну ринкову та додаткову інформацію, надану емітентами та іншими учасниками ринку, рейтингові агентства формують рейтинги емітентів і фінансових активів емітованих ними.

Професійні учасники ринку — фінансові посередники не тільки аналізують та узагальнюють інформацію, що є на ринку. Витрачаючи додатково кошти па проведення робіт по пошуку, систематизації та аналізу додаткової, часто конфіденційної, фінансової інформації про учасників ринку та фінансові активи, що перебувають в обігу на ринку, фінансові посередники формують власні масиви інформації, які згодом використовують для прийняття стратегічних рішень та для продажу на ринку.

Нижче наведено фінансову інформацію про котирування різних видів фінансових активів, що публікується в "The Wall Street Journal" Саме такого типу інформація публікується в періодичних фінансових виданнях багатьох країн і використовується учасниками ринку в повсякденній діяльності.

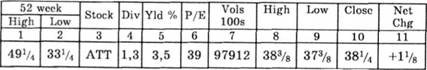

Результати котирування акцій на NYSE наведено в табл. 21.2.

Таблиця 21.2. Результати котирування акцій на NYSE

У перших двох графах таблиці — інформація про найвищу та найнижчу ціну акції за останні 52 тижні: High — найвища ціна акції за останні 52 тижні, Low — найнижча ціна акції за останні 52 тижні.

Stock — назва корпорації.

Div — дивіденди, сплачені за останній рік. Символ X у цій графі означає, що дивіденди не сплачуються.

Yld % — дохід на акцію, що виражається як річний дивіденд, поділений на курс на момент закриття біржі, тобто дивіденди, сплачені компанією, виражені в процентах до ціни акції.

Р/Б — курс акції (ціна на закриття), поділений на дохід на акцію, отриманий протягом останнього року, за останні чотири квартали. Показник Р/Б характеризує період окупності акції і показує середню кількість років до моменту, коли окупляться витрати на придбання акції, якщо дохід на акцію буде триматись на такому самому рівні. Чим вищий показник Р/Е, тим більша віддача інвестованих в акцію коштів, тим більший ризик інвестицій.

Vol 100s — обсяг укладених протягом дня угод з акціями в лотах по 100 штук.

High, Low — найвища та найнижча ціни протягом дня.

Close — ціпа акції при закритті біржі (остання ціна дня).

Net Chg — зміна в ціні акції при закритті біржі в порівнянні з попереднім днем.

Крім названих даних можуть також вводитись позначки, які дадуть додаткову інформацію про певні акції. Так, dd означає збитки в дяльності корпорації протягом останніх чотирьох кварталів; gg ~ спеціальні умови продажу, що можуть відображати нерегулярність продаж; п — новий випуск акцій, здійснений протягом остаппіх 52 тижнів; s — дроблення акцій тощо.

Числові далі, наведені в табл. 21.2, означають, що найвища та найнижча ціни акції корпорації АТТ протягом останніх 52 тижнів відповідно становили 491/4 дол., або 49 дол. 25 центів, і 33і/, дол. Дивіденди, сплачені за остапній рік, — 1,3 дол., або 3,5% від поточної ринкової ціни акції. Протягом біржового дня були зафіксовані найвища ціна — 388/8 дол., найнижча ціпа — 373/8 дол., ціпа закриття — 38*/4 дол. за акцію. Ціпа акції в порівнянні з попереднім днем зросла на 1У8 дол. Всього протягом дня було продано 9 791 200 акцій АТТ. Показник Р/Е 39 означає, що інвестиції в акції АТТ окупляться за 39 років, якщо дохідність акцій буде зберігатись на такому самому рівні.

Фінансова інформація в пресі про акції може також містити показники cover (CVR) та yield b gross (YLB6R0SS). Показник CVR показує, у скільки разів корпорація могла б збільшити дивіденди, якби весь прибуток був сплачений у вигляді дтодепдів. Показник YLBGROSS відображає валовий прибуток корпорації в розрахунку на одну акцію. Цей показник доцільно порівнювати з аналогічними показниками інших корпорацій в галузі.

Результати котирування на біржах нижчого рівня та в позабір-жових системах подаються в скороченому вигляді. Так, інформація про результати торгів у системі NASDAQ містить дані про обсяг укладених протягом дня угод, найвищу, найнижчу ціпи протягом дня, ціну угоди на закриття та зміну ціни поточпого дня відносно попереднього дня, інформацію про результати торгів па американській фондовій біржі — тільки дані про ціпу закриття та зміпи в ціпі відносно попереднього дня.

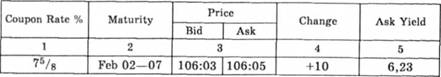

Інформація про результати торгів облігаціями на ринку Over-the-Countcr формується, як правило, па основі угод обсягом більш як

1 млн дол. США. Облігації котируються в процентах до номінальної вартості. Мінімальна зміна ціни облігації (пункт) становить 1% від номінальної вартості. Різпі варіапти даних про результати торгів наведено в таблицях 21.3 і 21.4.

Таблиця 21.3. Результати торгів державними борговими зобов'язаннями

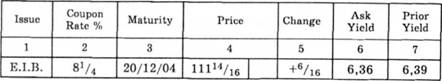

Таблиця 21 А. Результати торгів корпоративними облігаціями

У першій графі — інформація про емітента облігацій (Issue) (табл. 21.4). Якщо в таблиці наведено дані про обсяги угод за одним емітентом (наприклад, за державними цінними паперам — казначейськими векселями), то емітент зазначається в заголовку до таблиці (табл. 21.3). Coupon Rate % — купонпий процент за облігацією. Якщо котирується дисконтна облігація (з нульовим купоном), купон пе вказується.

Maturity — термін погашення облігації. Price — поточна ціна облігації, може бути представлена однією ціною (Price) (табл. 21.4) або двома цінами: попиту (Ask) і пропозиції (Bid) (табл. 21.3).

Change — зміни в ціні відносно попереднього дня.

Ask Yield — очікуваний дохід.

Prior Yield — очікуваний дохід за попередніми угодами (табл. 21.4).

Числові дані в табл. 21.3 дають інформацію про котирування облігацій з терміном погашення 2 лютого 2007 р. з купонною ставкою 75/8%. або 7,625%. Ціва пропозиції 106:03 означає 106 цілих і 3/32 від номіналу. Ціна попиту — ІОб5/^ В*Д номіналу. Зміни в ціні також відображені в 32 частках. Порівняно з попереднім котируванням ціна облігації зросла на І0/32 В^Д номіналу. Очікувана дохідність облігації в даний момент становить 6,23%.

Дані табл. 21.4 дають інформацію про котирування облігацій корпорації Е.І.В. з купонним процентом 8*/4% і датою погашення 20 грудня 2004 р. Поточна ціна облігації становить 111 цілих і 14/1б від

номіналу. Ціна облігації порівняно з попереднім котируванням зросла на 6/1б від номіналу. Очікувана дохідність облігації 6,36% менша від очікуваної дохідності за попередніми угодами, яка становила 6,39%.

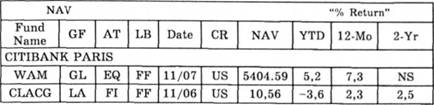

У табл. 21.5 подано інформацію про міжнародні інвестиційні компанії.

Таблиця 21.5. Інформація про міжнародні інвестиційні компанії

Fund Name — назва інвестиційної компанії.

GF — географічна концентрацію портфелю, наприклад EE — Східна Європа, AU — Австрія, CD — Канада тощо.

АТ — тип активів. Основні типи активів (напрям та ціль інвестування) — це акції (EQ), конвертовані облігації (CV), мультиактивні або збалансовані (BL), інструменти з фіксованим доходом (FI), інструменти грошового ринку (MM), нерухомість (RE), гарантовані або для захисту капіталу (GU).

LB — країна, в якій зареєстрований фонд. Позначення країн збігаються з позначеннями географічної концентрації портфеля.

NAV Date — остання дата оцінювання чистих активів компанії. Часто чисті активи оцінюються щодня.

CR — валюта, в якій виражені чисті активи та ціна цінних паперів компанії.

NAV — величина чистих активів, що припадає на одну акцію, розрахована на основі цін закриття. Це ціна, за якою акції пропонуються до продажу, тобто ціна bid на дату оцінювання чистих активів.

"% Return" — загальна дохідність акцій фонду, %: YTD — очікувана дохідність, 12-Мо — дохідність 12 міс. тому, 2-Yr — дохідність 2 роки тому.

Дані таблиці 21.5 надають інформацію про інвестиційні компанії WAM та CLACG, управляючою компанією яких є CITIBANK PARIS. Обидві компанії зареєстровані у Франції (FF), у обох компаній активи пономіновані в доларах США (US), компанія WAM вкладає кошти в акції корпорацій (EQ), які розташовані по всьому світу, про що свідчить абревіатура GL. Два роки тому компанія не існувала, про що свідчить абревіатура NS. Інвестиційна компанія CLACG вкладає кошти в цінні папери з фіксованим доходом (FI), географічна концентрація портфеля — Латинська Америка (LA).

Інформація про котирування акцій інвестиційних компаній містить дані про вартість чистих активів, що припадають на одну акцію компанії (NAV), та ціна продажу акції (Offer price), яка визначається на основі вартості чистих активів, що припадають на одну акцію (табл. 21.6).

Таблиця 21.6. Котирування акцій інвестиційних компаній

Fund Name | NAV | Offer price |

А | 15,1 | 16,2 |

В | 9,5 | NL |

При ціні продажу акції, що дорівнює вартості чистих активів, у колонці Offer price зазначається абревіатура NL (no load found), яка означає, що акції компанії продаються без навантаження.

Дані про котирування акцій інвестиційних компаній А і В свідчать про те, що вартість чистих активів компанії А, які припадають на одну акцію, дорівнює 15,1 гр. од. Ціна продажу акції становить 16,2 гр. од. Акції компанії А продаються з навантаженням, що дорівнює 16,2 -- 15,1 = 1,1 гр. од. Акції компанії В продаються без навантаження за ціною, що дорівнює вартості чистих активів, і становить 9,5 гр. од.

Інформацію про торги ф'ючерсними контрактами наведено в табл. 21.7.

Таблиця 21.7. Інформація про торги ф'ючерсними контрактами

SOYBEANS (СВТ) 6,000 bu.; cents per bu. | Lifetime | |||||||

Open | High | Low | Settle | Change | High | Low | Open interest | |

Nov | 680 | 689 | 666 | 68872 | +8V2 | 825 | 585 | 4,322 |

Найбільш поширені базові активи ф'ючерсних контрактів серед матеріальних активів цукор, соєбоби, какао, кава, метали (в тому числі срібло, золото), нафтопродукти, газ тощо. Серед інших базових активів — цінні папери, процентні ставки, валюта, індекси.

У першому рядку — дані про тип базового активу ф'ючерсного контракту, біржа, на якій проводяться торги, обсяг базового активу в одному контракті та грошова одиниця виміру одиниці базового активу.

У графах табл. 21.7 наводяться такі дані: місяць виконання контракту (дата поставки); ціна, за якою укладено контракт, — ціна поставки (Open); найвища ціна протягом дня (High); найнижча ціна дня (Low); остаточна ціна (Settle); зміни в ціні в порівнянні з попереднім днем (Change); найвища (High) та найнижча (Low) ціни за весь термін життя контракту (Lifetime); обсяг відкритих позицій, або кількість контрактів, що не мають закритої протилежної позиції (Open interest).

У табл. 21.7 подано дані про котирування ф'ючерсних контрактів на соєбоби (SOYBEANS) на Чиказькій біржі "Chicago Board of Trade" (СВТ). Обсяг базового активу в одному контракті — 5000 бушелів (5,000 bu). Ціну одного бушеля розраховують у центах (cents per bu). Місяць виконання контракту — листопад (Nov). Ціна, за якою було укладено контракт, або ф'ючерсна ціна на день відкриття позиції, — 680 центів. Найвища та найнижча ціни, зафіксовані протягом біржового дня — відповідно 689 та 666 центів. Остаточна ціна, за якою клірингова палата буде здійснювати розрахунки з власниками контрактів, — 688V2 центів. У порівнянні з попередніми торгами ф'ючерсна ціна зросла на 8і/2 центів. Найвища та найнижча ціни, зафіксовані за весь період життя контракту (від дати відкриття позиції до поточної дати), становлять 825 та 585 центів. Кількість відкритих позицій на поточну дату — 4322.

Інформацію про торгівлю опціонними контрактами на акції наведено в табл. 21.8.

Таблиця 21.8. Інформація про котирування опціонних контрактів

Option | Exp | Strike | Vol | Exch | Last | Net Chg | Close | Open Int |

Intel | Nov | 125 | с 4910 | AM | 5/8 | -13/16 | 1243/8 | 14 149 |

Intel | Nov | 120 | p 3307 | AM | 13/4 | +13/16 | 1243/8 | 3 864 |

IBM | Dec | 135 | с 3267 | CB | 41/8 | -1/8 | 1355/8 | 3 905 |

У першій графі — назва корпорації, акції якої виступають базовим активом опціону (Option). Після цього — дата виконання оп-ціонного контракту (Ехр).

Strike — страйкова ціна акції, зафіксована в опціонному контракті.

Vol — обсяг торгів або загальна кількість контрактів, які були продані та куплені протягом біржового дня. Тип контракту Put чи Call може вказуватись над таблицею. В цій таблиці в окремих рядках подано інформацію по опціонах Put та Call.

Exch — біржа, на якій здійснюється торгівля таким типом контрактів.

Last — поточна премія (ціна опціону) в розрахунку на одну акцію. Net Chg — зміни в ціні опціону в порівнянні з попереднім днем. Close — ціна закриття, що дорівнює страйковій ціні в опціонних контрактах, які були укладені перед закриттям біржі. Якщо нові

контракти протягом дня не укладалися, то ціна закриття означає ціну, що склалася в результаті котирування на біржі існуючих контрактів.

Open Int — обсяг відкритих позицій за опціонними контрактами відповідного типу.

Дані, наведені в табл. 21.8, дають інформацію про котирування опціонних контрактів Put та Call на акції компаній Intel та опціонів Call на акції IBM. Опціони на акції Intel котируються на біржі "American Stock Exchange" (AM), опціони на акції IBM — на біржі "Chicago Board Options Exchange" (СВ). Ціни опціонів Call (1, 3-й рядки) зменшились у порівнянні з попереднім днем, ціна опціону Put (2 рядок) зросла на 13/16 дол. Обсяг торгів опціонами Call на акції Intel становить 4910 і значно перевищує обсяги торгів іншими контрактами. Обсяг відкритих позицій (14 149) за даним типом контрактів також значно перевищує обсяги відкритих позицій по інших контрактах.

Інформація про торгівлю опціонами на ф'ючерси має структуру, подібну до інформації про ф'ючерси. В розділах таблиці наводяться групи базових активів ф'ючерсних контрактів. Наприклад, у групі "метали" подається інформація про опціони на ф'ючерси, базовими активами яких є золото, срібло та інші метали. За кожним активом подано інформацію про біржу, де відбувається торгівля цим ф'ючерс-ним контрактом, структуру ф'ючерсного контракту, а після цього інформацію про параметри опціонного контракту — страйкову ціну, пропозицію на опціони Put та Call.