Адміністрування податків складається із сукупності правових норм, об'єднаних у певну систему. Система адміністрування податків - сукупність податкових процесуальних відносин, що визначає внутрішню структуру податкового адміністрування, зміст і особливості норм, які регулюють податкові процесуальні правовідносини [1, с. 45].

Адміністрування податків як будь-яка дисципліна має певну структуру, що складається із наступних елементів: мета, предмет, об'єкт та суб'єкти адміністрування.

Метою адміністрування [42, с. 186] є забезпечення погашення податкових зобов'язань платників шляхом оптимального втручання в їхню господарську діяльність через застосування законодавчо встановлених механізмів і процедур.

Серед вітчизняних науковців відсутня єдина точка зору у питанні щодо об'єкта адміністрування податків. Узагальнюючи наявні точки зору можна стверджувати, що об'єктом адміністрування є: 1) процес організації фінансових відносин між суб'єктами податкового процесу (платниками податків та державними і контролюючими органами), які визначають процедуру надходження коштів від платників у бюджети, державні цільові фонди у формі податків і зборів [1, с. 75]; 2) процес узгодження й погашення податкових зобов'язань платників податків [42, с. 186]; 3) фінансові відносини між платниками податків та державними контролюючими органами щодо нарахування та сплати податків, зборів, обов'язкових платежів до бюджету та державних цільових фондів [4, с. 126]; 4) розпорядчо-виконавча діяльність владних політичних структур (урядових, юридичних, фінансових, силових) щодо організації оподаткування і мистецтва управління податковою системою шляхом добровільного, а в необхідних випадках і примусового справляння податків у поєднанні з виховними діями морально-етичного характеру, а також роз'яснювальними і контрольними заходами [3, с. 28].

Предметом адміністрування податків виступає система заходів та процедур забезпечення виконання обов'язків платників податків щодо погашення податкових зобов'язань перед бюджетом та державними цільовими фондами [1, с. 84]. В.Л. Андрущенко [3, с. 28] пропонує розглядати предмет адміністрування податків як наукове обгрунтування методів ефективного управління персоналом податкової служби та процесами функціонування системи оподаткування як основного джерела існування держави і головного інструмента соціально-економічної політики.

Суб'єктами адміністрування податків є [4, с. 126; 22, ст. 1, ст. 2; 42, с. 186-187]:

1) платники податків, у тому числі ті, на яких покладено обов'язок утримувати податки (так звані податкові агенти);

2) органи контролю;

3) органи стягнення; 4)судові органи.

Відповідно до Закону України №2181 [22, ст. 1] платники податків - це юридичні особи, їх філії, відділення, інші відокремлені підрозділи, що не мають статусу юридичної особи, а також фізичні особи, які мають статус суб'єктів підприємницької діяльності чи не мають такого статусу, на яких згідно з законами покладено обов'язок утримувати та/або сплачувати податки і збори (обов'язкові платежі), пеню та штрафні санкції.

На відміну від Закону України №2181 [22, ст. 1] у Податковому кодексі України [39, ст. 15] зазначено, що платниками податків визнаються фізичні особи (резиденти і нерезиденти України), юридичні особи (резиденти і нерезиденти України) та їх відокремлені підрозділи, які мають, одержують (передають) об'єкти оподаткування або провадять діяльність (операції), що є об'єктом оподаткування згідно з цим Кодексом або податковими законами, і на яких покладено обов'язок із сплати податків та зборів згідно з цим Кодексом.

Податковим агентом відповідно до Податкового кодексу України [39, ст. 18] визначається особа, на яку цим Кодексом покладається обов'язок з обчислення, утримання з доходів, що нараховуються (виплачуються, надаються) платнику, та перерахування податків до відповідного бюджету від імені та за рахунок коштів платника податків.

У випадку стягнення податкового боргу в процес включаються органи стягнення [22, ст. 1; 39, ст. 41 п. 41.5]. До таких відносять податкові органи (тобто податкові органи, які крім контролю здійснюють і стягнення), а в деяких випадках і органи державної виконавчої служби в межах своїх повноважень. Слід зазначити, що митні органи й органи Пенсійного фонду України не мають статусу органів стягнення. Це означає, що за наявності податкового боргу вони не можуть самостійно виконати всі дії з його стягнення, а зобов'язані звертатися до податкових органів, наділених відповідними повноваженнями.

Контролюючими органами [22, ст. 2 п. 2.1; 39, ст. 41 пп. 4.1.1, пп. 4.1.2] є тільки органи державної податкової служби та митні органи.

До суб'єктів адміністрування податків також необхідно віднести судові органи, які розглядають суперечки між платниками й органами контролю.

Адміністрування податків починається з узяття платників податків на облік податковими органами, що є обов'язковою процедурою, необхідною для здійснення контролю за платниками податків, реалізації податкового планування на державному рівні й регулювання податкової системи.

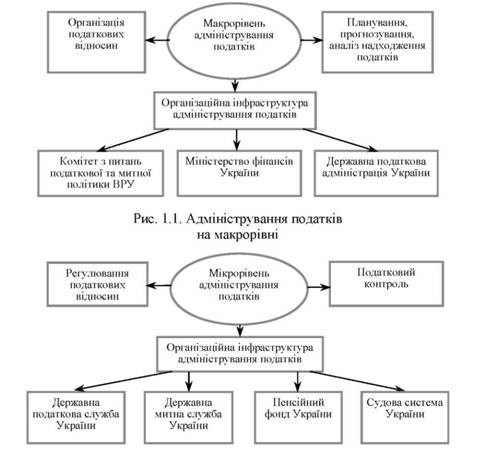

Унаслідок еволюційного розвитку процесів оподаткування сформувалася дворівнева ієрархічна система державного адміністрування податків: макрорівня та мікрорівня (рис. 1.1) [91, с. 237].

Оскільки податкова політика не просто визначає траєкторію розвитку податкових відносин, а поєднує тенденції та напрями реформувань у податковій сфері зі стратегією економічного розвитку держави, то вважається доцільним усі питання, пов'язані з формуванням і реалізацією податкової політики, розглядати як адміністрування податків, що здійснюється на макрорівні.

До органів, що реалізують адміністрування податків на макрорівні, належать Комітет з питань податкової та митної політики Верховної Ради України, Міністерство фінансів України, Державна податкова адміністрація України.

Комплекс питань адміністрування податків на мікрорівні містить практичну реалізацію положень податкової політики держави: реєстрація платників податків, забезпечення мобілізації податків і зборів, форма подачі податкової звітності, надання консультаційно-роз'яснювальних послуг, аналіз діяльності податкової служби, здійснення податкового контролю, вирішення організаційних питань підвищення ефективності роботи податкових органів. Реалізує податкове адміністрування на мікрорівні державна податкова служба України (що об'єднує ДПА України в областях і містах Києві та Севастополі, місцеві державні податкові інспекції). Пенсійний фонд, Державна митна служба, судова система України (рис. 1.2) [91, с. 238].

Рис. 1.2. Адміністрування податків на мікрорівні

Ефективність адміністрування податків на мікрорівні, переважно податкового контролю, багато в чому залежить від судової системи України. Більшість рішень судів щодо оподаткування приймається на користь однієї зі сторін податкових відносин (чи то податкових органів, чи то бізнесу), тому в систему органів адміністрування податків на мікрорівні доцільно включити і судові органи.

Сукупність адміністрування податків макро та мікрорівнів становить систему національного податкового адміністрування з її організаційною інфраструктурою [91, с. 239].

Складовими системи національного податкового адміністрування [91, с. 239-240] є: організація податкових відносин (визначення складу податкової системи, звітності, законодавче забезпечення, розробка правил реєстрації платників податків, побудова економічно ефективної системи податкових органів і їхньої інформаційної взаємодії із зацікавленими структурами різних рівнів виконавчої влади, гармонізація податкової та монетарної політики тощо); планування, прогнозування й аналіз надходження податків (вивчення впливу макроекономічних показників і податкового законодавства на стан податкових надходжень і їхню динаміку); регулювання податкових відносин (у тому числі за допомогою історико-політичної складової) передбачає облік платників податків, забезпечення мобілізації податків і зборів, масово-роз'яснювальна та консультативна робота, введення податкових преференцій та інші форми реалізації регулюючої функції податків; податковий контроль (проведення податкових перевірок, застосування штрафів, санкцій за порушення чинних норм податкового законодавства) (див. рис. 1.1, 1.2).

Коротко охарактеризуємо елементи системи національного адміністрування податків.

Організація податкових відносин передбачає загальні основи організації діяльності податкової служби, що будуть основою для реалізації податкових відносин на мікрорівні та визначатимуть основні орієнтири взаємовідносин між суспільством і фіскальними органами [91, с. 239].

Під податковими відносинами [91, с. 239] розуміється процес формування та запровадження механізмів реєстрації, обліку платників податку; справляння податків і контроль за правильністю, повнотою, своєчасністю їх сплати та передбачає врахування реакції бізнесу та суспільства загалом на ефективність реалізації такого механізму.

До організації податкових відносин [91, с. 240] належить комплекс питань з: 1) формування кодифікованого законодавчого забезпечення організації податкових відносин; 2) розробки науково-обґрунтованої концепції розвитку податкової системи й інструментів її реалізації з урахуванням стратегії і пріоритетів розвитку національної економіки й інтеграційних прагнень держави, формулювання чітко визначеної податкової політики, що гармонізується з монетарною політикою держави; 3) формування економічно ефективної системи податкових органів їхньої партнерської й інформаційної взаємодії із зацікавленими структурами різних рівнів виконавчої, законодавчої влади, комерційними структурами: встановлення партнерських відносин між бізнесом і податковою службою; 4) запровадження чітких правил (прозорих, оперативних, вимогливих) реєстрації платників податків, що зумовить зменшення ризику реєстрації фіктивних фірм, підприємств на підставних осіб, а також осіб, які свого часу вчинили порушення податкового законодавства та, можливо, й досі схильні до шахрайства; 5) реалізації через засоби масової інформації загальнонаціональної програми формування податкової культури в суспільстві.

Планування, прогнозування й аналіз надходження податків є важливим елементом податкового адміністрування не лише з фіскальної позиції, а й з позиції формування основ оптимізації тактики і стратегії податкової політики [61, с. 224]. У цьому спектрі питань податкове адміністрування має вирішити основну проблему - це формування стабільних податкових надходжень і виявлення резервів підвищення податкового потенціалу регіонів, галузей національної економіки в такий спосіб, щоб мінімально впливати на економічну активність бізнесу [64, с. 41-42; 91, с. 240].

Для реалізації цього завдання необхідно постійно відстежувати макроекономічні тенденції і прогнози соціально-економічного розвитку як в Україні, так і в інших країнах. Виконуватися воно має постійно як на один бюджетний рік (поточне податкове планування), так і на тривалу перспективу (податкове прогнозування). Під час здійснення аналізу надходження податків необхідно чітко відстежувати вплив податкового навантаження на економічну й інвестиційну активність бізнесу, динаміку тіньового сектора економіки, міграцію капіталів серед галузей економіки та міждержавний перелив капіталів тощо.

Реалізуються ці блоки питань податкового адміністрування на макрорівні та перебувають в компетенції ДПА України, МФУ, ВРУ. Від рівня організації й ефективності реалізації охарактеризованого елемента залежать ефективність, відлагодженість, прозорість, гнучкість адміністрування податків на мікрорівні [91, с. 240-241].

Регулювання податкових відносин є найбільш мобільним елементом адміністрування податків та виявляється в тактичній, оперативній реалізації стратегії податкової політики [91, с. 241]. За допомогою податкового регулювання здійснюється оперативне втручання в хід виконання податкових зобов'язань платниками податків.

Податкове регулювання є складною архітектурою податкових правовідносин, оскільки в ньому сходяться фінансово-економічні інтереси бізнесу та держави. Гармонізація таких інтересів залежить від чіткості і прозорості встановлених на макрорівні "правил гри" в податкових відносинах.

Регулювання починається із запровадження єдиної методики обліку платників податків і зборів, що створює передумови для здійснення контролю за правильністю обчислення, повнотою і своєчасністю перерахування податків і зборів, досконалості процесів адміністрування єдиного банку даних про платників податків із метою створення їхньої податкової історії.

Під час регулювання податкових відносин здійснюється забезпечення повної мобілізації податків і зборів, упровадження стандартизованих і прозорих форм і методів обслуговування платників податків на основі новітніх інформаційних технологій, організація широкомасштабної роз'яснювальної роботи серед платників податків із питань податкового законодавства, проведення консультативної роботи. Важливим способом реалізації податкового регулювання є система податкових пільг і ставок, підписання міжнародних угод про уникнення подвійного оподаткування.

Реалізується цей блок питань податкового адміністрування на мікрорівні та знаходиться в компетенції державної податкової служби, державної митної служби, Пенсійного фонду України. Від рівня організації й ефективності реалізації податкового регулювання залежать соціально-економічна і фінансова стабільність у державі та рівень виконання нею своїх конституційних обов'язків.

Другою за значенням у складі адміністрування податків має бути масово-роз'яснювальна та консультаційна робота податкових органів [64, с. 41]. Адже після того, як склад платників добре відомий, слід надати останнім достатньо інформації для роботи згідно з чинним податковим законодавством. Тоді держава зможе домогтися законослухняної та регулярної сплати податків.

Податковий контроль [91, с. 241-242] є заключним елементом системи національного адміністрування податків, що передбачає спостереження державних контролюючих органів за фінансово-господарською діяльністю платників податків із метою об'єктивного забезпечення заданого рівня формування бюджету і встановлення її відповідно вимогам податково-правових норм чинного законодавства та є обов'язковою умовою ефективного функціонування фінансової системи й економіки країни загалом. Його основною метою є контроль за процесом виконання податкової політики та дотримання платниками податків чинних норм податкового законодавства.

Податковий контроль проводиться шляхом застосування науково обгрунтованих методів установлення ступеня відповідності практики оподаткування положенням розробленої податкової політики [12, с. 4-5].

Право контролювати дотриманість законності в податковій сфері держава делегує спеціалізованим органам, що називаються органами податкового контролю [39, ст. 41, ст. 61]. Система органів податкового контролю не є розгалуженою. По суті існує три групи органів податкового контролю [39, ст. 41] - податкові органи, митні органи та Пенсійний фонд (мікрорівень системи національного адміністрування податків).

Комплексна реалізація напрямів адміністрування податків ставить за мету побудову ефективної системи економічних відносин між платниками податків і державою, що дозволить сформувати цілісну, справедливу, фіскально й економічно ефективну податкову систему, що буде додатковим поштовхом до підвищення рівня конкурентоспроможності національної економіки та життя населення країни.

Цілями підвищення ефективності адміністрування податків [91, с. 242] є:

підвищення якості та доступності державних послуг у сфері оподаткування;

модернізація державної податкової служби України, що дозволить підвищити ефективність її роботи і зменшити витрати на утримання податкових органів;

кодифікація податкового законодавства і приведення його у відповідність до загальнонаціональних пріоритетів розвитку економіки України;

зниження трансакційних витрат для бізнес-сектора на виконання вимог податкового законодавства, що зумовить зростання підприємницької активності, приватних інвестицій та експорту;

створення максимально зручних умов для сплати податків, подачі податкової звітності через упровадження нових електронних програмних продуктів;

стимулювання розвитку конкурентного середовища (обмеження втручання податкових служб у діяльність платників податків);

розширення податкової бази (за рахунок легалізації тіньової економіки) та підвищення рівня добровільності сплати податків до бюджету.

Для своєї ефективної діяльності система національного адміністрування податків має містити, з одного боку, чітко регламентовану, зрозумілу та кодифіковану законодавчу (правову) базу (для розробки податкової політики та забезпечення її функціонування), а з іншого - необхідні ресурси (трудові, матеріальні) для здійснення власне адміністрування.

Гегемонія в рівнях податкового адміністрування залежить від стану економічного розвитку держави, рівня утвердження ринкових принципів господарювання та демократичної архітектури управління.

В економічно розвинутих демократичних країнах процеси оподаткування загалом стабілізувалися [91, с. 243]. Це означає, що питання адміністрування податків на макрорівні переважно відлагоджені та вирішені. Водночас на мікрорівні постійно продовжуються дифузійні зміни в організаційних перетвореннях із підвищення ефективності роботи податкових органів і податкової системи загалом переважно за рахунок упровадження інформаційних технологій. Тобто урегульованість і стабільність процесів адміністрування податків на макрорівні дозволила поступово перейти до самостійного (оперативнішого та виваженішого) ухвалення рішень адміністрування податків на мікрорівні.

У державах із економікою перехідного періоду спостерігається зворотна тенденція: макрорівень є надто нестабільним і відрізняється постійними, частими, іноді необґрунтованими змінами. Указана нестабільність досить вагомо позначається на ефективності адміністрування податків. Ефективність процесів адміністрування податків залежить насамперед від стабільності макрорівня та чесності, компетентності і гнучкості на мікрорівня адміністрування податків.

2.1. Первинний облік платників податків

Взяття на первинний облік юридичних осіб та відокремлених підрозділів юридичних осіб

Облік самозайнятих осіб

Державний реєстр фізичних осіб - платників податків

Підстави та порядок зняття з обліку в органах державної податкової служби юридичних осіб, їх відокремлених підрозділів та самозайнятих осіб

Інформація, що подається для обліку платників податків органами державної реєстрації суб'єктів підприємницької діяльності та іншими органами

Вимоги до відкриття та закриття рахунків платників податків у банках та інших фінансових установах

2.2. Вторинний облік платників податків

РОЗДІЛ 3. Склад та функції контролюючих органів