Податкове повідомлення складають і направляють по кожному окремому податку, збору (обов'язковому платежу). У ньому мають міститися:

1) підстави для нарахування такої суми обов'язкового платежу;

2) посилання на норму податкового закону, відповідно до якої був зроблений розрахунок чи перерахунок податкових зобов'язань;

3) сума податку чи збору, що підлягає сплаті;

4) сума штрафних санкцій (за їхньої наявності);

5) граничні терміни їхніх повноважень;

6) попередження про наслідки їхньої несплати у встановлений термін;

7) граничні терміни, передбачені законом для оскарження нарахованого податкового зобов'язання;

8) штрафні санкції у разі їх нарахування.

Якщо контролюючий орган приймає рішення про застосування і стягнення сум штрафних (фінансових) санкцій, донарахованих сум податків, зборів (обов'язкових платежів) і пені за порушення законодавства по кількох податках, то складає відповідну кількість податкових повідомлень. Контролюючий орган веде реєстр податкових повідомлень, направлених окремим платником податків.

Після складання, у той самий день, податкове повідомлення направляють для вручення платнику податків. Податкове повідомлення вважається направленим (врученим) юридичній особі, якщо його передано посадовій особі такої юридичної особи під розписку чи направлено листом з повідомленням про вручення. Податкове повідомлення вважається направленим (врученим) фізичній особі, якщо його вручено особисто такому платнику (його законному представникові) чи направлено листом на його адресу за місцем проживання або останнім відомим місцезнаходженням з повідомленням про вручення [39, ст. 58 п. 3].

Звернемо увагу на положення, закріплене Порядком направлення органами державної податкової служби України податкових повідомлень платникам податків [80], відповідно до якого, якщо податковий орган чи пошта не можуть вручити платникові податків податкове повідомлення через брак даних про його місце проживання чи місцезнаходження, то після складання відповідного акта, його розміщують на дошці оголошень, встановленій при вході в приміщення податкового органу. При цьому день такого розміщення податкового повідомлення вважається днем його вручення платникові податків.

У разі згоди з нарахованою сумою податків і зборів у податковому повідомленні платник податків зобов'язаний сплатити її протягом 10 календарних днів з моменту його одержання (чи в терміни, зазначені в податковому повідомленні). У такому разі направлення податкового повідомлення не зумовлює ніяких негативних наслідків для платників. У разі незгоди з нарахованою сумою обов'язкового платежу платник податків має право, з дотриманням вимог Положення про порядок подання та розгляду скарг платників податків органами державної податкової служби [74], оскаржити таке рішення податкових органів.

У разі коли судом за результатами розгляду кримінальної справи про злочини, предметом якої є податки, збори, винесено обвинувальний вирок, що набрав законної сили, або винесено рішення про закриття кримінальної справи за нереабілітуючими підставами, відповідний контролюючий орган зобов'язаний визначити податкові зобов'язання платника податків за податками та зборами, несплата податкових зобов'язань за якими встановлена рішенням суду, та прийняти податкове повідомлення-рішення про нарахування платнику таких податкових зобов'язань і застосування стосовно нього штрафних (фінансових) санкцій.

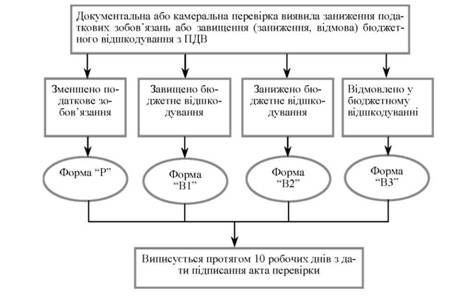

Складання та надсилання платнику податків податкового повідомлення-рішення за податковими зобов'язаннями платника податків за податками та зборами, несплата податкових зобов'язань за якими встановлена рішенням суду, забороняється до набрання законної сили рішенням суду у справі або винесення постанови про закриття такої кримінальної справи за нереабілітуючими підставами. Схема видання податкових повідомлень і повідомлень-рішень подана на рис. 6.1, 6.2 [42, с. 216].

Кожне податкове повідомлення має певний номер, який складається з таких частин: порядковий номер у межах підрозділу, який склав податкове повідомлення, - перші 6 цифр номера (тільки для первинного податкового повідомлення); номер відділу, що склав податкове повідомлення, - наступні 4 цифри; через дріб вказується номер скарги, стосовно якої надсилається податкове повідомлення. Наприклад, податкове повідомлення №0000012301/0 - номер первинного рішення, № 0000012301/1 - номер рішення на першу скаргу платника, № 0000012301/2 - номер рішення на другу скаргу платника, № 0000012301/3 - номер рішення на третю скаргу платника.

Якщо за результатами розгляду скарги платника податків нарахована сума податкового зобов'язання збільшується і на цю суму направляється окреме податкове повідомлення, то в його номері через дріб також проставляється номер скарги, за результатами розгляду якої відбулося збільшення. Наприклад, якщо за результатами розгляду другої скарги платника податків відповідно до попереднього прикладу сума нарахованого податкового зобов'язання збільшується, то додатково такому платникові податків направляється податкове повідомлення з іншим порядковим номером, при цьому через дріб також проставляється цифра 2 (наприклад, № 0000052301/2).

Рис. 6.1. Схема видання податкових повідомлень-рішень у випадку неподання платником податків декларації у встановлений строк

Рис. 6.2. Схема видання податкових повідомлень-рішень у випадку виявлення заниження податкових зобов'язань або завищення бюджетного відшкодування з ПДВ

Податкове повідомлення виписується місцевим органом ДІЛ, виключно у випадку, коли рішення за скаргою приймає вищий орган.

Після складання податкове повідомлення в той самий день передається структурному підрозділу, до функцій якого входить реєстрація вхідної та вихідної кореспонденції, для направлення (вручення) платнику податків. Цей підрозділ або відповідальна особа, визначена керівником податкового органу для виконання таких функцій, у день одержання податкового повідомлення від того структурного підрозділу, який його склав, направляє (вручає) податкове повідомлення платнику податків. При цьому корінець податкового повідомлення залишається в податковому органі.

Податкове повідомлення вважається направленим (врученим) юридичній особі, якщо воно передане посадовій особі юридичної особи під розписку або направлено листом з повідомленням про вручення. Щодо фізичних осіб фактом цього є особисте вручення платникові чи його представнику або рекомендованим листом на його адресу за місцем проживання або за останнім відомим місцем його знаходження з повідомленням про вручення.

Порядок направлення податкових повідомлень за результатами розгляду скарги платника наведений в табл. 6.1 [42, с. 219].

Таблиця 6.1. ПОРЯДОК НАПРАВЛЕННЯ ПОДАТКОВИХ ПОВІДОМЛЕНЬ ЗА РЕЗУЛЬТАТАМИ РОЗГЛЯДУ СКАРГИ ПЛАТНИКА

Рішення податкового органу повністю скасовується | Рішення податкового органу частково скасовується | Рішення податкового органу не змінюються | Податкові зобов'язання збільшуються за результатами розгляду скарги |

Податкове повідомлення вважається відкликаним від дня ухвалення рішення про скасування оскарженого рішення | Попереднє податкове повідомлення вважається відкликаним з моменту ухвалення рішення про часткове скасування оскарженого рішення. Платникові направляється нове податкове повідомлення з новим номером, меншою сумою й новим граничним строком сплати | 3 метою доведення до платника нового граничного строку сплати йому направляється податкове повідомлення зі старим номером, але іншою цифрою після риски дробу (залежно від номера розглянутої скарги) і з новим строком сплати | 3 метою доведення до платника нового граничного строку сплати йому направляється податкове повідомлення зі старим номером, але іншою цифрою після риски дробу (залежно від номера розглянутої скарги) і з новим строком сплати. Крім того, платникові направляється нове податкове повідомлення з новим номером на суму збільшення податкового зобов'язання |

Таблиця 6.2. ПОРЯДОК ВІДКЛИКАННЯ ПОДАТКОВИХ ПОВІДОМЛЕНЬ

Підстави для відкликання | Дата відкликання податкового повідомлення | |

Сума податкового зобов'язання і штрафних санкцій самостійно погашається платником | День, на протязі якого відбулося погашення податкового зобов'язання штрафів | |

Рішення про нарахування податкових зобов'язань відміняється чи змінюється судом (арбітражним судом) | День отримання платником відповідного рішення суду | |

Податковий орган відміняє чи змінює раніше прийняте рішення про нарахування суми податкового зобов'язання (штрафних санкцій) внаслідок адміністративного оскарження | День прийняття податковим органом рішення про відміну чи зміну раніше нарахованої суми податкового зобов'язання (штрафних санкцій) | |

Підстави для відкликання | Дата відкликання податкового повідомлення | |

Досягнення податкового компромісу щодо нарахованих податкових зобов'язань | День отримання платником нової суми податкового зобов'язання | |

Нарахована сума зменшується внаслідок її адміністративного оскарження | Попереднє податкове повідомлення відкликається в день отримання платником нового повідомлення | |

Порушення термінів подання платнику мотивованого висновку щодо його скарги чи рішення про подовження термінів її розгляду | День, наступний за останнім днем відповідного терміну | |

Податкові зобов'язання підлягають відстроченню або розстроченню | День прийняття податковим органом рішення про відстрочення або розстрочення | |

Списання безнадійного податкового боргу | День прийняття податковим органом рішення про списання безнадійного податкового боргу | |

Якщо податковий орган або пошта не може вручити платнику податків податкове повідомлення у зв'язку з незнаходженням посадових осіб, їхньою відмовою прийняти податкове повідомлення, незнаходженням фактичного місця перебування (місцезнаходження) платника податків, то працівник структурного підрозділу, який складав таке податкове повідомлення, оформляє відповідний акт, у якому вказує причину неможливості вручення податкового повідомлення. Цей акт долучається до справи платника податків. У той самий день структурний підрозділ (або відповідальна особа), до функцій якого відносять реєстрацію вхідної й вихідної кореспонденції, розміщає податкове повідомлення на дошці податкових оголошень (повідомлень), що встановлюється на вході в приміщення органу ДПС. При цьому день розміщення такого податкового повідомлення на дошці податкових оголошень (повідомлень), зафіксований в акті про причини неможливості його вручення платникові податків, вважається днем його вручення.

Порядок відкликання податкових повідомлень наведено у табл. 6.2 [42, с. 221].

РОЗДІЛ 7. Податковий борг. Списання безнадійного податкового боргу

7.1. Поняття "податковий борг". Джерела погашення податкового боргу. Списання і розстрочення податкового боргу

7.2. Погашення податкового боргу в разі ліквідації та реорганізації платника податків

7.3. Погашення податкового боргу державних підприємств, які не підлягають приватизації, та комунальних підприємств

7.4. Порядок виконання грошових зобов'язань фізичних осіб у разі їх смерті або визнання безвісно відсутніми чи недієздатними, а також неповнолітніх осіб

7.5. Зміст та порядок виникнення безнадійного податкового боргу. порядок списання безнадійного податкового боргу

РОЗДІЛ 8. Податкова застава. Адміністративний арешт активів

8.1. Поняття "податкова застава". Випадки виникнення права податкової застави

8.2. Звільнення від податкової застави. Продаж майна, що перебуває у податковій заставі