Згідно з п.16 П(С)БО 7 підприємство може переоцінити об'єкт основних засобів, якщо залишкова вартість цього об'єкта суттєво відрізняється від його справедливої вартості на дату балансу. У разі переоцінки об'єкта основних засобів на ту саму дату здійснюється переоцінка всіх об'єктів групи основних засобів, до якої належить переоцінюваний об'єкт.

Переоцінка основних засобів тієї групи, об'єкти якої вже зазнали переоцінки, надалі має проводитися з такою регулярністю, щоб їх залишкова вартість на дату балансу суттєво не відрізнялася від справедливої вартості.

Переоцінена вартість - вартість необоротних активів після їх переоцінки.

Переоцінена первісна вартість та сума зносу об'єкта основних засобів визначається множенням відповідно первісної вартості і суми зносу об'єкта основних засобів на індекс переоцінки. Індекс переоцінки визначається діленням справедливої вартості об'єкта, який переоцінюється, на його залишкову вартість.

Якщо залишкова вартість об'єкта основних засобів дорівнює нулю, то його переоцінена залишкова вартість визначається додаванням справедливої вартості цього об'єкта до його первісної (переоціненої) вартості без зміни суми зносу об'єкта.

Переоцінка основних виробничих фондів може здійснюватися у двох формах:

1) дооцінка - збільшення залишкової вартості об'єкта основних фондів внаслідок збільшення його корисності;

2) уцінка - зменшення залишкової вартості об'єкта, основних фондів внаслідок зменшення його корисності.

При цьому під зменшенням корисності слід розуміти втрату економічної вигоди в сумі перевищення залишкової вартості активу над сумою очікуваного відшкодування.

Сума дооцінки залишкової вартості об'єкта основних засобів включається до складу додаткового капіталу, а сума уцінки - до складу витрат.

ПРИКЛАД 6.4. Підприємство обмінює застарілий механічний вимірювальний прилад на сучасний, більш точний, електронний пристрій. Первісна вартість переданого припаду складає 500 грн Сума нарахованого зносу - 125 грн. Вартість обміну, обговорена в договорі, складає 240 грн (у тому числі податок на додану вартість - 40 грн). Яким чином буде здійснюватись переоцінка у цьому випадку?

РІШЕННЯ. Залишкова вартість переданого об'єкта основних фондів складе 375 грн (тобто 500 грн- 125 грн).

Справедлива вартість у цьому випадку дорівнює договірній вартості, що складає 200 грн (без урахування ПДВ, тобто 240 грн - 40 грн).

Індекс переоцінки згідно з п.17 П(С)БО 7 визначається діленням справедливої вартості на залишкову і дорівнюватиме в цьому випадку 200 грн /375 грн = 0.5333.

Отже переоцінена первісна вартість визначатиметься як добуток первісної початкової вартості на індекс переоцінки, тобто 500 грн х 0,5333 = 266,65 грн, а знос тоді дорівнюватиме 125 грн х 0,5333 = 66,65 грн. Відтак відбулась уцінка нашого механічного вимірювального приладу.

6.5. Поняття амортизації, методи на-рахування амортизації об'єкта основних засобів

Процес амортизації означає перенесення частинами вартості основних фондів протягом терміну їх корисної служби на вироблену продукцію і наступне використання цієї вартості дпя відшкодування спожитих основних фондів.

Амортизаційні відрахування - це грошова сума перенесеної вартості основного виробничого фонду на вироблену продукцію.

Об'єктом амортизації є вартість основних засобів (окрім вартості землі і незавершених капітальних інвестицій). Нарахування амортизації здійснюється протягом строку корисного використання (експлуатації) об'єкта, який встановлюється підприємством при визнанні цього об'єкта активом (при зарахуванні його на баланс), і призупиняється на період його реконструкції, модернізації, добудови, дообладнання та консервації.

Під строком корисного використання {експлуатації) слід розуміти очікуваний період часу, протягом якого необоротні активи будуть використовуватися підприємством або з їх використанням буде виготовлено (виконано) очікуваний підприємством обсяг продукції (робіт, поспуг).

При визначенні строку корисного використання (експлуатації) слід ураховувати:

- очікуване використання об'єкта підприємством з урахуванням його потужності або продуктивності;

- передбачений фізичний та моральний знос;

- правові або інші обмеження щодо строків використання (експлуатації) об'єкта та інші фактори.

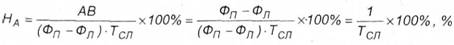

Нарахування амортизації здійснюється щомісяця. Ступінь, з яким повинна бути відновлена вартість основних фондів називається нормою амортизації (На) і визначається за формулою (6.2):

де Фп - первісна вартість основних фондів певної групи, грн;

Фл - піквідаційна вартість основних фондів цієї ж групи, грн;

Tсл - термін корисної служби основних фондів, років.

Амортизованою вартістю необоротних активів (у тому числі основних фондів) (АВ) є первісна вартість таких активів чи переоцінена вартість, зменшена на ліквідаційну вартість, тобто вона враховує реальні витрати, пов'язані з придбанням об'єкта основних засобів.

ПРИКЛАД 6.5. Підприємством придбаний комп'ютер вартістю 3600 грн (у тому числі ПДВ 600 грн). З урахуванням морального зносу, й інтенсивності експлуатації підприємством установлений термін його корисної спужби - 4 роки. За таких умов прийнято, що по закінченні корисного строку служби цей комп'ютер можна буде продати за ціною 300 грн. Необхідно визначити амортизовану вартість та середню норму амортизації такого комп'ютера.

РІШЕННЯ. Об'єктом для нарахування амортизації буде величина реальних витрат, яка дорівнює первісній вартості за мінусом його ліквідаційної вартості (амортизована вартість), тобто АВ = Фп- Фл = 3600 грн - 600 грн (ПДВ) - 300 грн (Фл) = 2700 грн. Середня норма амортизації комп'ютера згідно з формулою (6.2) становитиме 25% (тобто НА = 1/4 х 100%).

Ухвалення рішення про вибір методу нарахування амортизації основних засобів напежить засновникам, інвесторам, акціонерам тощо, тобто залежить від облікової політики держави.

Нарахування амортизації починається з місяця, наступного за місяцем, у якому об'єкт основних засобів став придатним для корисного використання (п.29 П(С)БО 7). Амортизація нараховується щомісячно протягом всього терміну корисного використання об'єкту (п.23 П(С)Б0 7). Разом з тим, нарахування амортизації призупиняється на період реконструкції, модернізації, добудови, дообладнання та консервації об'єкта (п.23 П(С)БО 7) або припиняється, починаючи з місяця, наступного за місяцем вибуття об'єкта основних засобів (п.29 П(С)БО 7).

Визначаючи строк корисного використання об'єкта основних засобів, слід керуватися нормами п.24 П(С)БО 7 і враховувати:

- очікуване використання об'єкта підприємством з урахуванням його потужності або продуктивності;

- фізичний та приблизний моральний знос;

- правові чи інші обмеження щодо строків використання об'єкта.

При цьому строк корисного використання об'єкта основних засобів не обов'язково повинен збігатися з нормативним строком його використання. Підприємство має право здійснити заміну такого об'єкта значно раніше, ніж закінчиться нормативний (паспортний) строк його використання.

Відповідно до п.28 П(С)БО 7 підприємство самостійно обирає метод амортизації з урахуванням очікуваного способу отримання економічних, вигод від його використання. Якщо очікуваний спосіб одержання економічних вигод змінюється, то може бути обраний інший метод нарахування амортизації. Нарахування амортизації за новим методом дає можливість зробити висновок, що до вартості різних об'єктів основних засобів можуть застосовуватись різні методи нарахування амортизації. Разом з тим, в п.36.2 П(С)БО 7 передбачено, що підприємство повинне у примітках до фінансової звітності вказати методи амортизації, які ним використовуються (це вказує на можливість застосування різних методів до різних об'єктів амортизації).

Підприємства, які мають сезонний характер виробництва, річну суму амортизації нараховують протягом періоду роботи підприємства у звітному році.

Місячна сума амортизації при застосуванні прямопінійного методу визначається діленням річної суми амортизації на 12. Місячна сума амортизації при застосуванні методів зменшення залишкової вартості, прискореного зменшення залишкової вартості та кумулятивного визначається діленням суми амортизації за повний рік корисного використання на 12.

Амортизація нараховується із застосуванням таких методів (п.26 П(С)БО 7):

1) прямолінійного методу, за яким річна сума амортизації (Ар) визначається діленням амортизованої вартості (АВ) на строк корисного використання об'єкта основних засобів (Ten), тобто за формупою (6.3):

ПРИКЛАД 6.6. Необхідно нарахувати амортизацію зв допомогою прямолінійного методу на об'єкт III групи основних фондів підприємства - складальний верстат, якщо його первісна вартість складає 20000 грн, строк корисної експлуатації - 4 роки, очікується, що він матиме ліквідаційну вартість 2000 грн.

РІШЕННЯ. Амортизована вартість верстата складе суму 18000 грн (тобто АВ = Фп – Фл= 20000 грн - 2000 грн). Отже, згідно із формулою розрахунку (6.3) щорічні амортизаційні відрахування становитимуть суму 4500 грн (тобто 18000 1 4). Відтак норма амортизації такого верстата складе 25%.

Проілюструємо процес перенесення вартості верстата в табл. 6.3:

Таблиця 6.3

Розрахунок амортизаційних відрахувань прямолінійним методом

| Рік | Норма амортизації, % | Вартість напочаток року, грн | Амортизаційнівідрахування, грн | Вартість на кінець року, грн | |||

| 1 | 25 | ФП | 20 000 → | - | 4 500 → | = | → 15 500 |

| 2 | 25 | 15 500 → | - | 4 500 → | = | → 11 000 | |

| 3 | 25 | 11 000 → | - | 4 500 → | = | → 6 500 | |

| 4 | 25 | 6 500 → | - | 4 500 → | = | → 2 000 |Фл | |

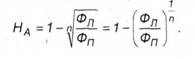

2) методу зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації (Фзал) та річної норми амортизації (На) за формулою (6.4):

Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкта (Фп) на його первісну вартість (Фп) за формулою (6.5):

ПРИКЛАД 6.7. Необхідно нарахувати амортизацію за допомогою методу зменшення залиш-нової вартості на об'єкт III групи основних фондів підприємства - складальний верстат (який було розглянуто в прикладі 6 6). якщо його первісна вартість складає 20000 грн. строк корисно) вксплу-атації - 4 роки, очікується, що він матиме ліквідаційну вартість 2000 грн.

РІШЕННЯ. Спочатку слід обчислити норму амортизації, на яку буде помножуватися залишкове вартість верстата за кожний рік його корисної служби за формулою (6.5), тобто НА= 1 - (2000 / 20000)1/4 = 0,4377. Знайдемо амортизаційні відрахування за кожен рік корисного строку служби верстата.

Амортизаційні відрахування за перший рік експлуатації верстата:

Ар1 = 20000 х 0,4377 = 8754 грн.

Амортизаційні відрахування за другий рік експлуатації верстата:

АР2 = (20000 - 8754) х 0,4377 = 4922.37 грн.

Амортизаційні відрахування за третій рік експлуатації верстата:

Ар3 = (20000 - 8754 - 4922.37) х 0,4377 = 2767,85 грн.

Амортизаційні відрахування за четвертий рік експлуатації верстата:

АР4 = (20000-8754 - 4922,37- 2767,85) х 0,4377 = 1556,36 грн.

Сума всіх амортизаційних відрахувань становить:

Ар = Ар1 + Ар2 + Ар3 + Ар4 = 8754 грн + 4922,37 грн + 2767,85 грн + 1556,36 грн = 18000,58 грн ~ 18000 грн (що дорівнює амортизованій вартості верстата).

Проілюструємо процес перенесення вартості верстата в табл. 6.4:

Таблиця 6.4

Розрахунок амортизаційних відрахувань методом зменшення залишкової вартості

| Рік | Норма амортизації, % | Вартість на початок року, грн | Амортизаційні віддрахування,грн | Вартість на кінець року, грн | ||||

| 1 | 43,77 | Фп | 20000,00 → | — | 8 754,00 — | = | →11 246,00 | |

| 2 | 43,77 | 11 246,00 → | — | 4 922,37 — | = | → 6 323,63 | ||

| 3 | 43,77 | 6 323,63 → | — | 2 767,85 — | = | → 3 555,78 | ||

| 4 | 43,77 | 3 555,78 → | — | 1 556,36 — | = | →1999,42 | Фл | |

3) методу прискореного зменшення залишкової вартості, за яким річйа сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації (Фзал) та річної норми амортизації (НА), яка обчислюється, виходячи із строку корисного використання об'єкта, і подвоюється, тобто за формулою (6.6):

ПРИКЛАД 6.8. Необхідно нарахувати амортизацію за допомогою методу прискореного зменшення залишкової вартості на об'єкт III групи основних фондів підприємства - складальний верстат (який було розглянуто в прикладах 6.6-6.7) за тими ж самими похідними даними.

РІШЕННЯ. Спочатку слід обчислити норму амортизації, на яку буде помножуватися залишкова вартість верстата за кожний рік його корисної служби за формулою (6.2): НА = 1/4 = 0,25. Відповідно подвійна норма амортизації дорівнюватиме 0,5. Знайдемо амортизаційні відрахування за кожен рік корисного строку служби верстата.

Амортизаційні відрахування за перший рік експлуатації верстата:

Ар1 = 20000 х 0,5 = 10000 грн.

Амортизаційні відрахування за другий рік експлуатації верстата:

АР2 = (20000 - 10000) х 0,5 = 5000 грн.

Амортизаційні відрахування за третій рік експлуатації верстата:

Ар3 = (20000 - 10000 - 5000) х 0,5 =2500 грн.

Амортизаційні відрахування за четвертий рік експлуатації верстата:

Ар 4 = (20000 - 10000 - 5000 - 2500) = 2500 грн.

Сума всіх амортизаційних відрахувань становить:

Ар = Ар1 + Ар2 + Ар3 + Ар4 = 10000 грн + 4 5000 грн + 2500 грн + 2500 грн = 20000 грн (щойорівнює первісній вартості верстата).

Проілюструємо процес перенесення вартості верстата в табл. 6.5

Таблиця 6.5

Розрахунок амортизаційних відрахувань методом прискореного зменшення залишкової вартості

| Рік | Норма амортизації, % | Вартість на початок року, грн | Амортизаційні віддрахування,грн | Вартість на кінець року, грн | ||||

| 1 | 50 | Фп | 20 000 → | — | 10 000 → | = | → 10 000 | |

| 2 | 50 | 10 000 → | — | 5 000 → | = | → 5 000 | ||

| 3 | 50 | 5 000 → | — | 2 500 → | = | → 2 500 | ||

| 4 | 50 | 2 500 → | — | 2 500 → | = | → 0 | Фл | |

4) кумулятивного методу, за яким річна сума амортизації визначається як добуток амортизованої вартості (АВ) та кумулятивного коефіцієнта (к*). Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця строку корисного використання об'єкта основних засобів, на суму числа років його корисного використання за формулою (6.7):

ПРИКЛАД 6.9. Необхідно нарахувати амортизацію за допомогою кумулятивного методу на об'єкт III групи основних фондів підприємства - складальний верстат (який було розглянуто в прикладах 6.6-6.8) за тими ж самими похідними даними.

РІШЕННЯ. Спочатку слід обчислити кумулятивні коефіцієнти для кожного року експлуатації верстата.

kк1 = 4/(1 + 2+ 3+4) =0,4

kк2 = 3/(1 + 2+ 3+ 4) = 0,3

kк3 = 2/(1 + 2 + 3 + 4) = 0,2

kк4 = 1/(1 + 2+ 3 + 4) = 0,1.

Знайдемо амортизаційні відрахування за кожен рік корисного строку служби верстата відповідно до винайдених кумулятивних коефіцієнтів.

Амортизаційні відрахування за перший рік експлуатації верстата:

Ар1 = 18000 х 0,4 = 7200 грн.

Амортизаційні відрахування за другий рік експлуатації верстата:

Арг2= 18000 х 0,3 =5400 грн.

Амортизаційні відрахування за третій рік експлуатації верстата:

Ар3 = 18000 х 0,2 = 3600 грн.

Амортизаційні відрахування за четвертий рік експлуатації верстата:

Ар4 = 18000 х 0,1 = 1800 грн.

Сума всіх амортизаційних відрахувань становить:

Ар = Ар1 + Ар2 + Ар3 + Ар4 = 7200 грн + 5400 грн + 3600 грн + 1800 грн = 18000 грн (що дорів нюс амортизованій вартості верстата).

Проілюструємо процес перенесення вартості верстата в табл 6.6:

5) виробничого методу, за яким місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) (Q1) та виробничої ставки амортизації (НА ВИР) за формулою (6.8):

Виробнича норма амортизації обчислюється діленням амортизованої вартості (АВ) на загальний обсяг продукції (робіт, послуг) (Q), який підприємство очікує виготовити (виконати) з використанням об'єкта основних засобів, за формулою (6.9):

Таблиця 6.6

Розрахунок амортизаційних відрахувань кумулятивним методом

| Рік | Норма амортизації, % | Вартість на початок року, грн | Амортизаційні віддрахування,грн | Вартість на кінець року, грн | ||||

| 1 | 0,4 | Фп | 20 000 → | — | 7 200 → | = | → 12 800 | |

| 2 | 0,3 | 12 800 → | — | 5 400 → | = | → 7 400 | ||

| 3 | 0,2 | 7 400 → | — | 3 600 → | = | → 3 800 | ||

| 4 | 0,1 | 3 800 → | — | 1 800 → | = | → 2 000 | Фл | |

ПРИКЛАД 6.10. Необхідно нарахувати амортизацію зв допомогою виробничого методу на об'єкт III групи основних фондів підприємства - складальний верстат (який було розглянуто в прикладах 6.6-6.9) зв тими ж самими похідними даними. Тільки потрібно урахувати, що верстат було придбано дпя виробництва на ньому 90000 одиниць продукт), причому в перший рік планується випустити 30000 одиниць продукції, в другий - 25000 одиниць продукції, в третій - 15000, в четвертий - 20000 одиниць продукції.

РІШЕННЯ. Спочатку слід обчислити виробничу норму амортизації.

НА ВИР = (20000 грн - 2000 грн) /90000 одиниць =0,2 грн за одиницю.

Знайдемо амортизаційні відрахування за кожен рік корисного строку служби верстата відповідно до винайденої виробничої норми амортизації.

Амортизаційні відрахування за перший рік експлуатації верстата:

Ар1 = 30000 одиниць х 0,2 грн /одиницю = 6000 грн.

Амортизаційні відрахування за другий рік експлуатації верстата:

Ар2 = 25000 одиниць х 0,2 грн / одиницю = 5000 грн.

Амортизаційні відрахування за третій рік експлуатації верстата:

Ар3 = 15000 одиниць х 0,2 грн / одиницю = 3000 грн.

Амортизаційні відрахування за четвертий рік експлуатації верстата:

Ар4 = 20000 одиниць х 0,2 грн / одиницю = 4000 грн.

Сума всіх амортизаційних відрахувань становить:

Ар = Ар1 + Ар2 + Ар3 + Ар4 = 6000 грн + 5000 грн + 3000грн + 4000 грн = 18000 грн (що дорівнює амортизованій вартості верстата).

Проілюструємо процес перенесення вартості верстата в табл. 6.7:

Таблиця 6.7

Розрахунок амортизаційних відрахувань виробничим методом

| Рік | Норма амортизації, % | Вартість на початок року, грн | Амортизаційні віддрахування,грн | Вартість на кінець року, грн | ||||

| 1 | 0,2 | Фп | 20 000 → | — | 6 000 → | = | → 14 000 | |

| 2 | 0,2 | 14 800 → | — | 5 000 → | = | → 9 000 | ||

| 3 | 0,2 | 9 000 → | — | 3 000 → | = | → 6 000 | ||

| 4 | 0,2 | 6 000 → | — | 4 000 → | = | → 2 000 | Фл | |

Підприємство може застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством

На основі здійснених на конкретному прикладі розрахунків можна визначити переваги та недопіки кожного методу

Переваги та недоліки методів амортизації:

1. Прямолінійний метод є найбільш поширеним у світі та найпростішим у застосуванні. Він дозвопяє рівномірно розподілити суми амортизації між обліковими періодами. Його недоліком є те, що він не враховує моральний знос, відмінність виробничої потужності основних засобів у різні роки їх експлуатації та необхідність збільшення витрат на ремонт в останні роки служби. Враховуючи це. його доцільно використовувати по відношенню до тих об'єктів основних засобів, які виконують відносно постійний обсяг роботи впродовж всього строку служби, а також в умовах, де не існує ймовірності їх швидкого морального старіння (наприклад, будівлі, споруди, припади, інструмент тощо).

2. Методи прискореної амортизації (метод зменшення запишкової вартості, метод прискореного зменшення запишкової вартості, кумулятивний метод) доцільно застосовувати по відношенню до тих об'єктів, які зазнають швидкого морапьного старіння, в зв'язку з чим значно зростають витрати на ремонт, технічне обслуговування, експлуатацію (на транспортні засоби, комп'ютерну техніку тощо) Ще одним чинником, що впливає на вибір методів прискореної амортизації, є випуск продукції, попит на яку швидко змінюється (існує можливість падіння попиту раніше, ніж зноситься устаткування для її виробництва).

3. Сутність виробничого методу нарахування амортизації полягає в тому, що амортизація об'єкта основних засобів запежить від інтенсивності його використання. Цей метод використовують дпя амортизації вантажних автомобілів та необоротних матеріальних активів, які можуть самостійно виконувати заздалегідь визначений обсяг робіт. Головним його недоліком є те. що в ряді випадків важко визначити виробіток окремих об'єктів основних засобів.

Основними факторами вибору методу амортизації слід вважати:

а) необхідність приведення доходів відповідно до витрат для складання звітності:

б) величину витрат на ведення бухгалтерського обліку;

в) обмеження, що застосовуються до величини амортизаційних відрахувань законодавством.

Але, якщо звернутися до особливостей податкового методу обчислення амортизації відповідно до Закону України "Про внесення змін до Закону України Про оподаткування прибутку підприємств" №1344-IV від 27.11.2003 p., слід вказати на певні розбіжності, які виникають на практиці. їх підсумовано в табл. 6.8.

Таблиця 6.8

Порівняння особливостей нарахування амортизації в бухгалтерському і податковому обліку

| №з/п | Елементи розрахунку амортизації | Бухгалтерський облік | Податковий облік | Збіг або розбіжність отриманих за податковим обліком відомостей для водоннн бухгалтерського обліку |

| Загальні положення розрахунку амортизації | ||||

| 1 | Мета нарахування амортизації | Систематичний розподіл амортизованої вартості основних засобів підприємства (ОЗ) протягом періоду їх корисного використання | Віднесення витрат платника податку на прибуток на придбання, виготовлення або поліпшення основних фондів (ОФ), на зменшення скориго-ваного прибутку | Цілі різні, але це суттєво не впливає на порядок розрахунку або на кінцевий результат |

Продовження табл. 6.8

| 2 | Включенні, суми амортизації до валових витраї | Є елементом витрат діяльності підприємства | Застосовується для розрахунку величини оподатковува ного прибутку, не входить д складу валових витрат | Через відмінності у призначенні два отримані результати розрахунків - використовуються відпоповідно або як елемент і витрат, або для розрахунку оподатковуваного прибутку |

| 3 | Термін корисного використання | Період часу, протягом якоп ОЗ використовуються підприємством. Підприємство встановлює термін використання при по ставленні об'єкта на облік | Показник для розрахунку податку на прибуток не викори стовується | Ця відмінність може дати реальне відхилення щодо суми нарахованої амортизації, оскільки можлива ситуація, коли об'єкт списаний з обліку за правилами бухгалтерського обліку, але на групову вартість ОФ за податковим обліком це не впливає |

| 4 | Визначення об'єкта і нарахування амортизації | Основні засоби - матеріальн активи, які підприємство утри мус з метою використання, очікуваний термін використай і ня більше року. Використовується величина операційного і циклу, тобто періоду часу від придбання запасів до отримання коштів від реалізації виготовленої з них продукції | Основні фонди - матеріальні цінності, які використовуються в господарській діяльності і платника податку понад 365 днів | і Можливі незбіги в переліку і вартості майна, що відноситься до ОЗ і ОФ |

| 6 | Норми нарахування амортизації | Підприємством застосову-1 ються норми у відсотках до балансової вартості кожної з груп основних фондів з розрахунку на календарний квартал: фупа 1 - 2%; група 2 -10%; група 3 - 6%: група 4 -15%. Підприємство самостійно обирає норму за податковим обліком, але не вище встановленої | Платником податків застосовуються норми у відсотках до балансової вартості кожної з груп основних фондів з розрахунку на податковий квартал: група 1 - 2%; група 2 -10%; група 3 - 6%; група 4 -15%. Застосування цих норм обов'язкове для платника податку . | Однакові за розмірами норми амортизації |

Продовження табл. 6.8

| Обєкти нарахування ямортизації | ||||||||||

| 7 | База наражу-вання амортизації, групування об'єкта амортизації для цілей обліку | Підприємством база нарахування визначається за кож-ним інвентарним об'єктом ОЗ, передбачається наявність аналітичного обліку за кожним об'єктом, для цілей бухгалтерського обліку основні засоби класифікуються за акими групами: 9 груп основних засобів і 7 груп необоротних матеріальних активів | У платника податків базою нарахування є балансова вартість груп основних фондів; відбувається подій ОФ на 4 групи для розрахунку величини податку на прибуток: за ОФ групи 1 облік ведеться за кожним, об'єктом і загалом за рупою, за ОФ груп 2, 3, 4 - за сукупною балансовою вартістю групи, пооб'єктний облік ОФ цих груп не передбачений | Незважаючи на різне ставлення до ведення пооб'єктного обліку за ОЗ різних груп, потрібне ведення обліку за кожним інвентарним об'єктом; зберігається необхідність ведення двох видів аналітичного обліку: 1) за різними гру-іами основних засобів і необоротних активів; 2) іа чотирма групами основних фондів | ||||||

| 8 | Склад первісної вартості | Облікова вартість активу пі-іриємства за вирахуванням ліквідаційної вартості. Вибачається ліквідаційна вартість об'єкта, тобто сума коштів, яку підприємство сподівається отримати після кінчення терміну корисноговикористання об'єкта | У платника податків характеристика відсутня, використовується величина витрат | Повинна визначатися ума грошових-коштів, яку підприємство сподівається отримати від реалізації, ліквідації б'єкта після закінчення ерміну його корисного використання | ||||||

| 9 | Амортизована вартість | Підприємством використовується величина амортизованої вартості, тобто первісна (переоцінена), за вирахуванням ліквідаційної вартості активів | Витрати платника податків на придбання, виготовлення або поліпшення основних фондів | Обов'язковість розрахунку амортизованої вартості. Амортизована вартість в бухгалтерському і податковому обліку за наявності ліквідаційної вартості, що не дорівнює нулю, такожВідрізнятиметься. Оскільки ліквідаційна вартість у податковому обліку не враховується | ||||||

| 10 | Величина первісної вартості | Витрати підприємства на сплату відсотків за користування кредитами не включаються до первісної вартості ОЗ | Витрати платника податків насплату відсотків за кредит входять до вартості витрат на придбання ОФ | Незбіг величини вартості об'єкта амортизації на величину відсотків за кредит | ||||||

Продовження табл. 6.8

| 11 | Наявність невиробничих фондів | Входять до складу ОЗ підприємства, відображаються на рахунку "Інші основні засоби" | Витрати платника податків на придбання, ремонт, реконструкцію, модернізацію та інші поліпшення не підлягають, амортизаип | Незбіг величини вартості об'єкта амортизації на вартість невиробничих фондів |

| 12 | Виграти на ремонт об'єкта нарахування амортизації | Поділ витрат підприємства на 2 групи: 1) витрати, які поліпшують стан 03 і відносяться на підвищення їх вартості; 2) витрати, які відносяться на підтримку об'єкта в робочому стані, відносяться на витрати | Поділ витрат платника податку на 2 групи: 1) сума витратна ремонт у межах 5% сукупної балансової вартості на початок року відноситься на валові витрати; 2) сума ви-фат понад 5% відноситься ни збільшення вартості основних фондів груп 2,3 і 4 | Відмінності у вартості основних фондів на величину витрат на ремонт, що перевищують 5%. Необхідність ведення окремого обліку за трьома групами, що не збігаються, витрат на ремонт окремо для податкового і бухгалтерського обліку |

| 13 | Вибуття основних фондів груп 2,3 і 4 | Причини вибуття у підприємства - продаж, безоплатна передача або невідповідність визнання активом - при вибутті зменшується база нарахування амортизації | При виведенні з експлуатації окремих фондів у платника податків у зв'язку з їх ліквідацією, капітапьним ремонтом, реконструкцією, модернізацією і консервацією за рішенням власника балансова вартість груп не змінюється | Не збігаються причини вибуття, формується різна база оподаткування |

| 14 | Безоппатне отримання основних засобів | Обов'язкове визнання активом підприємства й оцінка первісної вартості об'єкта | Відсутність вквзівки вартості отриманих засобів не дає підстав ппатнику податківвключати їх вартість до складу ОФ | На вартість безоплатно отриманих засобів не ; збігається база обкладання оподаткування |

| 15 | Переоцінка (дооцінка і оцінка) об'єкта основних засобів | Проводиться підприємством обов'язково за правипами бухгалтерського обліку, умова переоцінки - залишкова ватість об'єкта більш ніж на 10% відрізняється від його первісної вартості на дату балансу, переоцінка проводиться самостійно, викорис-говується індекс переоцінки | У платника податків така операція не передбачена | Проведення переоцінкиу зв'язку з вимогами П(С)БО 7, піспя переоцінки величина амортизації може не збігатися з податковою |

Продовження табл. 6.8

| 16 | Зменшення корисності і основних засобів | Зтрати від зменшення корисності об'єкта включаються підприємством до витрат, іідбувається збільшення суми зносу | У платника податків використання не передбачене | База нарахування амортизації може не збігатися | |||

| 17 | Індексація балансової вартості основних фондів | У підприємства не передба чено індексацію об'єктів основних засобів | Платники податків мають право провести індексацію при перевищенні показника коефіцієнта індексації більше за 1, розраховується капітальний дохід | Після проведення податкової індексації ОФ і величина амортизації може не збігатися | |||

| 18 | Поліпшення основних фодів | Поділ витрат підприємства н дві групи: 1) витрати, що забезпечують збільшення май бутніх економічних вигод, включаються до первісної вартості об'єкта; 2) витрати, пов'язані з підтриманням об'єкта ОЗ у робочому стані, прі яких не відбувається збільшення економічних вигод відносяться на витрати, що не збільшують вартість ОЗ | Всі витрати платника податків на реконструкцію, модернізацію й інші поліпшення і| підлягають амортизації | Збіг з даними бухгалтерського обліку можливий лише в окремих випадках. Необхідність окремого відображення витрат для бухгалтерського і податкового обліку | |||

| Терміни початку і закінчення нарахування амортизації | |||||||

| 19 | Початок нарахування амортизації | Починається з місяця, наступного за місяцем, в якому об'єкт став придатним для експлуатації | Починається з початку наступного кварталу після поставлення об'єкта на облік | І Можуть виникнути невідповідності щодо часу відображення амортизації в обліку | |||

| 20 | Терміни нарахування амортизації | Протягом терміну корисного використання об'єкта ОЗ | За окремим об'єктом фондів групи 1 амортизація проводиться до досягнення балансовою вартістю об'єкта 100 неоподатковуваних мінімумів доходів громадян; амортизація фондів груп 2, 3 і 4 проводиться до досягнення балансовою вартістю групи нульового значення | Не збігається за часом величина нарахованої амортизації | |||

Закінчення табл. 6.8

| 21 | Періодичність здійснення відрахувань | Щомісяця, місячна сума для цього методу не визначена | Щокварталу за груповими нормами | Відсутність розрахунку місячної суми як 1/12 річної зближує дві величини амортизації |

| 22 | Період, на який припишеться нарахування амортизації | Період реконструкції, модернізації, добудови(дооблад-іання), консервації основних засобів підприємства | При виведенні з експлуатації об'єкта групи 1 у зв'язку з капітальним ремонтом, реконструкцією і консервацією вартість об'єкта прирівнюється до нуля | Внаслідок незбігу об'єктів, за якими припиняється нарахування амортизації, не виключені невідповідності в складі об'єктів і величини амортизації Можуть виникнути невідповідності щодо часу відображення амортизації в обліку v |

| 223 | Закінчення 2нарахуванняамортизації | Іакінчується з місяця, наступного за місяцем вибуття об'єкта основних засобів | Закінчується у кварталі, в якому об'єкт знімається з обліку |

6.6. Поняття зносу, методи його розрахунку

6.7. Показники ефективності використання основних фондів

6.8. Напрямки підвищення ефективності використання основних виробничих фондів підприємства

РОЗДІЛ 7. НЕМАТЕРІАЛЬНІ РЕСУРСИ ТА АКТИВИ

7.1. Поняття нематеріальних ресурсів, їх види та характеристика

7.2. Понятття нематеріальних активів та особливості їх обліку

7.3. Оцінка нематеріальних активів підприємства

7.4. Методи і способи оцінки нематеріальних активів підприємства

7.5. Амортизація нематеріальних активів