Технологія інвестиційного проектування є зовсім новим елементом економічного аналізу. Саме в той момент, коли західний капітал перетнув кордони країн СНД, на переважній більшості підприємств не вміли оцінювати ефективність інвестицій так, як це було потрібно відповідно до канонів інвестиційного проектування.

Тому всі застосовувані методики в здебільшого запозиченими й адаптованими до трансформаційних перетворень, які відбуваються в нашому суспільстві. Але із застосуванням іноземних методик виникають певні труднощі, оскільки вітчизняним менеджерам досить складно розуміти зміст розрахованих за ними показників. Через це варто вказати на певні проблеми, які виникають під час оцінки ефективності інвестицій.

Перша особливість полягає в нерозумінні поняття економічної сутності вартості капіталу як прибутковості альтернативного вкладення тих грошей, використовуваних як джерело фінансування інвестиційного проекту.

Друга особливість полягає в нерозумінні економічного змісту показників ефективності інвестицій. Дисконтування грошових потоків з приведенням їх до певного моменту часу на початку проекту вже не є проблемою при розрахунках, але фінансовий зміст дисконтування залишається за межами практичного розуміння

Третя особливість лежить у площині методичного нерозуміння інвестиційних технологій. Вона полягає в полярності відносин до інвестиційного проекту кредитного і прямого інвестора. Кредитний інвестор зацікавлений тільки в тому, щоб повернути свої гроші й одержати відсотки за наданий позиковий капітал У той же час власник (прямий інвестор) прагне максимально заробити на проекті. Отже, в умовах вітчизняного інвестування власник має підвищений інтерес до власних грошей та їх використання, а кредитора цікавить повернення інвестованих ресурсів. Це вимагає паралельного здійснення двох оцінок:

1) економічної оцінки інвестиційного проекту в цілому;

2) оцінки економічної ефективності власного капіталу за умов повного виконання всіх зобов'язань перед позичальником

Для того щоб не припустити помилки в оцінці ефективності інвестицій, необхідно керуватися сформульованим принципом, сутність якого полягає в тому, що прогноз грошового потоку й оцінка вартості капіталу, прийнята як показник дисконту, повинні бути об'єднані у вигляді єдиної розрахункової схеми

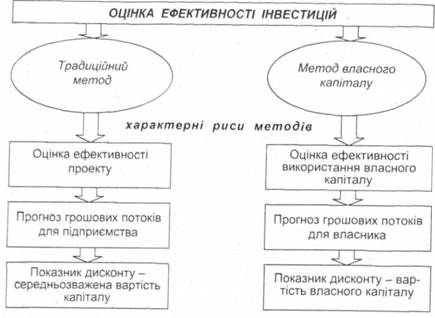

Розрізняють два підходи до оцінки ефективності інвестицій.

Перший підхід (традиційний) дає можливість оцінити ефективність усього бюджету капіталу Другий підхід (метод власного капіталу) оцінює ефективність використання власних грошей інвестора. У першому випадку оцінюють грошові потоки для проекту і порівнюють їх із загальною сумою інвестицій, у другому випадку грошові потоки оцінюють тільки для власника і зіставляють їх із сумою власного капіталу, використовуваного для фінансування інвестицій. На рис. 9.3 наведені характерні відмінності розглянутих підходів.

Варто підкреслити, що визначені розбіжності не є принциповими з точки зору оцінки результативності інвестицій у вигляді операційного прибутку. Мова йде тільки про узгодження схеми перерахування операційного прибутку в грошовий потік, з одного боку, і розрахункової ставки дисконту - з іншого.

9.6. Методи і способи оцінки ефективності інвестиційних проектів

В практиці оцінки ефективності інвестиційних проектів, здійснюваних вітчизняними підприємствами, домінують запозичені іноземні методики, більш-менш адаптовані до умов вітчизняного товаровиробництва.

До показників, що розраховуються без урахування вартості капіталу, відносять прибутковість продажів (CM), норму прибутку на інвестиції (SRR). строк окупності інвестицій (РВР), точку беззбитковості (ВЕР) і точку платоспроможності проекту (СВЕР).

Рис. 9.3. Підходи до оцінки ефективності інвестицій

Норма прибутку на інвестиції

Строк окупності інвестицій

Точка беззбитковості

Точка платоспроможності

Чиста поточна вартість інвестицій (NPV)

Індекс прибутковості інвестицій (PI)

Дисконтований строк окупності інвестицій (DPBP)

Внутрішня ставна прибутковості інвестицій (IRR)

9.7. Поняття ризику при здійсненні інвестиційної діяльно-сті підприємством