Синоніми: Комерційна маржа. Рентабельність продажів.

Англійські еквіваленти: Commercial margin (CM). Return on sales (ROS).

Прибутковість продажів (CM) характеризує ефективність поточних операцій і розраховується як відношення чистого прибутку (NP) до виручки від реалізації (SR), тобто за формулою (9.1):

Прибутковість продажів не має безпосереднього відношення до оцінки ефективності інвестицій, однак, є дуже корисним вимірником конкурентоспроможності проектованої нової продукції.

Норма прибутку на інвестиції

Синоніми: Прибутковість інвестицій.

Англійські еквіваленти: Simple rate of return (SRR). Profitability of investments.

Норма прибутку на інвестиції (SRR), завдяки легкості її розрахунку, є одним з найчастіше використовуваних так званих "простих" показників ефективності інвестиційного проекту. Вона розраховується як відношення чистого прибутку (NP) до обсягу інвестицій (TIC) і обчислюється у відсотках в річному розрізі за формулою (9.2):

Інтерпретаційний зміст цього показника полягає в приблизній оцінці того, яка частина інвестованого капіталу повертається у вигляді прибутку протягом одного інтервалу планування діяльності підприємства. Порівнюючи розрахункову величину цього показника з мінімальним чи очікуваним рівнем прибутковості, інвестор може дійти до попереднього висновку про доцільність продовження і поглиблення аналізу даного інвестиційного проекту. Простота розрахунку є гоповною перевагою норми прибутку на інвестиції. Серед основних недоліків цього показника слід виділити ігнорування факту цінності грошей у часі і неоднозначність вибору вихідних значень прибутку й інвестиційних витрат в умовах нерівномірного розподілу грошових потоків протягом періоду дослідження проекту.

Строк окупності інвестицій

Синоніми: Термін повернення капіталовкладень. Період окупності.

Англійські еквіваленти: Pay-back period (РВР).

Цей показник разом із внутрішньою ставкою прибутковості є основним в методиці оцінки інвестиційних проектів, що беруть участь у конкурсному розподілі централізованих інвестиційних ресурсів.

Розрахунок цього показника передбачає визначення тривалості періоду, протягом якого проект буде здійснено. При цьому, весь обсяг генерованих проектом коштів, головними складовими яких є чистий прибуток і сума амортизаційних відрахувань (тобто чистий ефективний грошовий потік), зараховується як повернення на початково інвестований капітал. Розрахунок строку окупності здійснюється шляхом поступового вирахування із загальної суми інвестиційних витрат величин чистого ефективного грошового потоку за один плановий період. Значення інтервалу, в якому залишок стає негативним, відповідає значенню строку окупності інвестицій, який визначається.

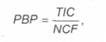

У випадку припущення про незмінні суми грошових потоків строк окупності розраховується за спрощеною методикою, виходячи з рівняння (9.3):

де РВР-строк окупності, виражений в інтервалах планування; TIC - повні інвестиційні витрати на здійснення проекту; NCF - чистий ефективний грошовий потік за один інтервал планування.

Строк окупності розраховується за допомогою спеціальної функції, яка представляє собою рівняння (9.4):

де РВР - строк окупності, виражений в інтервалах планування;

NCFj - чистий ефективний грошовий потік в і-ому інтервалі планування.

Розрахунок строку окупності в силу своєї специфічної наочності часто використовується як метод оцінки ризику, пов'язаного з інвестуванням. Більш того, в умовах дефіциту інвестиційних ресурсів (наприклад, на початковій стадії розвитку бізнесу чи в критичних ситуаціях) саме цей показник може виявитися найбільш значимим для ухвалення рішення щодо здійснення капіталовкладень.

Істотним недоліком розглянутого показника є те, що він не враховує результати діяльності за межами встановленого періоду дослідження проекту, а відтак не може застосовуватися при зіставленні варіантів капіталовкладень, що розрізняються за термінами життєвого циклу інвестицій.

Точка беззбитковості

Точка платоспроможності

Чиста поточна вартість інвестицій (NPV)

Індекс прибутковості інвестицій (PI)

Дисконтований строк окупності інвестицій (DPBP)

Внутрішня ставна прибутковості інвестицій (IRR)

9.7. Поняття ризику при здійсненні інвестиційної діяльно-сті підприємством

9.8. Методи оцінки ризикованості інвестиційних проектів, їх переваги та недоліки

Метод коригування норми дисконту