На прибуток від реалізації товарної продукції впливають різні фактор, основними з яких є:

зміни в обсягах реалізації;

- зміни в структурі й асортименті продукції;

- зміни відпускних цін на продукцію;

- зміни цін на сировинно-матеріапьні ресурси;

- зміни в рівні витрат матеріальних і трудових ресурсів.

1. Розрахунок загальної зміни прибутку від реалізації продукції (ДП) здійснюється за формулою (13.16):

де П1- прибуток звітного періоду;

П0 - прибуток базового періоду.

2. Розрахунок впливу на прибуток змін відпускних цін на продукцію (DП1) здійснюється за формулою (13.17);

де ВР1 = Σ Ці х Q1 - виручка від реалізації продукції в звітному періоді в цінах звітного періоду;

Ці - ціна виробу в звітному періоді;

Q1- кількість виробів, реалізованих у звітному періоді;

BP1,0 = Σ Цо х Q1 - обсяг реалізації продукції в звітному періоді в цінах базового періоду;

Цо - ціна виробу в базовому періоді.

3. Розрахунок впливу на прибуток змін в обсягах реалізації продукції (DП2) за базовою собівартістю здійснюється за формулою (13.18):

де К1 - коефіцієнт зростання обсягів реалізації продукції за їх собівартістю, тобто

К1 = С1,0/С0;

С1,0 - фактична собівартість реалізованої продукції за звітний період у цінах і тарифах базового періоду;

С0 - собівартість базового періоду.

4. Розрахунок впливу на прибуток змін в структурі й асортименті продукції (DП3) здійснюється за формулою (13.19):

де К2 - коефіцієнт зростання обсягу реалізації за відпускними цінами тобто

К2 = BPl,0/BP0

BP1,0 - обсяг реалізації в звітному періоді за цінами базового періоду;

ВР0 - обсяг реалізації в базовому періоді.

5. Розрахунок впливу на прибуток економії внаслідок зниження собівартості продукції (DП4) здійснюється за формулою (13.20);

де С1,0 - собівартість реалізованої продукції звітного періоду в-цінах і за умовами базового періоду;

С1 - фактична собівартість реалізованої продукції звітного періоду.

6. Розрахунок впливу на прибуток економії від зниження собівартості продукції при одночасному зростанні обсягів реалізації (DП5) здійснюється за формулою (13.21):

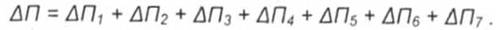

7. Окремо за даними бухгалтерського обліку визначається вппив на прибуток зміни цін на матеріали і тарифів на послуги (ДПв), а також економії, викликаної порушеннями господарської дисципліни .(ДП7). Сума факторних відхилень {ДЩ дає можливість визначити загальну зміну прибутку від реалізації за звітний період (ДП), що виражається формулою (13.22):

13.6. Поняття фінансової діагностики та оцінка фінансово' економічного стану підприємства

Якщо підприємство розгпядається як механізм, що перебуває в стані безупинного удосконалення своєї діяльності, то природно виникає питання: з чого почати цей процес? Комплекс діагностичних процедур є очевидною початковою фазою будь-якого процесу трансформації. В діагностиці підприємства існують два основних об'єкти аналізу: результати діяльності підприємства за період і його поточний стан (основні бізнес-процеси підприємства).

Економічна діагностика підприємства - аналіз і оцінка економічних показників роботи підприємства на основі вивчення окремих результатів, неповної інформації з метою виявлення можливих перспектив його розвитку і наслідків ухвалення поточних управлінських рішень. Підсумком діагностики на основі оцінки господарського стану і його ефективності є висновки, необхідні для прийняття термінових, але важливих рішень, наприклад, про цільове кредитування, про покупку чи продаж підприємства, про його ліквідацію, реорганізацію тощо.

Основні положення діагностики:

Положення 1. Зміст діагностики полягає в аналізі результатів діяльності підприємства і основних бізнес-процесів підприємства.

Положення 2. Фінансові показники слід аналізувати в комплексі з іншими "нефінансовими" показниками.

Положення 3. Принцип розумної достатності: для цілей діагностики варто використовувати тільки ті показники, що є інформаційною основою для прийняття управлінських рішень.

Положення 4. Принцип порівнянності: фінансові показники будуть некорисними для ухвапення рішення, якщо їх не можна зіставити з іншими даними, пов'язаними з об'єктом діагностики.

Положення 5. Принцип тимчасової узгодженості: фінансова діагностика повинна здійснюватися відповідно до конкретного тимчасового регламенту, наприклад, раз на рік здійснюється великомасштабна діагностика, а раз на місяць - моніторинг вибіркових фінансових показників.

Положення 6. Діагностика повинна закінчуватися лаконічним представленням основних висновків.

Сформульовані принципи мають виразний практичний зміст. їх повинен застосовувати будь-який фінансовий аналітик. У протилежному випадку результати діагностики будуть марними для прийняття майбутніх конструктивних управлінських рішень, спрямованих на поліпшення діяльності підприємства.

Фінансова діагностика діяльності підприємства передбачає здійснення пов-номасштабного фінансового аналізу за результатами його господарської діяльності. Слід зазначити, що господарська діяльність вважається ефективною, якщо підприємство:

- раціонально використовує наявні активи;

- своєчасно погашає зобов'язання;

- функціонує рентабельно.

Фінансову діагностику підприємства слід здійснювати, використовуючи статті фінансової звітності:

1) Баланс підприємства (форма 1 - додаток до П(С)БО 2);

2) Звіт про фінансові результати (форма 2 - додаток до П(С)БО 3);

3) Звіт про рух грошових коштів (форма 3 - додаток до П(С)БО 4);

4) Звіт про власний капітал (форма 4 - додаток до П(С)БО 5);

5) Примітки до річної фінансової звітності (форма 5).

Метою фінансової діагностики є показова оцінка динаміки розвитку підприємства, його фінансового стану.

Фінансова діагностика передбачає здійснення:

- горизонтального аналізу;

- вертикального аналізу;

- аналізу з використанням фінансових коефіцієнтів.

Сутність горизонтального аналізу полягає в порівнянні показників звітності попереднього і звітного років. При цьому здійснюється постатейне співставлення звітів, визначається абсолютне та відносне відхилення статей. Аналізуючи динаміку валюти балансу, порівнюють її значення на початок і кінець року (строки 280 та 640 Балансу підприємства). Зменшення валюти балансу на кінець року свідчить про скорочення підприємством обсягів його господарської діяльності.

На відміну від горизонтального аналізу, який відтворює динаміку фінансової звітності за ряд років, вертикальний аналіз є аналізом внутрішньої структури звітності. При здійсненні такого аналізу узагальнюючий показник приймається рівним 100%, а кожна його складова обчислюється як питома вага (частка від 100%). Узагальнюючими показниками приймаються підсумки Балансу (Актив, Пасив), обсяг реалізованої продукції Звіту про фінансові результати. За допомогою цього методу аналізу з'ясовують, яку частку в групі чи підгрупі узагальнюючих показників займає та чи інша стаття. Це дає змогу визначити вплив кожної складової узагальнюючого показника на діяльність підприємства.

Аналіз з використанням фінансових коефіцієнтів складається з 6 блоків:

1. Операційного аналізу.

2. Аналізу операційних витрат.

3. Аналізу управління активами.

4. Аналізу ліквідності.

5. Аналізу довгострокової платоспроможності.

6. Аналізу прибутковості.

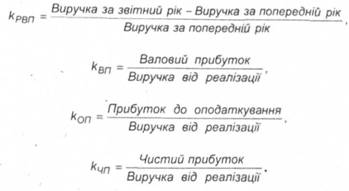

Операційний аналіз передбачає розрахунок коефіцієнта росту валових продажів (крвп), коефіцієнта валового прибутку (кап), коефіцієнта операційного прибутку (коп), коефіцієнта чистого прибутку (кчп) за формулами (13.23-13.26).

Під виручкою від реалізації продукції (товарів, робіт, послуг) слід розуміти загальний дохід (сукупні надходження) від реалізації продукції (товарів, робіт, послуг) без вирахування наданих знижок, повернення проданих товарів та непрямих податків (податку на додану вартість, акцизного збору тощо).

Валовий прибуток (збиток) розраховується як різниця між чистим доходом від реалізації продукції (товарів, робіт, послуг) і собівартістю реалізованої продукції (товарів, робіт, послуг). В свою чергу, чистий дохід від реалізації продукції (товарів, робіт, послуг) визначається шляхом вирахування з виручки від реалізації продукції (товарів, робіт, послуг) відповідних податків, зборів, знижок тощо.

Прибуток (збиток) від операційної діяльності визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу за мінусом адміністративних витрат, витрат на збут та інших операційних витрат.

Чистий прибуток визначається як різниця між прибутком від звичайної діяльності до оподаткування та сумою податків з прибутку.

Аналіз операційних витрат передбачає розрахунок коефіцієнта собівартості реалізованої продукції (квс), коефіцієнта витрат на реалізацію та управління (квру), коефіцієнта фінансових витрат та втрат від участі в капіталі (кФв) за формулами (13.27-13.29):

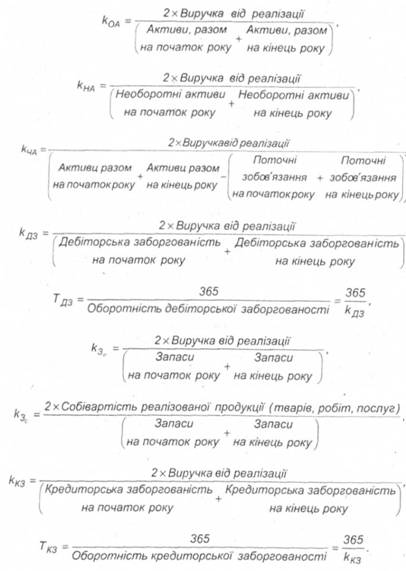

Аналіз управління активами передбачає розрахунок коефіцієнтів оборотності активів (kоа), оборотності необоротних активів (kнл), оборотності чистих активів (кНА), оборотності дебіторської заборгованості (кдз), середнього періоду погашення (періоду інкасації) дебіторської заборгованості (Тдз), оборотності запасів за реалізацією (kзр), оборотності запасів за собівартістю (kзс), оборотності кредиторської заборгованості (ккз), середнього періоду погашення кредиторської заборгованості (Ткз) за формулами (13.30-13.38).

Аналіз ліквідності підприємства вказує на його спроможність перетворити актив на грошові кошти швидко і без втрат ринкової вартості. Оцінюючи ліквідність підприємства, аналізують достатність поточних (оборотних) активів для погашення поточних зобов'язань (короткострокової кредиторської заборгованості).

При оцінці ліквідності розраховують 3 коефіцієнти:

1. Коефіцієнт покриття.

2. Коефіцієнт швидкої ліквідності.

3. Коефіцієнт абсолютної ліквідності.

Коефіцієнт покриття (коефіцієнт поточної ліквідності) (kn) дає загальну оцінку ліквідності активів, вказуючи на те, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов'язань, і розраховується за формулою (13.39):

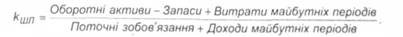

Коефіцієнт швидкої ліквідності (так званий коефіцієнт "лакмусу") (kшп). на відміну від попереднього, вказує на якість використання оборотних активів. Він розраховується за формулою (13.40):

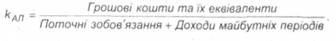

Коефіцієнт абсолютної ліквідності (kап) показує, яка частина поточних зобов'язань може бути погашеною негайно. Він розраховується за формулою (13.41):

Дпя оцінки платоспроможності та фінансової стійкості підприємства слід також розраховувати чистий робочий капітал підприємства (Рк). Його наявність свідчить про те, що підприємство спроможне не тільки оплатити поточні борги, але й має фінансові ресурси для розширення діяльності та інвестування найбільш прибуткових видів діяльності. Він розраховується за формулою (13.42):

Аналіз довгострокової платоспроможності характеризує фінансову стійкість підприємства на перспективу з позицій структури коштів, залежність підприємства від зовнішніх інвесторів і кредиторів. При цьому аналізі використовують наступні коефіцієнти:

1. Коефіцієнт концентрації власного капіталу.

2. Коефіцієнт концентрації залученого капіталу.

3. Коефіцієнт співвідношення залученого і власного капіталу.

4. Коефіцієнт забезпечення по кредитах.

Коефіцієнт концентрації власного капіталу (kвк) визначає питому вагу коштів власників підприємства в загальній сумі засобів, вкладених в майно підприємства. Він характеризує можливість підприємства виконати свої зовнішні зобов'язання за рахунок використання власних коштів і розраховується за формулою (13.43):

Коефіцієнт концентрації залученого капіталу (kзк) доповнює попередній коефіцієнт, оскільки їх сума повинна дорівнювати одиниці. Він характеризує питому вагу залучених коштів в загальній сумі засобів, вкладених в майно підприємства, і розраховується за формулою (13.44):

Коефіцієнт співвідношення залученого і власного капіталу (kзв) дає узагальнену оцінку фінансової стійкості підприємства. Він розраховується за формулою (13.45):

Коефіцієнт забезпечення по кредитах (коефіцієнт покриття процентів) (Ккред) дає можливість оцінити потенційну можливість підприємства погасити зовнішні запозичення. Він вказує на ступінь захищеності кредиторів від несплати процентних платежів і обчислюється за формулою (13.46):

Загальновідомо, що на короткострокову та довгострокову платоспроможність підприємства впливає його можливість отримувати прибуток. В цьому зв'язку необхідно здійснити аналіз прибутковості діяльності підприємства за показником рентабельності, який є якісним аспектом ефективності його роботи.

При здійсненні цього аналізу необхідно визначити показники:

1. Рентабельності продажів.

2. Рентабельності активів.

3. Рентабельності капіталу.

4. Рентабельності продукції.

Показник рентабельності продажів (Rn) характеризує, який прибуток з однієї гривні продажів отримує підприємство. Він розраховується за формулою (13.47):

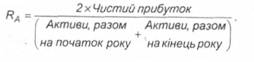

Показник рентабельності активів (Ra) характеризує, наскільки ефективно підприємство використовує наявні активи для отримання прибутку, тобто показує, який прибуток приносить кожна гривня, вкладена в активи підприємства. Він обчислюється за формулою (13.48):

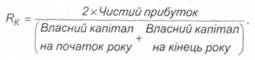

Показник рентабельності капіталу (RK) характеризує ефективність використання підприємством власного капіталу і визначається як співвідношення чистого прибутку та середньорічної вартості власного капіталу за формулою (13.49):

Показник рентабельності продукції (Rn) характеризує, на скільки вигідно підприємству виготовляти продукцію. Він обчислюється як відношення чистого прибутку до собівартості товарної продукції за формулою (13.50):

Розрахунок всіх наведених вище показників створює підстави для повного і грунтовного аналізу фінансово-господарського стану підприємства в поточному періоді.

ВСТУП

ТЕМА 1. ПІДПРИЄМСТВО (ОРГАНІЗАЦІЯ)

1.1. Коротка характеристика та класифікація підприємств

1.2. Структура підприємства

Загальна структура підприємства

Виробнича структура підприємства

Організаційна структура управління підприємством

1.3. Внутрішнє середовище підприємства

ТЕМА 2. ВИДИ ПІДПРИЄМСТВ, ЇХНІ ОРГАНІЗАЦІЙНО-ПРАВОВІ ФОРМИ