Величина податку на прибуток підприємств обчислюється на основі даних податкового обліку і становить 25 % від суми прибутку для цілей оподаткування для більшості підприємств в Україні. Податок на прибуток, який підлягає сплаті до бюджету, дорівнює сумі, зменшеній на вартість торговельних патентів, придбаних підприємством згідно з Законом України "Про патентування деяких видів підприємницької діяльності". Сума нарахованого податку на прибуток підприємств-виробників сільськогосподарської продукції зменшується на суму податку на землю, яка використовується в сільськогосподарському обороті.

Звільняється від оподаткування прибуток підприємств, отриманий від продажу на митній території України спеціальних продуктів дитячого харчування власного виробництва, спрямований на збільшення обсягів виробництва або зменшення роздрібних цін таких продуктів. Тимчасово, до 1 січня 2008 р., не включаються до складу валових доходів підприємств доходи, отримані від продажу видавничої продукції.

За зниженою ставкою оподатковуються:

- у розмірі 50 % від діючої ставки прибуток від продажу інноваційного продукту, заявленого при реєстрації в інноваційних центрах, що створені відповідно до Закону;

- у розмірі 15 % валові доходи нерезидентів, які не здійснюють підприємницької діяльності в Україні через постійне представництво, отримані з джерел на території України;

- за ставкою 3 % від суми валового доходу валові доходи від страхової діяльності (крім страхування ризиків життя).

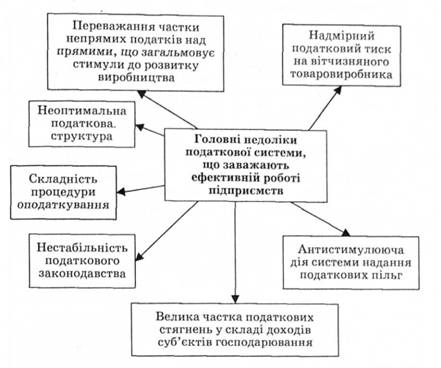

Проблема податків в Україні є однією з найбільш складних і суперечливих (рис. 12.5).

В Україні з метою стимулювання розвитку малого бізнесу для певних суб'єктів підприємницької діяльності дозволено застосовувати альтернативні системи оподаткування.

Суб'єкти малого підприємництва можуть самостійно обрати спосіб оподаткування, обліку та звітності з кількох варіантів (загальної системи або кількох спрощених (альтернативних)

Рис. 12.5. Головні недоліки податкової системи України, що заважають ефективній роботі вітчизняних підприємств

систем оподаткування, які дають змогу запровадити прості й прозорі правила нарахування й сплати податків), а також істотно спростити облік та оформлення податкової звітності.

Альтернативними системами оподаткування для суб'єктів підприємницької діяльності є: єдиний податок; фіксований сільськогосподарський податок та фіксований податок з громадян-підприємців (фізичних осіб) з використанням торговельного патенту.

Єдиний податок.

У табл. 12.5. подані необхідні умови для переходу підприємств на єдиний податок та його ставки.

Таблиця 12.5. Характеристика системи єдиного податку

Суб'єкт підприємницької діяльності | Необхідні умови для переходу на єдиний податок | ||

Кількість найманих працівників (середньо-облікова чисельність працівників) | Річна виручка від реалізації продукції | Ставка податку | |

1. Фізична особа, зареєстрована як приватний підприємець | Не більше 10 осіб | Не перевищує 500 тис. грн | 20-200 грн на місяць (залежно від виду діяльності) + додатково 50 % за кожного найманого працівника |

2. Юридична особа | Не більше 50 осіб | Не перевищує 1 млн грн | Перший варіант сплати податку: - 6 % виручки від реалізації продукції та сума ПДВ Другий варіант сплати податку: - 10 % виручки від реалізації продукції |

Суб'єкти підприємництва - юридичні особи, які перейшли на систему єдиного податку, звільняються від сплати таких платежів:

- ПДВ, крім випадку, коли юридична особа обрала спосіб оподаткування за ставкою 6 %;

- податку на прибуток; плати за землю; комунального податку;

- податку на доходи фізичних осіб (для фізичних осіб - суб'єктів підприємницької діяльності);

- збору за спеціальне використання природних ресурсів;

- збору на обов'язкове державне пенсійне та соціальне страхування;

- податку на промисел; плати за торговий патент;

- збору на видачу дозволу на розміщення об'єкта торгівлі та сфери послуг;

- внесків до Фонду соціального захисту інвалідів;

- внесків до Державного фонду сприяння зайнятості населення.

Обираючи систему оподаткування, суб'єкт малого бізнесу - юридична особа - робить економічні розрахунки, які свідчать на користь тієї чи іншої схеми сплати податків. З цією метою обчислюють:

- суму податків і відрахувань, яку має сплатити підприємство за рік за загальноприйнятою системою оподаткування;

- частку нарахованих податків у складі річного доходу підприємства.

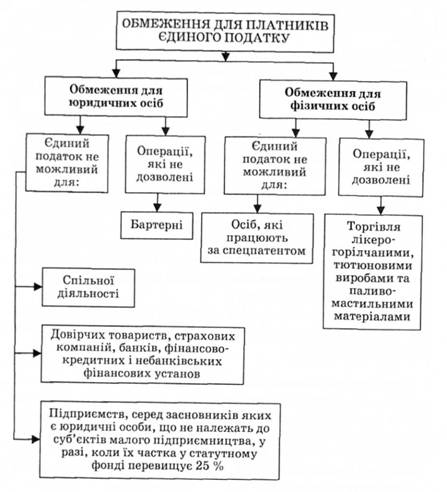

Проте незважаючи на фінансову доцільність застосовування системи єдиного податку, не всі суб'єкти підприємницької діяльності можуть скористатися її перевагами. На рис. 12.6 наведені види діяльності й операції, щодо яких застосування системи єдиного податку не дозволено. Потім порівнюють визначену частку з процентами податків за варіантами спрощеної системи оподаткування.

Обираючи з двох варіантів спрощеної системи оподаткування, зважають на доцільність вибору системи "зі сплатою" чи "без сплати" ПДВ.

Фіксований сільськогосподарський податок.

Встановлений для сільськогосподарських підприємств, які займаються виробництвом (вирощуванням), переробкою і збутом сільськогосподарської продукції, валовий дохід яких від операцій з продажу продукції власного виробництва та продуктів її переробки за попередній звітний рік перевищує 75 % суми загального валового доходу.

Ставка податку у відсотках до грошової оцінки сільськогосподарських угідь становить:

- для ріллі, сіножатей та пасовищ - 0,5;

- для багаторічних насаджень - 0,3 (відповідно 0,3 і 0,1 для гірських районів).

Податок сплачується у формі та у вигляді поставок сільськогосподарської продукції.

Обсяг річної плати розподіляється за кварталами: І кв. - 10 %, П кв. - 10, ПІ кв. - 50, IV кв. - 30 %.

Рис. 12.6. Законодавчі обмеження для платників єдиного податку

Суб'єкти підприємництва, які перейшли на систему фіксованого сільськогосподарського податку, звільняються відсилати таких платежів: податку на прибуток; плати за землю; податку із власників транспортних засобів; комунального податку; збору на обов'язкове пенсійне страхування; збору на обов'язкове соціальне страхування; збору за геологорозвідувальні роботи, виконані за рахунок державного бюджету; плати за торговий патент; збору за спеціальне використання природних ресурсів (за користування водою для потреб сільського господарства).

Фіксований податок з громадян-підприємців (фізичних осіб) а використанням торговельного патенту.

Перейти на систему фіксованого податку можуть громадяни-підприємці, якщо:

- вони є платниками ринкового збору;

- валовий дохід за попередній рік становив не більше 7000 НМДГ;

- кількість найманих робітників не перевищує 5 осіб;

- вони не здійснюють торгівлі алкогольними і тютюновими виробами.

Ставка податку: 20-100 грн на місяць + 50 % від суми фіксованого податку за кожного найманого працівника.

Фіксований податок для громадян-підприємців звільняє від сплати таких платежів: нарахувань у Фонд оплати праці; податку на промисел; збору на обов'язкове соціальне страхування; внесків до Фонду соціального захисту інвалідів; плати за використання торговельного патенту.

Нормативна база

13.1. Проблеми мотивації персоналу підприємства. Основи організації оплати праці

Організація системи преміювання персоналу підприємства.

13.2. Форми і системи оплати праці

13.3. Формування фонду оплати праці

13.4. Державне регулювання оплати праці

Тема 14. Прогнозування і планування діяльності підприємства

Нормативна база

14.1. Сутність і принципи прогнозування розвитку підприємства