Зазначимо, що на якій би стадії розвитку не перебувало підприємство, завжди можуть виникнути ймовірні причини, які зумовлять банкрутство. Йдеться про стадії зародження підприємства, прискореного зростання, стадії зрілості, стадії спаду. Інколи тільки-но створене підприємство зазнає банкрутства через неточну, необґрунтовано визначену стратегію. І навіть коли у підприємства справи йдуть дуже добре, банкрутство може настати внаслідок несвоєчасних розрахунків зі своїми кредиторами.

В Україні оперують різноманітними поняттями та визначеннями банкрутства. Серед них доцільним є виділення двох аспектів, в яких розглядається цей термін: юридичного, тобто банкрутство як юридичний факт визнання в судовому порядку підприємства неспроможним розрахуватися за своїми боргами, та економічного, тобто банкрутство як фізичний стан підприємства, зумовлений недостатньою кількістю активів у ліквідній формі, невідповідністю розмірів майна та зобов'язань боржника, перевищенням витрат на виробництво продукції над виручкою від її реалізації тощо.

Отже, з економічного погляду, банкрутство підприємства є узагальнююче якісною характеристикою незадовільного фінансового стану підприємства, який визначають шляхом системного аналізу показників, що відображають неефективність розміщення коштів підприємства, недостатню стійку фінансову базу, незадовільну платіжну готовність, наслідком чого може стати прострочена заборгованість перед бюджетом, постачальниками та іншими кредиторами.

Банкрутство - це фінансова неспроможність, розорення, що призводить до припинення виплат за борговими зобов'язаннями1.

Відповідно до Закону України "Про відновлення платоспроможності боржника або визнання його банкрутом" банкрутство - визнана господарським судом неспроможність боржника відновити свою платоспроможність і задовольнити визнані судом вимоги кредиторів не інакше як через застосування ліквідаційної процедури.

Трактуючи банкрутство як незадовільний фінансовий стан підприємства, можна виділити такі його стадії: приховане банкрутство, фінансова нестабільність, явне банкрутство.

Перша стадія - приховане банкрутство, характеризується зниженням ефективності діяльності підприємства, яка виявляється у відносному зменшенні дохідності капіталу, збільшенні тривалості операційного циклу підприємства, зниженні ринкової вартості суб'єкта господарювання.

Зниження вартості підприємства означає:

- зменшення його прибутку, що є наслідком невмілого прорахунку та невмілого управління чинниками, які характеризують результати діяльності суб'єкта господарювання, зокрема рентабельністю та його діловою активністю;

- збільшення середньої вартості зобов'язань, що виявляється у вимогах банків, акціонерів та інших вкладників коштів, а також у тому, що дивіденди, які сплачуються підприємством, перестають відповідати існуючим ринковим умовам і вкладення коштів у певне підприємство стає менш привабливим.

Фінансова нестабільність характеризується появою у підприємства проблем з готівкою. Це виявляється у відносному зниженні прибутковості підприємства і можливими проблемами з оплатою витрат. У разі, якщо кредитори вирішать, що відновлення кредитування, навіть за умов підвищених відсотків, є надто небезпечним, і не продовжать кредитні угоди на наступний період, то підприємству доведеться виплачувати крім відсотків ще й суму основного боргу. Як наслідок, можуть виникнути істотні зміни в структурі балансу і звіті про фінансові результати.

Третя стадія - це юридично очевидне (явне) банкрутство, тобто підприємство не може своєчасно сплачувати борги, що виявляється як неузгодженість грошових потоків (надходжень і витрат грошових коштів), при цьому темп зростання витрат перевищує грошові надходження.

Отже, стан банкрутства підприємства на певній стадії багато в чому залежить від структури активів і джерел їх фінансування, що відображаються в бухгалтерському балансі. Визначаючи стадії банкрутства, потрібно проаналізувати такі характеристики фінансового стану підприємства: наявність фінансових ресурсів, джерела їх формування, склад, спрямованість та ефективність використання; розвиток і конкурентоспроможність останніх в умовах змін зовнішніх чинників ринку. Отже, банкрутство як особливий (критичний) фінансовий стан підприємства може бути охарактеризований комплексом відносних показників фінансової стабільності, платоспроможності, ліквідності підприємства, оборотністю коштів. Зміна одного а цих показників тягне за собою зміну інших, призводячи тим самим до погіршення фінансового стану підприємства.

Як свідчить зарубіжна практика, у країнах з розвинутою економікою та сталою політичною системою, як правило, банкрутств спричиняється зовнішніми, внутрішніми причинами. Очевидно, що чинники банкрутства для вітчизняних підприємств є іншими, похідними від кризового стану національної економіки. Саме необґрунтована економічна політика уряду, некеровані інфляційні процеси, тотальна економічна криза, політична нестабільність суспільства, спад ділової активності в економіці найбільше впливають на результати діяльності підприємств передусім через недосконалість законодавчої бази. Низький рівень інтегрованості вітчизняної економіки, неефективне використання зарубіжного капіталу, різке погіршення кон'юнктури внутрішнього і зовнішнього ринків викликають помітні симптоми банкрутства в багатьох підприємствах України.

З метою недопущення кризового стану підприємства застосовується інструментарій діагностики банкрутства. Одним із найважливіших інструментів системи раннього попередження банкрутства підприємства та методом його прогнозування є дискримінантний аналіз, зміст якого полягає в тому, що за допомогою математично-статистичних методів будується функція й обчислюється інтегральний показник, на підставі якого з достатньою ймовірністю можна передбачити банкрутство суб'єкта господарювання.

Дискримінантний аналіз базується на емпіричному дослідженні фінансових показників численних підприємств, певна частка з яких збанкрутувала, а решта - успішно діє. При цьому добирається сукупність показників - коефіцієнтів, для кожного з яких визначається частка в так званій "дискримінантній функції". Вагомість, як і граничне значення коефіцієнтів, що розраховуються, може коригуватися. Вона залежить від галузі, до якої належить підприємство, загальної економічної та політичної ситуації у країні, рівня інфляції та інших чинників. Значення інтегрального показника дає підстави для висновку про належність об'єкта аналізу до підприємств-банкрутів чи підприємств, які успішно функціонують.

Існує багато підходів до прогнозування фінансової неспроможності суб'єктів господарювання. У зарубіжній практиці поширення набули дві моделі - Е. Альтмана та Г. Спрінгейта, названі на честь їх авторів.

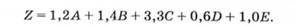

Модель Альтмана (розроблена в 1968 р. і відома також під назвою "Розрахунок ^-показника" - інтегрального показника рівня загрози банкрутства):

Це п'ятифакторна модель, де чинниками є окремі показники фінансового стану підприємства:

А - робочий капітал/загальна вартість активів;

В - чистий прибуток/загальна вартість активів;

С - чистий дохід/загальна вартість активів;

И - ринкова капіталізація компанії (ринкова вартість акцій)/сума заборгованості;

Е - обсяг продажу/загальна вартість активів.

Значення показника £ пов'язане з імовірністю банкрутства:

£ £ 1,8 -дуже висока; 1,8 £ X й 2,70 - висока; 2,70 £ 2 £ 2,99 -можлива; Я < 3,00 -дуже низька.

За деякими джерелами точність прогнозування банкрутства за цією моделлю становить 95 %.

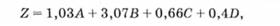

Модель Спрінгейта можна подати таким чином:

де А - робочий капітал/загальна вартість активів;

В - прибуток до сплати податків та процентів/загальна вартість активів;

С - прибуток до сплати податків/короткострокова заборгованість;

£> - обсяг продажу/загальна вартість активів.

Вважається, що точність прогнозування банкрутства за цією моделлю становить 92 %, проте з часом цей показник зменшується.

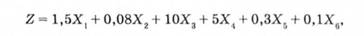

Якщо £ < 0,862, то підприємство є потенційним банкрутом. За кількома методиками прогнозування банкрутства вчені побудували універсальну дискримінантну функцію:

де X, - саэЬ-£ кт/ зобов'язання;

Х2 - валюта балансу/зобов'язання; Х8 - прибуток/валюта балансу;

Х4 - прибуток/виручка від реалізації; X. - виробничі запаси/виручка від реалізації; Х6 - оборотність капіталу (виручка від реалізації/валюта балансу).

Здобуті значення показника можна інтерпретувати таким чином:

7;>2 - підприємство вважається фінансово стійким, і йому не загрожує банкрутство;

1 < £ < 2 - фінансова рівновага підприємства порушена, але за умов переходу на антикризове управління банкрутство йому не загрожує;

0 < 2 < 1 - підприємству загрожує банкрутство, якщо воно не здійснить санаційних заходів;

2<§ - підприємство є напівбанкрутом.

Зауважимо, що у вітчизняній практиці зазначені моделі використовуються не часто, оскільки вони не враховують національних і галузевих особливостей.

Отже, якщо в універсальній моделі значення £ < 0, то підприємство є напівбанкрутом, якщо 1 < 2 < 2 - фінансова рівновага підприємства порушена, але за умов переходу на антикризове управління банкрутство йому не загрожує.

Невід'ємною частиною аналізу фінансового стану підприємства та визначення загрози банкрутства є розрахунок фінансового левериджу (важелю) - чинника, зміна якого може призвести до зростання чистого прибутку.

Леверидж поділяється на виробничий та фінансовий. Виробничий леверидж характеризується впливом на прибуток чинників виручки від реалізації та витрат на реалізацію продукції. Фінансовий леверидж характеризує вплив на прибуток ціни капіталу на реалізацію проекту і податку на прибуток. Фінансовий леверидж - це потенційна можливість впливати на прибуток шляхом зміни обсягу і структури власного та позикового капіталу.

Аналіз фінансового левериджу має визначити рівень фінансування активів за рахунок позикових коштів. Це одне з головних і складних питань фінансового менеджменту. З одного боку, чим більший власний капітал, тим стабільніший фінансовий стан підприємства і вища безпека кредитів, з іншого

- позикові кошти звичайно дешевші (хоча в Україні це не завжди так, тому й необхідно знати економічне середовище проекту) і їх буває вигідніше залучати в оборот.

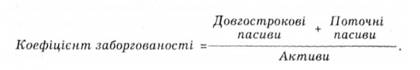

Для аналізу фінансового левериджу застосовуються два основних показники:

Коефіцієнт заборгованості показує, яка частка активів фінансується за рахунок боргу. Чим нижчий коефіцієнт, тим нижчий фінансовий леверидж. Звичайно коефіцієнт заборгованості не повинен бути більший 0,7. Інакше фінансовий стан підприємства буде визнано незадовільним.

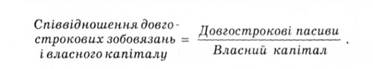

Цей показник відображає співвідношення між довгостроковими кредитами і власним капіталом. Фінансовий стан підприємства нормальний, якщо цей показник не більший 1.

У разі, якщо кризовий стан підприємства не буде подоланий, воно змушене припинити свою діяльність і буде ліквідовано.

Ліквідація юридичної особи (підприємства) може бути проведена:

- за рішенням учасників або органу юридичної особи, уповноваженого на це установчими документами, в тому числі у зв'язку з закінченням строку, на який було створено юридичну особу, досягненням мети, для якої її було створено;

- у разі закінчення строку дії ліцензії (коли не існує можливості її подовжити) або анулювання ліцензії;

-на підставі рішення суду: на вимогу банківських установ (у разі неплатоспроможності та визнання його банкрутом); контролюючих органів (за системне або грубе порушення чинного законодавства);

- за іншими підставами, передбаченими установчими документами і законодавчими актами держави.

Ліквідація підприємства здійснюється ліквідаційною комісією, яка створюється власником або уповноваженим ним органом, а у випадку банкрутства - судом.

Ліквідаційна комісія або орган, який проводить ліквідацію, публікує в офіційній пресі інформацію про ліквідацію підприємства, повідомляє порядок і строк прийняття претензій; оцінює наявне майно підприємства; виявляє дебіторів і кредиторів (розраховується з ними); вживає заходи щодо сплати боргів третім особам; складає ліквідаційний баланс і подає його власнику або органу, який призначив ліквідацію.

Активи підприємства після розрахунків з бюджетом, кредиторами, оплатою праці працівників розподіляються між засновниками (учасниками) пропорційно до їх частки в майні підприємства, що передбачено установчими документами.