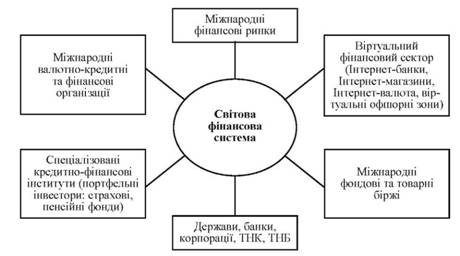

Сукупність фінансових ринків та фінансових інститутів (установ), що функціонують у правовому й податковому середовищі міжнародного бізнесу, створюють світову фінансову систему (рис. 4.3).

Рис. 4.3. Основні компоненти світової фінансової системи

До учасників світової фінансової системи, які опосередковують основну частину міжнародних фінансових потоків, належать:

■ національні учасники - корпорації, банки, спеціалізовані кредитно-фінансові інститути, в тому числі страхові та пенсійні компанії, фондові та товарні біржі, держава;

■ міжнародні учасники - міжнародні корпорації, ТНК, міжнародні банки, ТНБ, спеціалізовані кредитно-фінансові інститути, великі фондові та товарні біржі, міжнародні валютно-кредитні та фінансові організації.

Центральна роль на світовому фінансовому ринку належить комерційним банкам саме завдяки широкій сфері їхньої фінансової діяльності. Зобов'язання банку в основному складаються з депозитів з різними строками, активами: позики (корпораціями і державами), депозити в інших банках і облігації.

Корпорації (особливо ТНК) проводять операції щодо залучення іноземних джерел капіталу для фінансування своїх інвестицій: продаж акцій, позики, продаж боргових коштів корпорації на міжнародному ринку капіталу. Облігації корпорації, деноміновані не у валюті фінансового центру, в якому продаються, називаються єврооблігаціями.

Небанківські фінансові організації проводять операції щодо диверсифікації своїх портфелів іноземних активів.

Центральні банки включені до світових фінансових ринків через посередництво валютної інтервенції. Державні органи позичають кошти за кордоном, випускають державні облігації. Уряди країн, що розвиваються, а також підприємства, які перебувають у власності держави, беруть кредити в комерційних банках зарубіжних країн.

Сучасна світова фінансова система функціонує і розвивається в умовах фінансової глобалізації. Глобалізація - це об'єктивний процес інтеграції значної частини капіталу різних країн, посилення їхньої взаємозалежності. Рушійними силами фінансової глобалізації є поглиблення міжнародної фінансової інтеграції, формування системи міжнародних фінансових інститутів, розвиток фінансових інновацій.

Міжнародна фінансова інтеграція - це процес уніфікації фінансових послуг, банківських операцій; лібералізації митних процедур; уніфікації системи координування через міжнародні фінансово-кредитні установи, електронну систему платіжних засобів; рух до світової валютної системи з єдиними світовими грішми. Останніми роками усунуто значні законодавчі обмеження на шляху руху капіталів. Фінансові ринки розвинутих країн об'єднались у глобальну фінансову систему, що дає змогу направляти все більші суми капіталу не лише в її економіку, а й в економіку країн, що розвиваються, і країн з перехідною економікою. Найбільші успіхи щодо фінансової інтеграції має

Європейський Союз. Його Концепція щодо єдиного фінансового простору включає:

■ повну лібералізацію платежів та міграції капіталу;

■ відкриття для компаній та фізичних осіб країн ЄС доступу до ринку банківських, страхових та інших фінансових послуг країн-партнерів;

■ гармонізацію банківського, податкового та іншого законодавства з інвестування;

■ посилення контролю за діяльністю національних кредитно-фінансових інститутів та захист інтересів інвесторів;

■ забезпечення гласності та прозорості діючих правових норм.

Лібералізація руху капіталу здійснювалася поступово протягом 30 років. Вона проводила на підставі низки директив. На початку 60-х років частково відмінили обмеження на прямі інвестиції, купівлю-продаж нерухомості, а також купівлю та продаж акцій, які були допущені до обігу на біржах ЄС. Контроль за рухом короткострокового капіталу повністю зберігався за національною владою. У 1986 р. після підписання країнами-членами Єдиного європейського акту було відмінено обмеження на основні види капітальних операцій: довгострокове кредитування, пов'язане з торговельними угодами або наданням послуг за участю резидента; купівля-продаж цінних паперів на ринках третіх країн; розміщення на ринку капіталу однієї держави акцій, які випущені компанією іншої держави- члена ЄС. З 1990 р. лібералізація поширюється на рух усіх інших видів капіталу, включаючи короткостроковий. Це означало повну відміну обмежень щодо переказу коштів, які пов'язані з капітальними операціями та укладанням угод, які лежали в їх основі. В результаті резиденти будь якої країни-члена одержали можливість вільно здійснювати інвестування, позичкові та кредитні операції в рамках ЄС.

Регулюванню фінансових послуг надається велике значення. Сектор фінансових послуг має значний потенційний ринок і є важливим для підвищення ефективності економіки ЄС. Лібералізація та регулювання ринку фінансових послуг включає такі напрями:

■ гармонізація основних правил та норм, які гарантують доходність та стабільність операцій у фінансовому секторі, захист споживачів послуг та забезпечення умов вільної конкуренції для всіх учасників ринку;

■ забезпечення взаємного визнавання діючих національних правил та прийняття за основу принцип "домашнього контролю" (в країні реєстрації компанії);

■ введення правових норм, які забезпечують надання транскордонних послуг без необхідності заснування кредитної або фінансової компанії в кожній країні-члені, де намічається їх надання.

В ЄС є законодавства з цих питань. Тільки в банківській сфері Рада ЄС прийняла близько десяти директив. Відповідно до них, будь-який банк, заснований в одній з країн-членів, може створювати дочірні банки та надавати послуги в інших країнах-членах на підставі єдиної банківської ліцензії. Така ліцензія поширюється на традиційні депозитно-позичкові операції банків, лізинг, іпотеку, управління трастовими фондами, торгівлю цінними паперами. Установлено також мінімальний розмір капіталу, необхідний для заснування банку, вимоги щодо рівня ліквідності, процедури ведення звітності тощо.

У сфері страхових послуг повністю лібералізовано діяльність зі страхування промислових компаній від ризиків, пов'язаних з експлуатацією нерухомого майна та устаткування. Прийнято ряд директив щодо страхування транспортних засобів та операцій приватних осіб. Страхові компанії країн ЄС можуть запропоновувати свої послуги в будь-якій країні-члені, не проходячи там процедури заснування.

Сформовано єдиний ринок цінних паперів на базі фондових бірж ЄС. Головна мета цієї роботи - ліквідувати відокремленість національних фондових бірж і створити єдину систему торгівлі цінними паперами, які мають обіг на міжнародних ринках.

Уже знято обмеження щодо інвестиційної діяльності пенсійних фондів, ліквідовують податкові бар'єри.

Формування єдиного фінансового ринку ЄС привело до зростання інтенсивності внутрішньо-регіональної міграції капіталу. Внаслідок цього співвідношення валових транскордонних потоків приватного капіталу (сума ввезення та вивезення капіталу, в тому числі прямі, портфельні та інші інвестиції) і ВВП в країнах ЄС, за оцінкою Всесвітнього банку, становить 40 %, а в усіх розвинутих країнах ця величина досягає 30 % [46, с. 26].

Фінансова інтеграція з відкритістю фінансових ринків вигідна країнам, оскільки:

■ країнам пропонуються ширші джерела інвестиційного фінансування для доповнення внутрішніх заощаджень;

■ відкриті ринки капіталу сприяють підвищенню ефективності внутрішніх фінансових інститутів і веденню обґрунтованої макроекономічної політики;

■ зменшуючи фінансові обмеження, відкриті ринки капіталу дають країнам час для здійснення врегулювання платежів з метою виправлення дисбалансів, спричинених зовнішніми потрясіннями;

■ країни-кредитори мають ширші можливості для диверсифікації інвестування й ризику;

■ підтримується система багатосторонньої торгівлі, оскільки розширюється діапазон можливостей для диверсифікації портфеля цінних паперів і для ефективного розміщення глобальних заощаджень та інвестицій.

Зараз немає єдиного способу вимірювання фінансової відкритості, але він має враховувати відмінності між жорсткістю контролю та типами трансакцій. Такий метод запропонували спеціалісти інституту Всесвітнього банку.

Вимір фінансової відкритості охоплює регулювання та (або) як обмеження операцій з поточними рахунками, так і рахунками руху капіталу (всього 27 операцій, інформація про які міститься в щорічному звіті МВФ). В основі розрахунку індексу фінансової відкритості лежить п'ятирівнева шкала з діапазоном 0-2 для кожного пункту, яка вказує на ступінь відкритості ("0" - високий ступінь регулювання, а "2" - високий рівень ліберальності), визначений так:

o 0,0 - закони, норми, що накладають кількісні чи інші регуляційні обмеження на конкретну операцію (такі як ліцензування чи вимоги щодо резервування), які означають повну заборону на проведення таких операцій;

o 0,5 - закони норми, що накладають кількісні чи інші регуляційні обмеження на конкретну операцію, які означають часткову заборону на проведення таких операцій;

o 1,0 - закони, норми, які потребують, щоб проведення конкретної операції було схвалене органами влади, чи передбачають, за певних умов, її оподаткування у великих розмірах;

o 1,5 - закони, норми, які потребують реєстрації, проте не обов'язково схвалення, конкретної операції органами влади а також, за певних умов, її оподаткування;

o 2,0 - жодні норми не потребують схвалення чи реєстрації конкретної операції органами влади або ж звільнення її від передбаченого законодавством оподаткування.

Усунення бар'єрів між національними і міжнародними фінансовими ринками, вільне переміщення міжнародного капіталу з внутрішнього на світовий фінансовий ринок, і навпаки, розвиток взаємозв'язків між цими секторами ринку є відмітними ознаками міжнародної фінансової інтеграції. В умовах фінансової інтеграції фінансові інститути засновують свої філії в головних фінансових центрах для виконання функцій запозичення, кредитування, інвестування та надання інших фінансових послуг. Фінансова інтеграція хоч і надає значні переваги інвесторам та позичальникам, однак вони підлягають ризику. Тому інвестори все більше орієнтуються на сектори світового ринку з підвищеною доходністю і покидають регіони з жорстким регулюванням, низькою нормою прибутку, інтенсивнішою конкуренцією.

До системи міжнародних фінансових інститутів належать організації світового рівня (Міжнародний валютний фонд, Всесвітній банк, Міжнародний банк реконструкції та розвитку), регіональні фінансові інститути. Фінансові ресурси цих інститутів становлять значну частку потоків офіційної міжнародної допомоги.

Глобалізація фінансового ринку характеризується розвитком фінансових інновацій тобто створенням нових фінансових інструментів (євродоларові депозитні сертифікати, валютні свопи, єврооблігації з нульовим купоном, синдиковані кредити в євровалюті, євроноти тощо) та технологій. Технологічні інновації підвищують швидкість здійснення міжнародних фінансових операцій та їхні обсяги. Телекомунікації допомагають банкам залучати заощадження з усього світу і направляти кошти позичальникам на умовах найвищого прибутку і найнижчих витрат. Через систему СВІФТ інвестиційні банки можуть укладати угоди як в облігаціях, так і в іноземній валюті. Комерційні банки можуть направляти акредитиви через електронні системи платежів зі своїх штаб-квартир у закордонні представництва.

Зростання потоків світового капіталу посилює фінансову конкуренцію між країнами, що впливає на скорочення втручання держави до функціонування внутрішніх фінансових ринків та приводить до лібералізації міжнародного руху капіталів. Таким чином, світова фінансова система стає практично незалежною від державного контролю і регулювання. Менше 30 % ринку цінних паперів країн "сімки" контролюється державою чи підпорядковано державним інтересам. На світовому фінансовому ринку з країни в країну переміщується понад 3 трлн дол. на місяць. Із них 2 трлн дол. - це гроші, не контрольовані державою чи іншими офіційними інститутами [40, с. 14]. У приватного капіталу більше ресурсів, ніж у центральних банків великих розвинутих країн. Тому ситуацію на світовому фінансовому ринку визначає приватний капітал, а не національні уряди. Приватний капітал, за даними Міжнародного фінансового інституту, спрямовується переважно у країни з ринковою економікою, яка розвивається. Так, у 2004 р. приток приплив капіталу в 29 таких країн досяг 279 млрд дол., що удвічі більше, ніж у 2002 р. Особливо значний приток капіталу спостерігається в Китай та Росію. Зростання надходжень у Китай пов'язано з очікуванням відмови від фіксованого курсу юаня до долара та перехід до плаваючого валютного курсу, а в Росію - зацікавленістю російських банків в іноземних позиках з метою укріплення рубля. Позитивною характеристикою припливу приватного капіталу в країни з ринковою економікою, що розвивається, є те, що половина цих коштів представлена прямими інвестиціями, тобто вкладеннями у виробничі об'єкти, обладнання, розвиток підприємництва, а не портфельними інвестиціями в цінні папери.

Найбільшими одержувачами приватних інвестицій у 2007 р. стали АТР (148 млрд дол.), Європа (100 млрд дол.), Латинська Америка (27 млрд дол.), Африка та Близький Схід (9,8 млрд дол.) [46, с. 29].

ЗАПИТАННЯ ДЛЯ САМОКОНТРОЛЮ

1. Що розуміють під міжнародними фінансовими потоками?

2. Які канали руху міжнародних фінансових потоків?

3. Яка структура світового фінансового ринку?

4. Які особливості євроринку?

5. Як можна охарактеризувати розвиток світового фінансового ринку?

6. Хто є провідними суб'єктами світового фінансового ринку?

7. Що розуміють під світовою фінансовою системою?

8. У чому сутність фінансової глобалізації?

5.1. Головні світові фінансові центри

5.2. Офшорні зони в системі світових фінансових центрів

Суть і основні риси офшорних зон

Класифікація офшорних центрів

Способи використання офшорних центрів

Трансферт прибутку за допомогою заниження чи завищення цін

Ротаційна компанія як специфічний вид використання офшорних центрів

Зміна місця проживання

Розділ 3. Міжнародні фінансові ринки