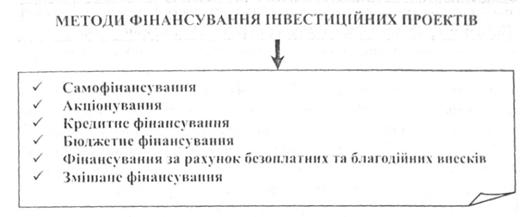

Залежно від форми залучення інвестиційного капіталу існують такі методи фінансування інвестиційних проектів, як самофінансування; акціонування; кредитне фінансування; бюджетне фінансування; фінансування за рахунок безоплатних та благодійних внесків і пожертвувань; змішане фінансування, див. рис. 8.4.

Рис. 8.4. Методи фінансування інвестиційних проектів

Обираючи той чи інший метод фінансування інвестиційних проектів, треба враховувати їх особливості. Зокрема, внутрішні (власні) кошти такі, як амортизація та прибуток мають певні позитивні сторони, а саме:

◊ простота та швидкість залучення;

◊ висока віддача за критерієм норми прибутковості інвестиційного капіталу (непотрібно виплачувати відсотки та дивіденди);

◊ суттєве зниження ризику неплатоспроможності та банкрутства підприємства при їх використанні;

◊ повне збереження управління в руках засновника підприємства.

Водночас, обсяг таких джерел у підприємства обмежений, крім того, відсутній зовнішній контроль за їх ефективним використанням.

Зовнішні (боргові та залучені) кошти навпаки мають високі можливості залучення та можливості зовнішнього контролю за ефективністю їх використання. Однак є і негативні сторони, а саме:

◊ складність із залученням та оформленням;

◊ значний термін залучення;

◊ необхідність надання гарантій (на платній основі);

◊ підвищений ризик банкрутства через несвоєчасне погашення боргу;

◊ втрата частини прибутку від інвестиційної діяльності через необхідність платити відсотки та дивіденди:

◊ часткова втрата управління діяльністю підприємства.

Далі більш детально зупинимося на кожному методі фінансування інвестиційних проектів.

Найпростішим методом фінансування інвестиційних проектів є самофінансування, яке здійснюється лише за рахунок власних внутрішніх коштів підприємства, до яких належать: чистий прибуток; амортизаційні відрахування; страхові суми відшкодування збитків; іммобілізовані надли-

метод фінансування має можливість підприємства не тільки відшкодовувати затрати, а й здійснювати за рахунок отриманого прибутку матеріальне стимулювання працюючих, вирішувати питання соціального розвитку і, передусім, здійснювати розширене відтворення та розвиток підприємства.

При самофінансуванні суб'єкт господарювання має право самостійно вирішувати, як розпорядитися чистим прибутком, які фінансові ресурси формувати та як їх використовувати. Крім того, він несе реальну економічну відповідальність за результати діяльності та своєчасне виконання своїх зобов'язань перед постачальниками, споживачами, державою, банками. За своїми зобов'язаннями підприємство відповідає власним майном і доходами. Свої втрати та збитки підприємство покриває за рахунок фінансових резервів, системи страхування та за рахунок власного прибутку.

Головним джерелом формування інвестиційних ресурсів на підприємстві є прибуток - кінцевий результат діяльності підприємства, який становить різницю між загальною сумою доходів і витратами на виробництво і реалізацію продукції.

Згідно з Законом України "Про оподаткування прибутку підприємств" [18], прибутком вважається сума валових доходів, тобто доходів від усіх видів діяльності, зменшена на суму валових витрат підприємства і на вартість зносу (амортизації) основних засобів і нематеріальних активів.

Основою для формування прибутку на підприємстві є доходи, під якими розуміють збільшення економічних вигод у вигляді надходження активів або зменшення зобов'язань, які призводять до зростання власного капіталу (за винятком зростання капіталу за рахунок внесків вкладників).

Справжнім доходом на підприємстві є чистий дохід (ЧД) від реалізації продукції (товарів, робіт, послуг), який розраховується шляхом вирахування з доходу (виручки) від реалізації продукції (товарів, робіт, послуг) (Д) податку на додану вартість (ПДВ), акцизного збору (A3), інших зборів або податків з обороту (ІЗП) та інших вирахувань з доходу, тобто:

ЧД=Д-ПДВ-АЗ-ІЗП-ІВ (8.2.)

Якщо дохід від операції неможливо достовірно оцінити та немає впевненості у відшкодуванні понесених втрат, дохід не визнається, а витрати визначаються як витрати звітного періоду.

Своєю чергою, фінансовим результатом підприємства, відповідно до П(С)БО 3 "Звіт про фінансові результати", вважаються: або збиток - перевищення суми витрат над сумою доходів, для отримання яких здійснені ці витрати, або прибуток - сума, на яку доходи перевищують пов'язані з ним витрати.

Різницю між чистим доходом і собівартістю реалізованої продукції (товарів, робіт, послуг) називають валовим прибутком (збитком).

Фінансовий результат від операційної діяльності визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу, адміністративних витрат, витрат на збут та інших операційних витрат. Фінансовий результат від звичайної діяльності до оподаткування визначається як алгебраїчна сума прибутку (збитку) від операційної діяльності, фінансових та інших доходів, фінансових та інших витрат.

Різниця між прибутком від звичайної діяльності до оподаткування та сумою податку на прибуток с кінцевим фінансовим результатом від звичайної діяльності.

Окремо від фінансових результатів від звичайної діяльності визначаються невідшкодовані збитки та прибутки від надзвичайних подій (стихійного лиха, пожежі, техногенних аварій тощо).

Таким чином, остаточний фінансовий результат діяльності підприємства - чистий прибуток (збиток) - визначається як різниця між різними видами доходів та витрат підприємства за звітний період.

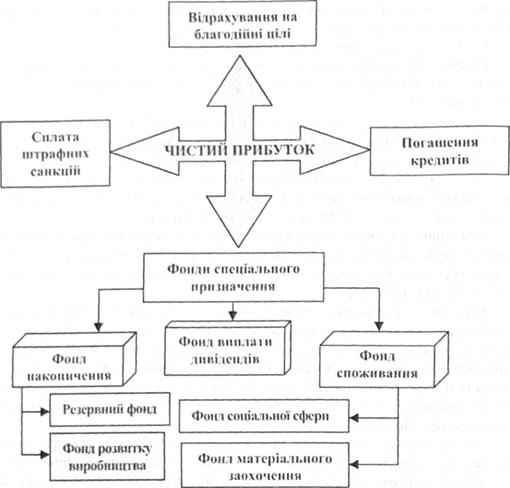

Важливим у процесі формування джерел фінансування інвестиційних проектів є порядок розподілу та напрямів використання чистого прибутку, від яких залежить, яка частина прибутку піде на фінансування інвестиційних заходів, див., рис. 8.4.

Виходячи з схеми, зрозуміло, що підприємство має можливість використати прибуток як джерело фінансування інвестиційних проектів лише у незначних обсягах і лише ту частину, яка йде на формування фонду розвитку виробництва (фінансування невеликих інвестиційних заходів, або високо ризикових інноваційних проектів) та фонду соціальної сфери (фінансування проектів, що мають соціальний характер - будівництво санаторіїв, баз відпочинку, дитсадків тощо).

Таким чином, приймаючи рішення про необхідність використання прибутку як джерела фінансування інвестиційних проектів, підприємство має всебічно зважити напрями першочергових інвестиційних вкладень та стан фінансових ресурсів, виходячи з фінансового стану підприємства, рівня його матеріально-технічної бази, соціального розвитку колективу, можливостей прибуткового розміщення коштів на ринку цінних паперів, у грошово-кредитній сфері тощо.

Важливим джерелом при самофінансуванні інвестиційних проектів є амортизація, яка формуються в результаті переносу вартості основних фондів на вартість продукту та в сукупності складає амортизаційний фонд.

Відповідно до Закону України "Про оподаткування прибутку підприємств", під терміном "амортизація" основних фондів і нематеріальних активів слід розуміти поступове віднесення витрат на їх придбання, виготовлення або поліпшення, на зменшення скоригованого прибутку платника податку у межах норм амортизаційних відрахувань [18].

Рис. 8.4, Схема розподілу чистого прибутку

Амортизації підлягають витрати на:

◊ придбання основних фондів та нематеріальних активів для власного виробничого використання, у т. ч. витрати на придбання племінної худоби та придбання, закладення і вирощування багаторічних насаджень до початку плодоношення;

◊ самостійне виготовлення основних фондів для власних виробничих потреб, у т. ч. витрати на виплату заробітної плати працівникам, які були зайняті на виготовленні таких основних фондів;

◊ проведення всіх видів ремонту, реконструкції, модернізації та інших видів поліпшення основних фондів;

◊ капітальні поліпшення землі, не пов'язані з будівництвом, а саме: іригація, осушення, збагачення та інші подібні капітальні поліпшення землі.

Не підлягають амортизації та повністю входять до складу валових витрат звітного періоду витрати платника податку на:

◊ придбання і відгодівлю продуктивної худоби;

◊ вирощування багаторічних плодоносних насаджень;

◊ придбання основних фондів або нематеріальних активів з метою їх подальшого продажу іншим особам чи їх використання як комплектуючих (складових частин) інших основних фондів, призначених для подальшого продажу іншим особам;

◊ утримання основних фондів, що знаходяться на консервації.

Сума амортизаційних відрахувань звітного періоду визначається як сума амортизаційних відрахувань, нарахованих для кожного із календарних кварталів, що входять до такого звітного періоду. Сума амортизаційних відрахувань кварталу, щодо якого проводяться розрахунки (розрахунковий квартал), визначаються шляхом застосування норм амортизації.

Підприємства можуть прийняти рішення про застосування інших норм амортизації, що не перевищують норм, визначених у таблиці 8.4.

Амортизація окремого об'єкта основних фондів групи І провадиться до досягнення балансовою вартістю такого об'єкта ста неоподатковуваних мінімумів доходів громадян. Залишкова вартість такого об'єкта входить до складу валових витрат за результатами відповідного податкового періоду, а вартість такого об'єкта прирівнюється до нуля.

Амортизація основних фондів груп 2, 3 і 4 провадиться до досягнення балансовою вартістю групи нульового значення.

Підприємства та організації мають право протягом звітного періоду віднести до валових витрат будь-які витрати, пов'язані з поліпшенням основних фондів, що підлягають амортизації, у сумі, що не перевищує 10 % сукупної балансової вартості всіх груп основних фондів станом на початок такого звітного періоду.

Витрати, що перевищують зазначену суму, збільшують балансову вартість груп 2, 3 і 4 чи окремих об'єктів основних фондів групи 1, пропорційно сукупній балансовій вартості таких груп та таких окремих об'єктів основних фондів групи І на початок розрахункового кварталу.

Амортизація в інвестиційній діяльності підприємства відіграє економічну та податкову роль.

Економічна роль амортизації полягає у фактичному відшкодуванні діючих основних фондів, крім того, відповідні амортизаційні відрахування відображають реальне знецінення основного капіталу в процесі виробництва та надання послуг і належать до витрат діяльності суб'єктів господарювання.

Податкова роль амортизації полягає у фінансовому відшкодуванні основного капіталу за рахунок зменшення оподатковуваного прибутку на суму амортизаційних відрахувань (податкова амортизація) та одержання податкової знижки.

Таблиця 8.4.

Норми нарахування амортизації за групами основних фондів (в розрахунку на податковий квартал)

| Група основних фондів | Перелік основних фондів | Норми амортизації, % |

| Група 1 | Будівлі, споруд", їх структурні компоненти та передавальні пристрої, в тому числі жилі будинки та їх частини (квартири і місця загального користування, вартість капітального поліпшення землі) | 2 |

| Група 2 | Автомобільний транспорт та вузли (запасні частини) до нього; меблі; побутові електронні, оптичні, електромеханічні прилади та інструменти, інше конторське (офісне) обладнання, устаткування та приладдя до них | 10 |

| Група 3 | Будь-які інші основні фонди, не включені до груп 1, 2 і 4 | 6 |

| Група 4 | Електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, їх програмне забезпечення, пов'язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони і рації, вартість яких перевищує вартість малоцінних товарів (предметів) | 15 |

Важливим у процесі нарахування амортизаційних відрахувань є визначення методу нарахування амортизації.

Під методом нарахування амортизації розуміють розподіл вартості основних фондів за роками їх служби у певному системному порядку.

Залежно від того, що вкладається в зміст методу нарахування амортизації, вони можуть класифікуватися на:

І. Методи, що базуються на термінах використання основних коштів, до них належать:

◊ методи рівномірної амортизації - які передбачають нарахування амортизації залежно від строку нормальної експлуатації об'єкта основних коштів, зазвичай, рівномірно, виходячи з первісної вартості цього об'єкта, тобто це метод прямолінійного списання (або лінійний метод нарахування амортизації);

◊ методи прискореної амортизації, які базуються на прискоренні амортизаційного процесу, виходячи з різних систем прискорення на основі залишкової вартості. До них належать: метод суми числа (цифр) років (кумулятивний метод); метод зниження залишку; метод подвійного зменшення вартості; модифікаційний (метод залишку, який зменшується з переходом на рівномірний);

◊ методи уповільненої амортизації, які передбачають уповільнення процесу нарахування амортизації, що збільшує строк використання об'єкта.

До таких методів належать: метод амортизаційного фонду та метод ануїтету.

II. Методи, що базуються па кількості одиниць продукції; одержаної від використання об'єкта основних коштів. Це метод суми одиниць продукції (виробничий метод), який не можна використовувати за відсутності певного очікуваного обсягу виробництва продукції.

Зазвичай, перелік можливих конкретних метолів нарахування амортизації регулюється державою, але кожне підприємство із переліку обирає ті методи, які економічно доцільні саме для нього.

Розглянемо детальніше зміст кожного з них.

Лінійний метод нарахування амортизації, або метод рівномірної (пропорційної) амортизації, є майже класичним методом, який враховує зв'язок між об'єктивною виробничою категорією - зносом та суб'єктивною фінансовою категорією - амортизацією, та визначається за формулою 8.3:

n=1/Te (8.3)

де n - річна норма амортизації;

Te - нормативний строк корисної експлуатації об'єкта.

У формулі (8.3) замість нормативного строку корисної експлуатації об'єкта можна використовувати також очікуваний строк корисної експлуатації об'єкта (Tp).

При використанні лінійного методу нарахування амортизації вартість об'єкта основних фондів списується рівними частинами протягом періоду експлуатації цього об'єкта. Річна сума амортизаційних відрахувань може бути визначена двома способами.

При першому способі розрахунок здійснюється діленням вартості об'єкта, за яким має нараховуватися амортизація, на строк його корисної експлуатації:

St=S/Tp (8.4)

де St - сума амортизації за t-й рік;

S - первісна вартість об'єкта основних фондів;

Тр - строк корисної експлуатації об'єкта.

При використанні другого способу сума річних амортизаційних відрахувань визначається множенням встановленої або розрахованої річної норми амортизації на первісну вартість об'єкта:

St = n ´ S (8.5)

Перевагами цього метолу можна вважати рівномірність, стабільність, пропорційність нарахувань амортизації та віднесень на собівартість, простоту та точність розрахунків. Недоліком є те, що він не враховує морального зносу та розбіжностей виробничої потужності основних фондів у різні роки їх експлуатації. Практика показує, що, наприклад, інтенсивність експлуатації машин спочатку збільшується, а потім, протягом відносно тривалого часу, стабілізується, після чого знову, але вже в більшій мірі, росте.

Нерівномірний і процес морального старіння, який особливо активний у перший період введення в експлуатацію нових машин. Застосування цього методу не завжди забезпечує повне перенесення вартості основного капіталу на готовий продукт. Утворюється недоамортизація основних фондів, що є прямою втратою вартості, збитком.

Доцільність застосування методів прискореної амортизації пояснюється такими причинами:

· найбільша інтенсивність використання основних фондів приходиться на перші роки їх експлуатації, коли вони фізично та морально нові;

· швидке здійснення накопичення коштів для заміни об'єкта основних фондів, що амортизується.

В Україні передбачена прискорена амортизація основних фондів, якщо вони належать до третьої групи основних фондів за такими нормами: 1-й рік експлуатації - 15 %; 2-й рік експлуатації - 30 %; 3-й рік експлуатації - 20 %; 4-й рік експлуатації - 15 %; 5-й рік експлуатації - 10 %; 6-й рік експлуатації - 5 %; 7-й рік експлуатації - 5 %.

Для основних фондів першої та другої груп прискорена амортизація не передбачається.

Серед методів прискореної амортизації найбільш поширеним є метод суми числа (цифр) років або кумулятивний метод, при якому річна норма амортизаційних відрахувань відповідного року множиться на різницю між первісною вартістю об'єкта та його ліквідаційною вартістю. Сума цифр років експлуатації об'єкта визначається за формулою:

Ch = (Tc+1) ž Tc / 2 (8.6)

де Сh, - сума цифр років експлуатації об'єкта;

Тc - нормативний строк експлуатації об'єкта.

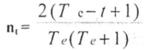

Своєю чергою, річна норма амортизації при використанні цього методу визначається за формулою:

, (8.7)

, (8.7)

де nt - річна норма амортизації у конкретний рік;

t - конкретний рік амортизації.

Лінійний метод також може бути методом прискореної амортизації, коли прискорення здійснюється за рахунок скорочення нормативного строку експлуатації. Цей метод застосовується в країнах, де держава проводить амортизаційну політику шляхом регулювання строків експлуатації основних коштів.

Метод зниження залишку передбачає визначення суми амортизаційних відрахувань множенням балансової вартості об'єкту основних фондів на початок звітного періоду на постійну норму амортизації. Постійна норма амортизації може розраховуватися за формулою:

(8.8)

(8.8)

де L - ліквідаційна вартість об'єкта;

Тр - кількість років корисної експлуатації об'єкта.

Різновидом методу зниження залишку є метод подвоєного шипику. при якому подвійну ставку амортизаційних відрахувань, визначену методом прямолінійного списання, використовують як норму амортизації. Для визначення річної суми амортизаційних відрахувань норму амортизації треба помножити на балансову вартість об'єкта на початок звітного року:

A = 2nSb (8.9)

де Sb - балансова вартість об'єкта на початок звітного року, а замість балансової вартості може використовуватися залишкова вартість.

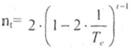

Основним недоліком такого методу - методу зниження залишку - є збільшення строку списання амортизації поверх строку можливого використання основних коштів, тобто неможливість забезпечення відтворення вартості основних фондів та забезпечення процесу відтворення. З урахуванням цього, більшість країн відмовились від його застосування. На зміну методу зниження залишку прийшов його різновид - метод двократного зменшення вартості, який більше відповідає інтересам виробництва та вимогам прискореної амортизації (за перші 5 років амортизується 67 % вартості основних коштів). За цим методом норма амортизації становить:

(8.10)

(8.10)

Особливої уваги заслуговує модифікаційний метод прискореної амортизації. Цей метод найбільш повно враховує інтереси і виробництва, і бюджету. По-перше, державою встановлені строки експлуатації основних коштів: за певний період часу амортизується 30 % їх первісної вартості. По-друге, річні норми амортизаційних відрахувань згладжені щодо інших методів прискореної амортизації, що балансує надходження у бюджет. Це досягнуто за рахунок збільшення строку амортизації до 11 календарних років та норм амортизаційних відрахувань останніх років. У перший рік нарахування амортизації починається з коефіцієнта 0,5 з другого півріччя за формулою:

, (8.11)

, (8.11)

де A - сума амортизації, нарахована у податковому періоді t;

Sa - сума накопиченої амортизації до податкового періоду t;

S1 - первісна вартість основних коштів.

Методи уповільненої амортизації передбачають поступове збільшення суми амортизаційних відрахувань протягом строку експлуатації основних фондів та дисконтування подальших грошових надходжень від інвестицій в основні фонди з використанням складних процентів.

Метод амортизаційного фонду передбачає одночасне з нарахуванням амортизації вкладення рівної суми в цінні папери або депонування на окремому (особливому) рахунку. Одержані відсотки по цим інвестиціям також зараховуються до амортизаційного фонду. Таким чином, амортизаційний фонд складається з двох джерел: 1) амортизаційних відрахувань; 2) процентів від інвестицій та вкладів.

Амортизаційні відрахування визначаються так, щоб до кінця строку користування основних фондів амортизаційний фонд дорівнював їх первісній вартості (за мінусом ліквідаційної вартості).

Річна сума амортизаційних відрахувань становить:

A = (S–L) / Ma, (8.12)

де А - амортизаційні відрахування;

Мa - майбутня вартість ануїтету.

При використанні методу ануїтету річна сума амортизаційних відрахувань визначається за формулою:

A = (S–L0) / E, (8.13)

де L0 - теперішня оцінка очікуваної ліквідаційної вартості;

Е - теперішня вартість одиниці ануїтету.

Метод амортизації, який базується на кількості одиниць діяльності (продукції), одержаних від використання об'єкта основних коштів, або метод суми одиниць продукції (виробничий метод) передбачає розрахунок норми амортизації на одиницю діяльності (послуг) за формулою:

n = (S–L) / O, (8.14)

де О - розрахунковий обсяг діяльності підприємства.

Наступний метод фінансування інвестиційної діяльності - акціонування. Це метод, який використовується для фінансування великих інвестиційних проектів зі значними строками окупності витрат. При акціонуванні капітал залучається шляхом емісії простих та привілейованих акцій, що розміщуються серед юридичних та фізичних осіб, або через випуск варантів.

Через акціонування може залучатися не тільки грошовий капітал, але й матеріальні та нематеріальні цінності. Привабливість акціонерної форми фінансування інвестиційних проектів виявляється у тому, що основний обсяг необхідних ресурсів надходить на початку його реалізації, тобто дає можливість профінансувати нові підприємства, в яких немає ще прибутків, амортизації, майна, під яке можна одержати кредит у банку. Крім того, такий метод фінансування (емісія простих акцій) не зобов'язує підприємство повертати капітал і сплачувати дивіденди.

Акціонерні форми господарювання здатні відіграти певну роль в реалізації нової структурної політики. Поширення акцій серед підприємств та організацій призводить до перерозподілу між ними платоспроможного інвестиційного попиту, в тому числі, й не забезпеченого товарами. А придбання акцій населенням сприяє трансформації споживчого попиту в інвестиційний, опосередковує відтік капіталу з фонду споживання у фонд накопичення, переміщуючи в такий спосіб тиск незабезпечених товарами грошей із ринку предметів споживання на ринок засобів виробництва. Таким чином, відбувається розширення горизонтальних зв'язків між підприємствами, що бувають двох видів: організаційні (концерни, асоціації, синдикати) та фінансові (об'єднання грошових засобів у формі акціонерних товариств). Розвиток фінансових зв'язків через створення акціонерних товариств призводить до внутрішнього та міжгалузевого переливу капіталу. З'являється можливість швидкого здійснення структурних зрушень, що сприяють освоєнню нових технологій і підвищенню конкурентоздатності підприємств.

Порядок організації акціонерних товариств в Україні визначений у Цивільному кодексі України, який набрав чинності 1 січня 2004 року [22].

Акціонерним є товариство, статутний капітал якого поділений на визначену кількість акцій однакової номінальної вартості. Статутний капітал акціонерного товариства утворюється з вартості вкладів акціонерів, внесених внаслідок придбання ними акцій і не може бути меншим розміру, встановленого законом. Він визначає мінімальний розмір майна товариства, який гарантує інтереси його кредиторів.

Акціонерне товариство може бути створене юридичними або фізичними особами, які несуть солідарну відповідальність за зобов'язаннями, що виникли до державної реєстрації товариства. Воно відповідає за зобов'язаннями учасників, пов'язаними з його створенням, лише у разі подальшого схвалення їх дій загальними зборами акціонерів.

Основним фінансовим інструментом у залучення інвестиційних ресурсів на підприємстві за такого методу фінансування є акція (лив. розділ 3.1).

Залучення інвестиційних ресурсів на підприємстві через емісію акцій дає можливість мобілізувати вільні кошти населення та інших підприємств та організацій для поліпшення якісного стану виробничої бази та вирішення проблем фінансового забезпечення відтворення основних фондів.

Крім того, акціонування як метод фінансування інвестиційних проектів здатен відіграти певну роль і у реалізації нової державної структурної політики. Розповсюдження акцій серед підприємств та організацій призводить до перерозподілу між ними платоспроможного попиту, у тому числі незабезпеченого відповідними товарами. А придбання акцій населенням сприяє трансформації споживчого попиту в інвестиційний, опосередковує відтік капіталу з фонду споживання у фонд накопичення, переміщаючи у такий спосіб тиск незабезпечених товарами грошей із ринку предметів споживання на ринок засобів виробництва.

Акціонерна форма фінансування інвестиційних проектів значно полегшує і процес інтеграції економіки країни в систему світових господарських зв'язків, залучаючи інвестиції іноземних підприємств. Випуск та реалізація цінних паперів національними підприємствами на світових ринках має сприяти залученню додаткових валютних ресурсів для здійснення технічного розвитку, переозброєння та реконструкції виробничої бази. Використання фінансового ринку дає змогу керувати значно більшими обсягами знеособлених продуктивних інвестицій дрібних акціонерів (у тому числі іноземних), порівняно з механізмом створення спільних підприємств.

Важливою категорією ринкової економіки є інвестиційний кредит, що відображає реальні зв'язки і відносини економічного життя суспільства. Він завжди був і залишається основним джерелом фінансування інвестиційних проектів, а отже і важливим важелем у стимулюванні розвитку виробництва.

За своїм змістом інвестиційний кредит є економічними відносинами між кредитором та позичальником з приводу фінансування інвестиційних заходів на засадах повернення і, зазвичай, з виплатою відсотка. Ці відносини характеризуються рухом вартості (позичкового капіталу) від кредитора до позичальника та в протилежному напряму.

Інвестиційне кредитування як форма фінансування інвестиційних проектів застосовується при реалізації інвестиційних проектів з високою нормою прибутковості (яка перевищує ставку позичкового відсотку) та незначними строками окупності витрат.

Необхідність інвестиційного кредиту об'єктивно випливає із наявності товарно-грошових відносин, обслуговування кредитними ресурсами кругообігу основних виробничих фондів що формуванню товарно-матеріальних запасів підприємств, що обумовлено недостатнім розміром наявних коштів потребам розширеного відтворення капіталу. У цьому випадку виникають кредитні відносини довготривалого характеру, що дає можливість позичальнику отримати гроші раніше, ніж можна їх вилучити з обігу після реалізації товару.

Своєю чергою, у кредиторів, внаслідок утворення тимчасово вільних капіталів та їх руху формується й можливість інвестиційного кредиту. Розвинуті кредитні відносини пов'язані зі створенням відповідного інституційного середовища - мережі спеціальних кредитних інституцій, які спеціалізуються на кредитуванні інвестиційних заходів (проектів). Кредитні установи організовують й обслуговують рух позичкового капіталу, забезпечують його залучення, акумуляцію та перерозподіл у ті сфери економіки, де виникає потреба в них.

Інвестиційне кредитування має самостійне значення лише у плані кредитування інвестиційних проектів, а в інших випадках, коли спеціальний інвестиційний проект не розробляється, має місце звичайне кредитування. Такий фактор для комерційних банків має принципове значення, у зв'язку з чим, зміст інвестиційного кредитування варто розглянути з позицій теорії кредиту, бо:

по-перше, кредит це відношення, яке усуває невідповідність між часом виробництва та часом обігу коштів та вирішує відносне протиріччя між тимчасовим осіданням коштів та необхідністю їх використання у народному господарстві. Фактично основною базою для існування кредитних відносин є нерівномірність кругообігу капіталів у реальному секторі економіки;

по-друге, сутність кредиту прийнято визначати як передавання кредитором на основі відповідного кредитного договору позиченої вартості позичальнику для платного використання на умовах поворотності:

по-третє, у взаємозв'язку з зовнішнім середовищем кредит виконує чотири функції: перерозподільну, зменшення витрат обігу, прискорення концентрації капіталу та обслуговування товарообігу.

Особливістю інвестиційного кредиту є те, що він має саме інвестиційний характер і, здебільшого, довгостроковий і потребує:

◊ ретельної оцінки, насамперед, не самого позичальника, а його інвестиційних намірів (інвестиційного проекту), що зобов'язує кредитора проводити детальний аналіз техніко-економічного обґрунтування інвестиційних заходів, передбачених проектів;

◊ встановлення плати за кредит не вище рівня дохідності за інвестиціями;

◊ розрахунку терміну інвестиційного кредиту залежно від строку окупності інвестицій;

◊ опрацювання можливості надання позички з пільговим терміном відшкодування, що передбачає сплату лише процентів за кредит впродовж строку реалізації інвестицій, а відшкодування основної кредиту - у подальші періоди часу;

◊ погашення позички та відсотків лише за рахунок доходів, які одержує інвестор від реалізації інвестиційного проекту.

Порівняно з акціонуванням, інвестиційному кредитуванні властиві певні позитивні риси, а саме:

◊ кредитор не претендує на майбутні прибутки підприємства, а має право тільки на одержання обумовленої суми боргу і відсотків по ньому;

◊ кредитор не претендує на участь у капіталі підприємства;

◊ відсотки і виплати у погашення основної суми боргу значною мірою є відомою сумою, тому її можна передбачити і планувати.

Разом із тим, мінусами такого кредитування є те, що:

◊ використання позичкового капіталу призводить до виникнення ризику зниження фінансової стійкості і втрати платоспроможності;

◊ зазвичай, розмір боргу, який може взяти на себе підприємство, обмежений;

◊ вартість позичкового капіталу залежить від кон'юнктури фінансового ринку. Коли знижується середня ставка позичкового відсотку на ринку, використання раніше одержаних підприємством кредитів стає невигідним, оскільки існують більш дешеві альтернативні джерела фінансування;

У при плануванні потрібно враховувати, що для виплати основної суми боргу і відсотків потрібний відповідний грошовий потік.

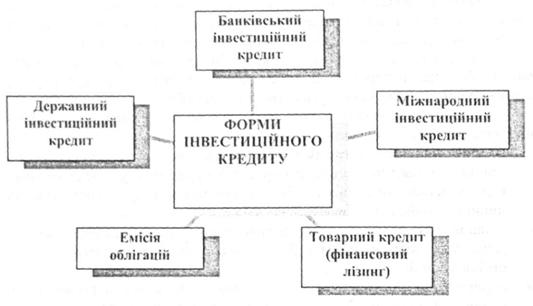

З огляду на те, що інвестиційний кредит є економічними відносинами між кредитором та позичальником, то він може функціонувати у таких формах, див. рис. 8.5.

Рис. 8.5. Форми інвестиційного кредиту

Банківський інвестиційний кредит - це основна форма інвестиційного кредиту, при якій грошові кошти на фінансування інвестиційних проектів надаються банківськими установами у тимчасове користування та з виплатою відсотку.

Банківське кредитування під інвестиційний проект - це довгострокове кредитування інвестиційних проектів під майбутні доходи, яке передбачає як оцінку банком інвестиційного проекту щодо його фінансової самоокупності, так і практичну реалізацію цього проекту (оцінку бізнес-плану реалізації проекту).

Під час оцінки реалізації інвестиційного проекту банком визначається здатність позичальника ефективно реалізувати інвестиційний проект та отримати заплановані результати; надійність та стабільність бізнесу, яким займається позичальник, протягом часу, потрібного для завершення проекту і повернення кредиту, врахування як позичальником, так і банком усіх ризиків, наявних під час кредитування під інвестиційний проект.

Новою формою кредитування капітальних вкладень, що впроваджуються в комерційних банках, є надання коштів клієнтам для реалізації ними довгострокових широкомасштабних проектів, шляхом повного або часткового викупу випусків промислових облігацій, емітованих цими клієнтами. Таку операцію називають андерайтингом.

Відповідно до Закону України "Про банки та банківську діяльність", [1г] андерайтинг - це купівля на первинному ринку цінних паперів з подальшим їх перепродажем інвесторам, або укладання договору про гарантування повного або часткового продажу цінних паперів емітента інвесторам, про повний чи частковий їх викуп за фіксованою ціною з подальшим перепродажем або про накладання на покупця обов'язку робити все можливе, щоб продати якомога більше цінних паперів, не беручи зобов'язання придбати будь-які інші цінні папери, що не були продані.

Впровадження андерайтингу в комерційних банках сприяє розширенню інвестиційних операцій, розвитку ринку цінних паперів в Україні, просуванню цінних паперів українських підприємств на світові фінансові ринки.

Державний інвестиційний кредит - це сукупність кредитних відносин, в котрих кредитором виступає держава, а позичальником - підприємства, які належать до державної форми власності. Він надається на капітальні вкладення виробничого призначення шляхом надання бюджетних позик безпосередньо міністерствам та відомствам, іншим державним органам виконавчої влади для фінансування підприємствами, організаціями та об'єднаннями через банківські установи об'єктів, будівництво яких тільки починається на конкурсній основі, а також для фінансування раніше початих перспективних будов, технічного переоснащення та реконструкції діючих підприємств, які належать до державної власності, за пріоритетними напрямами економіки України.

Міжнародний інвестиційний кредит - це економічні відносини між державами, іноземними банками і фірмами з приводу фінансування інвестиційної діяльності на засадах повернення у певні строки та, зазвичай, з виплатою процента (детально ця форма інвестиційного кредиту розглядається в сьомому розділі роботи).

Однією з форм інвестиційного кредиту у товарній формі виступає фінансовий лізинг - це господарська операція фізичної або юридичної особи, яка передбачає, відповідно до договору фінансового лізингу (оренди), передання орендарю майна, придбаного або виготовленого орендодавцем, а також усіх ризиків та винагород, пов'язаних із правом користування та володіння об'єктом лізингу. Лізинг вважається фінансовим, якщо об'єкт лізингу передається на строк, протягом якого амортизується не менше 75 % його первісної вартості, за нормами амортизації, а орендар зобов'язаний придбати об'єкт лізингу у власність протягом строку дії лізингового договору або у момент його закінчення за ціною, визначеною у такому договорі.

Основними ознаками, що характеризують фінансовий лізинг є те, що:

• лізингодавець придбаває майно не для власного користування, а спеціально для передавання його в лізинг;

• право вибору майна та його продавця належить користувачу (лізингоотримувачу);

• продавець майна знає, що майно спеціально купується для передавання його в лізинг;

• майно безпосередньо постачаєть

8.3. ОЦІНКА ВАРТОСТІ ІНВЕСТИЦІЙНИХ РЕСУРСІВ

Привілейовані акції.

Прості (звичайні) акції.

8.4. МЕТОДИ ОПТИМІЗАЦІЇ СТРУКТУРИ ІНВЕСТИЦІЙНИХ РЕСУРСІВ

8.5. ФОРМУВАННЯ БЮДЖЕТУ КАПІТАЛЬНИХ ВКЛАДЕНЬ ТА ЙОГО ОПТИМІЗАЦІЯ

ТЕМА 9. МІЖНАРОДНА ІНВЕСТИЦІЙНА ДІЯЛЬНІСТЬ

9.1. ХАРАКТЕРИСТИКА ІНОЗЕМНИХ ІНВЕСТИЦІЙ

9.2. ОСНОВНІ НАПРЯМИ МІЖНАРОДНОЇ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ

Транснаціональна корпорація