Традиційна вітчизняна методика оцінки ефективності капіталовкладень у сучасних умовах не може бути визнана універсальною, оскільки сфера її застосування обмежується заходами локального характеру, більшість з яких не пов'язана з придбанням основних фондів і характеризується швидкою окупністю. Тому є об'єктивна потреба у використанні світового досвіду оцінки ефективності інвестицій: сучасних зарубіжних методик, теоретичною основою яких є концепція грошових потоків. Згідно з нею вплив фактора часу на ціну грошей усувається приведенням грошових потоків до теперішньої вартості за допомогою процентної ставки (норми дисконту), яка характеризує відносну зміну ціни грошей за певний період.

На базі цієї концепції у світовій практиці відпрацьовані класичні методи оцінки ефективності інвестиційних проектів: метод чистої теперішньої вартості, метод індексу дохідності, дисконтний метод періоду повернення інвестицій та метод внутрішньої норми рентабельності.

Найбільшою наочністю характеризується дисконтний метод періоду повернення інвестицій, оскільки він дає змогу визначити тривалість проміжку часу, протягом якого інвестиційні витрати відшкодовуються за рахунок приведеного до теперішньої вартості чистого грошового потоку, що генерується проектом протягом його життєвого циклу. Однак в економічній літературі його сутність розглядається переважно в описовій формі, а значення періоду повернення інвестицій встановлюється шляхом побудови відповідної таблиці (або діаграми), яка б ілюструвала процес накопичення чистого грошового потоку.

В альтернативному підході розраховується період повернення інвестицій (РР) як співвідношення між інвестиційними витратами та середньорічною теперішньою вартістю чистого грошового потоку:

де ІС — інвестиційні витрати (investment);

CFt — чистий грошовий потік за проектом (cash flow);

t — порядковий номер року в межах життєвого циклу проекту;

п — тривалість життєвого циклу проекту, у роках;

а — коефіцієнт приведення чистого грошового потоку до теперішньої вартості (а = 1: (1+р)t, де р — норма дисконту).

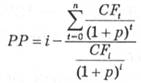

Однак таке трактування цього показника, на думку авторів, недостатньо коректне. За умови, коли норма дисконту є значною (за рахунок інфляційної складової або премії за ризик, пов'язаний з реалізацією проекту), значення теперішньої вартості чистого грошового потоку за початкові та останні роки життєвого циклу суттєво відрізняються. У результаті середньорічна нинішня вартість чистого грошового потоку зсувається в бік зменшення, а період повернення інвестицій відповідно — у бік збільшення. Тобто оцінка терміну відшкодування початкових інвестицій має надмірно песимістичний характер і не відповідає дійсності. Отже, розглядати період повернення інвестицій, розрахований за формулою (7.22), можна лише як гарантований. Тому слід використовувати математичну інтерпретацію методу, яка дозволяє точно розрахувати дисконтний період повернення інвестицій (7.23):

де і — в якому році (1-й, 2-й, 3-й, ...) чистий грошовий потік, приведений до теперішньої вартості, є додатним життєвого циклу проекту, на кінець якого накопичений за період експлуатації проекту чистий грошовий потік, приведений до теперішньої вартості, стає додатним.

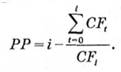

За аналогією простий період повернення інвестицій доцільно розраховувати за формулою

Для різних типів інвестиційних проектів набір застосовуваних методів оцінки ефективності має відрізнятися. Це детально розглянуто фахівцями в багатьох дослідженнях, присвячених інвестиційному проектуванню.

Останнім часом засновані на концепції грошових потоків методи оцінки ефективності інвестицій знайшли широке застосування у вітчизняній практиці. Зокрема, розрахунок відповідних показників є невід'ємною складовою фінансового розділу бізнес-плану. Однак методи визначення показників не позбавлені певних недоліків. Один із них, на думку авторів, стосується теоретичних основ і заслуговує на більш детальний розгляд.

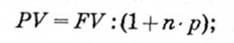

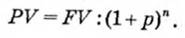

Базовим положенням фінансової математики є те, що інвестиція може бути здійснена на умовах як простого, так і складного процента. Якщо PV та FV— це відповідно сучасна та майбутня вартість інвестиційних витрат, п — кількість років, а р — норма дисконту, то:

1) згідно з моделлю простих процентів

2) згідно з моделлю складних процентів

У першому випадку передбачається, що інвестований у певну сферу бізнесу капітал генерує чистий грошовий потік, який виводиться за її межі (наприклад, вкладається в інші сфери). Другий випадок передбачає, що генерований чистий грошовий потік реінвестується в певну сферу бізнесу.

У процесі господарської діяльності підприємства можуть мати місце обидві ситуації. Тому, для більш конкретної оцінки інвестиційного проекту доцільно здійснювати розрахунок показників чистої теперішньої вартості, індексу дохідності, періоду повернення інвестицій та внутрішньої норми рентабельності як для моделі складних, так і для моделі простих процентів.

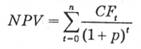

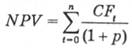

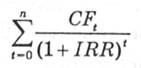

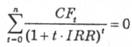

У табл. 7.3 наведено розрахункові формули цих показників для обох випадків.

Таблиця 7.3. Розрахункові формули показників ефективності інвестиційних проектів

Показник | Розрахункові формули | |

Модель складних процентів | Модель простих процентів | |

1. Чиста теперішня вартість (NPV – net present value) |

|

|

2. Індекс дохідності (PI – profitability index) |

|

|

3. Внутрішня норма рентабельності (IRR – internal rate of return) |

|

|

4. Період повернення інвестицій (PP – payback period) |

|

|

Використання наведених формул дозволить проводити обчислення показників ефективності інвестиційних проектів за двома варіантами, порівняти ці результати та зробити відповідний вибір.

Контрольні запитання і завдання

1. Розкажіть про систему показників ефективності інвестиційних проектів.

2. Які є переваги та недоліки показників ефективності інвестиційних проектів?

3. У чому полягає взаємозв'язок показників чистого приведеного ефекту та внутрішньої норми прибутковості?

4. Як впливає інфляція на вартість грошових потоків?

5. У чому полягає зв'язок реального та номінального irr1

6. Дайте визначення чутливості інвестиційного проекту.

7. Назвіть індекси безпеки за факторами щодо чутливості проекту.

8. Охарактеризуйте показники ефективності інвестиційних проектів моделі складних та простих процентів.

Література

1. Господарський кодекс України // Офіційний вісник України. — 2003. — № 11. — С. 303—458.

2. Закон України "Про інвестиційну діяльність" // Відомості Верховної Ради України. — 1991. — № 47. — С. 1361—1359.

3. Анискин Ю.Л. Управление инвестициями: Учеб. пособие. — М.: ИКФ "Омега-Л", 2002. — 167 с.

4. Балабанов И.Т. Риск-менеджмент. — М.: Финансы и статистика, 1996. — 250 с.

5. Бланк И,А. Инвестиционный менеджмент. — К.: СП "Итем ЛТД": Юнайтед Лондон Трейд Лимитед, 1996. — 448 с.

6. Бромвич М. Анализ экономической эффективности капиталовложений: Пер. с англ. — М.: ИНФРА-М, 1996. — 432 с.

7. Ватаманюк З.Т., Стирський М.В. Проблеми застосування динамічних методів оцінки інвестиційних проектів // Фінанси України. — 1998. — № б. — С. 5—10.

8. Грачева М.В. Анализ проектных рисков: Учеб. пособие для вузов. — М.: ЗАО "Финстатинформ", 1999. — 155 с.

9. Губанова Л.І. Оцінка інвестиційних проектів // Фінанси України. — 2001. — .№ 10. — С. 126—131.

10. Гриньова В.М., Коюда В.О. Тлумачний словник економічних термінів: Навч. посіб. — X.: Гриф, 2001. — 184 с.

11. Гриньова В.М., Коюда В.О., Лепейко ГХ, Коюда ОЛ. Проблеми розвитку інвестиційної діяльності: Монографія /За ваг. ред. В.М. Гриньової. — X.: ХДЕУ, 2002. — 464 с.

12. Інвестування: Навч. посіб. / В.М. Гриньова, В.О. Коюда, Т.І. Лепейко, О.П. Коюда; За заг. ред. В.М. Гриньової. — 2-гевид., доопр. і доп. — X.: Інжек, 2004. — 404 с.

13. Інвестиційний менеджмент: Навч. посіб. / В.М. Гриньова, В.О. Коюда, Т.І. Лепейко, О.П. Коюда, Ю.М. Великий. — 2-ге вид., доопр. і доп. — X.: Інжек, 2005. — 664 с.

14. Ковалев В.В. Методы оценки инвестиционных проектов. — М.: Финансы и статистика, 1998. — 144 с.

15. Козик В.В., Федоровський В.А. Оцінка ефективності інвестиційних проектів // Фінанси України. — 2001. — № 4. — С. 59—70.

16. Крутик А.Е., Никольская Е.Х. Инвестиции и экономический рост предпринимательства. — СПб.: Лань, 2000. — 544 с.

17. Крылов Э.И., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учеб. пособие. — М.: Финансы и статистика, 2001. — 384 с.

18. Пономаренко B.C., Ястремська ОМ. Реальне інвестування суб'єктів господарювання: Навч. посіб. — X.: ХДЕУ, 2000. — 168 с.

19. Пересада О. А. Моніторинг інвестиційних проектів // Фінанси України. — 2001. — № 4. — С. 86—89.

20. Савчук В.Н., Прилипко СМ., Величко ЕТ. Анализ и разработка инвестиционных проектов: Учеб. пособие. — К.: Абсо-лют-В: Эльга, 1999. — 304 с.

21. Фінансовий менеджмент: Навч. посіб. / За ред. проф. Г.Г. Кірейцева. — К.: ЦУЛ, 2002. — 496 с.

22. http: //www.ir.org.ua.

8.1. Види інвестиційних проектів та вимоги до їх розробки

8.2. Бізнес-планування інвестиційного проекту

8.2.1. Зміст розділів бізнес-плану інвестиційного проекту

8.3. Вимоги міжнародних фінансових організацій до бізнес-плану інвестиційного проекту

8.3.1. Критерії кредитора до одержувача позики і його характеристика

8.3.2. Вимоги до інвестиційного проекту

Розділ 9. ФІНАНСОВЕ ЗАБЕЗПЕЧЕННЯ ІНВЕСТИЦІЙНОГО ПРОЦЕСУ

9.1. Характеристика джерел інвестиційних ресурсів

9.2. Ресурси інвестиційної стратегії підприємства