Облігації — це термінові цінні папери, тобто вони мають термін погашення, тому повернення їх номінальної вартості завжди гарантується. Крім цього, власник відсоткової облігації може сподіватися ще на два джерела доходу: відсотки (за фіксованою відсотковою ставкою); дисконт — різниця між ціною придбання та ринковою ціною облігації (або номіналом).

Як і інші цінні папери, облігації купуються, продаються, закладаються на фондових біржах. На відміну від акцій, вони не дають власникові права участі у розподілі прибутку компанії і права голосу у розв'язанні питань діяльності фірми.

Облігації всіх видів купуються громадянами лише за рахунок їх особистих коштів. Господарські організації можуть придбати облігації за рахунок коштів, які надходять у їхнє розпорядження після сплати податків та відсотків за банківський кредит.

Дохід за відсотковими облігаціями виплачується відповідно до умов їх випуску, які містять розмір і термін виплати відсотків. Номінальна вартість облігації повертається власнику після її погашення.

За облігаціями цільових позик (безвідсотковими) дохід не виплачується. Власник такої облігації має право після певного терміну придбати відповідні товари, під які випущено позики.

Якщо ціна товару на момент його одержання перевищуватиме вартість облігації, то власник отримує товар за ціною, зазначеною на облігації, а при отриманні більш дешевого товару він має отримати різницю між вартістю облігації та ціною товару.

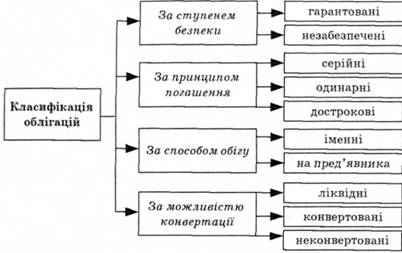

Усі облігації, згідно з різними умовами їх випуску, можуть бути згруповані за категоріями (рис. 2.4):

а) за ступенем ризику:

— гарантовані (безпечні) облігації (впевненість у погашенні цих облігацій у встановлений термін базується на оголошеній заставі нерухомого майна або інших фондів);

— незабезпечені облігації (які не підкріплені відповідною заставою);

б) за принципом викупівлі (погашення):

— серійні облігації (які погашаються почергово серіями через визначені інтервали часу);

— ординарні облігації (які викупляються одночасно у встановлену дату);

в) за можливостями дострокової викупівлі:

— облігації з правом дострокової викупівлі (з ініціативи емітента можуть викуплятися раніше від зафіксованого кінцевого терміну);

— відшкодовані облігації (які за бажанням власника можуть у будь-який момент вільно обмінюватися на гроші);

— конвертовані облігації (які за бажанням власника можуть обмінюватися на інші цінні папери (акції), що випускаються емітентом);

г) за механізмом виплати відсотків:

— іменні облігації (відсоткові виплати, за якими поштою або іншим чином направляються безпосередньо власникам, прізвища яких повинні бути вказані в облігації і занесені до книги реєстрації);

— облігації на пред'явника (до яких додаються купони на отримання відсоткових виплат на кожну дату платежу. Коли настає ця дата, власник відрізає відповідний купон і подає його до оплати).

Рис. 2.4. Класифікація облігацій

Практично, випуск облігацій являє собою внесення пропозиції емітента щодо надання йому грошової позики на визначений період часу, під конкретну ціль або проект і на певних умовах, а також щодо встановлення позикових відносин між емітентом та інвесторами.

Оскільки внесення такої пропозиції завжди пов'язане із встановленням відносин заборгованості з боку емітента, то для потенційних інвесторів важливе значення має те, хто саме виступає у ролі емітента і що собою являє емітент. Будь-який інвестор бажає не лише зберегти свої кошти шляхом інвестування їх у цінні папери, але також розраховує і на одержання певного прибутку від інвестування. З огляду на це, перед потенційними інвесторами завжди виникає проблема довіри до емітента і проблема впевненості в тому, чи зможе емітент виконати взяті на себе зобов'язання. Підприємства та господарські товариства можуть, теоретично, припинити діяльність у будь-який час, тому до випуску облігацій вказаних емітентів встановлюються високі вимоги. Наприклад, випуск облігацій підприємств (до них також у цьому контексті прирівнюються господарські товариства), якщо облігації випускаються у вільний обіг, завжди підлягає державній реєстрації. Таку реєстрацію в Україні здійснює Державна комісія з цінних паперів та фондового ринку. Крім того, при відкритому випуску облігацій підприємств також підлягає державній реєстрації інформація про випуск облігацій. Встановлення режиму державної реєстрації відкритих випусків облігацій підприємств є заходом держави щодо непрямого захисту інтересів потенційних інвесторів.

Умови випуску облігацій, як правило, вказуються в інформації про випуск облігацій. У такій інформації, зазвичай, мають бути вказані розміри позики, терміни й порядок погашення облігацій, застереження про можливість конвертування облігацій на облігації інших випусків або на акції (для облігацій, випущених акціонерними товариствами), умови дохідності, номінальна вартість облігацій тощо.

Купівля облігацій проводиться за ціною: номінальною; нижчою від номіналу (купівля з дисконтом); більшою від номіналу (купівля з премією).

Як правило, з дисконтом продаються облігації з малою відсотковою ставкою, а з премією — з високою відсотковою ставкою.

Ціна облігацій на ринку цінних паперів залежить від попиту і пропозиції на них, на які, у свою чергу, мають вплив: дохідність облігації, рівень позичкового відсотка, ступінь прибутковості альтернативних вкладень грошових засобів. Тому ринкова ціна кожної конкретної облігації постійно коливається. У цьому процесі, на відміну від коливань курсу акцій на біржі, є певна особливість: якщо на ринку цінних паперів є облігації кількох корпорацій з однаковим номіналом, тоді більшим буде попит на облігації з вищою відсотковою ставкою. їх ринкова ціна підніметься вище від номінальної (продаж з премією), а ціна облігацій корпорацій з меншою відсотковою ставкою впаде нижче від номінального рівня (спрацьовує закон конкуренції).

Така зміна ринкових цін облігацій дає змогу отримати дохід від їх продажу.

Приклад. Нехай 5.09.1990 р. куплена п'ятивідсоткова облігація корпорації "Дельта" номінальною вартістю 1000 г. о. за ринковою ціною 1100 г. о., при цьому сплачено 2 % комісійних. Дата погашення — 2000 р. Через 3 р. (у вересні 1993 р.) облігацію продали за курсом 1500 г. о., сплативши 2% комісійних. Який прибуток отримає власник облігації від операції купівлі-продажу?

Затрати при купівлі:

1100 + 1100x0,02 = 1100x1,02 = 1122 (г. о.)

Виручка від продажу:

1500 х (10,02) = 1500 х0.98 =1470 (г. о.)

Усього отримано прибутку:

1470-1122 = 348 (г. о.)

Отже, лише від купівлі-продажу облігації її власник отримає 348 г. о. прибутку.

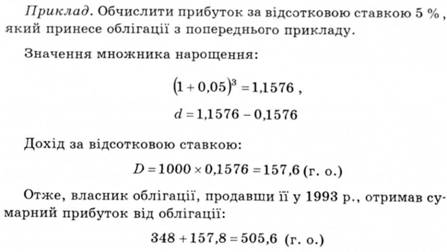

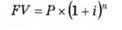

Дохід за відсотковими ставками облігацій виплачується у визначену дату, періодично (щорічно, за півріччя, щоквартально), виходячи з номінальної вартості облігації та фіксованої відсоткової ставки (норми відсотка). Якщо номінал облігації 1000 г. о., а річна норма відсотка 7 %, то наприкінці року власник отримав 70 г. о.: (1000 - 0,07 = 70), а наприкінці півріччя — 36 г. о. Для обчислення загального доходу відсоткових облігацій за кілька років використовується формула складних відсотків:

Наведені формули, особливо готові значення множника нарощення складних відсотків, значно спрощують розрахунки доходу за відсотковими ставками.

Розмір відсотка, що періодично сплачується за відсотковими облігаціями і який позначено на облігаційному сертифікаті, називають купонною ставкою (фіксований відсоток).

Ринкові ціни на облігації, як і акції (активи), постійно змінюються на біржі під впливом різних чинників, серед яких найважливішими є: стан грошового потоку від облігацій чи акцій, темпи приросту грошового потоку, ризик або непевність грошового потоку.

Збільшення грошового потоку підвищує ціну цінних паперів, і навпаки, ціна акцій та облігацій падає, якщо грошовий потік зменшується, стає непевним. Ця залежність є основною в оцінці активів.

Грошовий потік від облігацій, довготермінових цінних паперів, які випускає одержувач позики, складається зі суми доходу, який одержує покупець облігації за рік. Прибутки підприємств збільшують ціни активів, а ризик зменшує, тому для постійного зростання активів необхідні такі умови: активи мають приносити постійний грошовий потік; дохід має зростати; ризик має бути контрольований.

Найскладнішою із зазначених умов є оцінка ризику. Неможливо точно передбачити, чи повернуться завтра гроші, що були вкладені сьогодні. Зростає ризик — зменшується сподівана вартість грошей. Купуючи облігації чи інші цінні папери, інвестори змінюють гарантовані "живі" гроші на ризикованіші доходи у майбутньому, сподіваючись, що майбутні доходи будуть досить значні. Щоб сподівання не були марними, слід визначити вартість інвестованих грошей у майбутньому, знаючи при цьому норму прибутку за формулою складних відсотків:

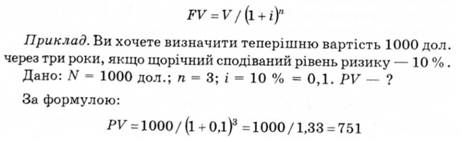

Враховуючи непевність, ризик, пов'язаний з фактором часу, майбутні платежі дисконтують, тобто за майбутньою вартістю грошових доходів визначають теперішню їх вартість (РУ), знаючи термін і відсоткову ставку, яка називається дисконтною. Дисконтна ставка — це відсоткова ставка, яка застосовується до майбутніх платежів для врахування ризику.

Високий ризик означає високу ставку дисконту (капіталізації), малий ризик означає низьку дисконтну ставку. Це правило слід враховувати, обчислюючи теперішню вартість інвестованих грошей.

Оцінюють дисконтні ставки за такими принципами:

1) з двох майбутніх надходжень вищу дисконтну ставку матимуть ті, що надійдуть пізніше;

2) чим нижчий визначений рівень ризику (стабільність чи піднесення у роботі підприємства, відсутність інфляції, зменшення відсоткових банківських ставок), тим нижчою повинна бути ставка дисконту;

3) якщо загальні відсоткові ставки на ринку зростають — підвищуються і дисконтні ставки.

Теперішня вартість майбутніх доходів падає з кожним роком і дорівнює:

З наведеної формули слід зробити важливий висновок: взаємозв'язок між теперішньою вартістю грошей та дисконтною ставкою обернений, тобто зі зниженням дисконтної ставки (ризику) зростає теперішня вартість грошей.

Як визначити теперішню вартість облігації? Оскільки власник відсоткової облігації отримує щорічно фіксовані відсотки, то грошовий потік цих надходжень утворює фінансову ренту (аннуїтет).

Для визначення теперішньої вартості облігації необхідно:

1) обчислити теперішню вартість надходжень фіксованих відсотків;

2) обчислити теперішню вартість номінальної ціни облігації;

3) підсумувати обидві теперішні вартості.

При цьому дисконтування номінальної вартості проводиться за ринковою дисконтною ставкою (ставка, за якою дисконтуються подібні облігації).

Переваги та недоліки випуску акцій та облігацій

Головне завдання фінансового директора полягає в тому, щоб знайти оптимальне співвідношення між власними та запозиченими коштами з метою підвищення доходів на одну акцію.

У міжнародній практиці "молоді" акціонерні компанії, зазвичай, залучають необхідні кошти шляхом продажу акцій, а не боргових зобов'язань. Це пояснюється рядом причин:

— щойно створена компанія не має у своєму розпорядженні необхідних активів, які могли б виступати гарантом повернення запозичених коштів;

— "молодій" компанії ще важко довести потенційним кредиторам, що вона матиме в наявності кошти, необхідні для обслуговування боргових зобов'язань;

— інвестори, які придбають акції, більш схильні до ризику, ніж кредитори, із більшою готовністю вкладають кошти у довгострокову перспективу компанії-початківця.

Зазвичай, не всі щойно створені компанії залучають фінансові кошти лише шляхом продажу акцій. Нагромадивши певний власний капітал, компанія може звернутися до джерел боргового капіталу й отримати кошти за помірною відсотковою ставкою.

Переваги випуску акцій з метою залучення капіталу полягають у тому, що товариство не зобов'язане повертати залучені кошти (за винятком випадків банкрутства або ліквідації), а регулярне нарахування дивідендів не є обов'язком товариства;

Компанії, що мають високий кредитний рейтинг та стабільні обігові кошти, залучають капітал переважно шляхом випуску облігацій. Випуск облігацій є привабливим з огляду на такі причини:

— акціонери є співвласниками товариства, а власники облігацій — лише його кредиторами і, відповідно, не можуть безпосередньо брати участь у прийнятті рішень і управлінні справами товариства. З метою уникнення "розмивання" власності в результаті випуску нових акцій акціонери товариства віддають перевагу випуску облігацій;

— згідно з міжнародними стандартами фінансової звітності, на суму витрат по виплаті відсотків за облігаціями зменшується прибуток, що підлягає оподаткуванню.

У табл. 2.2 показано різницю між акцією та облігацією.

Таблиця 2.2. Різниця між акцією і облігацією

| Облігації | Акції |

| 1. Держатель облігації має статус кредитора, але не має права власника | 1. Власник акції є одним із власників підприємства-емітента цінних паперів |

| 2. Відсотки власнику облігації виплачуються незалежно від прибутку і фінансового стану емітента до виплати дивідендів з акцій | 2. Відсотки з акцій виплачуються залежно від прибутку і фінансового стану банку |

| 3. Держателі облігацій мають пріоритетне право на розподі-люваний прибуток і активи емітента при його ліквідації | 3. Власники акцій такого права не мають |

| 4. Відсотки з облігацій виплачуються у визначені строки, які обумовлені умовами позики | 4. Акції приносять дохід у необмежений період часу |

2.4. Особливості реального інвестування

Значення реальних інвестицій у діяльності підприємства

Форми реального інвестування

Класифікація інвестиційних проектів підприємства

Характеристики інвестиційних проектів

Фінансування інвестиційного проекту

Управління реалізацією реальних інвестиційних проектів

2.5. Інтелектуальні інвестиції

Інтелектуальна власність