6.1. Сутність, види та принципи банківського кредитування

На сьогоднішньому етапі одну з найважливіших ролей у стимулюванні відтворювальних процесів в економіці відіграє банківський кредит як головне джерело забезпечення грошовими ресурсами поточної господарської діяльності підприємств незалежно від форми власності та сфери господарювання. Незважаючи на те, що кризові явища в економічній системі практично підірвали фінансову стійкість більшості вітчизняних підприємств, внаслідок чого різко скоротилась кількість надійних фірм-позичальників (на фоні падіння прибутковості банківських операцій), кредитні операції залишаються головним видом активних операцій комерційних банків, в який вкладається переважна більшість залучених банками ресурсів. Так, станом на 1 грудня 2007 р. кредитні вкладення становили 79,0 % від загальних активів.

Кредит (від лат. creditum — позика, борг) — одна з найскладніших економічних категорій, характер об'єктивної необхідності якої обумовлений, з одного боку, становищем та розвитком товарно-грошових відносин, з іншого — такою специфікою її прояву, як поворотний рух вартості. Оскільки надання кредиту є специфічною, відокремленою формою грошових відносин, воно має власні особливості, пов'язані з обслуговуванням усього процесу розширеного відтворення та забезпеченням його безперервності. У цьому плані база функціонування кредитних відносин — тимчасове вивільнення грошових коштів та поява тимчасової потреби в них.

Об'єктивні відхилення фактичної потреби господарюючих суб'єктів у фінансуванні їх господарської діяльності від наявності (надлишку або нестачі) вільних ресурсів залежать від багатьох факторів, серед яких: капіталомісткість виробничої діяльності; сезонність виробництва; співвідношення між тривалістю виробництва та тривалістю обігу продукції, коливання цін на неї; оберненість дебіторської заборгованості та ін. У зв'язку з цим з'являється можливість заповнювати тимчасову нестачу коштів одних господарюючих суб'єктів за рахунок тимчасового надлишку коштів інших. Очевидно, що для реалізації цієї можливості необхідні відповідні економіко-правові умови.

З одного боку, сама природа кредитної угоди зумовлює необхідність майнової відповідальності її учасників за виконання прийнятих на себе зобов'язань. З іншого, обов'язкова умова виникнення кредитних відносин — це збігання інтересів кредитора і позичальника. Вирішальне значення при цьому має узгодження таких характеристик, як забезпеченість позики, термін кредитування, рівень процентної ставки, наявність альтернативних варіантів фінансування та розміщення коштів.

Таким чином, як економічна категорія кредит — це сукупність відповідних економічних відносин між кредитором та позичальником з приводу поворотного руху вартості. Суб'єктами кредитної угоди можуть виступати будь-які юридично самостійні господарюючі одиниці, що вступають у відносини тимчасового запозичення вартості в грошовій або товарній формі. Об'єкт кредитної згоди — позикова вартість, відокремлення якої пов'язано з характером руху від кредитора до позичальника та від позичальника до кредитора. Необхідність повернення позикової вартості позичальником зумовлюється збереженням права власності на неї кредитора, а забезпечення повернення досягається в процесі використання позикової вартості в господарській діяльності позичальника. При цьому основними стимулюючими мотивами кредитних угод з боку кредитора є одержання доходу у вигляді позикового процента, а з боку позичальника — покриття нестачі власних ресурсів і отримання доходу в результаті використання позикової вартості.

Кредит як самостійна економічна категорія виконує важливі функції в економіці. Визначення і трактування окремих функцій кредиту залежить від методологічних підходів до аналізу кредитних відносин. Так, на макроекономічному рівні виділяються пере-розподільча функція та функція заміщення готівкових коштів кредитними засобами.

Очевидно, що ринковий механізм перерозподілу кредитних ресурсів має цілу низку переваг перед іншими способами розміщення грошових коштів. По-перше, обсяг кредитних ресурсів за своїм потенціалом значно перевищує, наприклад, обсяг ресурсів, які розподіляються через бюджетну сферу. По-друге, поверненість кредиту дозволяє надавати ресурси в позику багатократно, що також розширює можливості функції перерозподілу. Нарешті, не можна не виділити перевагу оперативності ринкового розподілу кредитних ресурсів порівняно з тією ж бюджетною сферою.

Багато спеціалістів визнають важливу роль функції заміщення. На сьогодні функціонування кредитних засобів обігу вже не носить характеру тимчасового заміщення реальних грошей: перманентні процеси кредитування в результаті приводять до істотної економії суспільних витрат грошового обігу в цілому.

При більш детальному розгляді кредитних відносин можна обґрунтувати виділення більшої кількості функцій, зокрема:

— акумуляцію тимчасово вільних ресурсів; розподілення залучених коштів між позичальниками;

— емісійну;

— контрольну та ін.

Не менш важливе значення має виділення меж кредиту як економічного явища, в яких він об'єктивно зберігає свою сутнісну специфіку. У протилежному разі надлишкове кредитування, як і недостатність кредитних вкладень (тобто порушення економічно обґрунтованих меж) спричиняє негативний вплив на суспільно-економічні відносини в цілому. Виділяють зовнішні та внутрішні межі кредиту. Зовнішні межі відображають межі відносин стосовно акумуляції та розміщення кредитних ресурсів у цілому. Вони залежать в основному від таких факторів:

— рівня розвитку виробництва;

— обсягу і структури кредитних ресурсів;

— соціально-економічної політики;

— системи ціноутворення і рівня цін;

— форми кредитних відносин;

— структури кредитної системи;

— фінансового стану суб'єктів господарювання.

Внутрішні межі відображають припустиму міру розвитку окремих форм кредиту в його зовнішніх межах, що обумовлено специфікою прояву різних типів кредитних відносин.

З точки зору виконання основних функцій кредиту виділяються такі функціональні межі: перерозподільча та емісійна. Перше не що інше, як об'єктивно обґрунтований обсяг кредитних ресурсів. Фактично вона підкреслює глибокий зв'язок операцій із залучення ресурсів і активних операцій банків. Друга межа визначає емісійні кредити, які виділяються під наступні витрати, під ще не вироблену продукцію, справляючи в результаті вплив на сукупну кількість грошей в обігу. Вона залежить від співвідношення між попитом суспільства на додаткові платіжні засоби та можливостями банківської системи щодо випуску, кредитних грошей в обіг.

Кредит — це позичковий капітал банку у грошовій формі, що передається у тимчасове користування на умовах забезпеченості, повернення, строковості, платності та цільового характеру використання.

Банківські кредити поділяються на види за такими ознаками:

— строки користування;

— забезпечення;

— ступінь ризику;

— методи надання кредиту;

— строки погашення.

Відповідно до строків користування виділяють короткострокові, середньострокові та довгострокові кредити.

Короткострокові кредити надаються банками на термін до 1 року в разі тимчасових фінансових труднощів, що виникають у підприємств у зв'язку з витратами виробництва та обігу, не забезпеченими надходженнями коштів у відповідному періоді. Середньострокові кредити надаються терміном до 3 років на оплату підприємствами обладнання, поточні витрати, фінансування капітальних вкладень. Довгострокові кредити (понад 3 роки) можуть надаватись для формування основних фондів, здійснення витрат на реконструкцію, модернізацію та розширення вже діючих основних фондів, на нове будівництво, приватизацію тощо.

За забезпеченням кредити поділяються на забезпечені заставою (майном, майновими правами, цінними паперами), гарантовані (банками, фінансами чи майном третьої особи), з іншим забезпеченням (поручительство, свідоцтво страхової організації) та незабезпечені (бланкові).

За ступенем ризику розрізняють стандартні кредити та кредити з підвищеним ризиком.

За методами надання — кредити, що надаються у разовому порядку; відповідно до відкритої кредитної лінії; гарантійні (із заздалегідь обумовленою датою надання).

За строками погашення — кредити, що погашають водночас; у розстрочку; достроково; з регресією платежів; після закінчення обумовленого періоду.

Основними умовами надання банками кредитів суб'єктам господарювання є забезпеченість, поверненість, строковість, платність та цільова спрямованість.

Принцип забезпеченості означає наявність у банку права та можливостей захисту своїх інтересів у вигляді одержання відповідних засобів забезпечення наданого кредиту (застава, гарантія, поручительство тощо).

Принцип поверненості, строковості та платності означає, що кредит має бути повернений позичальником банку у визначений строк зі сплатою відповідного процента за користування ним.

Цільовий характер кредитування передбачає вкладення позичкових коштів на конкретні цілі, передбачені кредитним договором.

Юридичні особи — резиденти України можуть одержувати кредити як у національній, так і в іноземній валюті для здійснення діяльності, передбаченої їхніми статутними документами.

Кредити надаються суб'єктам господарської діяльності у безготівковій формі, шляхом безпосередньої оплати платіжних документів або шляхом перерахування на поточний рахунок позичальника, а також у готівковій формі для розрахунків із здавачами сільськогосподарської продукції. Погашення кредиту і нарахованих за ним процентів здійснюється позичальником з поточного рахунка.

Фізичні особи — резиденти України можуть одержувати в комерційних банках споживчі кредити на придбання споживчих товарів тривалого користування та послуг. Банки надають споживчі кредити розміром, що визначається, виходячи з вартості товарів і послуг — об'єктів кредитування. Розмір кредиту на будівництво, купівлю і ремонт житлових будинків, дач та інших будівель визначається в межах вартості майна, майнових прав, які можуть бути передані банку в забезпечення повернення кредиту фізичною особою, та сумою поточних доходів позичальника. Строк споживчого кредиту визначається залежно від мети кредитування, розміру позики, платоспроможності позичальника, але він не повинен перевищувати 10 років з дня його надання.

Національний банк України встановлює певні вимоги щодо здійснення комерційними банками кредитних операцій.

Так, кожне рішення щодо надання кредитів, незалежно від розміру та терміну запрошуваного кредиту, повинне прийматися колегіально — Правлінням банку, Кредитним комітетом, кредитною комісією тощо. Кредитування позичальників здійснюється банками за умови дотримання відповідних економічних нормативів банківської діяльності.

До нормативів, що регулюють кредитну діяльність банків, належать:

— норматив максимального розміру кредитного ризику на одного контрагента (Н7);

— норматив великих кредитних ризиків (Н8);

— норматив максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9);

— норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10).

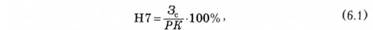

Норматив (Н7) встановлюється з метою обмеження кредитного ризику, що виникає внаслідок невиконання окремими контрагентами своїх зобов'язань. Він розраховується за формулою

де Зс — сукупна заборгованість за строковими депозитами, кредитами, факторингом та фінансовим лізингом, векселями, борговими цінними паперами, акціями, дебіторською заборгованістю, простроченими, сумнівними нарахованими доходами, 100% позабалансових зобов'язань, виданих щодо одного контрагента (або групи пов'язаних контрагентів), за вирахуванням сформованих резервів під ці операції щодо такого контрагента;

РК — регулятивний капітал банку. Значення нормативу Н7 не має перевищувати 25%.

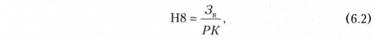

Норматив Н8 установлюється з метою обмеження концентрації кредитного ризику за окремим контрагентом або групою пов'язаних контрагентів і розраховується за формулою

де 3в — сукупна заборгованість за строковими депозитами, кредитами, факторингом та фінансовим лізингом, векселями, борговими цінними паперами, акціями, дебіторською заборгованістю, простроченими, сумнівними нарахованими доходами, 100% суми позабалансових зобов'язань, що враховується комерційним банком за "великими" кредитами за одним контрагентом (або групою пов'язаних контрагентів) із вирахуванням сформованих резервів під ці операції щодо такого контрагента;

РК — регулятивний капітал банку. Значення нормативу Н8 не має перевищувати 8-кратний розмір регулятивного капіталу банку.

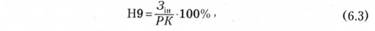

Норматив Н9 установлюється з метою обмеження концентрації ризику, який виникає під час здійснення операцій з інсайдерами, що може призвести до прямого та непрямого впливу на діяльність банку. Цей вплив зумовлюється тим, що банк проводить операції з інсайдерами на умовах, не вигідних для банку, а це призводить до значних проблем, оскільки в таких випадках визначення платоспроможності контрагента не завжди здійснюється достатньо об'єктивно. Норматив Н9 розраховується за формулою

де 3ін — сукупна заборгованість за строковими депозитами, кредитами, факторингом та фінансовим лізингом, векселями, борговими цінними паперами, акціями, дебіторською заборгованістю, простроченими, сумнівними нарахованими доходами, 100% суми позабалансових зобов'язань щодо одного інсайдера з вирахуванням сформованих резервів під ці операції щодо такого інсайдера;

РК — регулятивний капітал банку. Значення нормативу Н9 не має перевищувати 5%.

Норматив Н10 установлюється для обмеження сукупної суми всіх ризиків пов'язаних із інсайдерами. Надмірний обсяг сукупної суми всіх ризиків, пов'язаних з інсайдерами, призводить до концентрації ризиків і загрожує збереженню регулятивного капіталу банку. Норматив Н10 розраховується за формулою

де СЗін — сукупна заборгованість за строковими депозитами, кредитами, факторингом та фінансовим лізингом, векселями, борговими цінними паперами, акціями, дебіторською заборгованістю, простроченими, сумнівними нарахованими доходами, 100% суми позабалансових зобов'язань щодо всіх інсайдерів, із вирахуванням сформованих резервів під ці операції;

РК — регулятивний капітал банку. Значення нормативу Н10 не має перевищувати 40%.

Максимальне значення нормативу не повинне перевищувати 200%.

Крім цього, Національний банк України забороняє комерційним банкам надавати кредити для покриття збитків господарської діяльності позичальників, формування та збільшення статутного фонду банків та інших господарських товариств, придбання цінних паперів будь-яких підприємств.

6.3. Основні етапи процесу банківського кредитування

Розділ 7. ОПЕРАЦІЇ БАНКІВ ІЗ ЦІННИМИ ПАПЕРАМИ

7.1. Поняття й основи класифікації банківських операцій з цінними паперами

7.2. Інвестиційні операції банків

7.3. Операції банків з векселями

7.4. Правила відображення в обліку операцій з цінними паперами

Розділ 8. ОПЕРАЦІЇ БАНКІВ ІЗ ОБСЛУГОВУВАННЯ ЗОВНІШНЬОЕКОНОМІЧНОЇ ДІЯЛЬНОСТІ КЛІЄНТІВ

8.1. Порядок відкриття та ведення клієнтських рахунків в іноземній валюті

8.2. Порядок здійснення міжнародних розрахунків за експортно-імпортними операціями