Критерии и методы оценки эффективности инвестиций.

Прежде, чем окончательно избрать вариант вложения средств, необходимо произвести оценку инвестиций.

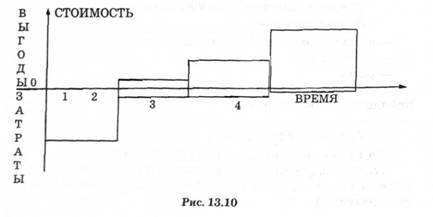

Оценка инвестиций — это процедура сравнения выгод и затрат по проекту на основе стандартных финансовых критериев.

Выгоды — финансовый результат (поток денежных средств) от реализации проекта.

Затраты — финансовые средства (первоначальные и текущие), связанные с реализацией проекта.

Базовые концепции, используемые при оценке инвестиций представлены на рис. 13.9.

Рис. 13.9

Стоимость денег во времени — концепция, подразумевающая, что равные суммы денег в разное время имеют различную стоимость.

Основные факторы, влияющие на изменение стоимости денег во времени это инфляция и риск. Поэтому деньги сегодня стоят дороже, чем деньги завтра.

При заключении финансового или кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки — отношения суммы процентных денег, выплачиваемых за фиксированный отрезок времени, к величине ссуды. Интервал, к которому приурочена процентная ставка, называют периодом начисления.

Проценты выплачиваются кредитору по мере их начисления или присоединяются к сумме долга.

Процесс увеличения суммы денег в связи с присоединением процентов к сумме долга называют наращением или ростом первоначальной суммы.

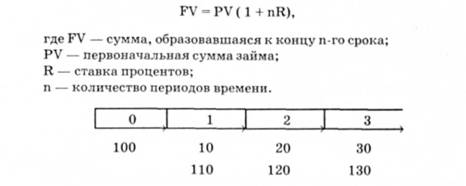

Ставки процентов могут применяться к одной и той же начальной сумме на протяжении всего срока ссуды (простые процентные ставки) или к сумме с начисленными в предыдущем периоде процентами (сложные процентные ставки).

Простые проценты

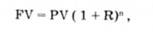

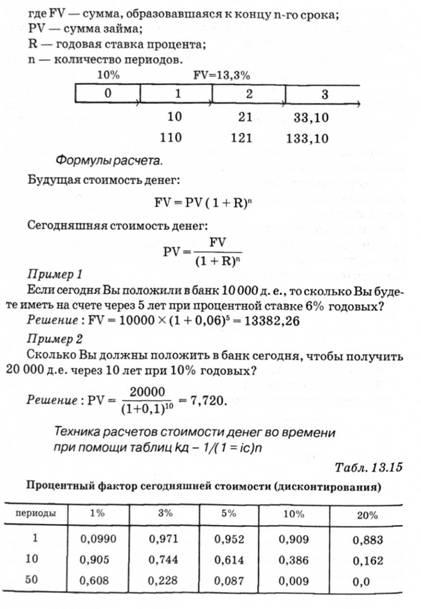

Сложные проценты

В долгосрочных финансово-кредитных операциях, если проценты не выплачиваются сразу после их начисления, а присоединяются к сумме долга, для наращения суммы ссуды, как правило, применяют сложные проценты.

Основные факторы, влияющие на величину дисконтной ставки

— величина реальной процентной ставки;

— инфляция;

— риск.

Дисконтная ставка (R) в реальная процентная ставка + Темп инфляции + Премия за риск.

Процентная ставка

Процент — стоимость капитала для инвестора.

Номинальная процентная ставка — процентная ставка, выраженная в увеличении стоимости единицы инвестиций (учитывая инфляцию).

Реальная процентная ставка — ставка дохода на капитал без учета инфляции; измеряет отдачу инвестиций как увеличение количества товаров, которые можно приобрести.

Реальная процентная ставка = Номинальная процентная ставка — Темп инфляции.

Правило:

— Если в расчете используются текущие цены, то за ставку дисконта принимается номинальная процентная ставка.

— Если в расчетах используются постоянные (базисные) цены, то за ставку дисконта принимается реальная процентная ставка.

Здесь традиционными способами (графическим или аналитическим) расчета стандартных финансовых критериев является сравнение затрат и выгод от принимаемого инвестиционного решения (рис. 13.10).

Инвестиционному анализу предшествует расчет средневзвешенной стоимости капитала (ССК), которая представляет собой средневзвешенную посленалоговую "цену", в которую организации обходятся собственные и заемные источники финансирования. ССК используется в инвестиционном анализе:

— для сопоставления с внутренней нормой доходности (IRR) проектов. Если IRR>CCK, проект может быть одобрен;

— для дисконтирования денежных потоков при расчете чистой текущей стоимости проектов (NPV). Если NPV>0, проект может быть рассмотрен.

Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой капитала.

Ее можно определить как средневзвешенную величину (ССК) следующим методом:

— разделить сумму дивидендов по привилегированным акциям на сумму, мобилизованную продажей этих акций;

— разделить сумму дивидендов по обыкновенным акциям на сумму средств, мобилизованных продажей этих акций и нераспределенной прибыли;

— вычислить среднюю расчетную ставку процента по заемным средствам;

— определить удельные веса каждого из обозначенных источников средств в пассивах предприятия;

— перемножить стоимость средств по каждому источнику на соответствующие удельные веса;

— суммировать результаты. Пример:

Рассчитать ССК по следующим данным:

Табл. 13.17

Процентная ставка

Анализ эффективности реальных инвестиций

13.5. Формирование оптимального портфеля финансовых инвестиций и управление им

Раздел III. УПРАВЛЕНИЕ РИСКОЗАЩИЩЕННОСТЬЮ ПРЕДПРИЯТИЯ

14. ЭКОНОМИЧЕСКИЙ РИСК

14.1. Роль риска в становлении рыночной экономики. Условия возникновения рисковой ситуации

14.2. Основные понятия теории риска. Характерные черты риска

Ситуация риска

14.3. Классификация рисков. Полезность и мера риска