Важливими структурними елементами ринкової економіки є кредитна система. Це сукупність кредитних відносин, форм і методів кредитування та кредитно-фінансових посередників, що діють на ринку позичкового капіталу. Вона включає два рівні: 1) сукупність кредит

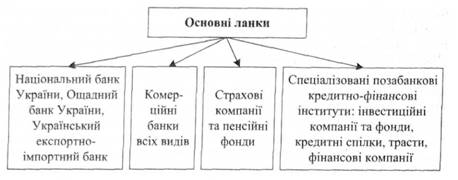

Схема 25.5. Основні складові кредитної системи України

них відносин, форм та методів кредитування, що є функціональним рівнем, і 2) сукупність кредитно-фінансових закладів, що акумулюють вільні грошові кошти та надають їх у позику, що є інституціональним рівнем. На цьому рівні кредитна система України включає такі основні ланки (див. схему 25.5).

Важливим структурним елементом кредитної системи є фінансові посередники. Це заклади, що здійснюють передачу коштів від потенційних заощаджувачів до потенційних інвесторів і навпаки. Вони створюють фонди коштів, беручи в борг у заощаджувачів, та виплачують їм певний відсотковий дохід. Закумульовані кошти вони надають за вищим відсотком інвесторам. Вони зменшують операційні витрати, ризик і послаблюють асиметричність інвестиційної інформації. Серед фінансових посередників виділяють певні типи.

Депозитарні установи. Це фінансовий інститут, що має право приймати внески та депозити. До них належать комерційні банки, позиково-ощадні асоціації та кредитні спілки. Позиково-ощадні асоціації- це фінансовий інститут, джерелом надходжень якого є ощадні, термінові та чекові депозити, а акумульовані кошти використовуються здебільшого для надання позик під заставу нерухомості. Кредитна спілка є фінансовою установою, заснованою на неприбуткових засадах з метою задоволення потреб її членів у взаємному кредитуванні та наданні фінансових послуг за рахунок об'єднаних грошових внесків членів.

Другим типом є ощадні установи контрактного типу. Вони залучають довгострокові заощадження на контрактній основі. Свої фонди отримують у вигляді періодичних внесків згідно з контрактами. Значна кількість укладених контрактів дає змогу, використовуючи теорію ймовірності, досить точно встановити обсяги майбутніх виплат по контрактах. Вони можуть вкладати кошти в менш ліквідні, але довгострокові цінні папери, такі як корпоративні облігації, акції та закладні. До цієї групи посередників відносять страхові компанії та пенсійні фонди.

Третій тип - це інвестиційні посередники, тобто інвестиційні банки, компанії і фонди, іпотечні та житлові банки, фінансові компанії та взаємні фонди. Інвестиційною компанією є юридична особа, яка об'єднує гроші інвесторів через випуск власних цінних паперів і розміщує одержані кошти у цінні папери інших емітентів. Фінансовою називається компанія, що отримує грошові надходження від продажу комерційних паперів та випуску акцій і облігацій. Закумульовані кошти надаються споживачам у вигляді позик або кредитів для придбання дорогих товарів. До цього типу належить також взаємний фонд, який продає свої акції багатьом дрібним інвесторам і на залучені кошти формує диверсифікований портфель цінних паперів. Це дає змогу дрібним вкладникам придбати великі пакети акцій з меншими витратами, ніж це могли б вони зробити без об'єднання у фонді.

Такою є структура кредитної системи розвиненої ринкової економиш за суб'єктами. Формування кредитної системи в Україні розпочалося одночасно зі створенням банківської системи. Законом України "Про приватизацію майна державних підприємств" було запроваджено інститут фінансових посередників, до яких було віднесено інвестиційні фонди і інвестиційні компанії та довірчі товариства, правовий статус яких було затверджено Указом Президента України "Про інвестиційні фонди та інвестиційні компанії" від 19 лютого 1994 р. Станом на 1 січня 2001 р. в Україні було 79 інвестиційних фондів та 147 взаємних фондів. Подальше функціонування таких посередників було визначено Законом України "Про інститути спільного інвестування (корпоративні та майнові інвестиційні фонди)", ухваленим 15 лютого 2001 р. На початок 2008 р. в Україні працювали 139 інститутів спільного інвестування.

З перших років незалежності почалась робота з налагодження функціонування такого елемента кредитної системи, як кредитні спілки. В червні 1992 р. в Києві було створено Всеукраїнський координаційний комітет, який здійснив велику підготовчу роботу щодо створення кредитних спілок в Україні, правовий статус яких було визначено Указом Президента України "Про тимчасове положення кредитних спілок в Україні" від 20 вересня 1993 р. Зараз кредитні спілки здійснюють свою діяльність відповідно до Закону України "Про кредитні спілки" від 20 грудня 2001 р. На початок 2008 р. в Україні діяли понад 800 кредитних спілок.

Становлення і розвиток кредитної системи, насамперед, пов'язано з фондовим ринком. Його формування зумовлене рядом причин. Він створює можливості для населення України більш-менш безпечно інвестувати свої заощадження з дохідністю вищою, ніж депозити в банках. Фондовий ринок дає змогу підприємствам через емісію своїх цінних паперів отримувати необхідні фінансові ресурси. Розвинутий фондовий ринок забезпечує залучення іноземного капіталу. Створюється механізм визначення ринкової ціни підприємства через його капіталізацію, тобто через оцінку з допомогою курсу акцій. Організований фондовий ринок створює об'єктивні критерії ефективності корпоративного управління. Потреба в організованому фондовому ринку пов'язана і з приватизацією, оскільки створюється можливість післяприватизаційної реструктуризації підприємств шляхом формування контрольного пакета акцій.

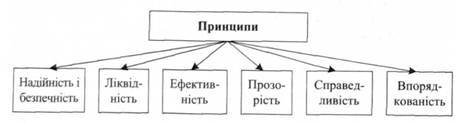

Світова практика показує, що формування і розвиток фондового ринку мають відбуватися на певних принципах (див. схему 25.6).

Ринок є надійним та безпечним, якщо інфраструктура з обслуговування укладених угод забезпечує надійність розрахунків за угодами з цінними паперами та їх зберігання. Інвестори не розглядатимуть можливість інвестування, якщо вони не впевнені, що інфраструктура ринку є міцною, прозорою і справедливою. Ринок повинен бути ліквідним, оскільки це надає впевненості інвестору, що цінні папери дійсно можна купити і продати і що буде достатньо покупців та продавців, аби забезпечити безперешкодні вхід і вихід з ринку. Важливим є принцип ефективності, яка, насамперед, пов'язана можливістю відображення в ціні всієї інформації, яку можна отримати. Ціни на ефективному ринку теоретично повинні змінюватись лише за наявності інформації. Особливої ваги набуває розкриття інформації емітентами. З цим принципом пов'язана і прозорість ринку, яка стосується розповсюдження інформації про ціни, обсяги та угоди з цінними паперами. Надійна та своєчасна інформація підвищує ефективність і ліквідність ринку.

Функціонування фондового ринку пов'язано також із принципом справедливості. Це однакове, рівне ставлення до всіх учасників ринку. Будь-який потенційний учасник, який відповідає вимогам щодо капіталу та іншим регулятивним вимогам допуску до діяль

Схема 25.6. Основні принципи формування і функціонування фондового ринку

ності на ринку та бере на себе зобов'язання дотримуватись відповідних правил, повинен мати право стати професійним учасником ринку. Принципом фондового ринку є також впорядкованість. Це адекватність правил захисту клієнтів на ринку, правил проведення торгів, механізмів моніторингу ринку та правозастосування. Організований ринок повинен мати чіткі правила захисту клієнтів, які забороняють маніпулювання та зловживання, використання нечесних методів торгівлі.

Завдання створити фондовий ринок, що базується на перелічених вище принципах, і постало перед Україною на початку перехідного періоду ринкової трансформації, тобто на початку 1990-х років, коли було прийнято закони "Про цінні папери та фондову біржу", "Про господарські товариства", "Про інвестиційну діяльність". Водночас в обіг було випущено такі види цінних паперів, як облігації державної внутрішньої позики, акції трудових колективів та ін. Проте вони не стали реальним підґрунтям розвитку фондового ринку, оскільки державні цінні папери не могли вільно обертатися на ринку. Тому необхідні були подальше зміщення законодавчої бази і формування інфраструктури фондового ринку. У вересні 1995 р. Верховна Рада України прийняла "Концепцію функціонування та розвитку фондового ринку України", а у 2006 р. - Закон України "Про цінні папери та фондовий ринок". Одночасно формувалась і інфраструктура фондового ринку. В 1991 р. було створено Українську фондову біржу, а в липні 1995 р. - Державну комісію з цінних паперів і фондового ринку, яким згідно з прийнятим у 1996 р. Законом України "Про державне регулювання ринку цінних паперів" були надані широкі повноваження.

Розвиток фондового ринку в 1990-х років відбувався повільно. Він характеризувався низьким рівнем прозорості та ліквідності. На ньому переважали операції первинного ринку, це був ринок цінних паперів, що емітуються, а не паперів, що перебувають в обігу. Взаємовідносини на ринку між його головними учасниками - емітентами, інвесторами та фінансовими посередниками - мали нетривалий, спорадичний характер. Для багатьох емітентів вихід на ринок закінчувався на першій емісії. Ринок не став фінансовим інструментом перерозподілу ресурсів тією мірою, як цього потребує сучасна економіка. Нерозвинутість вторинного ринку позбавляє цінні папери ліквідності.

Для активізації роботи фондового ринку у 2001 р. Указом Президента України були визначені "Основні напрями розвитку фондового ринку України на 2001-2005 роки". Були намічені такі заходи, як створення ефективної системи захисту прав і інтересів інвесторів, забезпечення сприятливих умов для розвитку інститутів спільного інвестування, розбудова ефективної системи організованої торгівлі, створення умов для підвищення конкурентоспроможності ринку, розвиток Національної депозитарної системи та ін. їх реалізація дозволила певним чином активізувати діяльність ринку. Збільшився обсяг обороту, суттєво пожвавився вторинний ринок. Однак необхідного для сучасного етапу розвитку економіки України фондовий ринок не досяг. Криза 2008 р. продемонструвала основні недоліки функціонування фондового ринку.

25.5. Грошово-кредитна політика України

ТЕМА 26. Перебудова соціального захисту населення в період ринкової трансформації

26.1. Особливості створення соціального захисту населення в перехідній економіці

26.2. Зайнятість населення - важлива складова системи соціального захисту

26.3. Рівень і диференціація доходів. Боротьба з бідністю

26.4. Реформування пенсійного забезпечення і державної соціальної допомоги

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ