Розрахунковий чек – це документ, що містить письмове доручення власника рахунку (чекодавця) банку-емітента, в якому відкрито його рахунок, про сплату чекодержателю зазначеної в чеку суми коштів.

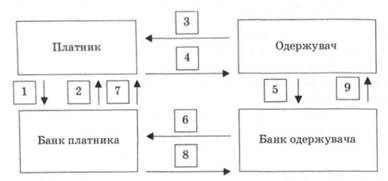

Розрахункові чеки використовуються у безготівкових розрахунках підприємств та фізичних осіб з метою скорочення розрахунків готівкою за отримані товари, виконані роботи та надані послуги (рис. 4.4).

Для розрахунків чеками клієнти отримують у банку-емітенті чекові книжки. Фізичні особи можуть отримати розрахунковий чек для разового розрахунку.

Чекові книжки та чеки обліковуються на позабалансовому рахунку 9821А "Бланки суворої звітності".

Для гарантованої оплати розрахункових чеків чекодавець бронює кошти на окремому рахунку. Для цього разом із заявою на видачу чекової книжки чекодавець подає до банку-емітента платіжне доручення для перерахування коштів.

Рис. 4.4. Документообіг при розрахунках розрахунковими чеками (якщо клієнти обслуговуються в різних банках):

1 – заява на придбання чекової книжки;

2 – видача чекової книжки з депонуванням суми ліміту;

3 – відвантаження продукції, товарів, здавання робіт, послуг;

4 – розрахунковий чек;

5 – розрахунковий чек з реєстром;

6 – розрахунковий чек з реєстром;

7 – витяг із рахунку депонованої суми про списання коштів;

8 – здійснення платежу;

9 – витяг із поточного рахунку про зарахування коштів

Чекову книжку на ім'я чекодавця банк-емітент видає на суму, що не перевищує залишок коштів на рахунку чекодавця.

Для здійснення розрахунків чеками суми ліміту депонуються на рахунках: 2602 П Кошти в розрахунках суб'єктів господарювання

2622 П Кошти в розрахунках фізичних осіб

Реєстри чеків, прийняті на інкасо, обліковуються на рахунку 9830 А "Документи і цінності, прийняті на інкасо". Реєстри чеків, відіслані на інкасо до банку-емітента, обліковуються на рахунку 9831А "Документи і цінності, відправлені на інкасо".

Бухгалтерські проводки

1. Видача чекової книжки:

Д-т 9910

К-т9821

2. Депонування суми ліміту:

Д-т 2600,2620 (платника)

К-т 2602,2622

3. Проведення розрахунків розрахунковими чеками, якщо клієнти обслуговуються в одному банку:

• отримання розрахункового чека з реєстром:

Д-т 2602, 2622

К-т 2600, 2620 (одержувана)

4. Проведення розрахунків розрахунковими чеками, якщо клієнти обслуговуються в різних банках:

• в банку платника:

– отримання розрахункового чека з реєстром, перерахування коштів до банку-одержувача:

Д-т 2602,2622

К-т 1200

• в банку одержувача:

– отримання розрахункового чека з реєстром на інкасо:

Д-т 9830

К-т 9910

– відправлення розрахункового чека з реєстром на інкасо:

Д-т 9831

К-т 9830

– отримання коштів від банку платника:

Д-т 1200

К-т 2600, 2620 (одержувача)

Д-т 9910 К-т 9831

5. Повернення невикористаної суми ліміту:

Д-т 2602,2622

К-т 2600, 2620 (платника)

4.7. Бухгалтерський облік розрахунків з використанням акредитивів

Акредитив – це грошове зобов'язання банку за дорученням свого клієнта здійснити постачальнику платежі за поставлені товари, виконані роботи, надані послуги за умовами, передбаченими в акредитиві.

Необхідною умовою здійснення розрахунків за акредитивом є обумовленість цього в угоді, що регулює взаємовідносини між покупцем і постачальником.

Залежно від того, де акумулюються грошові кошти або за рахунок чиїх коштів здійснюється сплата постачальнику, застосовують такі види акредитивів:

• покритий – за яким для здійснення платежів завчасно депонуються кошти платника в повній сумі на окремому рахунку в банку-емітенті або виконуючому банку;

• непокритий – оплата за яким у разі тимчасової відсутності коштів на рахунку платника гарантується банком-емітентом за рахунок банківського кредиту або гарантії;

• відкличний – акредитив, який банк-емітент має право змінити або відкликати без погодження з постачальником;

• безвідкличний – акредитив, який може бути змінений або анульований тільки за згодою бенефеціара, на користь якого він був відкритий.

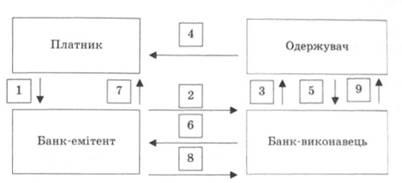

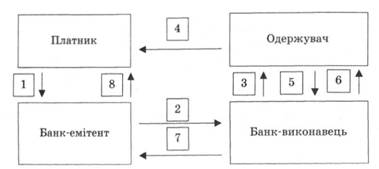

Для відкриття акредитива клієнт подає до банку-емітента заяву на акредитив за формою згідно з вимогами Інструкції про безготівкові розрахунки в Україні в національній валюті, і в разі відкриття покритого акредитива – відповідні платіжні доручення. Заява містить умови акредитива, які складаються так, щоб, з одного боку, вони давали змогу банкам без ускладнень їх проконтролювати, а з іншого – забезпечували б інтереси сторін, які використовують акредитив (рис. 4.5,4.6).

Акредитив вважається відкритим після того, як здійснено відповідні бухгалтерські записи за рахунками та надіслано повідомлення про відкриття та умови акредитива бенефіціару. Дата виконання платіжних доручень, наданих разом із заявою на акредитив, і дата повідомлення бенефіціару мають збігатися.

Суми відкритих покритих акредитивів депонуються в банку на рахунку 2602 П "Кошти в розрахунках суб'єктів господарської діяльності". Банк-кореспондент враховує суми відкритих покритих акредитивів на рахунку 9802 А "Акредитиви до виконання".

Суми відкритих непокритих акредитивів враховуються в банку-емітенті – на рахунку 9122 А "Непокриті акредитиви", в банку-кореспонденті – на рахунку 9802 А "Акредитиви до виконання" (окремо від покритих).

Рис. 4.5. Документообіг при розрахунках покритими акредитивами з депонуванням коштів у банку-емітенті:

1 – заява на відкриття акредитива – депонування коштів;

2 – повідомлення про відкриття акредитива;

3 – повідомлення про відкриття акредитива;

4 – відвантаження продукції, товарів;

5 – товарно-транспортні накладні та грошово-розрахункові документи;

6 – товарно-транспортні накладні та грошово-розрахункові документи;

7 – витяг із рахунку депонованої суми про списання коштів;

8 – здійснення платежу;

9 – витяг із поточного рахунку про зарахування коштів

Бухгалтерські проводки

1. Депонування суми покритого акредитива в банку-емітенті: • у банку-емітенті:

Д-т 2600 (платника)

К-т 2602

• у банку-виконавці:

Д-т 9802

К-т 9910

2. Проведення розрахунків покритими акредитивами:

• у банку-емітенті:

Д-т 2602

К-т 1200

• у банку-виконавці:

Д-т 1200

К-т 2600 (одержувача)

• одночасно:

Д-т 9910

К-т 9802

3. Повернення невикористаної депонованої суми покритого акредитива:

Д-т 2602

К-т 2600 (платника)

Рис. 4.6. Документообіг при розрахунках покритими акредитивами з депонуванням коштів у виконуючому банку:

1 – заява на відкриття акредитива;

2 – перерахування суми акредитива до банку-виконавця;

3 – повідомлення про відкриття акредитива;

4 – відвантаження продукції, товарів;

5 – товарно-транспортні накладні та грошово-розрахункові документи;

6 – сплата документів, витяг із поточного рахунку про зарахування коштів;

7 – повідомлення про проведений платіж;

8 – витяг із рахунку депонованої суми про списання коштів

Бухгалтерські проводки

1. Депонування суми покритого акредитиву у виконуючому банку: • у банку-емітенті:

Д-т 2600 (платника)

К-т 1200

• одночасно:

Д-т 9802

К-т 9910

• у банку-виконавці:

Д-т 1200

К-т 2602

2. Проведення розрахунків покритими акредитивами:

• у банку-емітенті:

Д-т 9910

К-т 9802

• у банку-виконавці:

Д-т 2602

К-т 2600 (платника)

3. Повернення невикористаної депонованої суми покритого акредитива:

• у банку-емітенті:

Д-т 1200

К-т 2600 (платника)

• у банку-виконавці:

Д-т 2602

К-т 1200

4.8. Особливості відображення в обліку розрахунків з використанням платіжних карток

Розділ 5. ОБЛІК КРЕДИТНИХ ОПЕРАЦІЙ БАНКУ

5.1. Організація обліку кредитних операцій

5.2. Бухгалтерський облік кредитів, наданих клієнтам банку

5.3. Відображення в бухгалтерському обліку кредитних операцій у міжбанківській сфері

5.4. Особливості обліку окремих кредитних операцій

5.5. Бухгалтерський облік простроченої, сумнівно! та безнадійної заборгованості за кредитними операціями

5.6. Бухгалтерський облік доходів та витрат за кредитними операціями банку

Розділ 6. ОБЛІК ОПЕРАЦІЙ З ЦІННИМИ ПАПЕРАМИ ТА ІНВЕСТИЦІЙ БАНКУ