Кінцевий фінансовий результат страхової організації визначається як різниця між її доходами та витратами.

Доходи страхової організації - це сукупна сума грошових надходжень на її рахунки в результаті здійснення нею страхової чи іншої, законодавчо не забороненої, діяльності. Страховик може отримувати доходи від страхової діяльності та інші доходи, в тому числі від інвестиційної діяльності.

Доходи від страхової діяльності формуються за рахунок страхових премій, отриманих за укладеними договорами страхування і перестрахування, відшкодування частини збитків за ризиками, переданими у перестрахування, за рахунок комісійних і брокерських винагород у разі, якщо страхова організація є посередником у страхуванні, за рахунок повернення страхових резервів, а також за рахунок інших доходів від страхових операцій (рис. 14.6)

Рис. 14.6. Доходи страхової організації від страхової діяльності

Доходи від інвестиційної діяльності страхової організації формуються за рахунок інвестування коштів страхових резервів і власних вільних коштів. Страхові інвестиції повинні здійснюватися в обсягах, за строками і в просторі, які узгоджені зі взятими страховими зобов'язаннями. Доходи страхової організації від інвестиційної діяльності можуть бути використані на виконання зобов'язань з надання інвестиційного доходу вигодонабувачам за довгостроковими договорами страхування життя чи на покриття недостатніх страхових резервів для відшкодування збитків. Інвестиційний дохід також може бути джерелом приросту власного капіталу страхової компанії, який використовується в надзвичайних ситуаціях для покриття страхових зобов'язань.

Страховик також може мати інші доходи, не пов'язані зі своєю основною діяльністю, зокрема:

o доходи від здавання майна в оренду (здійснення фінансового або оперативного лізингу, оренди землі, житлових помешкань тощо);

o доходи від надання консультаційних послуг;

o доходи від реалізації прав регресної вимоги страховика;

o доходи у вигляді безкоштовної фінансової допомоги страховику і безкоштовно переданих страховику товарів (надання послуг);

o доходи від продажу (відчуження) окремо цінних паперів і окремо деривативів протягом звітного періоду;

o доходи від індексації і передачі (відчуження) основних фондів і нематеріальних активів;

o курсові різниці;

o штрафи, пені та інші доходи.

Витрати страхової організації - це витрати під час здійснення статутної діяльності.

Склад і структуру витрат визначають два взаємозалежних економічних процеси - погашення зобов'язань перед страхувальниками і фінансування діяльності страхової організації, тому у страхуванні застосовується така класифікація витрат:

o витрати, пов'язані з виконанням страхових зобов'язань і проведенням страхових операцій (виплати страхових від-шкодувань і страхових сум; відрахування до запасних фондів і резервів внесків; відрахування на попереджувальні заходи та ін.);

o витрати на проведення інших операцій (витрати на одержання доходів від інвестування і розміщення тимчасово вільних власних коштів страховика, сформованих ним страхових резервів та інших видів доходів);

o витрати на ведення справи.

Витрати на проведення страхових операцій, що є основними для страхової організації і становлять більшість її загальних витрат, містять виплати страхових сум і страхових відшкодувань за договорами страхування і перестрахування; відрахування до страхових резервних фондів; відрахування до технічних резервів, крім резерву незароблених премій, на умовах, що передбачені чинним законодавством; витрати на проведення й обслуговування процесу страхування і перестрахування.

Витрати на ведення справи призначені для забезпечення діяльності страхової організації, відіграють важливу роль у фінансуванні страхування. Вони належать до складу навантаження тарифної ставки і є важливим елементом собівартості страхових операцій. Витрати на ведення справи поділяються на аквізіційні, інкасові, ліквідаційні, управлінські.

Аквізіційні витрати здійснюються з метою укладення нових договорів страхування.

Інкасові витрати - це витрати на оплату праці працівників страхової організації, що пов'язані зі збиранням страхових премій і обслуговуванням страхувальників. Зазвичай інкасові витрати обчислюються у відсотках від брутто-ставки за принципом комісійних.

Ліквідаційні витрати звичайно є прямими і здійснюються після настання страхового випадку. Вони складаються з витрат на проїзд ліквідаторів збитку (аварійного комісара, експерта та ін.) до місця події, з винагороди, яка їм виплачується, судових витрат, витрат на пересилання кореспонденції, пов'язаної з цією подією, тощо.

До управлінських витрат належать: оплата праці адміністративно-управлінського персоналу страхової організації, адміністративно-господарські витрати і витрати на розвиток страхування.

Собівартість страхової послуги у широкому розумінні - це сукупність валових витрат страхової організації для надання страхової послуги, як безпосередніх (страхові виплатні витрати на ведення справи), так і викликаних потребою забезпечити задану фінансову усталеність страхових операцій (формування вільних резервів і запасних фондів).

Собівартість у вузькому розумінні - це тільки обсяг витрат страхової організації на ведення справи, вона може бути як плановою, так і фактичною.

Планова (розрахункова) собівартість страхової послуги - собівартість, що закладається в страховий тариф і представлена у вигляді його структурних елементів - нетто-премії і навантаження. Фактична собівартість - собівартість, що реально складається за результатами проходження договорів страхування.

Фінансовий результат страхової організації - підсумок фінансово-господарської діяльності страховика, що розраховується як різниця між доходами і витратами страхової організації за певний період часу.

Найбільш загальним показником результативності діяльності страховика є його валовий дохід. Він визначається як сума доходу від страхової діяльності, прибутку від страхування життя, прибутку від позареалізаційних операцій та іншої реалізації, зменшених на виплати страхового відшкодування та страхових сум, відрахувань у централізовані страхові резервні фонди та в технічні резерви, інші, ніж резерв незароблених премій.

Прибуток страхової організації - це різниця між ціною страхової послуги (тарифом) і собівартістю її надання. Потреба страхової організації в прибутку визначається завданнями самофінансування поточної діяльності і розвитку страхування. Страховий прибуток визначається балансовим методом шляхом зіставлення поточних надходжень із собівартістю страхових операцій, фонд поточних надходжень страхових платежів формується на основі тарифу як ціни страхової послуги. Собівартість страхових операцій - це сукупність усіх витрат страховика на забезпечення страхового захисту, як прямих, так і непрямих, включаючи відрахування в запасні фонди, необхідні для забезпечення фінансової стійкості страхових операцій, і гарантії виконання зобов'язань страховика перед страхувальниками. При розробці тарифів прибуток страхової організації закладається лише в навантаження, але під впливом об'єктивних причин фактичний прибуток може формуватися за рахунок будь-якого елемента тарифу. За джерелами формування фактичний страховий прибуток може включати прибуток від зниження збитковості, прибуток від економії управлінських витрат, прибуток від інвестицій і прибуток у тарифах.

Головним джерелом формування прибутку від страхових операцій е прибуток у тарифах, який під час калькуляції навантаження закладається в тарифну ставку як самостійний елемент ціни страхової послуги. Частка прибутку в тарифах встановлюється у відсотках або в абсолютному розмірі. Як елемент тарифу прибуток відіграє важливу роль у регулюванні попиту та пропозиції з окремих видів страхування, оскільки всі інші елементи тарифу мають суто об'єктивну основу. Прибуток у тарифах слід відрізняти від фактичного прибутку від проведення страхових операцій, джерелом якого може бути будь-який елемент тарифу, а величина формується під впливом низки внутрішніх і зовнішніх факторів.

Прибуток від зниження збитковості - елемент сукупного прибутку страховика, що формується за рахунок зниження фактичної збитковості страхової суми всупереч передбаченій у тарифах унаслідок зміни соціально-економічних, кліматичних та інших умов. Обсяг прибутку від зниження збитковості визначають два фактори: стійке, довгострокове зниження збитковості страхової суми під впливом об'єктивних процесів (зростання тривалості життя населення, зниження виробничого і побутового травматизму, покращення доріг, пожежної охорони та ін.) і низька фактична збитковість цього року, якщо він виявився сприятливим. Прибуток від зниження збитковості є підставою для перегляду тарифів чи розширення відповідальності.

Прибуток від економії управлінських витрат - елемент сукупного прибутку страховика, що включається до витрат на ведення справи. Управлінськими є та частина витрат, яка не пов'язана безпосередньо з обслуговуванням страхувальників. Управлінські витрати включають оплату праці адміністративно-управлінського персоналу страхової організації, адміністративно-господарські витрати і витрати на розвиток страхування. Прибуток від економії управлінських витрат формується, якщо темпи зростання управлінських витрат відстають від темпів зростання страхових платежів. Є два основних напрями досягнення економії управлінських витрат: зростання страхових платежів за одним договором на підставі зростання середньої страхової суми і удосконалення управлінської діяльності (підвищення кваліфікації управлінського персоналу, наукова організація праці та ін.). На обсяг управлінських витрат справляють значний вплив також рівень уніфікації в страховій справі, структура форм і видів страхування, строки страхування та інші фактори.

Прибуток від інвестицій - це прибуток страхової організації від участі в господарській діяльності нестрахового характеру. Прибуток від інвестицій надає широкі можливості для розширення страхової відповідальності та зниження тарифів за окремими видами страхування, зміцнення матеріально-технічної бази страховика та інших напрямів розвитку страхової справи.

Варто зазначити, що для характеристики фінансової діяльності страховика крім прибутку можуть використовуватися інші абсолютні та відносні показники. До найбільш поширених абсолютних показників належать такі.

Кількість освоєних видів страхування характеризує ступінь охоплення різних галузей та видів страхування. Так, одна страхова компанія пропонує послуги лише за деякими видами страхування іншими, ніж страхування життя, а інша - за всіма іншими видами страхування.

Кількість укладених договорів страхування характеризує страховий портфель та ступінь охоплення страхового поля. Чим більший цей показник, тим більше підстав вважати, що страхова компанія займає гідне місце на страховому ринку.

Сумарна страхова сума розраховується як сукупна сума за всіма договорами. Інколи розраховується середня величина страхової суми. Характеризує взяту страховиком відповідальність за ризиками.

Обсяг страхових премій відображає розмір поточних фінансових коштів страховика, а також рівень взятих зобов'язань. Аналізується в динаміці в середньому за одним договором, за окремими видами страхування, за окремими підрозділами компанії і в цілому за портфелем.

Сумарні виплати відображають обсяг виконаних зобов'язань, аналізуються в динаміці в середньому за одним договором, за окремими видами страхування, за окремими підрозділами компанії і в цілому за портфелем.

Обсяг доходів та витрат характеризує фінансові результати страховика, аналізується в динаміці та за факторами.

Обсяг страхових резервів аналізується в динаміці, за складом та структурою.

Обсяг власних вільних коштів (чистих активів) є однією з характеристик ліквідності та платоспроможності страхової компанії. Порівнюється з обсягом взятих зобов'язань, аналізується в динаміці.

Серед відносних показників, які характеризують фінансову діяльність страхової компанії, та які найбільш часто використовуються, можна назвати такі.

Рентабельність розраховується як відношення балансового прибутку до статутного капіталу чи до власних коштів, як відношення прибутку від страхової діяльності до суми витрат та відрахувань страхової компанії. За окремими видами страхування рентабельність розраховується як відношення прибутку, отриманого за відповідним видом страхування, до сумарної страхової суми чи сумарного обсягу премій за цим видом страхування.

Рівень виплат за видами страхування розраховується шляхом зіставлення фактичних виплат та зібраних страхових премій.

Рівень витрат оцінюється як відношення витрат страхової компанії та обсягу зібраних страхових платежів.

Співвідношення прибутку від страхової та нестрахової діяльності розраховується як відношення прибутку від нестрахової діяльності до прибутку від страхової діяльності.

Надзвичайно важливим для визначення політики страхової компанії в різних сферах (поширення та дизайн страхових продуктів, андерайтинг та врегулювання страхових випадків тощо) є фінансовий менеджмент.

Перспективний аналіз (прогнозування) необхідний для визначення політики страхування у зв'язку з подальшими змінами ринкової кон'юнктури, податкового режиму, страхового нагляду та інших факторів.

Ретроспективний аналіз (за даними минулих та поточних операцій) необхідний для розуміння того, як змінюється ситуація і які тенденції зміни страхового портфеля.

Для проведення подібних досліджень необхідно глибоко вивчити особливості страхових операцій, які проводяться. Варто зазначити, що при цьому не обійтися без використання методів актуарного аналізу.

Зв'язок фінансового менеджменту та актуарного аналізу визначається концепцією, яка називається "цикл актуарного управління".

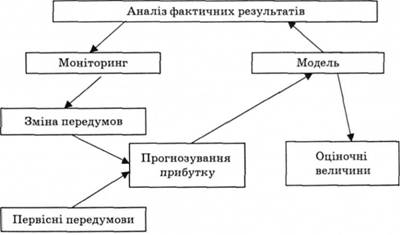

Основний зміст цієї концепції можна пояснити за допомогою схеми, зображеної на рис. 14.7.

Рис 14.7. Цикл актуарного управління

При створенні нового страхового продукту в межах його актуарного аналізу використовуються первісні передумови, які відображають уявлення страхової компанії про майбутні операції та умови їх реалізації.

Актуарний аналіз, у свою чергу, не повинен обмежуватися оцінкою премій та резервів. Він має поширюватися на докладне економічне дослідження відповідних операцій, включаючи оцінку майбутніх грошових потоків за групами договорів страхування.

Зазначені грошові потоки можна аналізувати різними способами, наприклад, за допомогою критерію чистої справжньої вартості чи прогнозування вектора майбутнього прибутку.

Ці грошові потоки та оцінки майбутнього прибутку, у свою чергу, використовуються для побудови фінансової моделі компанії, яка включає побудову грошового потоку для можливих страхових портфелів різної структури. На цій основі оцінюються шукані величини, необхідні для аналізу впливу змін в оподаткуванні, політиці виплати дивідендів тощо.

Потім оцінки, отримані в моделі, порівнюються з фактичними результатами роботи компанії. Виявляються причини відхилень, зокрема з'ясовується, зі зміною яких актуарних передумов це пов'язано. Таким чином, з'ясовується інформація про те, які фактори є основними джерелами прибутків та збитків, і, відповідно, яким чином слід організовувати постійний моніторинг. Подібний моніторинг дає змогу уточнити актуарні передумови, покладені в основу розрахунків. Таким чином, цикл замикається, забезпечуючи постійний аналіз бізнесу компанії як основу прийняття управлінських рішень.

Резерв незароблених премій (РНП)

Резерв заявлених, але не врегульованих збитків (РЕЗ)

Резерв катастроф (РК)

Резерв коливань збитковості (РКЗ)

Резерв попереджувальних заходів (РПЗ)

Резерви зі страхування життя (РСЖ)

Висновки

Навчальний тренінг

Розділ 15. ФІНАНСОВА БЕЗПЕКА СТРАХОВИКА