Зарубіжні страхові компанії, маючи великий досвід роботи і сучасні технології, можуть створити для українських колег високі стандарти якості, які стимулюватимуть їх до вдосконалення страхових продуктів і параметрів страхового захисту, впровадження універсальних програм, нарощування статутного капіталу, активів, резервів тощо.

У той же час це серйозний виклик національному страховому ринку, оскільки створюється абсолютно нове конкурентне середовище, - підкреслив Президент ЛСОУ Олександр Філонюк на засіданні Комітету Верховної Ради з питань фінансів і банківської діяльності. - Ще незміцнілому ринку буде складно конкурувати з іноземними страховиками, які мають досвід роботи десятки, а то й сотні років. ЛСОУ занепокоєна тим, що в результаті може відбутися реструктуризація страхового ринку, в якому основні позиції займуть багато-профільні компанії з іноземним капіталом.

Президент ЛСОУ наголосив, що ситуація ускладнюється також відсутністю міжурядових угод та правових і законодавчих норм, які могли б регулювати діяльність філій іноземних страхових компаній на території України. Експансія іноземних страховиків пов'язана з ризиком появи в Україні компаній з низьким рейтингом або навіть тих, що займаються псевдострахуванням. Враховуючи, що в Україні немає досвіду контролю за роботою філій іноземних компаній, а також обмежений доступ до міжнародних баз даних особливої гостроти набуває питання державного нагляду за діяльністю компаній-нерезидентів.

ЛСОУ рішуче вимагає створення рівних умов для діяльності на страховому ринку для українських компаній і нерезидентів. До філій зарубіжних компаній мають бути пред'явлені такі самі вимоги, що й до українських страхових організацій, діяльність яких регламентована відповідно до Закону України "Про страхування". Ліга наполягає на тому, щоб нерезиденти, які відкривають свої філії, не були зареєстровані в офшорних зонах або країнах, у яких немає державного нагляду за сегментом страхування.

47. Інфраструктура страховика та її характеристика

Значну роль у перерозподілі грошових коштів на фінансовому ринку України покликані відігравати у майбутньому страхові компанії та організації, що належать до найбільших інституціональних інвесторів. У сукупності вони утворюють страховий ринок країни. Макроекономічний аналіз свідчить, що Україна до 2000 року матиме високі темпи розвитку такого виду фінансово-економічної діяльності, як страхування. З його допомогою, як переконує світовий досвід, можна успішно вирішувати проблеми соціального розвитку.

Процес становлення інфраструктури страхового ринку на сучасному етапі відбувається нерівно. Поряд зі становленням і зміцненням одних страхових компаній спостерігається розпад, банкрутство чи відкликання ліцензії в інших.

Лідерами серед регіонів за сумою зібраних платежів за всіма видами страхування (крім страхування життя) є страхові організації, зареєстровані у м. Києві та Київській області (61 %), Донецькій (9,6), Дніпропетровській (6,7) та Одеській (5,1) областях. Серед страхових організацій лідируюче положення стабільно займають НАСК "Оранта", ВАТ УСК "Гарант-авто" (Київ), УАСК "АСКА" (Донецьк). Із страхування життя 71 % страхових платежів зібрано одним страховиком - АТЗТ "Інто"

(Одеса) [78]. У сфері вітчизняного страхування переважають компанії з відносно невеликими можливостями щодо прийняття ризиків. Така тенденція гальмує збільшення масштабів надання відповідних послуг, що знижує довіру клієнтів до страхувальників (табл. 2).

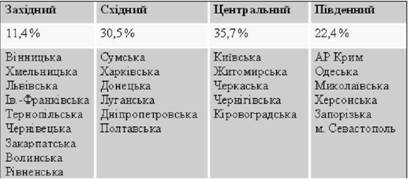

Таблиця2

Рейтинг регіонів зі кількістю зібраних платежів Західний Східний Центральний Південний

Відставання рівня страхування від світових стандартів перешкоджає активному залученню в економіку регіонів іноземних інвестицій, які могли б бути дуже вигідними для інвестиційно привабливих областей. Удосконалення інфраструктури страхового ринку потребують насамперед ті області, які мають найменшу питому частку на страховому ринку: Кіровоградська, Волинська, Чернівецька, а особливо Херсонська - єдина область, що не має жодної зареєстрованої страхової організації.

Проблеми, з якими стикаються страхові компанії, спричинені об'єктивними та суб'єктивними факторами. До об'єктивних належать такі: наявна, хоч і керована, інфляція, економічний спад, що триває; жорстка конкуренція, яка іноді набуває потворних форм; відносно високий рівень безробіття, що провокує пожвавлення кримінальних елементів; використання застарілих, які містять значний відсоток ризику, економічно "брудних" технологій; недосконалі законодавчі акти тощо. Суб'єктивні фактори - це "захоплення" страховими компаніями ринку, що не узгоджується з рівнем їхньої реальної платоспроможності; недостатньо високий професіоналізм кадрів; відносно вузький діапазон ризиків, які страхуються (однорідний страховий портфель); відсутність практики перестрахування.

Нинішній етап переходу до ринкової економіки потребує жорсткого додержання дисциплінарних процедур, які ще недостатньо розроблені та слабко функціонують. Необхідно створити професійні стандарти як для рівнів страхування (страхування - перестрахування - ретроцесія), так і для ієрархії службових функцій (агент - брокер - андерайтер). Державна служба нагляду повинна створювати в регіонах своєрідний фільтр, який не допускатиме на страховий ринок "ефемерних" і "тіньових" компаній. Тільки після врахування і усунення вищеозначених проблем може йти мова, особливо на рівні регіонів, про вдосконалення страхового ринку та його ринкової інфраструктури.

Необхідно вирішити проблему збільшення місткості національного страхового ринку, об'єднання розрізнених страхових фондів компаній. Ця проблема може бути розв'язана завдяки розвитку такої його складової, як перестрахування. Перспективи розвитку перестрахування в Україні пов'язані з розвитком страхових посередників (їхню діяльність регламентує тільки Постанова Кабінету Міністрів України від 18.12.96 № 111523 "Про порядок впровадження діяльності страховими посередниками"), створенням їхніх центральних та регіональних об'єднань. Аналізуючи ситуацію, яка склалася на страховому ринку, необхідно відзначити, що на ньому відсутня інфраструктура страхового посередницького ринку (СПР).

Проблемою на шляху становлення інститутів цього сегмента слід вважати відсутність державної концепції та програми створення інституту страхових посередників; ігнорування ролі страхового посередника в підвищенні якості страхових послуг; відсутність страхової культури як у населення, так і в керівників підприємств і фірм; негативне ставлення суспільства до посередництва в цілому і до страхування безпосередньо. В основі створення інфраструктури СПР повинні лежати такі принципи: самофінансування, професіоналізм, демократичність, аполітичність, толерантність, порядність.

Принцип лінійного підпорядкування

Принцип функціонального підпорядкування

Принцип лінійно-штабного підпорядкування

Централізована система

Децентралізована система

Регіональна система

49. Принципи структури управління страховою компанією

50. Функції та роль філій і представництв страховика

51. Об'єднання страховиків та їхні функції