Основна функція податків полягає в тому, що через податки і податкові пільги держава впливає на виробництво, розподіл, обмін і споживання. Податкова система пройшла еволюційний розвиток з моменту виникнення на початках нашої ери і донині. Упродовж всієї історії свого існування податки завжди викликали нарікання та скарги з боку своїх платників і кожна влада намагалась видозмінити податки з метою їхньої гармонізації з суспільними поглядами. Проте не можна сказати, що податкова система вже досягнула свого ідеалу та має достатньо чіткі та прозорі для кожного освіченого українця вимоги до виконання.

Податкова система — це, перш за все, сукупність діючих у країні податків: прямі і непрямі; податки на доходи, споживання та майно; загальнодержавні та місцеві. Основне завдання податкової системи сьогодення — налагодження взаємодії податків, тобто формування системи податків як комунікаційної системи. При цьому слід дотримуватись уже сформованих взірців податкових систем високорозвинених країн. Загальна тенденція уніфікації податкових систем спостерігається нині у світі, але не виключає при цьому різноманітність податкових систем різних країн.

Податкові платежі підприємства залежать від наявних об'єктів оподаткування, ставок податків та податкової політики держави у сфері податкових пільг.

Після здійснення фінансового планування на підприємстві доцільно провести відповідно до законодавства планування за такими основними податками, зборами, платежами і внесками до бюджету та державних цільових фондів.

12.4.1. Податок на прибуток підприємства

Вираховується з кінцевого прибутку підприємства. Платниками податку на прибуток є: суб'єкти підприємницької діяльності, бюджетні організації в частині здійснення госпрозрахункової діяльності, комерційні банки, міжнародні організації, що провадять підприємницьку діяльність на території України; філії, відділення та інші відокремлені підрозділи платників податку, які мають самостійний розрахунковий рахунок; нерезиденти, що здійснюють підприємницьку діяльність через постійні представництва в межах України.

Податок на прибуток забезпечує близько 5,5 % доходів бюджету [42, с. 320]. Визначається цей вид податку шляхом відрахування визначеної ставки податку, що становить 25 % від загального прибутку підприємства. Але ця базова ставка може коригуватися залежно від виду діяльності платника податку. Щоб підрахувати оподаткований прибуток, потрібно зменшити суму скоригованого валового доходу звітного періоду на суму валових витрат платників податку та на суму амортизаційних відрахувань. Наприклад, прибуток від посередницьких операцій, аукціонних торгів і т. ін. оподатковується за збільшеною, а прибуток підприємства АПК — за зменшеною ставкою [42, с. 320].

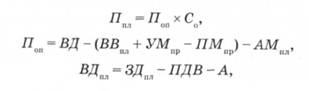

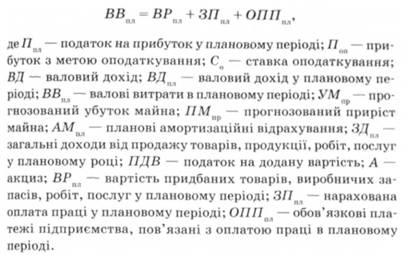

Планування податку на прибуток підприємства розраховується так:

Плановий прибуток з метою оподаткування можливо визначити й іншими методами, виходячи із прибутку за фінансовим планом підприємства.

Для оподаткування операцій у межах туристичної діяльності дуже важливим є те, що туристичний продукт і туристична послуга є послугою, а не товаром. Відповідно, у податковому та бухгалтерському обліку операції, пов'язані з ними, відображаються як операції з послугами.

Будь-яких особливостей для туристичної діяльності туроператора Закон про податок на прибуток не містить, тому тут діють загальні правила оподаткування:

— за прямими договорами купівлі-продажу турпродукту або турпослуг у туроператора виникають валові витрати при їх придбанні за правилом першої події і валові доходи при їх продажу також за правилом першої події (пп. 5.2.1, 4.1.1 Закону про податок на прибуток) із урахуванням п.п. 11.2.3 Закону про податок на прибуток (якщо постачальником послуг є неплатник податку на прибуток, у тому числі нерезидент, то валові витрати відображаються за датою фактичного отримання послуг);

при продажу свого турпродукту (турпослуги) через турагентів на підставі укладених з ними агентських угод валові доходи, виходячи з усієї вартості реалізації у туроператора, виникають за фактом реалізації посередниками турпродукту (турпослуги);

при продажу чужого турпродукту (турпослуги) в межах агентських договорів, укладених з іншим туроператором або постачальником турпослуги, у туроператора ні валові доходи, ні валові витрати не відображаються (п.п. 7.9.1 Закону про податок на прибуток). У податковому обліку туроператора за такими операціями відображається лише сума одержуваної комісійної винагороди за правилом першої події.

Особливості відображення валових доходів і валових витрат туроператора показано в табл. 12.1.

Щодо турагенту то він має право реалізовувати турпродукт (турпослуги) лише на підставі посередницьких (агентських) договорів, тому в нього наслідки з податку на прибуток відповідають розглянутому варіанту 4 у табл. 12.1.

Варіанти формування турпродукту | Валові доходи | Валові витрати |

Варіант 1: туроператор повністю формує турпродукт (за винятком послуг страхування) | Уся сума коштів, отримана від туристів, за вирахуванням вартості страхового поліса | Витрати туроператора на надання туристичних послуг з урахуванням обмежень, установлених Законом про податок на прибуток |

Варіант 2: туроператор формує турпродукт із власних послуг та послуг інших підприємств (що придбаються за договорами про надання послуг) | Витрати туроператора, у тому числі вартість послуг сторонніх організацій |

Закінчення табл. 12.1

Варіанти формування турпродукту | Валові доходи | Валові витрати |

Варіант 3: турпродукт сформовано з власних послуг туроператора, а частина турпослуг передається за агентськими договорами | Сума коштів, отримана від туристів, за вирахуванням вартості агентованих турпослуг. Винагорода за агентськими та іншими договорами | Власні витрати туроператора |

Варіант 4: турпродукт повністю сформовано з послуг інших організацій, що передаються за посередницькими договорами (агентськими, доручення, комісії тощо) | Винагорода за агентськими та іншими договорами | Витрати на забезпечення господарської діяльності |

12.4.2. Податок на додану вартість

12.4.3. Акцизний збір

12.4.4. Єдиний податок суб'єктів малого підприємництва

12.4.5. Комунальний податок

12.4.6. Фіксований сільськогосподарський податок

12.4.7. Плата за землю

Розділ VII БІЗНЕС-ПЛАН ЯК КІНЦЕВИЙ ПРОДУКТ ПЛАНУВАННЯ

Тема 13 СУТЬ БІЗНЕС-ПЛАНУВАННЯ

13.1. Мета складання бізнес-плану та сфери його застосування