Для аналізу складових кредитного процесу необхідно розглянути це поняття.

Процес кредитний - рух банківського кредиту як послідовний перебіг його організаційних стадій (етапів). У теорії і практиці кредитування виокремлюють, як правило, сім основних стадій (табл. 8.6.) [5, с. 366].

Правове регулювання надання кредитів банками регламентується Законом України "Про банки і банківську діяльність", Цивільним кодексом України, нормативними актами Національного банку України, статутами банків та кредитними договорами.

Банки мають право самостійно встановлювати рівень процентної ставки за міжбанківськими кредитами залежно від попиту та пропозиції на міжбанківському ринку та рівня облікової ставки Національного банку України.

Суть процента як економічної категорії полягає в тім, що він становить частину прибутку, котру позичальник сплачує за взятий у кредит грошовий капітал.

За призначенням позичковий процент, з одного боку, відображає

Таблиця 8.6.

Характеристика стадій кредитного процесу.

Вид етапу | Зміст роботи за етапом |

1. Розгляд заявки на отримання кредиту | o аналіз і попередній відбір заявок на отримання кредиту; o зібрання найновішої інформації про потенціального позичальника |

2. Аналіз фінансового стану (кредитоспроможності) клієнтів. Кредитоспроможність - наявність передумов для отримання кредиту, спроможність повернути його в повному обсязі й у певний термін [5, с.244]. | Найчастіше виділяють п'ять груп показників за такими напрямками фінансового аналізу: o аналіз ліквідності; o аналіз поточної діяльності; o аналіз фінансової стійкості; o аналіз рентабельності; o аналіз стану і діяльності на ринку капіталів. |

Систематизація отриманої інформації про позичальника, | |

3. Розробка умов позики, підготовка та укладання кредитного договору. | яка групується в кредитній справі позичальника таким чином: o матеріали з надання кредиту (кредитний договір, боргові зобов'язання, гарантійні листи); o фінансово-економічна інформація (бухгалтерські баланси, звіти про прибутки та збитки, бізнес-плани); o матеріали про кредитоспроможність позичальника (довідки, отримані від інших банків, запити, листування, звіти аудиторських фірм). Завершується цей етап оформленням і укладанням кредитного договору. |

4. Визначення порядку забезпечення кредиту, гарантій повернення позики. | o обгрунтований вибір об'єкта (предмета) застави; o укладання угоди про заставу; o складання довідки - переліку (опису майна), що пропонується як застава; o документи, які засвідчують право власності позичальника на це майно; o гарантійний лист; o забезпечення кредитного ризику страхуванням (страхове свідоцтво), може укладатися тристороння угода: - банк -гарант (поручитель, страхова організація) - позичальник |

5. Процедура надання позики | o визначається особливостями кредитної операції: - кредити надаються у безготівковій формі, шляхом сплати платіжних документів з позичкового рахунку як у національній, так і в іноземній валюті у порядку, визначеному чинним законодавством та нормативними актами Національного банку України; - кредити надаються у готівковій формі для коррахунків із здавачами сільськогосподарської продукції в інших, передбачених чинним законодавством України та нормативно-правовими актами Національного банку України випадках; o має бути зручною, оперативною, взаємовигідною для банку та позичальника |

Продовження табл. 8.6.

Вид етапу | Зміст роботи за етапом |

6.Процедура погашення позики | o погашення заборгованості за кредит та відсотків за його користування здійснюється у порядку, який встановлюється сторонами під час укладання угоди про надання кредиту, o відстрочення погашення кредиту з підвищенням процентної ставки здійснюється банком у виняткових випадках, у разі виникнення у позичальника тимчасових фінансових ускладнень |

7.Контроль за кредитною операцією | o банк здійснює контроль за виконанням позичальником умов кредитного договору, цільовим використанням кредитного договору, цільовим використанням кредиту, своєчасним і повним його погашенням, o у разі виявлення фактів використання кредиту не за цільовим призначенням банк має право достроково розірвати кредитний договір, що є підставою для стягнення всіх коштів у межах зобов'язань позичальника за кредитним договором у встановленому чинним законодавством порядку |

ефективність використання позичкового капіталу, з іншого - має забезпечити доходи банку, компенсувати його витрати. Процентні ставки бувають:

> постійні (фіксовані), які не змінюються протягом усього періоду кредитування;

> змінні (плаваючі), які змінюються в процесі кредитування. Щоб запобігти втратам (зменшити ризик), банки, особливо в період інфляції, користуються змінними процентними ставками за кредит, періодично їх переглядаючи.

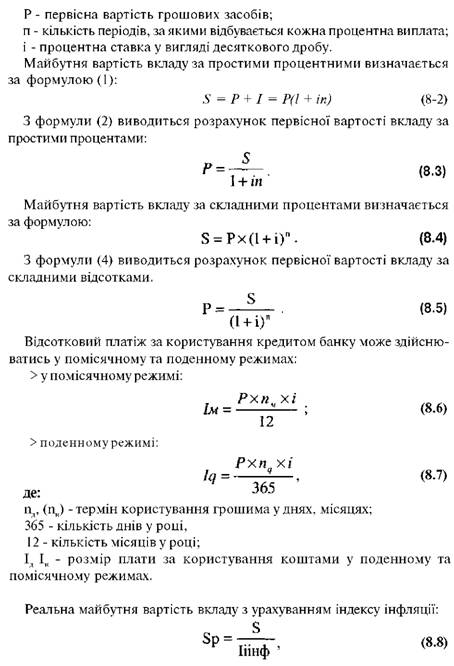

Оцінка зміни вартості грошей в часі (дисконтування або нарощування) може здійснюватися за простими (для короткострокових) або складними (для довгострокових) процентами.

Якщо ставки відсотків застосовуються до початкової суми протягом всього періоду - це простий процент. Складний процент - це сума, що нараховується до вартості з нарахованими в попередньому періоді відсотками.

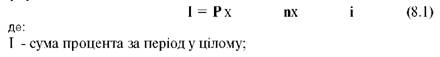

Сума простого процента в процесі нарощування визначається за формулою:

де Sp - реальна майбутня вартість вкладу.

Середня норма прибутку є максимальною межею норми приросту. Мінімальна межа норми процента, повинна покривати витрати кредитора, пов'язані з цієї операцією і приносити йому хоча б мінімальний дохід.

Чинники, що впливають на розмір процентної ставки за кредити, логічно розподілити на макро і мікроекономічні.

Розмір процентної ставки на макрорівні залежить від:

а) попиту та пропозиції, які склалися на кредитному ринку. Зрозуміло, що підвищений попит на кредити має наслідки підвищення процентної ставки. Проте у разі конкурентної боротьби кредитних установ за розширення ринків банківських послуг це правило не завжди спрацьовує. Банки не можуть необмежено підвищувати розмір процентної ставки, бо втратять клієнтів. Помірні процентні ставки залучатимуть більшу кількість клієнтів та збільшуватимуть конкурентні можливості. Через міжбанківську конкуренцію процентні ставки усереднюються;

б) стабільності грошового ринку в країні. Чим вищий темп інфляції, тими дорожчою має бути плата за кредит, оскільки збільшується ризик банку;

в) рівня облікової ставки центрального банку. Комерційні банки самі встановлюють розміри процентних ставок і визначають їх у кредитному договорі, укладеному з позичальниками. Як правило, за основу беруть облікову ставку центрального банку з додачею "маржі".

* Маржа (переклад з фр. - край) - різниця між процентною ставкою за наданий банком кредит і ставкою, яку банк сам сплачує за залучені (куплені) ресурси.

Розмір маржі для банків, як правило, не регламентується, хоч у певних випадках центральний банк може це зробити (наприклад, на кредити, що надаються комерційними банками за рахунок ресурсів центрального банку).

Розмір процентної ставки на мікрорівні:

> мети кредиту. Кредити, які надаються торгово-посередницьким фірмам, що будують свій бізнес за принципом купівлі - продажу, повинні бути найдорожчими, оскільки прибуток від цього виду діяльності має спекулятивний характер, а операції - підвищений рівень ризику; кредити ж які надаються виробничим підприємствам, повинні бути найдешевшими;

> розміру кредиту. Як правило, розмір кредитної ставки за великі кредити буває нижчим, ніж за користування дрібними кредитами, оскільки витрати, пов'язані з кредитною послугою, не залежать від

розміру кредиту, а тому, надаючи великі кредити, банки несуть відносно менші витрати. Крім того, великі кредити надаються надійним позичальникам, ймовірність банкрутства котрих, як правило, є нижчою;

> терміну користування кредитом. Чим триваліший термін, тим вища процентна ставка за кредит, оскільки існує більший ризик втрат від неповернення кредиту чи знецінення позичених коштів унаслідок інфляції, завжди притаманній ринковій економіці;

> рівня ризику. Надаючи позики, комерційні банки мають справу з двома основними видами ризику - кредитним і процентним. Кредитний ризик пов'язаний із втратами від неповернення основної суми боргу у зв'язку з можливими банкрутством позичальника, а процентний - із втратами від несплати процентів за користування позикою. Позики з вищим рівнем ризику надаються під вищий процент, щоб компенсувати кредитну можливість збитків від ризикового розміщення коштів.

Отже, динаміка норм позичкового процента визначається як стихійним ринковим механізмом, так і державним грошово-кредитним регулюванням економіки.

Кредитною угодою передбачається відповідальність позичальника за несвоєчасне повернення кредиту та процентів за його користування.

За порушення умов цього Положення до комерційних банків можуть бути застосовані санкції, передбачені Законом України "Про банки і банківську діяльність".

Основними принципами кредитної політики комерційних банків можна визначити такі:

> поєднання інтересів банку, його акціонерів і вкладників та суб'єктів господарської діяльності із врахуванням загальнодержавних інтересів;

> самостійне визначення порядку залучення та використання коштів, порядку проведення кредитних операцій, встановлення рівня відсоткових ставок та комісійних винагород;

> відповідальність за своїми зобов'язаннями перед клієнтами всім належним їм майном та коштами;

> прийняття рішення щодо надання кредитів колегіально, більшістю голосів - Правлінням банку чи Кредитним комітетом;

> жоден із виданих великих кредитів не може перевищувати 25 відсотків власних коштів банку;

> уразі надання позичальнику кредиту в розмірі, що перевищує 10 відсотків власного капіталу, комерційний банк повідомляє про кожний такий випадок Національний банк;

> загальний обсяг наданих кредитів не може перевищувати восьмикратного розміру власних коштів комерційного банку;

> здійснення кредитування згідно з чинним законодавством України з дотриманням встановлених Національним банком України економічних нормативів діяльності комерційних банків та вимог щодо формування обов'язкових, страхових і резервних фондів.

ТЕМА 9. ФІНАНСОВІ ПОСЕРЕДНИКИ ГРОШОВОГО РИНКУ

9.1. Сутність та функції фінансового посередництва

9.1.1. Загальні ознаки фінансового посередництва, його еволюція

9.1.2. Функції фінансового посередництва

9.2. Фінансово-кредитна система та характеристика її елементів

9.2.1. Поняття і структура фінансово-кредитної системи

Неемісійні (комерційні банки)

9.2.2. Банківські інститути

9.2.3. Основні види небанківських фінансових інститутів та їх розвиток в Україні