Грошовий обіг — це процес безупинного руху грошей у сфері обміну, в ході якого вони виконують свої функції засобу обігу і засобу платежу. Організація й особливості грошового обігу визначаються специфікою грошової системи конкретної країни. Однак загальним для всіх країн з ринковою економікою є його розподіл на безготівковий і готівковий обіг.

Безготівковий грошовий обіг являє собою таку організацію розрахунків між учасниками суспільного виробництва, яка здійснюється без використання готівки шляхом перерахування коштів з одного розрахункового рахунку на інший. Історично такий спосіб розрахунків виник у кінці XVII— на початку XVIII ст., але широкого застосування до початку XX ст. не набув. Так, наприклад, у Німеччині безготівкові розрахунки виникають у Гамбурзі вже в 1691 p., коли в цьому місті було створено »Гамбургер-банк». Проте ця форма організації розрахунків ще довго не набувала поширення. Лише починаючи з XX ст. безготівкові розрахунки швидко поширюються, а сьогодні вони є головною формою організації грошового обігу.

В Україні правова база організації безготівкових розрахунків визначається рядом законів, які регламентують банківську діяльність. Що ж стосується детальної організації самих розрахунків, то вони визначаються затвердженою Національним банком України інструкцією. Нині це інструкція № 135 від 29.03.2001 р. »Про безготівкові розрахунки в Україні в національній валюті».

Основні принципи організації безготівкових розрахунків такі:

- Усі кошти підприємств будь-яких форм власності повинні зберігатися в банку на відповідних рахунках. У касі підприємства дозволяється мати суворо лімітований банком залишок готівки, призначений, головним чином, для господарських і виробничих потреб (наприклад, для повернення здачі покупцю при придбанні товару або наданні послуг).

- Списання коштів з рахунка клієнта може здійснюватися лише за згодою власника рахунка, крім тих випадків, коли таке списання передбачене чинним законодавством (наприклад за рішенням суду).

- Підприємства мають право на вибір форми безготівкового розрахунку і способу платежу в межах того вибору, який забезпечується відповідним законодавством.

- Розрахункові документи приймаються банком до виконання тільки в межах тих коштів, що є на рахунку суб’єкта господарювання. Винятки становлять випадки, спеціально передбачені законодавством.

- Суб’єкт господарювання має право вибору банку, в якому буде відкрито його рахунок. Для відкриття рахунку він повинен подати в комерційний банк необхідні документи.

Слід зазначити, що після відкриття рахунку між банком і клієнтом складається угода з розрахунково-касового обслуговування підприємства, в якій домовляються про всі види послуг, їх вартість, права та обов’язки сторін, а також санкції стосовно того, хто порушить ті або інші положення угоди.

Безготівкові розрахунки тісно пов’язані з усіма видами господарської діяльності і все ж основна частина цих розрахунків припадає на розрахунки за товарними операціями.

З розрахунками за нетоварними операціями, а це розрахунки підприємств і організацій з органами управління, з бюджетом, органами соціального страхування і т. ін., пов’язана приблизно одна четверта частина всіх безготівкових розрахунків.

Організація безготівкових розрахунків передбачає певний документообіг. При цьому, як правило, для руху платіжних документів установлюються певні терміни. Вони визначені Верховною

Радою України в постанові від 25.0б.1993р. і становлять 3 дні для документів, що обертаються всередині однієї області, й 6 днів — у межах України. У разі порушення даних термінів платник може стягнути з обслуговуючого банку пеню в розмірі 2 % від суми затриманих документів за кожний день затримки. Пеня стягується в безакцептному варіанті, а якщо затримка здійснена не з вини банку, то банк повинен установити винуватця і стягнути з нього суму пені в безакцептному порядку.

Організація безготівкових розрахунків здійснюється в різних формах. Вони розрізняються між собою формою розрахункових документів і особливостями їх руху. Основними розрахунковими документами при безготівкових розрахунках є: а) платіжне доручення; б) платіжна вимога-доручення; в) чек; г) акредитив; д) вексель; є) платіжна вимога; ж) інкасове доручення (розпорядження).

Однією з найбільш поширених форм організації безготівкових розрахунків є розрахунки платіжними дорученнями. Платіжне доручення — це письмове розпорядження власника рахунка банку про перерахування з його рахунка на рахунок зазначеної в дорученні особи вказаної суми. Воно виписується на бланку установленої форми і має свої реквізити. Платіжні доручення виписуються в кількох примірниках, кожний із яких має свою назву.

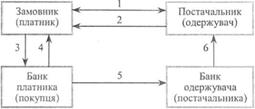

Документообіг при розрахунках платіжними дорученнями показано на схемі 1.

СХЕМА 1. ДОКУМЕНТООБІГ ПРИ РОЗРАХУНКАХ ПЛАТІЖНИМИ ДОРУЧЕННЯМИ

- Укладання контракту.

- Надання послуг, відвантаження товарів, виконання робіт.

- Передача платіжного доручення банку для списання з рахунку платника суми платежу.

- Виписка з розрахункового рахунка про списання коштів.

- Платіжне доручення про зарахування платежу на розрахунковий рахунок одержувача (постачальника).

- Виписка з розрахункового рахунка про зарахування платежу.

За допомогою платіжних доручень здійснюються розрахунки як з товарних, так і нетоварних операцій. Така форма організації безготівкових розрахунків належить до найбільш поширених. Це пов’язано з тим, що дану форму розрахунків найчастіше використовують тоді, коли мають місце сталі, добре відлагоджені зв’язки між господарюючими суб’єктами. Дана форма характеризується простим і швидким документообігом і сприяє прискоренню руху коштів. Певним недоліком цієї форми платежу є неповна гарантія здійснення платежу на користь постачальника продукції.

Другою формою організації безготівкових розрахунків є розрахунки за допомогою платіжних вимог-доручень. Ця форма передбачає при здійсненні розрахунку особисту участь двох суб’єктів: постачальника, який має право на здійснення на його користь платежу, і платника, котрий має право доручити банку зробити платіж зі свого розрахункового рахунка.

Платіжна вимога-доручення — це такий комбінований документ, що складається, так би мовити, з двох частин. Верхню частину після виконання своїх зобов’язань перед замовником заповнює постачальник. Це вимога постачальника щодо оплати вартості наданих замовнику послуг, виконаних робіт або поставлених товарів. Виписана вимога разом із відвантажувальними і транспортними документами пересилається платнику, минаючи банк.

Платник, упевнившись у відповідності документів договірним зобов’язанням, оформляє вимогу-доручення, заповнюючи її нижню частину, і здає у свій банк. Банк платника списує з розрахункового рахунка покупця суму платежу і пересилає платіжні документи банку постачальника для зарахування коштів на розрахунковий рахунок постачальника.

Якщо платник цілком, або частково відмовляється від платежу, то він повинен до вимоги-доручення додати всі документи і заяву про відмову від платежу. Найчастіше у практиці причини відмови в платежі пов’язані з тим, що товар не замовлявся; він уже був раніше оплачений; товар відвантажений не за належною адресою і т. ін.

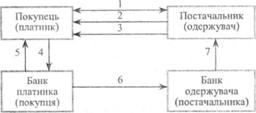

Документообіг при розрахунку платіжними вимогами-дорученнями подано на схемі 2.

Схема 2. РУХ ДОКУМЕНТІВ ПРИ РОЗРАХУНКУ ПЛАТІЖНИМИ ВИМОГАМИ-ДОРУЧЕННЯМИ

Документообіг при розрахунках платіжними вимогами-дорученнями включає такі операції:

- Укладення угоди між постачальником і покупцем з установленням форми розрахунку у вигляді розрахунку за допомогою платіжної вимоги-доручення.

- Відвантаження товару покупцю (замовнику).

- Відправлення постачальником на адресу покупця документів на відвантаження товарів із заповненим постачальником вимогою-дорученням.

- До оформлення покупцем (платником) вимоги-доручення і передача його у свій банк на оплату.

- Виписка з розрахункового рахунку, яка надається банком платнику про здійснення платежу на адресу постачальника.

- Передача банку постачальника документів про право зарахування платежу на розрахунковий рахунок постачальника.

- Виписка з розрахункового рахунка про зарахування платежу на рахунок постачальника.

Дана схема документообігу при розрахунку платіжними вимогами-дорученнями є універсальною, хоча можливий і варіант, за якого постачальник передає документи платнику через свій банк. До здійснення безготівкових розрахунків за допомогою платіжних вимог-доручень найчастіше вдаються у тих випадках, коли є реальним ризик помилки у відправленні вантажу. Це може бути ситуація, коли у постачальника часто змінюються замовники, їх кількість велика і т. ін. У цьому випадку рух документів, що, як правило, швидше руху товару допомагає з’ясувати помилку, якщо вона є, й тим самим запобігти марним витратам, пов’язаним з транспортуванням вантажу, котрий фірма-адресат не замовляла, термін постачання якого вже вийшов, або з якихось інших причин.

Важливою й досить поширеною формою організації розрахунків є розрахунки за допомогою чеків. В Україні чеки використовуються для розрахунків між юридичними особами, а також фізичними і юридичними особами. Розрахунки між фізичними особами за допомогою чеків заборонено.

Чек — це документ суворої звітності і бланки чеків (а вони звичайно брошуруються в чекові книжки по 10, 20 і 25 аркушів) виготовляються за зразками, затвердженими Національним банком України.

Чек характеризується тим, що він має ряд обов’язкових реквізитів, наприклад, зазначення суми платежу за чеком, найменування одержувача платежу, дату і місце укладання чека тощо. Для його обігу встановлено термін 10 днів (не враховуючи дня його виписки), після якого він уже не приймається банком.

На чековій книжці банк проставляє ліміт, що визначає суму заброньованих за чеком коштів або розмір банківської гарантії. На окремому чеку може бути зазначена та гранична сума, на яку даний чек може бути виданий.

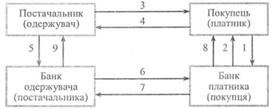

Документообіг при розрахунку чеками подано на схемі 3.

Схема З. ОРГАНІЗАЦІЯ РОЗРАХУНКІВ ЗА ДОПОМОГОЮ ЧЕКІВ

Порядок здійснення платежу за допомогою чеків включає такі операції:

- Замовлення в банку чекової книжки.

- Видача покупцю чекової книжки з депонуванням зазначеної в книжці суми.

- Постачання товару (виконання робіт, надання послуг) постачальником.

- Передача чека покупцем постачальнику в оплату товару або послуг.

- Передача банку чека для його оплати банком платника.

- Передача документів банку покупця.

- Зарахування коштів на розрахунковий рахунок постачальника.

- Виписка з рахунку депонованих сум.

- Виписка про зарахування відповідної суми на рахунок постачальника.

Розрахунки за чеками мають певні переваги. Вони, передусім, у тому, що досягається досить висока швидкість розрахунків, а це означає прискорення обігу й скорочення дебіторської заборгованості. Чек дає переваги не тільки постачальнику, але й замовнику, бо він гарантує надходження товару, виконання робіт, надання послуг і т. ін., оскільки чек виписується після отримання товарів чи надання послуг.

Проте чекова форма розрахунків має і певні недоліки. Серед них слід назвати такі:

- не завжди повна гарантія оплати чека, якщо у чекодавця на рахунку не буде грошей на момент пред’явлення чека;

- неможливість розрахунків чеками на великі суми;

- можливість підробки чека.

Широке застосування має і така форма розрахунків, як акредитив. Вона дає змогу максимально наблизити момент відвантаження і момент платежу, а головне — максимально балансує інтерес як покупця, так і продавця.

Акредитив являє собою форму організації розрахунків, за якої банк платника (банк емітент) за дорученням свого клієнта зобов’язаний перерахувати гроші в банк замовника (виконуючий банк), який здійснить платіж відповідно до складеної акредитивної угоди.

В укладанні і реалізації акредитива бере участь кілька суб’єктів: клієнт, який дає доручення банку про відкриття акредитива; банк, що розробляє і видає акредитив (банк-емітент); банк, який виконує акредитив (виконуючий банк), і особа, на користь якої здійснюється платіж за акредитивом (бенефіціар).

Загальна технологія організації акредитива така. Покупець-платник звертається у свій банк із заявою про відкриття акредитива. Сума, призначена для оплати за акредитивом, утворюється або за рахунок залишку коштів на рахунку покупця, або за рахунок кредиту банку. Банк платника повідомляє банк постачальника про відкриття акредитива із зазначенням терміну, суми, імені постачальника й умов платежу. Постачальник у міру відвантаження товарів або надання послуг подає відповідні документи у свій банк на оплату.

Рух документів при організації безготівкових розрахунків за допомогою акредитива досить складний. Його основні складові подані на схемі 4.

Схема 4. ОРГАНІЗАЦІЯ РОЗРАХУНКІВ ЗА ДОПОМОГОЮ АКРЕДИТИВА

У процесі здійснення платежу виконуються такі операції:

- Укладання угоди про поставку товарів з розрахунком у вигляді акредитива.

- Завдання банку на розробку акредитива із зазначенням суми платежу, термінів і умов його розкриття.

- Повідомлення банку платника про розробку акредитива.

- Повідомлення банку постачальника про відкриття акредитива і про його умови.

- Ознайомлення постачальника з умовами акредитива.

- Відвантаження товару, надання послуг, виконання робіт.

- Передача банку всього комплексу підписаних покупцем документів, передбачених акредитивною угодою.

- Повідомлення банку-емітента про використання акредитива.

- Виписка з розрахункового рахунка про зарахування коштів на рахунок постачальника.

Виписка покупцю про використання акредитива.

Акредитиви можуть мати різну форму. Найбільш поширені такі їх види: відзивний безвідзивний, а також покритий та непокритий.

Відзивний акредитив — це такий акредитив, за яким платник до моменту розрахунку з постачальником може відкликати з банку гроші, призначені для оплати згідно з даною акредитивною угодою. Такий акредитив захищає інтереси платника на шкоду інтересам постачальника і тому останні погоджуються на такий акредитив не дуже охоче.

Акредитив безвідзивний — це акредитив, за яким гроші, призначені для розрахунку, платник не може забрати (відкликати) з банку без взаємної згоди покупця і постачальника. При цьому на акредитиві має бути вказівка на те, що він є безвідзивним акредитивом. Якщо такого запису немає, то він вважається відзивним акредитивом.

Покритий акредитив ще називають депонованим. Він має місце тоді, коли банк-емітент бронює кошти, необхідні для оплати за акредитивом у повній сумі і на окремому рахунку в комерційному банку.

На відміну від покритого, непокритий акредитив відрізняється тим, що за ним необхідні кошти не бронюються, а оплата за акредитивом гарантується банком і здійснюється за рахунок кредиту за умови виконання постачальником своїх зобов’язань.

Крім розглянутих видів акредитивів, значно рідше зустрічаються такі види акредитивів, як револьверний, трансферабельний, акредитив без акцепту і деякі інші. Порівняно з раніше розглянутими вони менш поширені і відображають у своїй формі різні особливості організації розрахунків за доставку товарів, надання послуг або виконання робіт. Так, наприклад, револьверний акредитив є такою угодою, яка укладається на певний термін, і після його закінчення може бути автоматично продовжена. Потреба в такій організації розрахунків часто виникає тоді, коли замовник резервує для себе можливість укласти угоду з новим постачальником на більш прийнятних для себе умовах. Якщо ж такої можливості не виникає, то замовник просто повторює вже складену акредитивну угоду, не витрачаючи часу й коштів на нову розробку акредитива, оскільки вже діючий акредитив є револьверним.

У розвинених країнах поширеною формою організації безготівкових розрахунків виступають і розрахунки за допомогою векселів. Правову основу використання векселя в господарському обороті визначає Положення »Про переказний і простий векселі», прийняте відповідно до Постанови Кабінету Міністрів України і Національного банку України від 10.09.1992 p., та Закон України »Про обіг векселів в Україні» (2001 р.)

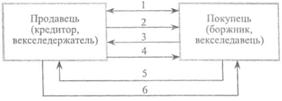

Розрахунки за допомогою векселів різноманітні й припускають широку участь у цьому процесі банків. Характеристика векселя й основні операції з ним докладно розглянуті в попередній темі. Що ж стосується розрахунків за допомогою векселя, то загальна схема такого розрахунку може бути подана у такому вигляді (схема 5):

Документообіг і операції при розрахунку за допомогою простого векселя мають такий вигляд:

Укладання угоди між продавцем і покупцем з установленням форми розрахунку у вигляді розрахунку за допомогою простого векселя.

Поставка товару (надання послуг, виконання робіт) покупцю (замовнику).

Виставлення боржником векселя.

Пред’явлення кредитором векселя для оплати в момент, визначений як термін розрахунку за векселем.

Переказ грошей боржником на користь кредитора (продавця).

Схема 5

РОЗРАХУНОК ЗА ПРОСТИМ ВЕКСЕЛЕМ

Повернення погашеного векселя.

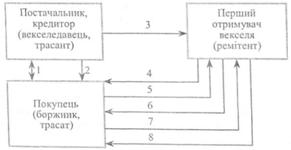

Дещо складнішим є схема руху документів за умови розрахунків переказним векселем. Послідовність цих операцій зображено на схемі 6.

Схема 6

РОЗРАХУНОК ЗА ПЕРЕКАЗНИМ ВЕКСЕЛЕМ

Рух документів і операції в цьому випадку мають такий вигляд:

- Угода між постачальником і покупцем про поставку товару (надання послуг, виконання робіт і т. ін.) з розрахунком через виставлення переказного векселя.

- Поставка товара покупцю (боржнику).

- Виставлення векселя кредитором (трасантом) третій особі, яка й отримує вексель (ремітент).

- Пред’явлення ремітентом векселя боржнику для акцепту.

- Акцепт векселя боржником (трасатом).

- Пред’явлення векселя боржнику для оплати.

- Оплата векселя.

- Погашення векселя.

У даному випадку розглянуто рух векселя за умови, що він нікому (окрім ремітента) більше не передається. Якщо ж така передача має місце, то схема доповнюється тільки актом передачі векселя іншій особі за допомогою індосаменту, а далі останній векселедержатель (індосат) здійснює ті самі операції, що й ремітент у нашому випадку.

У процесі організації безготівкових розрахунків можуть використовуватися ще й платіжні вимоги, а також інкасові доручення. Вони застосовуються тоді, коли має місце безакцептне списання грошей. Ці випадки передбачені законом і дуже часто пов’язані з рішенням суду та органів, які мають право накладати штраф. Серед останніх слід назвати податкову адміністрацію, Антимонопольний комітет і деякі інші установи.

Ті підприємства, що мають постійні господарські зв’язки у процесі поставки товарів, виконання робіт або надання послуг, можуть здійснювати розрахунки між собою способом взаємного заліку вимог. У цьому разі розрахунки здійснюються тільки за різницею (сальдо) зустрічних вимог.

У цілому в Україні система безготівкових розрахунків саме як система, функціонуюча в умовах ринкової економіки, вже склалася і має певну історію свого розвитку. Важливим якісним моментом її становлення стало введення в 1995 р. системи електронних платежів, що дало можливість відмовитись від поштових авізо і суттєво посилити надійність, безпеку і швидкість безготівкових платежів.

Помітним кроком у дальшому розвитку безготівкових платежів є створення на базі електронних карток системи масових платежів за товари та послуги в безготівковому варіанті. Реалізація розробленої Національним банком України програми створення загальнонаціональної системи пластикових карток стане важливим кроком у напрямку поширення безготівкових платежів та вдосконалення цієї системи.

2.5. Грошова маса та її структура. Закон грошового обігу

Нові категорії та поняття

Питання для самоконтролю

РОЗДІЛ 3. грошовий ринок

3.1. Суть грошового ринку

3.2. Попит на гроші та його загальна характеристика

3.3. Пропозиція грошей і механізм її формування

3.4. Рівновага на грошовому ринку

Нові категорії та поняття