Процес контролінгу містить у собі розробку системи координації і контролю за процесом досягнення кінцевих результатів. Метою цього є формування системи підконтрольних показників, здатних щонайкраще реагувати на будь-які зміни в діяльності підприємства, його структурних підрозділів (центрів відповідальності). Кожен показник системи може бути використаний з метою аналізу, він повинний легко коректуватися і піддаватися керуванню, забезпечуючи тим самим гнучкість і маневреність усієї системи в досягненні кінцевих результатів роботи промислового підприємства.

При формуванні контрольних, показників необхідно врахувати той факт, що більш істотний контроль і вплив на визначені показники можуть зробити менеджери центрів відповідальності. У зв'язку з ним є дуже доцільним розкладання кінцевого показника на складові його елементи, що будуть підконтрольними стосовно менеджерів нижчих рівнів. Таким чином, у підконтрольних показників будуть включені усі компоненти кінцевого показника, і навіть незначні зміни яких будуть видні і зрозумілі керівництву, а значить будуть легко керовані. Відповідно до цього визначимо показник, що повинний бути покладений в основу формування переліку підконтрольних величин.

Експертна діагностика фінансово-господарського стану підприємства займається оцінкою різних сторін діяльності підприємства з метою виявлення "вузьких місць", можливостей і небезпек для прийняття оптимальних оперативних і стратегічних рішень.

Фінансово-господарський стан підприємства - це комплексне поняття, яке є результатом взаємодії всіх елементів системи фінансових відносин підприємства, визначається сукупністю виробничо-господарських факторів і характеризується системою показників, що відображають наявність, розміщення і використання фінансових ресурсів. Фінансовий стан підприємства залежить від результатів його виробничої, комерційної та фінансово-господарської діяльності. Тому на нього впливають усі ці види діяльності підприємства. Передовсім на фінансовому стані підприємства позитивно позначаються безперебійний випуск і реалізація високоякісної продукції.

Як правило, що вищі показники обсягу виробництва і реалізації продукції, робіт, послуг і нижча їх собівартість, то вища прибутковість підприємства, що позитивно впливає на його фінансовий стан. Неритмічність виробничих процесів, погіршання якості продукції, труднощі з її реалізацією призводять до зменшення надходження коштів на рахунки підприємства, в результаті чого погіршується його платоспроможність.

Діагностика фінансово-господарського стану підприємства викликана нагальною потребою: підприємство не може дозволити собі вести справи, не маючи подання про співвідношення доходів та витрат, не знаючи факторів, що дають змогу домагатися перевищення доходів над витратами.

Аналіз фінансово-господарського стану підприємства дозволяє визначити:

- наскільки стійке підприємство;

- чи здатне воно своєчасно розрахуватися з кредиторами;

- який прибуток одержало і чому.

Мета аналізу фінансово-господарського стану підприємства - оцінити минулу діяльність підприємства, його положення на даний момент і його потенціал. Основні цілі діагностики фінансово-господарського стану підприємства:

♦ об'єктивне оцінювання результатів комерційної діяльності;

♦ комплексне виявлення невикористаних результатів, мобілізація їх для підвищення економічної ефективності виробництва в майбутніх планових періодах, а також виявлення недоліків у роботі їхніх винуватців, досягнення повної відповідності матеріального і морального стимулювання за результатами праці і якістю роботи;

♦ постійний контроль раціональності функціонування господарських систем, контроль за виконанням планів бюджетів, контроль за процесами виробництва та реалізації продукції, а також своєчасне виявлення і використання поточних внутрішньовиробничих резервів з метою забезпечення виконання й перевиконання плану;

♦ прогнозування господарської діяльності, наукове обґрунтування перспективних планів, оцінка очікуваного виконання плану.

Виходячи з цього, можна сказати, що головною метою аналізу фінансово-господарського стану підприємства є підготовка інформації для прийняття управлінських рішень на всіх ієрархічних рівнях управління.

Основні завдання, які розв'язуються при проведенні діагностики фінансово-господарського стану підприємства:

♦ перевірка якості і обґрунтованості планів, бюджетних нормативів (у процесі їхньої розробки); об'єктивне і всебічне дослідження виконання встановлених планів і бюджетів та дотримання нормативів по кількості, структурі і якості випущеної продукції, виконаних робіт і послуг (за даними обліку і звітності);

♦ комплексне оцінювання господарської діяльності;

♦ аналіз організаційно-технічного рівня виробництва і якості продукції;

♦ аналіз залежності "витрати-обсяг виробництва-прибуток";

♦ оцінювання ефективності функціонування виробничих підрозділів;

♦ аналіз праці і заробітної плати;

♦ обґрунтування рішень по встановленню внутрішніх цін на товари і послуги;

♦ аналіз ефективності використання ресурсів;

♦ аналіз ефективності використання основних фондів роботи устаткування;

♦ аналіз собівартості продукції;

♦ аналіз фінансового стану;

♦ аналіз прибутку і рентабельності;

♦ виявлення і оцінка внутрішніх резервів (на всіх рівнях виробничого процесу);

♦ випробування оптимальності управлінських рішень на всіх рівнях управління.

У загальному вигляді послідовність проведення аналізу фінансово-господарського стану підприємства можна представити так:

1. Відображення в балансі засобів підприємства.

♦ порівняння абсолютних показників;

♦ аналіз відсоткової зміни абсолютних показників, порівняно з попереднім і базовим періодом;

♦ розрахунок частки кожної статті в підсумках балансу й вивчення динаміки зміни часток за періодами.

При зіставленні активу і пасиву особливу увагу слід надати структурі капіталу (співвідношення між власними і позичковими засобами) і майна (співвідношення основних і оборотних активів). Головна мета такого аналізу - визначити, у якій мірі капітальні вкладення дозволяють через реалізацію продукції здійснити своєчасне покриття боргів.

2. Аналіз розподілу прибутку.

Аналіз прибутку проводиться за допомогою показників рентабельності:

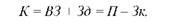

- рентабельність власних коштів - прибуток, що припадає на 1 грн. власних коштів - характеризує ефективність використання власних засобів; цей показник особливо важливий для власників підприємства: чим вище рентабельність власних засобів, тим більшу вигоду підприємство приносить своїм акціонерам. Розраховується за формулою:

де Пр - прибуток;

Рвз - власні засоби (підсумок І розділу пасиву балансу; статутний капітал, резерви, нерозподілений прибуток, цільове фінансування - за винятком збитків).

- рентабельність капіталу - характеризує ефективність використання довгостроково інвестованих у підприємство засобів незалежно від джерела цих засобів. Розраховується за формулою:

де К - капітал;

Чим вище рентабельність капіталу, тим краще. Під капіталом розуміють усі довгострокові джерела фінансування, використовувані підприємством: власні засоби (статутний капітал, цільове фінансування, резерви, нерозподілений прибуток) і довгострокові позикові засоби (кредити, позики). Кредиторська заборгованість, як інші короткострокові зобов'язання, не є джерелом довгострокового капіталу, а тому в розрахунках цього показника участі не бере. Таким чином формула для розрахунку капіталу буде мати вигляд:

де Зд - довгострокові позикові засоби; П - підсумок (валюта) балансу; Зк - короткострокова заборгованість.

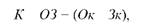

Можна розглядати капітал і дещо іншому ракурсі: як суму основних засобів і тієї частини оборотних активів, які фінансуються з довгострокових джерел:

де 03 - вартість основних засобів; Ок - вартість оборотних коштів.

Для фінансової стійкості підприємства принципово важливо, щоб величина оборотного капіталу була позитивною, тобто зоб короткострокові джерела фінансування використовувалися винятково для задоволення поточних потреб підприємства у фінансових ресурсах, а не для фінансування довгостроково використовуваних активів;

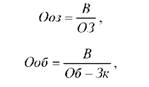

- рентабельність діяльності (реалізації) - показує частку прибутку у виторгу підприємства:

де В - виторг від реалізації продукції.

Чітких рекомендацій щодо величини цього показника дати неможливо: усе визначається специфікою певної галузі. Наприклад, у підприємства гуртової торгівлі рентабельність діяльності буде невеликою, а в ювелірного магазину - дуже високою. Тому при аналізі цього показника корисно проводити порівняння з конкурентами.

3. Аналіз утворення й використання фондів економічного стимулювання.

4. Аналіз наявності власних оборотних коштів та тих, що до них прирівнюються.

5. Аналіз стану і використання оборотних коштів.

6. Аналіз оборотності оборотних коштів.

Показники оборотності характеризують ефективність використання засобів підприємства.

- оборотність капіталу - показує скільки разів за розглянутий період капітал підприємства перетворився в гроші, який виторг приносить кожна гривня капіталу (чим вище оборотність, тим швидше "крутиться" капітал). На величину цього показника впливає оборотність основних засобів і оборотність оборотного капіталу:

Ці коефіцієнти характеризують ефективність використання основних засобів і оборотного капіталу відповідно, і чи вони вище, тим ефективніше підприємство використовує відповідну групу активів;

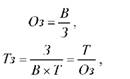

- оборотність запасів - характеризує ефективність використання запасів підприємства. Чим вище оборотність запасів, тим менший "баласт" запасів потрібно підприємству для отримання відповідного розміру виторгу:

де Оз - оборотність запасів;

З - середня вартість запасів за період; Тз - термін оборотності запасів в днях; Т - тривалість періоду в днях.

- оборотність дебіторської заборгованості - чим менший термін оборотності дебіторської заборгованості, тим швидше підприємство одержує гроші за відвантажену покупцям продукцію, що позитивно впливає на фінансовий стан підприємства. Однак іноді збільшення терміну кредиту, наданого покупцям, допомагає наростити обсяг реалізації, тому значення цього коефіцієнта корисно порівнювати з показниками конкурентів:

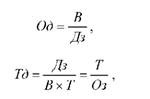

де Од - оборотність дебіторської заборгованості;

Дз - середня величина дебіторської заборгованості за період;

Тз - термін оборотності дебіторської заборгованості в днях.

- оборотність кредиторської заборгованості - чим повільніше підприємство оплачує кредиторську заборгованість, тим довше воно користується безпроцентним кредитом від постачальників, а тому низька оборотність кредиторської заборгованості вигідна підприємству. Однак значно низькі значення цього показника можуть підірвати репутацію підприємства як надійного позичальника. Крім того, за несвоєчасну оплату кредиторської заборгованості можуть стягуватися пені, штрафи тощо. Розраховується за формулою:

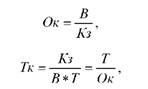

де Ок - оборотність кредиторської заборгованості;

Кз - середня величина кредиторської заборгованості за період;

Тк - термін оборотності кредиторської заборгованості в днях.

- строк оборотності оборотного капіталу - показує, за скільки днів оборотний капітал перетворюється в гроші (чим швидше це відбувається, тим краще). Розраховується за формулою:

7. Аналіз платоспроможності.

- коефіцієнт покриття - характеризує здатність підприємства покривати свої короткострокові зобов'язання найбільш легко реалізованої частини активів - оборотних коштів:

Оптимальним традиційно вважається співвідношення не нижче 1:2, однак тут можливі варіанти в залежності від галузевої належності підприємства, структури запасів, форм розрахунків тощо. Збільшення коефіцієнта покриття - симптом наявності надмірних запасів оборотних коштів, а постійне зниження цього показника означає зростаючи ризик неплатоспроможності.

- коефіцієнт термінової ліквідності - характеризує можливість погашення короткострокової заборгованості на першу вимогу:

Тут також можуть бути галузеві розбіжності: якщо в цілому вважається нормальним значення коефіцієнта ліквідності не нижче 1, то в роздрібній торгівлі він може знижуватись до 0,4-0,5, оскільки товарно-матеріальні запаси в торгівлі високоліквідні, тобто здатні швидко перетворюватися в гроші.

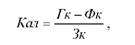

- коефіцієнт абсолютної ліквідності - показує частку короткострокових зобов'язань, що підприємство може погасити одразу, не чекаючи оплати дебіторської заборгованості та реалізації інших активів:

де Гк - грошові кошти;

Фк - короткострокові фінансові вкладення.

Нормальним вважається значення коефіцієнта абсолютної ліквідності не менше 0,1, але занадто високе значення цього показника говорить про неефективність використання коштів.

- показники покриття боргів і ліквідності - вимагають більш точної оцінки власних мобільних засобів за критерієм швидкості їхньої реалізації, а також за оцінкою терміновості платежів:

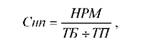

де Снп - ступінь негайного покриття боргів; НРМ - вартість негайно реалізованого майна; ТБ - термінові борги; 777 - термінові платежі готівкою.

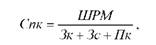

де Спк - ступінь покриття короткострокових боргів; ШРМ - вартість швидко реалізованого майна; Зк - короткострокова заборгованість; Зс - середньострокова заборгованість; Тік - короткострокові платежі готівкою.

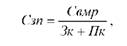

де Сзп - ступінь загального покриття; Свмр - сума вільного майна і резервів.

8. Аналіз ступеню незалежності від зовнішніх джерел фінансування

Проводиться за допомогою показників оцінки фінансової стійкості підприємства:

- коефіцієнт автономії - характеризує ступінь незалежності підприємства від зовнішніх джерел фінансування:

Бажано, щоб значення коефіцієнта автономії було більше 0,5. В іншому разі у підприємства виникнуть складності в погашенні боргу. Проте занадто низьке значення цього коефіцієнту може свідчити про те, що підприємство не користується довірою в кредиторів чи просто нераціонально використовує власні засоби там, де можна було б обійтися позиковими.

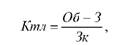

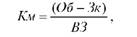

- коефіцієнт маневреності - показує частку власних засобів підприємства, вкладену в обігові кошти:

З приводу оптимального значення цього показника важко давати будь-які рекомендації. Принципово важливо лише, щоб цей показник був позитивним, тобто зоб всі основні засоби фінансувалися винятково з довгострокових джерел і хоча б деяка частина власних засобів залишалася на формування оборотного капіталу. Занадто низьке значення коефіцієнта маневреності власних засобів свідчить про те, що усі власні засоби підприємства "заморожені" в основних фондах, і, відповідно, мають низьку мобільність. Занадто високе значення показника може свідчити про марнотратність у використанні дорогих власних засобів, нераціональній політиці використання комерційного кредиту. Тому оптимальне значення цього показника залежить від специфіки галузі і конкретного підприємства.

9. Аналіз ступеню заборгованості.

- коефіцієнт заборгованості:

індекс фінансової напруженості:

Необхідно також відмітити, що наведений перелік коефіцієнтів не є вичерпним і може бути доповнений. Головне не в їхній кількості, а в точності аналізу: показники відображають справжній стан справ лише тоді, коли вихідні дані є достовірними і наведені без перекручень. Для одержання досить точної аналітичної довідки необхідно розглядати баланси підприємства не менше, ніж за 3-5 років, використовуючи при цьому максимум доступної інформації.

Аналіз і діагностика фінансового стану підприємства є одним з ключових завдань служби контролінгу на підприємстві. Він дозволяє визначити наскільки стійким є підприємство, чи здатне воно вчасно розплатитися зі своїми кредиторами, який прибуток воно одержало і чому.

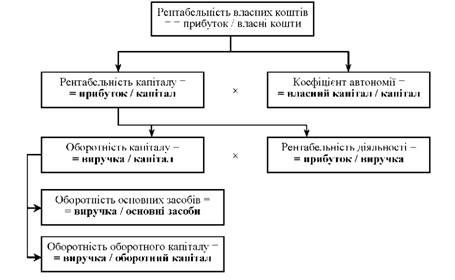

Взаємозв'язок і взаємозалежність найважливіших з названих показників добре ілюструються за допомогою "піраміди показників" (рис. 9.1).

Рис. 9.1 Піраміда показників

За допомогою піраміди показників можна виявити важелі керування ефективністю діяльності підприємства. Наприклад, для того щоб збільшити рентабельність власних коштів, можна або збільшувати ефективність використання капіталу в цілому, або нарощувати частку позикових коштів. Другий шлях може виявитися ризикованим, оскільки підприємство повинне погасити свої борги, а отже, нарощувати позикові кошти можна лише до певної межі.

Контролер не лише робить висновки про фінансовий стан підприємства в даний момент, а й пропонує шляхи розв'язання наявних проблем, виявляє сприятливі і несприятливі тенденції.

9.4. Аналіз чутливості прибутку

Тема 10. Методи стратегічної діагностики підприємства в системі контролінгу

10.1. Методи діагностики ефективності стратегії підприємства

10.2. Методи діагностики стратегічних позицій підприємства

10.3. Діагностика за слабкими сигналами

Тема 11. Контролінг інвестиційних проектів

11.1. Особливості контролінгу інвестиційних проектів

11.2. Методи оцінювання інвестиційних проектів: традиційні критерії

11.3. Методи дисконтування грошових потоків