Організація фінансування пенсійних витрат для різних верств населення має важливе значення в структурі державних фінансів. Система пенсійного обслуговування є складною і має різні форми фінансування. Крім державних установ у наданні послуг з мобілізації фінансових ресурсів і організації виплати пенсій беруть участь і недержавні юридичні особи. Практика розвитку пенсійного забезпечення виявила також доцільність використання обов'язкового і добровільного формування пенсійних фондів. В умовах недостатності фінансових ресурсів держава має забезпечити виплату громадянам мінімальних доходів із виходом на пенсію.

В Україні система пенсійного обслуговування перебуває на стадії трансформації. Перехід до ринкової економіки виявив неспроможність забезпечити достатні і надійні виплати пенсіонерам, використовуючи однорівневу модель державного пенсійного страхування. Адже нині середній розмір пенсії становить 30–35% від середньої заробітної плати. Реформування пенсійної системи має за мету збільшити величину пенсії до 65%. Організація пенсійного забезпечення, яке відповідає вимогам ринкової економіки – напевно, одна із найважливіших задач, яку необхідно вирішити в соціальній сфері. У промислово розвинутих країнах використовується багаторівневе пенсійне обслуговування, яке охоплює солідарну систему, обов'язкове накопичення та добровільне формування пенсійних коштів. Така структура має сприяти забезпеченню обов'язкового прожиткового мінімуму всім пенсіонерам, а також запровадженню гарантованих механізмів, за допомогою яких громадяни можуть заощаджувати кошти на старість.

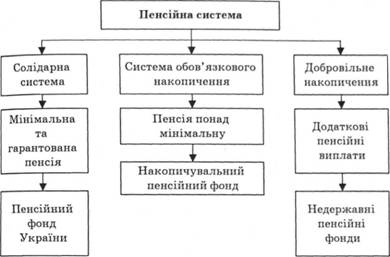

Система пенсійного забезпечення в Україні складається з таких рівнів (рис. 8.4):

1) солідарна система загальнообов'язкового державного пенсійного страхування;

2) накопичувальна система загальнообов'язкового державного пенсійного страхування;

3) система недержавного пенсійного забезпечення.

Рис. 8.4. Система пенсійного забезпечення України

Перші два рівні належать до загальнообов'язкового державного пенсійного страхування. Другий та третій рівні становлять систему накопичувального пенсійного забезпечення. Громадяни України можуть бути учасниками одночасно різних рівнів пенсійної системи.

Солідарна пенсійна система передбачає забезпечення мінімальної та гарантованої пенсії, яка надається державою. Її метою є гарантування кожному громадянину отримувати мінімальний дохід після виходу на пенсію. Така система належить до соціального захисту. Кошти для фінансування пенсійних виплат мобілізуються до Пенсійного фонду України шляхом обов'язкових відрахувань від заробітної плати громадян. Пенсія нараховується тільки за ті роки, коли працівник фактично сплачував пенсійні внески. Розрахунок величини пенсії проводиться не за трудовим, а за страховим стажем, тобто за період, коли громадянин виплачував обов'язкові платежі до Пенсійного фонду. У випадках, коли з тих чи інших причин пенсійні виплати громадянину не досягають прожиткового мінімуму, передбачається здійснення адресних виплат малозабезпеченим громадянам за рахунок коштів Державного бюджету.

Проте солідарна система забезпечує лише мінімальні виплати пенсіонерам. Як правило, вони досягають не більше 30–35% від середнього доходу працівника, що він одержував до виходу на пенсію.

У солідарній системі за рахунок коштів ПФУ призначають такі пенсії:

1) пенсія за віком;

2) пенсія з інвалідності внаслідок загального захворювання;

3) пенсія у зв'язку із втратою годувальника.

Пенсія – це щомісячна пенсійна виплата, що здійснюється з солідарної системи у разі досягнення застрахованою особою пенсійного віку чи визнання її інвалідом та за умови втрати годувальника.

Особи мають право на призначення пенсії за віком із досягненням установленого віку та за наявності страхового стажу. Страховий стаж – це період, протягом якого щомісячно сплачувалися страхові платежі у сумі не меншій, ніж мінімальний страховий внесок. Страховий внесок – це кошти, що охоплюють відрахування на соціальне страхування та збори на обов'язкове державне пенсійне страхування. Мінімальний розмір пенсії за віком (за наявності у чоловіків 25, а у жінок – 20 років страхового стажу) встановлено у розмірі 20% від середньої заробітної плати працівників, зайнятих у галузях економіки України, за попередній рік.

За страхового стажу меншої тривалості, пенсія за віком встановлюється в розмірі, пропорційному наявному страховому стажу, виходячи з мінімального розміру пенсії за віком. Громадянам, які бажають працювати й одержувати пенсію з більш пізнього строку, пенсія установлюється у підвищеному обсязі. Таке збільшення проводиться відповідно до прийнятих коефіцієнтів.

Пенсію з інвалідності призначають у разі настання інвалідності, що спричинила повну або часткову втрату працездатності внаслідок загального захворювання (каліцтва, пов'язаного з роботою, інвалідності з дитинства). Залежно від групи інвалідності пенсія встановлюється у розмірах від 50 до 100% пенсії за віком.

Пенсія у зв'язку із втратою годувальника призначається непрацездатним членам сім'ї померлого годувальника, які були на його утриманні. Вона досягає 50% пенсії за віком померлого годувальника на одного непрацездатного члена та 100% – на декількох. Така пенсія призначається на весь період, протягом якого член сім'ї померлого годувальника вважається непрацездатним .

З метою збільшення виплат особам, що перебувають на пенсії, використовується система обов'язкового накопичення пенсійних коштів. Система обов'язкового накопичення передбачає перерахування частини заробітної плати громадян в обов'язковому порядку до пенсійного фонду для одержання пенсії, обсяг якої перевищує мінімальний. При цьому такі внески здійснюються на індивідуальні ощадні рахунки платників у Накопичувальному фонді. Кошти, акумульовані фондом таким чином, використовуються для проведення інвестиційної діяльності. Після досягнення пенсійного віку вкладники мають право на одержання суми внесків, а також прибутків від інвестицій, що здійснюються за рахунок працівника. Нараховані кошти є власністю громадянина і можуть передаватися у спадщину. Другий рівень пенсійної системи в Україні передбачається запровадити після формування необхідних економічних умов та створення ефективної системи державного регулювання розвитку пенсійного забезпечення.

Для формування обов'язкової накопичувальної системи пенсійного забезпечення створюється Накопичувальний пенсійний фонд. Це – ЦІЛЬОВИЙ позабюджетний фонд, що акумулює страхові внески застрахованих осіб, які обліковуються на накопичувальних пенсійних рахунках, з метою інвестування та одержання доходів на користь застрахованих осіб. Адміністративне управління Накопичувальним пенсійним фондом здійснює виконавча дирекція ПФУ, управління активами цього фонду проводять компанії з управління активами. Така компанія визначається Радою Накопичувального фонду за результатами тендеру.

Джерелами формування коштів Накопичувального фонду є:

– страхові внески застрахованих осіб;

– інвестиційні доходи;

– суми від фінансових санкцій.

Сукупний інвестиційний дохід Накопичувального фонду утворюється внаслідок використання таких джерел:

– прибутку від інвестування пенсійних активів у цінні папери;

– відсотків на пенсійні активи, що розміщені на банківських депозитах;

– доходів від інших видів інвестування.

Інвестиційний дохід, що обліковується на накопичувальних пенсійних рахунках застрахованих осіб, визначається як різниця між сумою сукупного інвестиційного доходу та сумою інвестиційних видатків, пов'язаних з управлінням пенсійними активами Накопичувального фонду.

До пенсійних активів Накопичувального фонду належать:

– активи у грошових коштах;

– активи у цінних паперах;

– інші активи.

Пенсійні активи у цінних паперах складаються з цінних паперів, погашення та отримання доходу за якими гарантується КМУ, Радою Міністрів АР Крим та місцевими радами; акцій і облігацій українських емітентів, що перебувають в обігу на організаційно оформлених ринках цінних паперів в Україні; цінних паперів, гарантованих урядами іноземних держав; облігацій іноземних емітентів з рейтингом класу А або вище; акцій іноземних емітентів, що перебувають в обігу на організованих фондових ринках. Законодавством України установлено також обмеження інвестиційної діяльності з пенсійними фондами.

За рахунок коштів Накопичувального фонду забезпечуються такі виплати:

– довічна пенсія з установленим періодом, що підлягає виплаті протягом життя пенсіонера, але не менше 10 років з дня її призначення;

– довічна обумовлена пенсія, що виплачується протягом життя пенсіонера;

– довічна пенсія подружжя, яку виплачують протягом життя пенсіонера, а після його смерті – дружині;

– одноразова виплата, що надається у разі виїзду застрахованої особи за кордон, смерті до досягнення пенсійного віку та ін.

Третій рівень пенсійної системи, що формується в Україні, – це добровільне накопичення пенсійних коштів, яке здійснюватиметься недержавними юридичними особами. Вони можуть утворюватись роботодавцями, профспілками, об'єднаннями громадян та іншими суб'єктами. Найпоширенішими в іноземних країнах є пенсійні фонди, створені роботодавцями. Світовий досвід свідчить, що приватні пенсійні компанії нерідко виконують функції пенсійних фондів краще, ніж державні установи. А конкуренція між фондами, як правило, призводить до забезпечення ефективної пенсійної системи. З метою стимулювання розвитку недержавних пенсійних фондів передбачається прийняти пільговий податковий режим для проведення інвестування і розміщення пенсійних накопичень громадян. Пільги впроваджуються як для працівників, так і роботодавців.

Добровільне накопичення передбачає виключно добровільні внески громадян на індивідуальні пенсійні рахунки, що відкриваються у недержавних пенсійних компаніях. Такі внески вкладатимуться в цінні папери та інші фінансові активи (акції, державні облігації, ощадні (депозитні) сертифікати комерційних банків та ін.). Після виходу на пенсію громадянин зможе одержати додаткові виплати з недержавних пенсійних фондів. Джерелами їх будуть внески громадян, а також ті доходи, які фонди одержують в процесі інвестиційної діяльності.

Запровадження багаторівневого пенсійного обслуговування має важливе значення для розвитку фінансової системи України. Перш за все, це зумовить помітні зміни ролі держави в організації пенсійного забезпечення. Створення недержавних пенсійних фондів забезпечить умови для формування конкурентного середовища на ринку пенсійних послуг.

Такі зміни надають ширші можливості громадянам у виборі більш раціональних способів використання пенсійних коштів. Розвиток обов'язкового та добровільного накопичення передбачає проведення активної інвестиційної діяльності фондами. А це сприятиме активізації формування фондового ринку, розвитку фінансової інфраструктури, розширенню кредитних операцій, збільшенню обсягів заощаджень та іншим позитивним змінам в організації руху грошових коштів. Разом з тим, запровадження недержавного пенсійного страхування передбачає установлення дієвого контролю з боку держави за операціями страхових компаній з метою попередження зловживань. Схема багаторівневої пенсійної системи наведена на рис. 8.5.

Рис. 8.5. Складові багаторівневої пенсійної системи України

У процесі реформування пенсійної системи в Україні передбачається забезпечення довічних пенсійних виплат з негайним або відстроченим початком платежів. Використовуватимуться також пенсійні програми на визначений строк з негайним початком виплат. Пенсійні платежі будуть складатися з двох частин – мінімальної гарантованої суми та змінної частини, розміри якої залежать від частки страхового внеску та величини інвестиційного доходу, що одержує страховик. Починаючи з 2018 p., передбачається, що громадяни (за їх бажанням) можуть переводити свої пенсійні заощадження з Накопичувального фонду до недержавного пенсійного фонду.

Послуги з недержавного пенсійного забезпечення можуть надаватися різними суб'єктами, такими як:

– недержавні пенсійні фонди;

– страхові організації, що проводять операції страхування довічної пенсії, ризику настання інвалідності або смерті;

– банківські установи, які укладають договори про відкриття пенсійних депозитних рахунків.

Надання пенсійних послуг здійснюється на основі добровільної участі фізичних осіб у системі недержавного пенсійного забезпечення та вибору виду пенсійної виплати. Залучення коштів суб'єктами пенсійного забезпечення має здійснюватися з додержанням принципів цільового й ефективного використання. Важливим є положення про надання гарантій фізичним особам щодо реалізації їх прав у процесі виконання пенсійних програм. Державні органи управління здійснюють регулювання розміру тарифів на послуги, що надаються у системі недержавного пенсійного забезпечення.

Недержавні пенсійні фонди створюються на підставі рішень засновників. Вони не мають переслідувати мету одержувати прибуток для його подальшого розподілу між засновниками. Недержавне пенсійне забезпечення є для пенсійних фондів єдиним видом діяльності. Активи пенсійних фондів формуються за рахунок внесків до пенсійного фонду та прибутку від інвестування пенсійних внесків. Розрізняють такі види недержавних пенсійних фондів:

– відкриті пенсійні фонди;

– корпоративні пенсійні фонди;

– професійні пенсійні фонди;

Відкритий пенсійний фонд – це недержавний пенсійний фонд, учасниками якого можуть бути будь-які фізичні особи незалежно від місця та характеру їх роботи. Засновниками відкритого фонду можуть бути будь-які юридичні особи, окрім тих, діяльність яких фінансується за рахунок Державного або місцевих бюджетів. Такі суб'єкти мають право на заснування пенсійного фонду тільки за умови, якщо це передбачено законами України або рішеннями місцевих рад.

Корпоративний пенсійний фонд – це такий фонд, засновником якого є юридична особа-роботодавець або декілька юридичних осіб-роботодавців із залученням роботодавців-платників. Учасниками такого фонду можуть бути тільки фізичні особи, що перебувають (або перебували) у трудових відносинах з роботодавцями-засновниками і роботодавцями-платниками фонду. Роботодавець стає платником уже створеного фонду у випадках, коли укладено договір про участь його в роботі корпоративного фонду за умов визнання статуту фонду, внесення змін до колективного договору та повідомлення до Державної комісії регулювання ринків фінансових послуг України про свою участь у фонді.

Професійний пенсійний фонд – це недержавний пенсійний фонд, засновниками якого можуть бути об'єднання юридичних осіб-роботодавців, об'єднання фізичних осіб (включаючи профспілки) або фізичні особи, пов'язані за видом їх професійної діяльності. Учасниками такого фонду можуть бути тільки фізичні особи, пов'язані за видом їх професійної діяльності (занять), визначеної у статуті фонду.

Учасниками недержавного пенсійного фонду є фізичні особи, на користь яких сплачуються пенсійні внески і які мають або набудуть права на одержання пенсійних виплат з такого фонду. Учасниками фондів можуть бути громадяни України, іноземці та особи без громадянства. Участь фізичних осіб у недержавному пенсійному фонді є добровільною, фізична особа одночасно може бути учасником кількох пенсійних фондів. Пенсійні виплати здійснюються учаснику фонду або його спадкоємцю. Вкладник – це особа, яка сплачує пенсійні внески на користь учасника фонду. До вкладників належать: сам учасник фонду, подружжя, діти, батьки, роботодавці учасника або професійне об'єднання.

До складу активів пенсійних фондів входять:

– активи у грошових коштах;

– активи у цінних паперах;

– інші активи.

Пенсійні активи фонду використовуються для проведення інвестиційної діяльності фонду, виконання зобов'язань перед його учасниками та оплати витрат, пов'язаних із здійсненням недержавного пенсійного забезпечення.

Управління активами недержавного пенсійного фонду може здійснюватися такими особами:

– компанією з управління активами;

– банком (щодо активів створеного ним фонду);

– професійним адміністратором, який має ліцензію на проведення діяльності з активами.

Сукупний прибуток (збиток) від інвестування активів пенсійного фонду охоплює:

– прибуток (збиток) від операцій з активами;

– пасивні доходи, отримані на активи фонду (відсотки за депозитами в банках, доходи з цінних паперів тощо).

Контроль за діяльністю суб'єктів недержавного пенсійного страхування державними органами управління передбачає використання певних важелів. До них, зокрема, належать вимоги до мінімальних розмірів статутного капіталу та створення резервних фондів, обсяги та якість інвестицій, дохідність операцій компанії та ін.

Прикладом може бути досвід Польщі, де проводиться жорстке регулювання інвестиційної діяльності пенсійних компаній. Так, в акції такі фонди мають змогу вкладати не більше 40% активів, в іноземні цінні папери – 5%, а у боргові зобов'язання підприємств – незначну їх частку. Мінімальна дохідність інвестицій має становити не менше 50% від середньої дохідності на ринку.

В Україні обмежують інвестиційну діяльність з активами пенсійного фонду такими вимогами:

– заборона формування пенсійних активів за рахунок позик;

– встановлення меж щодо загальної вартості пенсійних активів, які утримуються на банківських депозитах та ощадних сертифікатах в обсязі 40%, а в зобов'язаннях одного банку – 10%;

– придбання цінних паперів одного емітента сумою не більшою 5% від загальної вартості пенсійних активів фонду (крім окремих видів державних цінних паперів);

– інвестування в облігації підприємств – резидентів України не більше 40% від загальної вартості пенсійних активів;

– інші обмеження.

Розділ 9. ФІНАНСОВІ ОСНОВИ ОРЕНДИ, ЛІЗИНГУ І КОНЦЕСІЙ

9.1. Оренда державного майна і порядок її проведення

9.2. Орендна плата та її складові

9.3. Лізинг і лізингові платежі

9.4. Фінансові операції при передачі майна в концесію

Розділ 10. ПРИВАТИЗАЦІЯ МАЙНА ДЕРЖАВНИХ ПІДПРИЄМСТВ

10.1. Приватизація державного майна та порядок її проведення

10.2. Способи приватизації майна державних підприємств

10.3. Визначення ціни об'єктів приватизації